Дневной объем торгов максимальный с мая 2016

| Число акций ао | 838 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 1 106,0 млрд |

| Выручка | 829,8 млрд |

| EBITDA | 237,9 млрд |

| Прибыль | 149,6 млрд |

| Дивиденд ао | 118,42 |

| P/E | 7,4 |

| P/S | 1,3 |

| P/BV | 2,3 |

| EV/EBITDA | 4,6 |

| Див.доход ао | 9,0% |

| Северсталь Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Эмитент — дочерняя структура Abigrove Limited.

Купон полугодовой — между 0 и 0,5% годовых.

Цена конвертации в ГДР Северстали — с премией к рынку на 25-35% (по состоянию на 9 февраля).

Road show еврооблигаций планируется провести 10-15 февраля в Европе и США .

Прайм

Долговая нагрузка остается низкой. Долговая нагрузка остается низкой – 0,4 по коэффициенту Чистый долг/EBITDA, что при увеличении свободного денежного потока позволяет поддерживать дивидендные выплаты на высоком уровне. В дальнейшем менеджмент рассчитывает использовать в качестве базы для выплаты дивидендов практически весь свободный денежный поток, если долговая нагрузка будет оставаться ниже 0,5 по коэффициенту Чистый долг/EBITDA.Опубликованная отчетность, на наш взгляд, умеренно негативна для котировок акций компании.Уралсиб

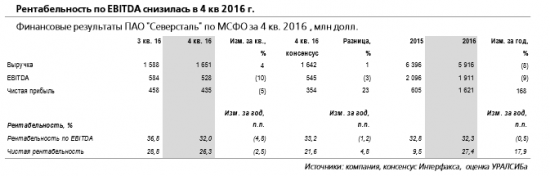

Результаты компании по EBITDA оказались хуже ожиданий рынка. Снижение EBITDA было связано с ростом издержек Северстали на фоне укрепления рубля и увеличения стоимости сырья. В частности cash cost слябов металлурга в 4 кв. вырос на 7,7% до 194 $/т (на 17,3% до 250 $/т без учета интеграции). Рост цен на коксующийся уголь позитивно отразился на EBITDA горнорудного сегмента, она увеличилась в 1,6 раза до 146 млн долл. (на 58 млн долл.), но это не перекрыло потери в металлургическом сегменте, где показатель упал на 82 млн долл. до 406 млн долл. Более сильное падение прибыли было связано с переоценкой активов из-за курсовых разниц. По итогам 4 кв. Северсталь направит на дивиденды весь FCF или 27,73 руб./акцию, отойдя от своей дивидендной политики. Выплаты дают доходность к текущее цене в 3%. В то же время СМИ сообщают о том, что у компании могут возникнуть проблемы с налоговой из-за разности ставок налога на дивиденды в России и Кипре. Такие потери оцениваются в 400 млн долл., видимо Северстали придется увеличить резерв под возможные потери, что окажет негативное влияние на прибыль.Промсвязьбанк

Сильные результаты, которые, однако не дотянули до консенсус-прогноза в $545 млн по линии EBITDA на 3%. Мы продолжаем считать Северсталь одним из наиболее эффективных и не подверженных рискам производителей стали благодаря высоким стандартам корпоративного управления и ее вертикальной интеграции, однако премия в ее оценке оправдывает нашу рекомендацию ДЕРЖАТЬ, особенно в ожидании включения НЛМК в индекс MSCI Russia в мае.АТОН

Мы считаем заявления компании смешанными. Компания объявила дивиденды, предполагающие дивидендную доходность 2,8% и рост показателя дивидендов на акцию на 37% г/г. Тем не менее прогноз по капзатратам сильно превышает наш прогноз, что должно сказаться на наших прогнозах по FCF. Мы продолжаем считать Северсталь высококачественным и стабильным производителем стали, но подтверждаем рекомендацию ДЕРЖАТЬ из-за оценки, поскольку считаем мультипликатор EV/EBITDA 2017П оправданно высоким для стальной компании.АТОН

ПАО "Северсталь" (ИНН 3528000597) — международная горно-металлургическая компания — концентрирует своё производство на продуктах с высокой добавленной стоимостью. Компания имеет опыт приобретения и интеграции активов в Северной Америке и Европе. Ей также принадлежат горнодобывающие предприятия в России, обеспечивающие сырьём производства компании. Акции компании котируются на российских торговых площадках РТС и ММВБ, глобальные депозитарные расписки представлены на Лондонской фондовой бирже.

Выручка Группы выросла на 4.0% по сравнению с предыдущим кварталом и составила $2,259 млн. (1 кв. 2018: $2,173 млн.) в основном благодаря росту объемов реализации дивизиона «Северсталь Ресурс» во втором квартале 2018 года;

Групповой показатель EBITDA значительно увеличился на 23.8% по сравнению с предыдущим кварталом и достиг $874 млн. (1 кв. 2018: $706 млн.) на фоне роста выручки Группы и снижения себестоимости продаж дивизиона «Северсталь Российская Сталь». Показатель рентабельности EBITDA увеличился на 6.2 п.п. и достиг рекордного уровня в 38.7% (1 кв. 2018: 32.5%). При этом показатель рентабельности Группы остается одним из самых высоких в отрасли;

Свободный денежный поток составил $598 млн. (1 кв. 2018: $289 млн.), отражая эффект от снижения чистого оборотного капитала на фоне снижения балансов дебиторской задолженности и складских запасов. Стабильный свободный денежный поток остается одним из ключевых стратегических приоритетов Компании;

Чистая прибыль составила $557 млн. (1 кв. 2018: $461 млн.), в том числе убыток по курсовым разницам в размере $56 млн. Без учета данного фактора неденежного характера чистая прибыль «Северстали» во 2 кв. 2018 года составила бы $613 млн. (1 кв. 2018: $449 млн.);

Денежные потоки на капитальные инвестиции возросли на 17.6% по сравнению с предыдущим кварталом (1 кв. 2018: $136 млн.), и составили $160 млн., что было обусловлено факторами сезонного характера. Ожидается, что программа капитальных инвестиций Группы на 2018 г. останется на уровне 49.5 млрд руб. и большей частью затронет инвестиции в коксоаглодоменное производство.

Чистый долг снизился на 80.5% до $153 млн. на конец 2 кв. 2018 (1 кв. 2018: $785 млн.), что отражает рост баланса денежных средств на конец отчетного периода ввиду генерации свободного денежного потока за квартал. Долг Компании представлен Еврооблигациями со сроками погашения в 2021, 2022 годах, а также конвертируемыми облигациями со сроками погашения в 2021 и 2022 годах;

Рекомендованные дивиденды за три месяца, завершившихся 30 июня 2018 года, составляют 45.94 рублей на акцию.