| Число акций ао | 739 млн |

| Номинал ао | — |

| Капит-я | 52,6 млрд |

| Выручка | 87,1 млрд |

| EBITDA | 14,7 млрд |

| Прибыль | 8,3 млрд |

| P/E | 6,3 |

| P/S | 0,6 |

| P/BV | 3,2 |

| EV/EBITDA | 5,8 |

| Детский Мир Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Детский Мир акции

-

Осенние SPO или «черная пятница» на рынке акций

Осенние SPO или «черная пятница» на рынке акций

На прошлой недели сразу несколько крупных компаний России провели свои SPO. В их числе Газпром и Детский мир.

Напомню, что SPO — это повторное размещение акций, когда крупный мажоритарий продает часть своих акций, как в случае Детского мира или портфель целиком, как у Газпрома.

В случае с Детским миром, АФК «Система совместно с Российско-китайским инвестиционным фондом продали часть своего портфеля 23,7% от акционерного капитала компании. А вот «Газпром газораспределение» выставил на продажу весь пакет в 3,59% одному покупателю.

Не забывайте подписываться на мой Telegram-канал «ИнвестТема» и группу Вконтакте

Примечательно, что акции компаний были проданы с дисконтом. Газпром по 220,72 рублей за акцию. Детский мир на уровне в 91 рубль. Продажа крупных пакетов с дисконтом не правило, а скорей возможность завершить сделку быстрее, привлекая больше заинтересованных лиц.

Авто-репост. Читать в блоге >>> Британцы купили около половины акций «Детского мира» из бумаг при SPO

Британцы купили около половины акций «Детского мира» из бумаг при SPO

Инвесторы из Великобритании купили около половины акций «Детского мира», размещенных в ходе SPO, рассказал Дмитрий Болясников, соруководитель управления рынков акционерного капитала «ВТБ капитала», который выступил одним из организаторов сделки.

www.vedomosti.ru/business/news/2019/11/24/817014-iz

Инвесторы из Британии купили около половины акций «Детского мира» из бумаг при SPO:

1prime.ru/Financial_market/20191124/830593985.html

Патриция, я тоже купил, че не взять по 92 еще и дивы, ваобще подарки к Новому году Инвесторы из Британии купили около половины акций «Детского мира» из бумаг при SPO:

Инвесторы из Британии купили около половины акций «Детского мира» из бумаг при SPO:

1prime.ru/Financial_market/20191124/830593985.html

Повышение долга Детский мир компенсирует ростом выручки в 2020-2021 годах — Фридом Финанс

Исходя из статистики аналогичных размещений ликвидных бумаг, дисконт в 5,8% к закрытию прошлой недели невелик, особенно учитывая, что проданный пакет составил 23,7% капитала “Детского мира".

При этом АФК «Система» не представила данных о продаже пакета бумаг «Детского мира» стратегическому инвестору, что увеличивает среднесрочные риски по данной бумаге. («Ведомости» со ссылкой на официального представителя Системы пишут, что большинство покупателей – это международные инвестиционные фонды из Великобритании, континентальной Европы и США).

Стоит отметить и ряд других факторов риска для инвесторов в бумаги этой компании. Это, во-первых, превышение коэффициентом чистый долг/EBITDA отметки 2,5х. Впрочем, усиление долговой нагрузки «Детского мира», которая в 2014-2015-м росла в среднем на 17,3% г/г, в 2015-2016 году сопровождалась ускорением прироста выручки в среднем на 34,6%. Мы ожидаем в 2020-2021 годах текущее повышение долга также будет компенсировано ростом выручки.

Также обращает на себя внимание замедление роста дивидендов на акцию компании. Совет директоров «Детского мира» недавно рекомендовал выплатить акционерам по итогам девяти месяцев 2019 года 5,06 руб. на акцию. Тем не менее мы по-прежнему ожидаем, что дивиденд составит 8,957 руб. на акцию и обеспечит доходность 9,2% в текущих котировках. Это более чем на 1% выше средней дивдоходности большинства представленных на Мосбирже эмитентов.

Авто-репост. Читать в блоге >>>

stanislava, как долг то вырос? наоборот снизился, вроде как 1,4х вполне комфортный, может я конечно что-то не то сравнила

Повышение долга Детский мир компенсирует ростом выручки в 2020-2021 годах - Фридом Финанс

Повышение долга Детский мир компенсирует ростом выручки в 2020-2021 годах - Фридом Финанс

Исходя из статистики аналогичных размещений ликвидных бумаг, дисконт в 5,8% к закрытию прошлой недели невелик, особенно учитывая, что проданный пакет составил 23,7% капитала “Детского мира".

При этом АФК «Система» не представила данных о продаже пакета бумаг «Детского мира» стратегическому инвестору, что увеличивает среднесрочные риски по данной бумаге. («Ведомости» со ссылкой на официального представителя Системы пишут, что большинство покупателей – это международные инвестиционные фонды из Великобритании, континентальной Европы и США).

Стоит отметить и ряд других факторов риска для инвесторов в бумаги этой компании. Это, во-первых, превышение коэффициентом чистый долг/EBITDA отметки 2,5х. Впрочем, усиление долговой нагрузки «Детского мира», которая в 2014-2015-м росла в среднем на 17,3% г/г, в 2015-2016 году сопровождалась ускорением прироста выручки в среднем на 34,6%. Мы ожидаем в 2020-2021 годах текущее повышение долга также будет компенсировано ростом выручки.

Также обращает на себя внимание замедление роста дивидендов на акцию компании. Совет директоров «Детского мира» недавно рекомендовал выплатить акционерам по итогам девяти месяцев 2019 года 5,06 руб. на акцию. Тем не менее мы по-прежнему ожидаем, что дивиденд составит 8,957 руб. на акцию и обеспечит доходность 9,2% в текущих котировках. Это более чем на 1% выше средней дивдоходности большинства представленных на Мосбирже эмитентов.

Авто-репост. Читать в блоге >>> Цена предложения акций Детского мира справедлива для миноритариев - Альфа-Банк

Цена предложения акций Детского мира справедлива для миноритариев - Альфа-Банк

АФК «Система» (владеет 52,1% «Детского Мира») и РКИФ (14,03%) продают 175 млн акций «Детского мира» по цене 91 руб. за акцию. В результате сделки у АФК “Система” останется 33,4% акций и РКИФ – 9% акций «Детского мира». Цена предложения установлена на уровне 91 руб. за акцию, что немного превышает верхнюю границу нашего прогнозного диапазона (85-90 руб.), предусматривая дисконт 2% к вчерашней цене закрытия и дисконт 9% к максимальной цене 12 ноября. Общий объем средств, который привлекут акционеры в ходе SPO, составляет 16 млрд руб.

Мы считаем, что цена предложения справедлива для миноритарных акционеров: она предполагает 5,2x EV/EBITDA 2020П и дивидендную доходность на уровне 11,7% по итогам 2019П при 13%-м росте выручки и рентабельности EBITDA 11,3% по итогам 2020 г. Тем не менее, мы считаем, что сильная дивидендная доходность является единственной причиной для инвесторов держать эти бумаги.

Кипнис Евгений

Воробьева Олеся

«Альфа-Банк»

В то же время риск навеса акций со стороны АФК “Система” и РКИФ, вероятно, сохранится на рынке в дальнейшем, сдерживая потенциал роста акций. Более того, тот факт, что АФК “Система” оставила контроль в наиболее быстро растущем и генерирующем денежные средства активе (и до промежуточных дивидендных выплат с датой отсечения в декабре), может указывать на стратегические проблемы, связанные с DSKY, такие как непростая демографическая ситуация и рост конкуренции со стороны федеральных торговых сетей и онлайн-торговли.

Авто-репост. Читать в блоге >>>

Результаты SPO нейтральны для акций Детского мира - Финам

Результаты SPO нейтральны для акций Детского мира - Финам

Результаты SPO мы считаем нейтральными для бумаг «Детского мира». «Система» продаст 23,7% акций, что меньше объема блокирующего пакета, сохранив крупнейшую долю в капитале ритейлера, и мы ожидаем сохранения текущего подхода к дивидендной политике.

Сделка пройдет с дисконтом к рыночной цене, по 91 руб., но мы считаем, что, когда навес SPO спадет, акции восстановятся в цене благодаря ожиданиями роста прибыли и дивидендов, а также высокой дивидендной доходности DSKY. Коррекция, на наш взгляд, дает хорошую возможность для открытия длинных позиций по бумаге.

Малых Наталия

ГК «Финам»

Авто-репост. Читать в блоге >>> АФК «Система» и РФПИ продали 175 млн акций «Детского мира» по 91 рубля за акцию, на 5,2% дешевле рынка.

АФК «Система» и РФПИ продали 175 млн акций «Детского мира» по 91 рубля за акцию, на 5,2% дешевле рынка.

10:12

Москва, 22 ноября — «Вести.Экономика». АФК «Система» и Российско-китайский инвестиционный фонд (РКИФ, создан РФПИ и China Investment Corporation) продают 175 млн акций компании «Детский мир», что соответствует 23,7% капитала компании.

Цена размещения в рамках SPO «Детского мира» составила 91 руб. за акцию, сообщает АФК «Система». После SPO продающие акционеры без учета комиссий получат около 15,9 млрд руб., в том числе АФК «Система» — 12,54 млрд руб., РКИФ — 3,38 млрд руб. Доля «Системы» в «Детском мире» сократится до 33,4%, РКИФ — до 9%.

Подробнее: www.vestifinance.ru/articles/128678 23,7% акций «Детского мира» продают на 2% дешевле рынка — по 93 рубля за акцию.

23,7% акций «Детского мира» продают на 2% дешевле рынка — по 93 рубля за акцию.

сегодня, 09:50

МОСКВА, 22 ноя — ПРАЙМ. АФК «Система» совместно с Российско-китайским инвестиционным фондом (РКИФ) в рамках SPO «Детского мира» продают 23,7% акций ритейлера по цене 91 рубль за бумагу на общую сумму 15,925 миллиарда рублей, говорится в сообщении АФК.

Дисконт к цене закрытия торгов в четверг (93 рубля) составил около 2%.

По итогам сделки доля АФК «Система» в уставном капитале «Детского мира» составит 33,4%, РКИФ – 9,0%, доля акций в свободном обращении (free float) увеличится до 57,6%. АФК получит в результате сделки 12,542 миллиарда рублей и планирует использовать эти средства в общекорпоративных целях, в том числе для погашения долговых обязательств.

Продающие акционеры также приняли на себя ограничение на отчуждение акций (lock-up) на 180 календарных дней.

1prime.ru/business/20191122/830587233.html АФК Система продает 23,7% акций "Детского мира" на 2% дешевле рынка - по 93 рубля за акцию

АФК Система продает 23,7% акций "Детского мира" на 2% дешевле рынка - по 93 рубля за акциюсегодня, 09:50

МОСКВА, 22 ноя — ПРАЙМ. АФК «Система» совместно с Российско-китайским инвестиционным фондом (РКИФ) в рамках SPO «Детского мира» продают 23,7% акций ритейлера по цене 91 рубль за бумагу на общую сумму 15,925 миллиарда рублей, говорится в сообщении АФК.

Дисконт к цене закрытия торгов в четверг (93 рубля) составил около 2%.

По итогам сделки доля АФК «Система» в уставном капитале «Детского мира» составит 33,4%, РКИФ – 9,0%, доля акций в свободном обращении (free float) увеличится до 57,6%. АФК получит в результате сделки 12,542 миллиарда рублей и планирует использовать эти средства в общекорпоративных целях, в том числе для погашения долговых обязательств.

Продающие акционеры также приняли на себя ограничение на отчуждение акций (lock-up) на 180 календарных дней.

1prime.ru/business/20191122/830587233.html

Авто-репост. Читать в блоге >>> Децкий мир глазами Газпрома.

Децкий мир глазами Газпрома.

Децкий мир продают.

Ну надо же!

А то три года или сколько там назад лет кричали ну надо же. Разместили акции ДецкогоМира.

Ну и что?

За три года хоть есть какой-то профит-то с этого дела? Или всё-та же тишь болотная?

Да какой там может быть ДМ, когджа производительность по деторождению только падает и падает,

а деревянные игрушки только набирают обороты?

Газик продали. Ну вот очередная голубизная фишечька продана.

Колосальный объем 3.7% маманегорюй.

Это вам не портки штопать, что-то они наверняка знали или знают или просто психоз и у продавца развилась

очередная ПАраноя, что всё пропало, дыры в бюджете не закрыть, рубль по 28 долларов.

Либо знают что после события по трубе акцульки упадут. Кто зхгнает,

русское я прогнозировать откажусь, слишком много ошибок, слишком много наверное инсайдеров на рынке.

Одно я знаю точно — когда рубль крепкий, то АСВ начинает усердно покрывать страховки.

Оно и выгодно. Я знаю точно.

Чем крепче рубль, тем меньшее количество рублей можно выплатить в счёт валютных дебетов.

Н у а меня всё по-прежнему. Нашел магазинъ с досками. Там я узнал что 6м доска 5х10 стоит всего лишь 285р.

Я думаю дело стоит того, что бы её купить.

Авто-репост. Читать в блоге >>> Детский мир - итоги размещения

Детский мир - итоги размещения

ПАО АФК «Система» совместно с Российско-китайским инвестиционным фондом через его инвестиционные компании Floette Holdings Limited и Exarzo Holdings Limited объявляют об успешном завершении сделки по предложению акций компании «Детский мир».

Размер Предложения составит 175 млн существующих акций Компании, что соответствует 23,7% акционерного капитала «Детского мира».· Стоимость одной акции Компании в рамках Предложения была установлена на уровне 91 руб.

· После реализации Предложения доля акций Компании в свободном обращении составит 57,6%.

· По результатам Предложения Продающие акционеры получат приблизительно 15 925 млн руб., в том числе АФК «Система» – 12 542 млн руб.

· По итогам сделки доля АФК «Система» в уставном капитале Компании составит 33,4%, РКИФ – 9,0%.

Продающие акционеры приняли на себя ограничение на отчуждение акций (lock-up) на 180 календарных дней.

релиз

Авто-репост. Читать в блоге >>>

По результатам SPO продающие акционеры без учета комиссий получат около 15,9 млрд руб., в том числе АФК «Система» — 12,54 млрд руб., РКИФ — 3,38 млрд руб. Доля «Системы» в «Детском мире» снизится до 33,4%, РКИФ — до 9%.

По результатам SPO продающие акционеры без учета комиссий получат около 15,9 млрд руб., в том числе АФК «Система» — 12,54 млрд руб., РКИФ — 3,38 млрд руб. Доля «Системы» в «Детском мире» снизится до 33,4%, РКИФ — до 9%.

Free float «Детского мира» по итогам SPO, организаторами которого выступили Goldman Sachs International, Sberbank CIB, UBS и «ВТБ Капитал», достигнет 57,6%.

Продающие акционеры приняли на себя обязательство не продавать акции «Детского мира» в течение полугода после сделки.

«Система» планирует использовать поступления от сделки «в общекорпоративных целях, в том числе для погашения долговых обязательств», сообщил холдинг Владимира Евтушенкова.

«Мы наблюдали высокий интерес со стороны российских и международных инвесторов. Большинство покупателей — это международные инвестиционные фонды из Великобритании, континентальной Европы, а также США», — заявил представитель «Системы».

В рамках сделки размещаются только существующие акции, принадлежащие АФК «Система» напрямую и РКИФ через Floette Holdings Limited и Exarzo Holdings Limited, сам «Детский мир» (MOEX: DSKY) денег не получит.

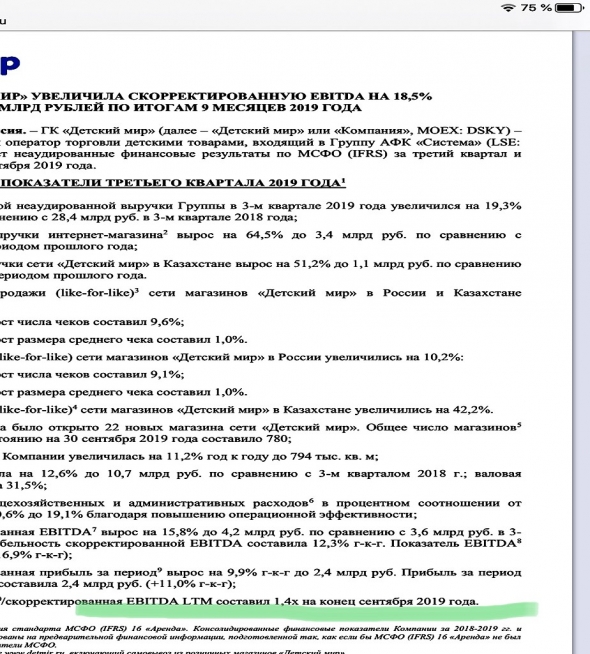

«Детский мир» управляет одноименными магазинами в России, Казахстане и Белоруссии, развивает сети ELC, ABC и магазины товаров для животных «Зоозавр». В III квартале ритейлер увеличил чистую прибыль по МСФО на 11%, до 2,36 млрд руб., выручку — на 19,3%, до 33,95 млрд руб. EBITDA «Детского мира» выросла на 16,9%, до 4,07 млрд руб., рентабельность этого показателя составила 12%. ЦЕНА РАЗМЕЩЕНИЯ В РАМКАХ SPO «ДЕТСКОГО МИРА» СОСТАВИЛА 91 РУБ. ЗА АКЦИЮ — «СИСТЕМА»

ЦЕНА РАЗМЕЩЕНИЯ В РАМКАХ SPO «ДЕТСКОГО МИРА» СОСТАВИЛА 91 РУБ. ЗА АКЦИЮ — «СИСТЕМА»

22 ноября. ИНТЕРФАКС — Цена размещения в рамках SPO «Детского мира» (MOEX: DSKY) составила 91 руб. за акцию, сообщил один из продающих акционеров — АФК «Система» (MOEX: AFKS).

«Система» и Российско-китайский инвестиционный фонд (РКИФ, создан РФПИ и China Investment Corporation) продают 175 млн акций компании, что соответствует 23,7% капитала «Детского мира». Изначально планировалось, что объем сделки составит не менее 150 млн акций.

Цена размещения соответствует дисконту к цене закрытия торгов в прошлую пятницу (96,56 руб.) в размере примерно 5,8%.

Как новичок, хочу понять, почему все рассуждают о цене и никто не вписывается в SPO? Там же можно установить верхнюю границу цены ?

Елена, а вы знаете, как можно вообще «вписаться» в SPO или IPO обычному частному инвестору? Легче в терминале условные заявки поставить и ждать своей цены

Дмитрий Лазарев,

У меня в мобильном приложении ВТБ есть предложение «вписаться» в SPO. Минимальная сумма — 300 тыс. руб. Можно в маржу. Вот сижу и чешу репу, а стоит ли…

Leo_Vereshagin, «в мои инвестиции»? На ИИС?

Дмитрий Лазарев,

Да, в «Мои инвестиции». Про ИИС — ни слова.

Как новичок, хочу понять, почему все рассуждают о цене и никто не вписывается в SPO? Там же можно установить верхнюю границу цены ?

Елена, а вы знаете, как можно вообще «вписаться» в SPO или IPO обычному частному инвестору? Легче в терминале условные заявки поставить и ждать своей цены

Дмитрий Лазарев,

У меня в мобильном приложении ВТБ есть предложение «вписаться» в SPO. Минимальная сумма — 300 тыс. руб. Можно в маржу. Вот сижу и чешу репу, а стоит ли…

Leo_Vereshagin, «в мои инвестиции»? На ИИС?

Как новичок, хочу понять, почему все рассуждают о цене и никто не вписывается в SPO? Там же можно установить верхнюю границу цены ?

Елена, а вы знаете, как можно вообще «вписаться» в SPO или IPO обычному частному инвестору? Легче в терминале условные заявки поставить и ждать своей цены

Дмитрий Лазарев,

У меня в мобильном приложении ВТБ есть предложение «вписаться» в SPO. Минимальная сумма — 300 тыс. руб. Можно в маржу. Вот сижу и чешу репу, а стоит ли…

Как новичок, хочу понять, почему все рассуждают о цене и никто не вписывается в SPO? Там же можно установить верхнюю границу цены ?

Елена, а вы знаете, как можно вообще «вписаться» в SPO или IPO обычному частному инвестору? Легче в терминале условные заявки поставить и ждать своей цены ИНВЕСТОР - 1 месяц-расчёт (2019.11) - Совпадение

ИНВЕСТОР - 1 месяц-расчёт (2019.11) - Совпадение

5 ноября 2019 года состоялось рождение меня как инвестора

Покупки в тот день и написанная мной статья могли объясняться случайностью, эмоциональным взрывом, ответом на постоянные колкости от некоторых смартлабовцев.

Сегодняшний пост, покажет, что это уже не случайность, это по крайней мере совпадение, что я продолжил начатое.

С большим мучением и сомнением я оторвал от себя очередные 15 тысяч рублей и распрощался с ними на долгое время.

В аванс я пополнил на 15500, и в расчёт я должен был пополнить не более 14500 рублей, но мелочи не было, пришлось 15000 вкладывать. Ну ладно, 500 рублей перевклада, это не страшно, тем часть средств всё равно в кеше на счёте. На следующий месяц не более 29500 максимум за месяц поэтому пополню, хотя и не факт, что на столько пополню. Может и по минимуму согласно плана.

Итак, почему с мучением? Потому что прекрасно знаю, что рынки — вещь цикличная, что есть время роста, а есть время падений и обвалов. Сейчас рынки на хаях, как в США, так и у нас индекс переписывает хаи. А я, бестолково проведший прошедшие 10 лет, вынужден вкладываться именно сейчас. Поэтому мучение, знаю, что мои вложения скоро, в ближайший год, два, три из-за кризиса, который всегда случается внезапно, мои вложения уменьшатся в несколько раз. Как же я наверное буду мучиться.

Авто-репост. Читать в блоге >>>

Акции Детского Мира сохраняют инвестиционную привлекательность - ИК QBF

Акции Детского Мира сохраняют инвестиционную привлекательность - ИК QBF

После двухлетних попыток «Детский Мир» проводит SPO. Участники рынка спокойно переживали двухлетний период неопределенности и не стремились покупать и продавать акции – диапазон торгов был на уровне 85-100 руб. за акцию. Инвесторы опасались, что будет продан контрольный пакет, и это поставит под угрозу текущую стратегию развития компании и объемные дивидендные выплаты. Текущие условия SPO можно назвать положительными для рынка: ни у одного участника теперь не будет контрольного пакета: АФК «Система» сохранит за собой порядка 36% капитала, а около 52% будет в руках миноритарных акционеров. Это повысит ликвидность акций «Детского Мира». Тем не менее на этой новости акции компании в понедельник упали более чем на 3%. Как правило, SPO проводится с дисконтом к рыночной цене, а с учетом того, что акции с начала октября успели вырасти на 10%, инвесторы поспешили продать акции «Детского Мира» до объявления цены SPO.

Несмотря на вчерашнюю просадку, акции «Детского Мира» сохраняют инвестиционную привлекательность. Компания – одна из немногих в российском секторе ритейла, которая стабильно ежегодно увеличивает выручку и прибыль на протяжении последних трех лет. Особенно заметно превосходство «Детского Мира» в темпах роста LFL-продаж – за 3 квартал 2019 года они достигли 10,2% г/г. При этом ритейлер, вероятно, сохранит дивидендные выплаты на уровне 100% чистой прибыли РСБУ. Таким образом, на горизонте до июня 2020 года инвестор может рассчитывать на 10% совокупной дивидендной доходности от выплат в декабре 2019 года и в мае 2020 года.

Иконников Денис

Авто-репост. Читать в блоге >>>

Детский Мир - факторы роста и падения акций

- Компания вывела активы и планирует ликвидацию (16.10.2023)

Детский Мир - описание компании

Группа компаний «Детский мир» (тикер на Московской фондовой бирже – DSKY) – мультивертикальный цифровой ритейлер, лидер на рынке детских товаров в России и Казахстане, а также значимый игрок в Беларуси. Группа объединяет розничные сети магазинов «Детский мир» и «ПВЗ Детмир», интернет-магазин и маркетплейс detmir.ru, а также сеть товаров для животных «Зоозавр».По состоянию на 30 июня 2021 года Группа включает 929 магазинов, расположенных в 378 городах и населенных пунктах России, Казахстана и Беларуси.

Общая площадь магазинов – 1 148 тыс. кв. м. Складская площадь – 146 тыс. кв. м.

Акционеры «Детского мира»: компания «Галф Инвестментс Лимитед» (Altus Capital) – 29,9%; акции в свободном обращении – 70,1%, включая квазиказначейские акции и акции, принадлежащие менеджменту и директорам (0,3%).

Сайты: detmir.ru,ir.detmir.ru, corp.detmir.ru

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций