Konstantin, мля, ты красавчик!

это пока самый крутой комментарий ко всем отчетам за 2018 год, из тех, что я читал тут на нашем форуме

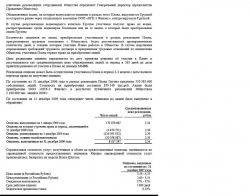

| Число акций ао | 35 372 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 19,4 млрд |

| Выручка | 64,8 млрд |

| EBITDA | 13,3 млрд |

| Прибыль | 4,8 млрд |

| Дивиденд ао | – |

| P/E | 4,0 |

| P/S | 0,3 |

| P/BV | 0,6 |

| EV/EBITDA | 3,4 |

| Див.доход ао | 0,0% |

| Эл5 Энерго (Энел) Календарь Акционеров | |

| 13/02 Предварительные операционные результаты за 2024 год | |

| 28/03 отчёт МСФО за 2024 год | |

| 31/03 отчёт РСБУ за 2024 год | |

| 29/04 отчёт МСФО за 1Q 2025 года | |

| 27/05 отчёт РСБУ за 1Q 2025 года | |

| 31/07 отчёт МСФО за 1Н 2025 года | |

| 22/08 отчёт РСБУ за 1Н 2025 года | |

| 30/10 отчёт МСФО за 9 месяцев 2025 года | |

| 21/11 отчёт РСБУ за 9 месяцев 2025 года | |

| Прошедшие события Добавить событие | |

Эл5 Энерго (Энел) акции

0.5498₽ 0%

-

Я вижу следующий расклад

2019 год: долг+10лярдов минус 2 лярда к чистой прибыли по итогам года… ЧП за 2019 год в районе 5 лярдов дивиденды 9-10 копеек

2020 год: долг +20 лярдов минус 4 лярда к чистой прибыли за 2020 год, которая составит в районе 4 лярдо дивиденды в районе 7 копеек

2021 год: долг вырастет на 30 лярдов и принесет минус 7 лярдров чистой прибыли, но 2021 года — срок ввода ВИЭ, который дадут плюс два три лярда чистой прибыли и дивиденды в районе 5-6 копеек

2022 год будет самым тяжёлым для Энел… пик долговой нагрузки, сдача инвестиционных обьектов по ДПМ-2, в моменте возможен отрицательный СДП (в 2-3 кварталах) и минимальная прибыль по итогам года.

Konstantin, вроде сама компания прогнозирует +15 ярдов долга в 2020 а не 20

почему думаешь что +10 ярдов долга дадут -2 ярда чп, а +20 дадут -4?? Если суммировать обьем который прошел с Дня инвестора по рынку то это 930 млн… или 2,7% капитализации… Многие видели сначала айсберг с 1000 лотами, потом айсберг с меньшим обьемом… но факт остаётся фактом… был активный продавец, который слил в рынок почти 3% акций Энел...

Если суммировать обьем который прошел с Дня инвестора по рынку то это 930 млн… или 2,7% капитализации… Многие видели сначала айсберг с 1000 лотами, потом айсберг с меньшим обьемом… но факт остаётся фактом… был активный продавец, который слил в рынок почти 3% акций Энел...

В шорт такие бумаги не берут, да и не дают.

Если б это был акционер с долей более 5%, то о нем бы было известно…

НО тут именно миноритарий с долей около 3%… единственный публичный владелец такой доли — это ВТБ...(был)

Если мои предположения верны и распродажа акций ВТБшкой либо закончилась либо вот вот закончится, то цена так же быстровернется на уровень 1,12р.

ВТБ не упонимается ни в мажорах, ни в минорах.

Alter,

Я в курсе

www.kommersant.ru/doc/3154964

В ноябре 2016 года ВТБ сократил свою долю с 7% до 3%… грубо говоря то что получил по просроченному кредиту то и продал… но остаток в изначальных трёх процентах — … какова его судьба вот в чем вопрос.

Поскольку пакет маленький менее 5% — то о нем не упоминают ни в отчетах Энел ни в отчетах ВТБ

Но эти акции по идее должны были остаться…

Но у меня есть подозрения что с ноября 20189 года ВТБ распродает этот пакет… чуть более лярда рублей… из за этого и давление на акции… Но я не могу это ни подтвердить ни опровергнуть.

Konstantin,

ВТБ не было уже на 01/01/19

Заодно новые участники:

Alfred Berg Kapitalfrvaltning AB с 31/01/19 1.43%

The Vanguard Group, Inc. с 31/01/19 0.59%

Danske Capital Finland Ltd. с 15/03/19 0.34%

Magallanes Value Investors SA SGIIC с 31/12/18 0.31%

По мне, сколько они её уже продают, столько и будут ещё продавать)

Роман Ранний,

Как детский мир у Системы… продавать продаем… не спеша и дорого…

Konstantin, всё верно), они же не от убыточной ерунды хотят избавиться, а оптимизировать бизнес!

По мне, сколько они её уже продают, столько и будут ещё продавать)

Роман Ранний,

Как детский мир у Системы… продавать продаем… не спеша и дорого…

продают Рефтинскую ГРЭС. прибыль упадёт примерно до 5 млрд.

Роман Ранний, а точно продадут то ее в 2019 году?

Тимофей Мартынов, конечно нет, это я рассматривал самый плохой вариант и что тогда будетНастораживает возможная продажа Рефтинской ГРЭС (40% EBITDA компании). Дивиденды будут вряд ли выплачены, а деньги могут пойти на нерентабельную ветро-энергетику.

.

По мне, сколько они её уже продают, столько и будут ещё продавать)

Константин, очевидно, по каким-то причинам отказались от опционной программы. Они 10 лет лежали без движения на балансе. Сейчас видимо, решили, что им нужно хоть какие-то деньги. Плюс здраво оценили перспективы с учетом ожидаемого падения стоимости и раньше остальных как инсайдеры продали практически на максимуме за несколько лет последних — 1.52 руб за акцию. Это тоже ничего хорошего не говорит о перспективах, к сожалению.

Roman_87,

Вряд ли это что-то говорит о перспективах.

По закону они вообще должны были давно погасить этот казначейский пакет. В этой ситуации негативный финансовый эффект был бы на 411 млн.

А так — нашли локальный максимум и продали.

На него не распределяются дивиденды, поэтому задача была — до отсечки.

продают Рефтинскую ГРЭС. прибыль упадёт примерно до 5 млрд.

Роман Ранний, а точно продадут то ее в 2019 году? Konstantin, не понял вот этой фразы: чистая прибыль составляет 0,6 от валовой. Но в презкнтации компании валовая прибыль за 2018 нарисована 29,4 а чистая как известно менее 10. Т.е. треть...

Konstantin, не понял вот этой фразы: чистая прибыль составляет 0,6 от валовой. Но в презкнтации компании валовая прибыль за 2018 нарисована 29,4 а чистая как известно менее 10. Т.е. треть...

И вообще цена на ветромегават в 10 раз выше обычного. Т.е. 300 ветромегават как 3000 обычных. Получается треть от имеющецся мощности или 25%. Если Рефтинскую не продадут ваши 0,5 от ЧП за счет ветрогенерации не сбудутся… ИМХО 25% рост ЧП это 50-70 % рост котировок к 2022-25 году. И то при условии что дтвполитика не изменится и не случится резких курсовалютных колебаний негативно влияющих на стоимость долга.

По моему для Энел было бы логично снизить дивы на период инвестпрограммы, а это тоже риск падения котировок

ВТБ не упонимается ни в мажорах, ни в минорах.

Alter,

Я в курсе

www.kommersant.ru/doc/3154964

В ноябре 2016 года ВТБ сократил свою долю с 7% до 3%… грубо говоря то что получил по просроченному кредиту то и продал… но остаток в изначальных трёх процентах — … какова его судьба вот в чем вопрос.

Поскольку пакет маленький менее 5% — то о нем не упоминают ни в отчетах Энел ни в отчетах ВТБ

Но эти акции по идее должны были остаться…

Но у меня есть подозрения что с ноября 20189 года ВТБ распродает этот пакет… чуть более лярда рублей… из за этого и давление на акции… Но я не могу это ни подтвердить ни опровергнуть.

Во первых строках...

Konstantin, простите за делитантский вопрос, но почему вы считаете, что ввод ветропарков суммарной мощностью 300МВт сделает 50% прибыли для Энел если сейчас суммарная мощность генерации у Энел 9000МВт??? Там что 20 кратное увеличение тарифа для ДПМ по ветрогеннрации????

Саша Пушкин,

В планах так

В левом гарфике цена за мощность 1359т.руб в месяц *291МВат=или 4,7 лярда в год, что согласуется со с правой частью граифка 1,5 лярда валовой выручки после ввода 91 МВата в конце 2021 года, но поскольку Мурманский ветропарк запланирован ввод на декабрь 21 года. то он практически не учитывается в полуторолярдах валовой выручки за 2021 год… по 2022 году можно считать валовую прибыль в районе 4,5 лярдов от ветропарков. Если прикинуть что ЧП составляет примерно 0,6 от валовой, то получается что ЧП от ветропарков будет в районе 2,7 лярдав 2022 года (это по минимуму) плюс 35% от ЧП за 2018 год.

Но что то мне подсказывает, что доля ЧП от ветряков будет выше чем доля ЧП от сжигания газа или угля, хотя бы потому, что за ветер пока не надо платить. а тогда можно рассчитывать на 80%-90% ЧП от валовой прибыли… а такой вариант и даст 3,5-4 лярда чистой прибыли или +50% к показателям 2018 года

Konstantin, По-другому можно посчитать. Мощность 300 МВт, выработка при КИУМ 90% примерно 0,27 млрд. квт.ч в год. Цена за 1 квт.ч в районе 15 руб. Затраты на топливо равны 0. Ещё вариант: ДПМ ветер доходность 12% годовых, стоимость строительства 30 млрд. руб., срок окупаемости 8-9 лет, следовательно ЧП 3,5-4 ярда. MarketTwits, [18.03.19 23:54]

MarketTwits, [18.03.19 23:54]

❗️#ENRU #дивиденды

Менеджмент «Энел Россия»по итогам 2018 г. рекомендует направить на дивиденды за 2018 г. 65% от чистой прибыли компании по МСФО.

Менеджмент «Энел Россия» и ранее придерживался цели по дивидендным выплатам за 2018 г. в размере 65% от чистой прибыли по МСФО.

в 2018 г. компания получила по МСФО 7,699 млрд руб. чистой прибыли.

Группа приобрела собственных акций для того, чтобы реализовать опционную программу. Так что акции были куплены аж в 2006 году для поощрения топов.

Roman_87,

меня это и беспокоит, что были куплены с рынкаакции для каких то целей и потом с убытком проданы в рынок..., когда как вы плавильно заметили могли быть отданы ТОПам в качестве бонусов вместо денег...

Если продолжить вопрос акций, то мне интересно еще что стало с пакетом ВТБ акций Энел… там было более 7%… потом их продавали в рынок и должно было остаться порядка 3%… целы ли они?

Konstantin,

Несколько удивительно от Вас такой коммент.

Акции были куплены в 6 году по высокой стоимости. Тогда опционная программа для менеджмента не прошла, а котировки снизились. Энел выбрал удачный момент для продажи в рынок, минимизировав убытки.

(Вы же не предполагаете, что менеджмент в рамках опциона приобрёл бы акции выше рынка?)

ВТБ не упоминается ни в мажорах, ни в минорах. Пакет продан.

Группа приобрела собственных акций для того, чтобы реализовать опционную программу. Так что акции были куплены аж в 2006 году для поощрения топов.

Roman_87,

Если продолжить вопрос акций, то мне интересно еще что стало с пакетом ВТБ акций Энел… там было более 7%… потом их продавали в рынок и должно было остаться порядка 3%… целы ли они?

Konstantin, это надо смотреть отчетность по МСФО ВТБ. Там, соответственно, это инвестиция и вероятно, есть какая-то информация. Я за ВТБ не слежу.

UPD хотя если маленький пакет, то вряд ли раскрывают. Не буду говорить, не знаю.

Энел бы облигации разместить для финансирования ветропарков. Будет дешевле кормления Грефа Ко. Или допку провести. Разойдётся. Тема-то хорошая

Сергей Нагель,

проблема в том что деньги не особо нужны… есть планы инвестиций на 3 года и деньги нужны по мере их реализации и платить за обслуживание облигаций нет никакого смысла, когда есть возобновляемая кредитная линия Сбера под 10,75%… нужны деньги взял… не нужны не взял.

Konstantin, тогда да. Облигации и можно по факту выпустит заместитель кредитные ресурсы. Опять же если выгодно будет. Да и Сбер по процентам торгануть, а то обурели с такими ставками… Константин, очевидно, по каким-то причинам отказались от опционной программы. Они 10 лет лежали без движения на балансе. Сейчас видимо, решили, что им нужно хоть какие-то деньги. Плюс здраво оценили перспективы с учетом ожидаемого падения стоимости и раньше остальных как инсайдеры продали практически на максимуме за несколько лет последних — 1.52 руб за акцию. Это тоже ничего хорошего не говорит о перспективах, к сожалению.

Константин, очевидно, по каким-то причинам отказались от опционной программы. Они 10 лет лежали без движения на балансе. Сейчас видимо, решили, что им нужно хоть какие-то деньги. Плюс здраво оценили перспективы с учетом ожидаемого падения стоимости и раньше остальных как инсайдеры продали практически на максимуме за несколько лет последних — 1.52 руб за акцию. Это тоже ничего хорошего не говорит о перспективах, к сожалению.

Группа приобрела собственных акций для того, чтобы реализовать опционную программу. Так что акции были куплены аж в 2006 году для поощрения топов.

Roman_87,

меня это и беспокоит, что были куплены с рынкаакции для каких то целей и потом с убытком проданы в рынок..., когда как вы плавильно заметили могли быть отданы ТОПам в качестве бонусов вместо денег...

Если продолжить вопрос акций, то мне интересно еще что стало с пакетом ВТБ акций Энел… там было более 7%… потом их продавали в рынок и должно было остаться порядка 3%… целы ли они?

После отсечки по дивидендам в этом году бумага надолго уйдет ниже рубля. Озвученная ниже цена в 2-3 рубля вызывает улыбку.

Tagtrader, 87,5 копеек может быть… вполне реально, но

По технике виден четкий уровень поддержки в районе номинала ( 1 рубль)… и даже в случае ухода на 87 копеек, я не думаю что цена пойдет существенно ниже или задержится там на долго. В конце концов в 2022 году при цене акции в 1 рубль и чистой прибыли выше 10 лярдов див доходность будет составлять 18-20 копеек… или столько же годовых… Мне кажется для рынка это будет слишком жирно...

В марте-апреле 18 г. были локальные максимумы. Теперь понятно, что сама Энел в этот период купила на внебирже у кого-то акций на 270 млн.руб. по курсу 1,69 руб. Кто-то близкий хорошо заработал, а Энел получила гарантированный убыток.

Tagtrader, специально открыл еще полугодовую отчетность за 6 мес 2018 года. Во-первых, смотрим отчет о движении капитала и видим, что остаток собственных выкупленных акций на сумму 411,060 тыс руб есть еще на 1 января 2017 года.Это самая ранняя дата, представленная в данной отчетности. Значит появился он еще раньше, надо смотреть отчетности за предыдущие года. Поэтому ничего Энел в марте-апреле ни у кого не покупал.

Во-вторых, смотрим примечание 8 полугодовой отчетности.

В апреле 2018 года Группа реализовала 156 222 914 акций и признала убыток в сумме 173,672 тыс руб. На балансе это 411,060 тыс руб или 2.63 руб за акцию. Убыток 173,672 тыс руб от сделки, значит реализация была на сумму (411,060 — 173,672) =237,388 тыс руб или 1.52 руб за акцию.

Теперь отрыл отчетность за 2017 год и вижу остаток казначейских акций был еще на 1 января 2015 года на сумму 411,060 тыс руб.

Открыл самую раннюю представленную отчетность на сайте и уже на 31 декабря 2009 года был остаток 420,394 тыс руб, который в 2010 году за счет продажи на 9 млн руб стал неизменным — 411,060 тыс руб., который и был полностью реализован в апреле 2018 года с убытком.

Смотрю примечание к отчетности 2009 года: в 2006 году Группа приобрела собственных акций для того, чтобы реализовать опционную программу. Так что акции были куплены аж в 2006 году для поощрения топов. И с тех пор сумасшедшая стоимость по которой они были на балансе — 2.63 руб.

Никогда не понимал, зачем писать и вводить людей в заблуждение, если не разобрался в вопросе.

И мне не нравится размер дебиторской задолженности в размер 6,2 лярдов с резервами под списание в размер 4,6 лярда… по сути 1/2 годовой прибыли, конечно это дебиторская задолженность не одного года… но все же это проблема которую нельзя не замечать и которая становится все больше и больше… когда нибудь это будет чистый убыток...

Konstantin,

Сравнительно высокий уровень дебиторки характерен для всей электроэнергетики. Одним из основных факторов, которые этому способствует, является недостаточная отработка финансового обеспечения рынка энергии.

Но с точки зрения компании не всё так плохо. Просроченная дебиторская задолженность включается в состав НВВ, и на её сумму регулятор повышает тариф.

Начисление резервов — грамотная вещь. Она позволяет снизить налог на прибыль (на 20% от суммы резерва).

Энел бы облигации разместить для финансирования ветропарков. Будет дешевле кормления Грефа Ко. Или допку провести. Разойдётся. Тема-то хорошая

Сергей Нагель,

проблема в том что деньги не особо нужны… есть планы инвестиций на 3 года и деньги нужны по мере их реализации и платить за обслуживание облигаций нет никакого смысла, когда есть возобновляемая кредитная линия Сбера под 10,75%… нужны деньги взял… не нужны не взял.

Во первых строках...

Konstantin, простите за делитантский вопрос, но почему вы считаете, что ввод ветропарков суммарной мощностью 300МВт сделает 50% прибыли для Энел если сейчас суммарная мощность генерации у Энел 9000МВт??? Там что 20 кратное увеличение тарифа для ДПМ по ветрогеннрации????

Саша Пушкин,

В планах так

В левом гарфике цена за мощность 1359т.руб в месяц *291МВат=или 4,7 лярда в год, что согласуется со с правой частью граифка 1,5 лярда валовой выручки после ввода 91 МВата в конце 2021 года, но поскольку Мурманский ветропарк запланирован ввод на декабрь 21 года. то он практически не учитывается в полуторолярдах валовой выручки за 2021 год… по 2022 году можно считать валовую прибыль в районе 4,5 лярдов от ветропарков. Если прикинуть что ЧП составляет примерно 0,6 от валовой, то получается что ЧП от ветропарков будет в районе 2,7 лярдав 2022 года (это по минимуму) плюс 35% от ЧП за 2018 год.

Но что то мне подсказывает, что доля ЧП от ветряков будет выше чем доля ЧП от сжигания газа или угля, хотя бы потому, что за ветер пока не надо платить. а тогда можно рассчитывать на 80%-90% ЧП от валовой прибыли… а такой вариант и даст 3,5-4 лярда чистой прибыли или +50% к показателям 2018 года

Эл5 Энерго (Энел) - факторы роста и падения акций

- Одна из самых рентабельных генерирующих компаний России (19.03.2019)

- 1 мая 2021г. запустилась Азовская ВЭС на 90 МВт, а в 2023 году Кольская ВЭС на 201 МВт по программе ДПМ ВИЭ, что обеспечат поступления больше 4,5 млрд.руб. за мощность (16.10.2023)

- Энел перенесла распределение ₽3 млрд дивидендов за 2021 год, на 2023-й - но так и не выплатила в 2023 году (16.10.2023)

- Компания прогнозирует высокие капитальные затраты (программа КОММОД), поэтому FCF не будет хватать на погашение долга, ситуация изменится с 2025 года и долг начнет снижаться (16.10.2023)

- Дивиденды с 2020 года компания не платит и не будет в ближайшие годы платить, так как будет снижать долговую нагрузку и выполнять инвест.программу (16.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Эл5 Энерго (Энел) - описание компании

«Энел Россия» (бывш. «Энел ОГК-5») входит в число семи оптовых генерирующих компаний, созданных в результате реформы РАО «ЕЭС России». Производственными филиалами компании являются: Конаковская ГРЭС, Невинномысская ГРЭС, Среднеуральская ГРЭС. Более 56% акций компании принадлежит Enel Investment Holding, более 26% — «ИНТЕР РАО ЕЭС»После продажи угольной Рефтинской ГРЭС в 2019 году производство электроэнергии упало в 2 раза, EBITDA -40%

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций