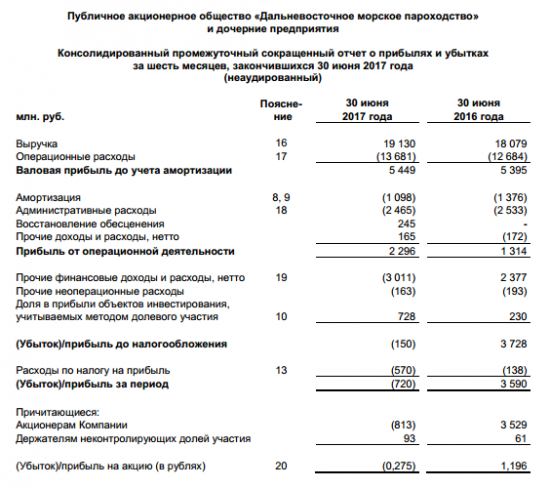

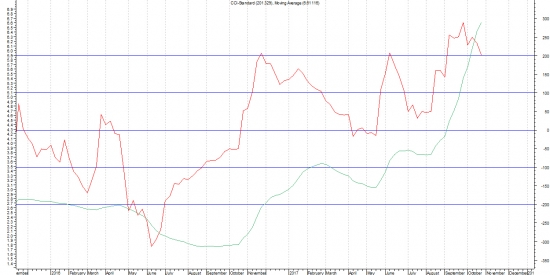

Не менее 100% за 1-2 месяца. Большая вероятностьВ каких случаях возможен существенный рост в 2-3 эшелонах. 1) по фундаментальным показателям. Но, к сожалению, это не такой частый случай. 2) когда крупный игрок (кукл, мм или еще кто) решил выдернуть акции и раздать его. Это вариант случается часто, но он интересен если только ты успел подключиться в начале движения, что бывает редко. 3) когда по какой-либо причине акции стали очень нужны для крупного мажоритария. Это случается крайне редко, но если удалось увидеть такую возможность, то это почти всегда верная наводка. Например, что-то подобное происходит в акциях ДВМП. Уже год в этих акциях с достаточно большой суммой. В силу этого за стаканом слежу очень внимательно и часто перепроверяю свои мысли пробными покупками-продажами. Еще до появления нижеозвученных новостей у меня сложилось стойкое мнение, что идет очень агрессивный сбор фри-флота. Тогда еще не было понятно с какой целью это происходит. Теперь ситуация немного прояснилась. DP WORD из Арабских Эмиратов, совместно с РФПИ подали в ФАС заявку на приобретение около 40% акций ДВМП. Глава «Суммы» Магомедов прояснил ситуацию заявив, что данный пакет будет передан за счет пакета одного из мажоритариев, и, возможно, части пакета самой Суммы. Учитывая, что допки не будет, оставшиеся акции, находящиеся в свободном обращении, становяться крайне востребованными, так как за счет них можно собрать часть пакета, требуемого арабам. Это один драйвер роста. Второй, гораздо более интересный, заключается в том, что по закону об АО, при приобретении пакета свыше 30%, покупатель обязан выставить оферту миноритарным акционерам по цене не ниже цены приобретения. Вот здесь уже интрига. Никто не знает по какой цене будут приобретать арабы, то ли по текущей, что крайне маловероятно, так как капитализация ДВМП даже по текущим ценам крайне невысока и даже ниже капитализации 25% доли ДВМП в Трансконтейнере. К примеру, последняя сделка в 2012 году по приобретению крупного пакета прошла в районе 18 рублей за акцию. И это при том курсе доллара. Понятно, что все это гадание на кофейной гуще, но вероятность приобретения в районе 10-20 рублей крайне высока. Не могу утверждать, что все так и будет, но лично не сомневаюсь, что в течении 1-2ц месяцев увидим развязку события. Да, еще, тут несколько днями ранее был пост, что типа кукл втюхивает акции в руки доверчивых граждан. Как игрок, проверяющий мысли крупными пробными покупками-продажами, могу утверждать, что сбор акций еще не близок к завершению. Например, продать крупный пакет я могу очень легко, почти по единой цене. Но откупить даже половину уже невозможно или возможно по рынку по цене, гораздо выше. Да к тому же всем так называемым сидельцам дали выйти, перебив все хаи с мая 2013 года. Данный пост не совет спешно приобретать акции ДВМП. Но внимательно понаблюдать и посмотреть воочию как повлияет оферта от покупателей на курс акций будет интересно и познавательно.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций