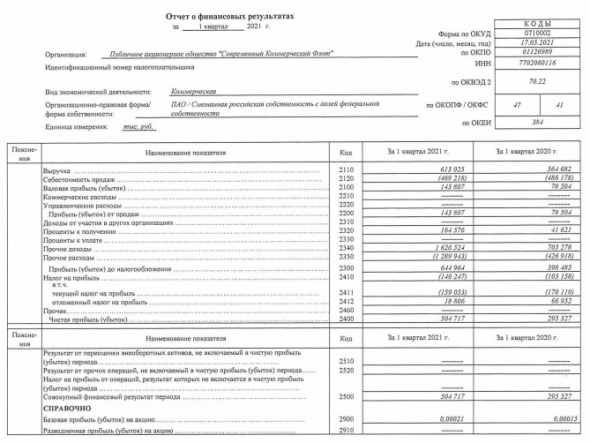

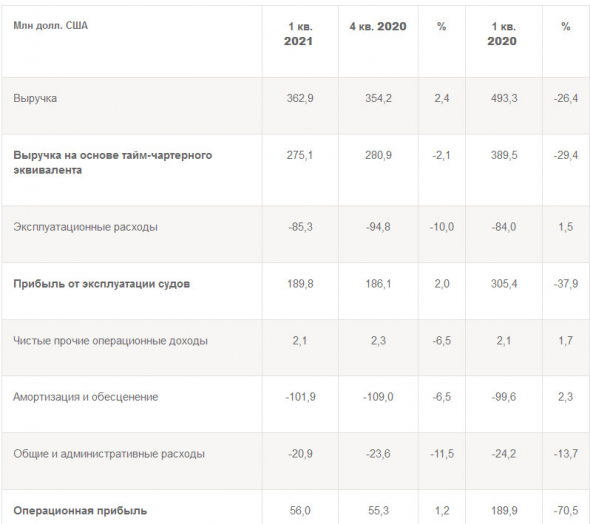

- За три месяца 2021 года выручка группы СКФ в тайм-чартерном эквиваленте (ТЧЭ) сократилась по сравнению с аналогичным периодом предыдущего года на 29,4% и составила 275,1 млн долл. США, показатель EBITDA уменьшился на 46,1% до 156,0 млн долл. США. Динамика показателей индустриальных сегментов стабильно положительная, тогда как показатели конвенциональных сегментов остаются под влиянием сложной конъюнктуры, сложившийся на спотовом рынке перевозки нефти и нефтепродуктов.

- В первом квартале 2021 года скорректированная на сумму обесценения судов чистая прибыль составила 14,2 млн долл. США. Резерв на обесценение в сумме 15,9 млн долл. США был начислен по 3 судам и привел к чистому убытку по Группе в размере 1,7 млн долл. США.

- Портфель долгосрочных индустриальных контрактов — бизнес-сегменты транспортировки сжиженного газа и обслуживания шельфовых проектов челночными танкерами ледового класса и ледокольными судами снабжения — обеспечивает группе СКФ устойчивый долгосрочный операционный денежный поток с фиксированной доходностью. Доля выручки в ТЧЭ от индустриальных сегментов достигла 66% от общего объема выручки компании в ТЧЭ в первом квартале 2021 года.

- Объем выручки в индустриальных сегментах по итогам первого квартала 2021 года составил 182,7 млн долл. США, что позволило нарастить общий объем выручки в ТЧЭ на 5,8% по сравнению с предыдущим годом и на 1,6% по сравнению с четвертым кварталом 2020 года. Рост выручки в индустриальных сегментах обусловлен вводом в эксплуатацию в январе 2021 года нового газовоза, отфрахтованного в рамках долгосрочного контракта концерну Shell.

- Прибыль от эксплуатации судов в индустриальных сегментах за первый квартал 2021 года(i) выросла на 5,5% по сравнению с аналогичным периодом 2020 года и на 7,0% по сравнению с предыдущим кварталом и составила 151,8 млн долл. США.

- По состоянию на 31 марта 2021 года общий объем законтрактованной будущей выручки(ii) СКФ, включая долю выручки от участия в совместных предприятиях, составил 24 млрд долл. США. Объем выручки, законтрактованной на 2021 год, превысил 900 млн долл. США.

источник

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций