Инвестиционная идея. Совершенно нелогичное и с первого взгляда глупая. Если в течение недели имея какую-либо свою денежную наличность внести на брокерский счёт банка Тинькофф и взять на неё но кредит оформив маржинальную сделку, там можно очень хорошо заработать на покупке акций Газпром. До вчерашнего дня маржинальная сделка стоило 12% годовых в банке Тинькофф. Если у вас был бы 1 млн руб вы могли взять 4 млн руб и на общую сумму 5 млн руб купить акции Газпром. После 13 июля 2022 года вам начислят дивиденды которые будут совокупно гасить проценты по данному кредиту. Но при этом стоимость акций который сейчас 358 руб должна увеличиться хотя бы на 1 руб. Вся эта разница которая будет являться несомненно положительной будет вашим доходом. Я предполагаю что к июлю 2022 года акции будут стоить не менее 450 рублей. То есть вы заработаете не менее 30% от своего брокерского счёта. Почему нет смысла покупать фьючерсы в данном случае? Попью часом нет дивидендов а именно они гасят стоимость данного кредита! Естественно можно попробовать взять другие акции но там дивидендный гэп будет такой что акции могут просесть на длительный период времени. Статистика по Газпром и время с момента которого вы покупаете до момента когда вы будете получать дивиденды 10 месяцев говорит о том что даже при наличии дивидендного гэп стоимость акций не опустится ниже 358 руб. Да я знаю всё самое плохое что вы можете сказать обо мне. Я просто показал каким образом можно заработать на дальней сделке!!! Это не сделка для спекулянтов. Это инвестиций с использованием заёмных средств. Это инвестиция при покупке акций на очень низкой посадке!!! Сочетание всех этих позиций крайне редкое явление

Эдуард Лоскутов, расклад в целом ясен, но что произойдет с твоей позицией, если некто захочет уронить газпром на, скажем, 300?

Geist, ну типа классика — я самый умный человек на планете и никто раньше не додумался до такого, включая Уолл-стрит и Коза-ностру

any_to_real, Вы это сами сказали. Я такую глупость не говорил

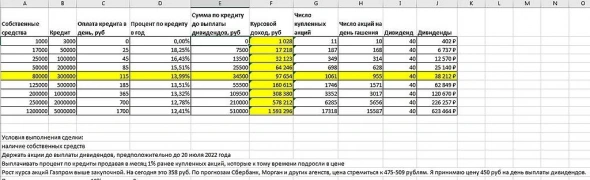

А вот предложенный расклад.

Собственные средства Кредит Оплата кредита в день, руб Процент по кредиту в год Сумма до выплаты дивидендов Доход, руб

1000 3000 0 0,00% 0 1 028

17000 50000 25 18,25% 7500 17 218

25000 100000 45 16,43% 13500 32 123

50000 200000 85 15,51% 25500 64 246

80000 300000 115 13,99% 34500 97 654

125000 500000 185 13,51% 55500 160 615

200000 1000000 365 13,32% 109500 308 380

250000 2000000 700 12,78% 210000 578 212

1200000 5000000 1700 12,41% 510000 1 593 296

Условия выполнения сделки:

наличие собственных средств

Держать акции до выплаты дивидендов, предположительно до 20 июля 2022 года

Выплачивать процент по кредиты продавая в месяц 1% ранее купленных акций, которые к тому времени подросли в цене

Рост курса акций Газпром выше закупочной. На сегодня это 358 руб. По прогнозам Сбербанк, Морган и других агентств, цена стремиться к 475-509 рублям. Я принимаю цену 450 руб на день выплаты дивидендов.

Эдуард Лоскутов, нет, именно это ты и говоришь, описывая в качестве идеи обычные сделки на плечи которым сотня лет, и из-за которых места на кладбищах депозитов давно закончились

any_to_real, Я проблему не понял? Опишите, если не сложно. График по году говорит о росте акций. Есть провалы и даже до 150 руб, но кратковременно, на уровне года рост 76%. Что не так? Да, может рост снизиться до 40-50%. Это больше дохода по депозитам, а дивиденды покроют риски по кредиту. Нервы в кулак и смотрим на изменения акций. Да, я купил 06 октября и мне не просто видеть минус, но по другим акциям мне будут дивиденды в декабре (НЛМК, Лукойл) — 40 000 руб. Норма. По акциям Газпром я жду выход на рост после 21 ноября. А потом меня будет интересовать ОТСУТСТВИЕ ПАДЕНИЯ ниже закупочтой цены, а упасть в июле 2022 года ниже 358 руб будет не легко, ну если Ковидная изоляция или что-то подобное, но это будет краткосрочно, не более 2-х месяцев.

Эдуард Лоскутов, так в том то и дело, что всегда есть много разных «но».

Есть ли шанс у Газпрома подрасти к июлю 2022 г. до 450 руб.? Да, конечно есть. Но есть шанс и на 300 уйти.

Если бы все было так просто, все бы сейчас набрали кредиты и на 5 плечей акций Газпрома накупили.

Что касается дивидендов. Здесь тоже пока ничего окончательно непонятно. Во-первых, надо дождаться отчет по МСФО за 2021 г. (а это очень даже не скоро, за этот период многое может произойти); во вторых, у Газпрома говорится о скорректированной прибыли (не совсем ясно, что и как они скорректируют); и наконец, не совсем понятно что будет с ценами на газ в среднесрочной и долгосрочной перспективе. В июле 2022 г. цена на газ может снова опустится до 200 дол. и плевать всем будет на высокие дивиденды за 2021 г.

Dur, Т.е. статистика роста на протяжении 20 лет ни о чем не говорит? Вы описали все верно, но я вижу то, как они работали 20 лет и там был 2008, 2014 год и 2020 с ковидным провалом. Выбрались. У них менеджер — Путин. Где еще это парень работает? У кого?

Эдуард Лоскутов, да верно все. Просто нужно иметь четкий на вопрос: «а что если нет»?

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций