Черкизово пытается активно работать на экспорт: в 1 кв 2020 объем продаж за рубежом составил 35 млн долл. (10% от всей выручки, рост в 3,5 раза). Основное направление – Китай, но также начали выход на рынки мяса птицы Ближнего Востока (ОАЭ и Саудовская Аравия).

| Число акций ао | 42 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 180,7 млрд |

| Выручка | 259,3 млрд |

| EBITDA | 46,4 млрд |

| Прибыль | 20,4 млрд |

| Дивиденд ао | 241,03 |

| P/E | 8,9 |

| P/S | 0,7 |

| P/BV | 1,6 |

| EV/EBITDA | 6,8 |

| Див.доход ао | 5,6% |

| Черкизово Календарь Акционеров | |

| 27/03 ГОСА по дивидендам за 2024г в размере 98,92 руб/акция | |

| 04/04 GCHE: последний день с дивидендом 98.92 руб | |

| 07/04 GCHE: закрытие реестра по дивидендам 98.92 руб | |

| Прошедшие события Добавить событие | |

Черкизово акции

-

Интересно, что выходит таки постепенно на зарубежные рынки неспеша

Интересно, что выходит таки постепенно на зарубежные рынки неспеша

В 2020 г ценовая конъюнктура продолжит находиться под давлением избыточного предложения свинины и мяса птицы. Без открытия для российских производителей новых рынков, в частности Китая, нарастить экспорт свинины в объеме, значительном для положительного влияния на цены, будет затруднительно.

Дилетант, ну в общем, перспектив роста не просматривается

Черкизово 1кв 2020

Еще одна компания, которую можно отнести к защитному сектору: в кризис люди есть не перестанут.

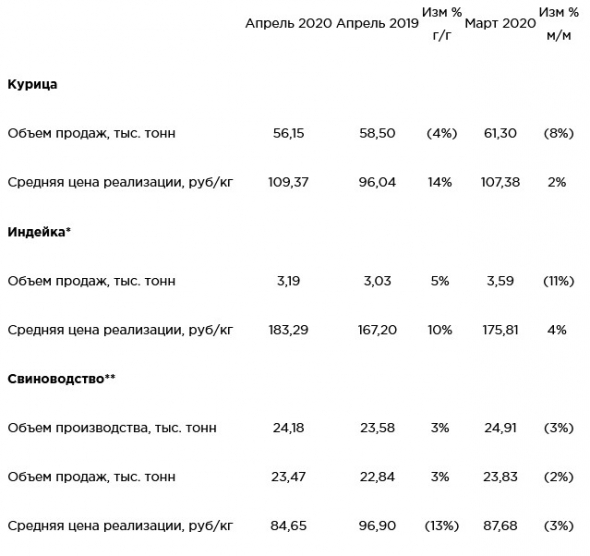

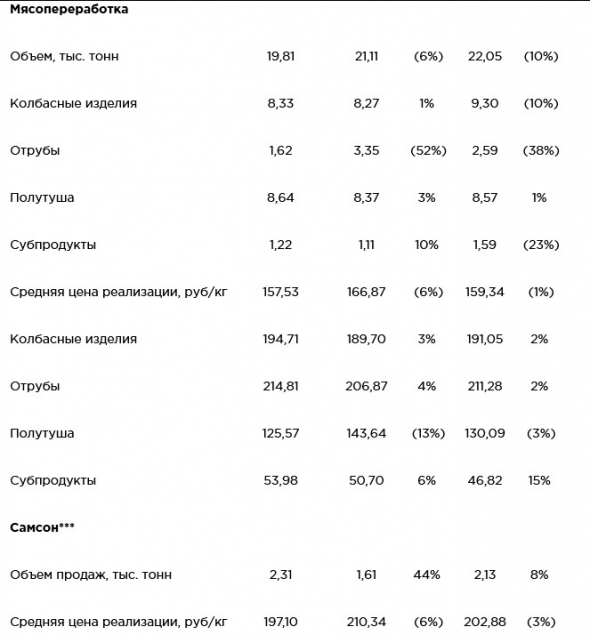

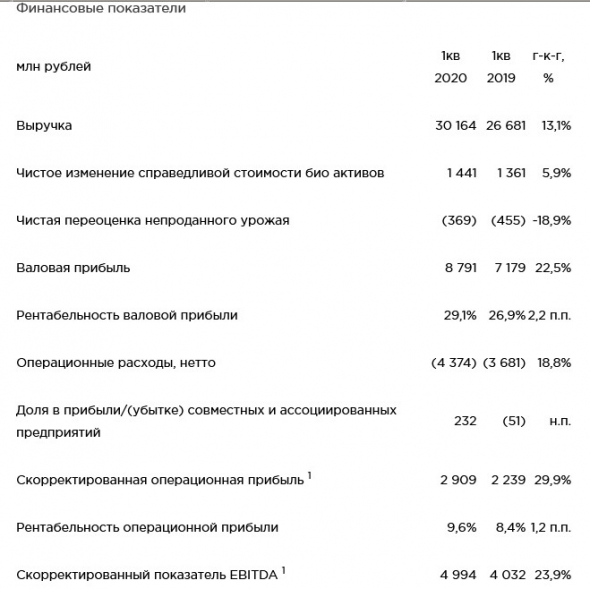

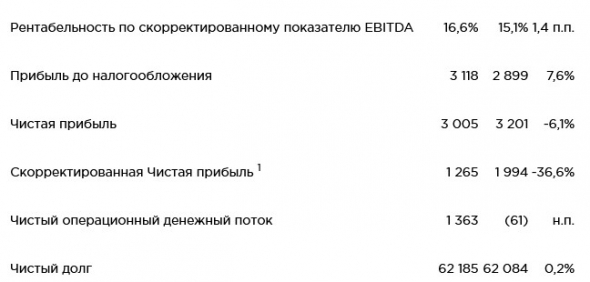

Отчет, в целом, вышел позитивный: выручка составила 30,2 млрд руб (+13,1% г/г), валовая прибыль 8,8 млрд (+22,5%), скорректированная EBITDA 5 млрд (+23,9%). Рентабельность по EBITDA выросла до 16,6% (+1,5 п.п.). Единственная «ложка дегтя» — снижение чистой прибыли на 6,1% до 3 млрд. Чистый долг не изменился и остался на уровне 62 млрд.

Важно понимать, как компания будет развиваться дальше.

В отличии от Русагро Черкизово имеет менее диверсифицированный бизнес, который замкнут на мясном сегменте. Продажи зерна крайне незначительны в общем объеме выручки. Компания последние годы активно росла через расширение производства и M&A: объем продаж курицы вырос в период 2017-2019 гг. на 26,7%, свинины – на 37,1%, мясопереработка – на 20,3%, индейка – на 49,8%. Столь активный рост был обеспечен контрсанкциями: импорт мяса в РФ в стоимостном выражении упал с 7,1 млрд долл. в 2013 г. до 1,9 млрд долл. в 2019 г. Расчистившуюся поляну заместили крупные вертикально-интегрированные производители, в том числе и Черкизово, но в последнее время они столкнулись с перепроизводством (доля зарубежных игроков замещена, а спрос растет медленно), что вылилось в снижение цен на курицу и свинину. И если для сегмента переработки Черкизово снижение цен выгодно, то для продажи непереработанной продукции это грозит сокращением маржи (мясопереработка на данный момент имеет отрицательную маржу).

В 2020 г ценовая конъюнктура продолжит находиться под давлением избыточного предложения свинины и мяса птицы. Без открытия для российских производителей новых рынков, в частности Китая, нарастить экспорт свинины в объеме, значительном для положительного влияния на цены, будет затруднительно. Ситуацию может усугубить падение доходов населения и изменение структуры спроса в пользу более дешевого мяса курицы.

Черкизово пытается активно работать на экспорт: в 1 кв 2020 объем продаж за рубежом составил 35 млн долл. (10% от всей выручки, рост в 3,5 раза). Основное направление – Китай, но также начали выход на рынки мяса птицы Ближнего Востока (ОАЭ и Саудовская Аравия).

Прохождение компанией Черкизово нынешнего кризиса зависит от того, насколько удастся захватить зарубежные рынки. Внутренний рынок будет под давлением как перепроизводства, так и снижения платежеспособного спроса, а девальвация рубля повысила привлекательность российской продукции.

Дилетант, Вот это странно почему:

мясопереработка на данный момент имеет отрицательную маржу

Черкизово 1кв 2020

Еще одна компания, которую можно отнести к защитному сектору: в кризис люди есть не перестанут.

Отчет, в целом, вышел позитивный: выручка составила 30,2 млрд руб (+13,1% г/г), валовая прибыль 8,8 млрд (+22,5%), скорректированная EBITDA 5 млрд (+23,9%). Рентабельность по EBITDA выросла до 16,6% (+1,5 п.п.). Единственная «ложка дегтя» — снижение чистой прибыли на 6,1% до 3 млрд. Чистый долг не изменился и остался на уровне 62 млрд.

Важно понимать, как компания будет развиваться дальше.

В отличии от Русагро Черкизово имеет менее диверсифицированный бизнес, который замкнут на мясном сегменте. Продажи зерна крайне незначительны в общем объеме выручки. Компания последние годы активно росла через расширение производства и M&A: объем продаж курицы вырос в период 2017-2019 гг. на 26,7%, свинины – на 37,1%, мясопереработка – на 20,3%, индейка – на 49,8%. Столь активный рост был обеспечен контрсанкциями: импорт мяса в РФ в стоимостном выражении упал с 7,1 млрд долл. в 2013 г. до 1,9 млрд долл. в 2019 г. Расчистившуюся поляну заместили крупные вертикально-интегрированные производители, в том числе и Черкизово, но в последнее время они столкнулись с перепроизводством (доля зарубежных игроков замещена, а спрос растет медленно), что вылилось в снижение цен на курицу и свинину. И если для сегмента переработки Черкизово снижение цен выгодно, то для продажи непереработанной продукции это грозит сокращением маржи (мясопереработка на данный момент имеет отрицательную маржу).

В 2020 г ценовая конъюнктура продолжит находиться под давлением избыточного предложения свинины и мяса птицы. Без открытия для российских производителей новых рынков, в частности Китая, нарастить экспорт свинины в объеме, значительном для положительного влияния на цены, будет затруднительно. Ситуацию может усугубить падение доходов населения и изменение структуры спроса в пользу более дешевого мяса курицы.

Черкизово пытается активно работать на экспорт: в 1 кв 2020 объем продаж за рубежом составил 35 млн долл. (10% от всей выручки, рост в 3,5 раза). Основное направление – Китай, но также начали выход на рынки мяса птицы Ближнего Востока (ОАЭ и Саудовская Аравия).

Прохождение компанией Черкизово нынешнего кризиса зависит от того, насколько удастся захватить зарубежные рынки. Внутренний рынок будет под давлением как перепроизводства, так и снижения платежеспособного спроса, а девальвация рубля повысила привлекательность российской продукции.

Дилетант, спасибо, ваш комментарий забрал пятихат Отчетность она же презентация

Отчетность она же презентация

cherkizovo.com/upload/iblock/c37/c37c4d3398efcbbffc7b3992a626369f.pdf Годовой отчет Черкизово

Годовой отчет Черкизово

cherkizovo.com/upload/files/Cherkizovo-AR19_RUS_31_03_published.pdf

Черкизово 1кв 2020

Еще одна компания, которую можно отнести к защитному сектору: в кризис люди есть не перестанут.

Отчет, в целом, вышел позитивный: выручка составила 30,2 млрд руб (+13,1% г/г), валовая прибыль 8,8 млрд (+22,5%), скорректированная EBITDA 5 млрд (+23,9%). Рентабельность по EBITDA выросла до 16,6% (+1,5 п.п.). Единственная «ложка дегтя» — снижение чистой прибыли на 6,1% до 3 млрд. Чистый долг не изменился и остался на уровне 62 млрд.

Важно понимать, как компания будет развиваться дальше.

В отличии от Русагро Черкизово имеет менее диверсифицированный бизнес, который замкнут на мясном сегменте. Продажи зерна крайне незначительны в общем объеме выручки. Компания последние годы активно росла через расширение производства и M&A: объем продаж курицы вырос в период 2017-2019 гг. на 26,7%, свинины – на 37,1%, мясопереработка – на 20,3%, индейка – на 49,8%. Столь активный рост был обеспечен контрсанкциями: импорт мяса в РФ в стоимостном выражении упал с 7,1 млрд долл. в 2013 г. до 1,9 млрд долл. в 2019 г. Расчистившуюся поляну заместили крупные вертикально-интегрированные производители, в том числе и Черкизово, но в последнее время они столкнулись с перепроизводством (доля зарубежных игроков замещена, а спрос растет медленно), что вылилось в снижение цен на курицу и свинину. И если для сегмента переработки Черкизово снижение цен выгодно, то для продажи непереработанной продукции это грозит сокращением маржи (мясопереработка на данный момент имеет отрицательную маржу).

В 2020 г ценовая конъюнктура продолжит находиться под давлением избыточного предложения свинины и мяса птицы. Без открытия для российских производителей новых рынков, в частности Китая, нарастить экспорт свинины в объеме, значительном для положительного влияния на цены, будет затруднительно. Ситуацию может усугубить падение доходов населения и изменение структуры спроса в пользу более дешевого мяса курицы.

Черкизово пытается активно работать на экспорт: в 1 кв 2020 объем продаж за рубежом составил 35 млн долл. (10% от всей выручки, рост в 3,5 раза). Основное направление – Китай, но также начали выход на рынки мяса птицы Ближнего Востока (ОАЭ и Саудовская Аравия).

Прохождение компанией Черкизово нынешнего кризиса зависит от того, насколько удастся захватить зарубежные рынки. Внутренний рынок будет под давлением как перепроизводства, так и снижения платежеспособного спроса, а девальвация рубля повысила привлекательность российской продукции.

Дилетант, я не заметил снижения цены на курицу, курица сейчас как свинина стоит

Роман Ранний, вот данные:

meatinfo.ru/blog/rinok-myasa-v-rossii-itogi-2019-g-i-perspektivi-735

Дилетант, я серьёзно говорю, может статистика врёт?

Сами зайдите в магазин и посмотрите сколько стоит курица, раньше она была явно дешевле. Может конечно ретейл цены взвинтил.

Роман Ранний, я вижу, что в магазине цены растут, но в отчетах производителей — снижаются. Структура цены в магазине представлена на странице 23 отчета ЦСР и Делойт:

www.csr.ru/upload/iblock/6df/6df75dbd8774b85fd67e4f0e2ba2b7af.pdf

Черкизово 1кв 2020

Еще одна компания, которую можно отнести к защитному сектору: в кризис люди есть не перестанут.

Отчет, в целом, вышел позитивный: выручка составила 30,2 млрд руб (+13,1% г/г), валовая прибыль 8,8 млрд (+22,5%), скорректированная EBITDA 5 млрд (+23,9%). Рентабельность по EBITDA выросла до 16,6% (+1,5 п.п.). Единственная «ложка дегтя» — снижение чистой прибыли на 6,1% до 3 млрд. Чистый долг не изменился и остался на уровне 62 млрд.

Важно понимать, как компания будет развиваться дальше.

В отличии от Русагро Черкизово имеет менее диверсифицированный бизнес, который замкнут на мясном сегменте. Продажи зерна крайне незначительны в общем объеме выручки. Компания последние годы активно росла через расширение производства и M&A: объем продаж курицы вырос в период 2017-2019 гг. на 26,7%, свинины – на 37,1%, мясопереработка – на 20,3%, индейка – на 49,8%. Столь активный рост был обеспечен контрсанкциями: импорт мяса в РФ в стоимостном выражении упал с 7,1 млрд долл. в 2013 г. до 1,9 млрд долл. в 2019 г. Расчистившуюся поляну заместили крупные вертикально-интегрированные производители, в том числе и Черкизово, но в последнее время они столкнулись с перепроизводством (доля зарубежных игроков замещена, а спрос растет медленно), что вылилось в снижение цен на курицу и свинину. И если для сегмента переработки Черкизово снижение цен выгодно, то для продажи непереработанной продукции это грозит сокращением маржи (мясопереработка на данный момент имеет отрицательную маржу).

В 2020 г ценовая конъюнктура продолжит находиться под давлением избыточного предложения свинины и мяса птицы. Без открытия для российских производителей новых рынков, в частности Китая, нарастить экспорт свинины в объеме, значительном для положительного влияния на цены, будет затруднительно. Ситуацию может усугубить падение доходов населения и изменение структуры спроса в пользу более дешевого мяса курицы.

Черкизово пытается активно работать на экспорт: в 1 кв 2020 объем продаж за рубежом составил 35 млн долл. (10% от всей выручки, рост в 3,5 раза). Основное направление – Китай, но также начали выход на рынки мяса птицы Ближнего Востока (ОАЭ и Саудовская Аравия).

Прохождение компанией Черкизово нынешнего кризиса зависит от того, насколько удастся захватить зарубежные рынки. Внутренний рынок будет под давлением как перепроизводства, так и снижения платежеспособного спроса, а девальвация рубля повысила привлекательность российской продукции.

Дилетант, я не заметил снижения цены на курицу, курица сейчас как свинина стоит

Роман Ранний, вот данные:

meatinfo.ru/blog/rinok-myasa-v-rossii-itogi-2019-g-i-perspektivi-735

Дилетант, я серьёзно говорю, может статистика врёт?

Сами зайдите в магазин и посмотрите сколько стоит курица, раньше она была явно дешевле. Может конечно ретейл цены взвинтил.

Роман Ранний, про курицу хз, в регионах цена от здоровья поставочной цепочки зависит, а вот в мск, не особо наблюдаю рост цен на курицу(куриное филе петлинка, например)

Черкизово 1кв 2020

Еще одна компания, которую можно отнести к защитному сектору: в кризис люди есть не перестанут.

Отчет, в целом, вышел позитивный: выручка составила 30,2 млрд руб (+13,1% г/г), валовая прибыль 8,8 млрд (+22,5%), скорректированная EBITDA 5 млрд (+23,9%). Рентабельность по EBITDA выросла до 16,6% (+1,5 п.п.). Единственная «ложка дегтя» — снижение чистой прибыли на 6,1% до 3 млрд. Чистый долг не изменился и остался на уровне 62 млрд.

Важно понимать, как компания будет развиваться дальше.

В отличии от Русагро Черкизово имеет менее диверсифицированный бизнес, который замкнут на мясном сегменте. Продажи зерна крайне незначительны в общем объеме выручки. Компания последние годы активно росла через расширение производства и M&A: объем продаж курицы вырос в период 2017-2019 гг. на 26,7%, свинины – на 37,1%, мясопереработка – на 20,3%, индейка – на 49,8%. Столь активный рост был обеспечен контрсанкциями: импорт мяса в РФ в стоимостном выражении упал с 7,1 млрд долл. в 2013 г. до 1,9 млрд долл. в 2019 г. Расчистившуюся поляну заместили крупные вертикально-интегрированные производители, в том числе и Черкизово, но в последнее время они столкнулись с перепроизводством (доля зарубежных игроков замещена, а спрос растет медленно), что вылилось в снижение цен на курицу и свинину. И если для сегмента переработки Черкизово снижение цен выгодно, то для продажи непереработанной продукции это грозит сокращением маржи (мясопереработка на данный момент имеет отрицательную маржу).

В 2020 г ценовая конъюнктура продолжит находиться под давлением избыточного предложения свинины и мяса птицы. Без открытия для российских производителей новых рынков, в частности Китая, нарастить экспорт свинины в объеме, значительном для положительного влияния на цены, будет затруднительно. Ситуацию может усугубить падение доходов населения и изменение структуры спроса в пользу более дешевого мяса курицы.

Черкизово пытается активно работать на экспорт: в 1 кв 2020 объем продаж за рубежом составил 35 млн долл. (10% от всей выручки, рост в 3,5 раза). Основное направление – Китай, но также начали выход на рынки мяса птицы Ближнего Востока (ОАЭ и Саудовская Аравия).

Прохождение компанией Черкизово нынешнего кризиса зависит от того, насколько удастся захватить зарубежные рынки. Внутренний рынок будет под давлением как перепроизводства, так и снижения платежеспособного спроса, а девальвация рубля повысила привлекательность российской продукции.

Дилетант, я не заметил снижения цены на курицу, курица сейчас как свинина стоит

Роман Ранний, вот данные:

meatinfo.ru/blog/rinok-myasa-v-rossii-itogi-2019-g-i-perspektivi-735

Дилетант, я серьёзно говорю, может статистика врёт?

Сами зайдите в магазин и посмотрите сколько стоит курица, раньше она была явно дешевле. Может конечно ретейл цены взвинтил.

Черкизово 1кв 2020

Еще одна компания, которую можно отнести к защитному сектору: в кризис люди есть не перестанут.

Отчет, в целом, вышел позитивный: выручка составила 30,2 млрд руб (+13,1% г/г), валовая прибыль 8,8 млрд (+22,5%), скорректированная EBITDA 5 млрд (+23,9%). Рентабельность по EBITDA выросла до 16,6% (+1,5 п.п.). Единственная «ложка дегтя» — снижение чистой прибыли на 6,1% до 3 млрд. Чистый долг не изменился и остался на уровне 62 млрд.

Важно понимать, как компания будет развиваться дальше.

В отличии от Русагро Черкизово имеет менее диверсифицированный бизнес, который замкнут на мясном сегменте. Продажи зерна крайне незначительны в общем объеме выручки. Компания последние годы активно росла через расширение производства и M&A: объем продаж курицы вырос в период 2017-2019 гг. на 26,7%, свинины – на 37,1%, мясопереработка – на 20,3%, индейка – на 49,8%. Столь активный рост был обеспечен контрсанкциями: импорт мяса в РФ в стоимостном выражении упал с 7,1 млрд долл. в 2013 г. до 1,9 млрд долл. в 2019 г. Расчистившуюся поляну заместили крупные вертикально-интегрированные производители, в том числе и Черкизово, но в последнее время они столкнулись с перепроизводством (доля зарубежных игроков замещена, а спрос растет медленно), что вылилось в снижение цен на курицу и свинину. И если для сегмента переработки Черкизово снижение цен выгодно, то для продажи непереработанной продукции это грозит сокращением маржи (мясопереработка на данный момент имеет отрицательную маржу).

В 2020 г ценовая конъюнктура продолжит находиться под давлением избыточного предложения свинины и мяса птицы. Без открытия для российских производителей новых рынков, в частности Китая, нарастить экспорт свинины в объеме, значительном для положительного влияния на цены, будет затруднительно. Ситуацию может усугубить падение доходов населения и изменение структуры спроса в пользу более дешевого мяса курицы.

Черкизово пытается активно работать на экспорт: в 1 кв 2020 объем продаж за рубежом составил 35 млн долл. (10% от всей выручки, рост в 3,5 раза). Основное направление – Китай, но также начали выход на рынки мяса птицы Ближнего Востока (ОАЭ и Саудовская Аравия).

Прохождение компанией Черкизово нынешнего кризиса зависит от того, насколько удастся захватить зарубежные рынки. Внутренний рынок будет под давлением как перепроизводства, так и снижения платежеспособного спроса, а девальвация рубля повысила привлекательность российской продукции.

Дилетант, я не заметил снижения цены на курицу, курица сейчас как свинина стоит

Роман Ранний, вот данные:

meatinfo.ru/blog/rinok-myasa-v-rossii-itogi-2019-g-i-perspektivi-735

Черкизово 1кв 2020

Еще одна компания, которую можно отнести к защитному сектору: в кризис люди есть не перестанут.

Отчет, в целом, вышел позитивный: выручка составила 30,2 млрд руб (+13,1% г/г), валовая прибыль 8,8 млрд (+22,5%), скорректированная EBITDA 5 млрд (+23,9%). Рентабельность по EBITDA выросла до 16,6% (+1,5 п.п.). Единственная «ложка дегтя» — снижение чистой прибыли на 6,1% до 3 млрд. Чистый долг не изменился и остался на уровне 62 млрд.

Важно понимать, как компания будет развиваться дальше.

В отличии от Русагро Черкизово имеет менее диверсифицированный бизнес, который замкнут на мясном сегменте. Продажи зерна крайне незначительны в общем объеме выручки. Компания последние годы активно росла через расширение производства и M&A: объем продаж курицы вырос в период 2017-2019 гг. на 26,7%, свинины – на 37,1%, мясопереработка – на 20,3%, индейка – на 49,8%. Столь активный рост был обеспечен контрсанкциями: импорт мяса в РФ в стоимостном выражении упал с 7,1 млрд долл. в 2013 г. до 1,9 млрд долл. в 2019 г. Расчистившуюся поляну заместили крупные вертикально-интегрированные производители, в том числе и Черкизово, но в последнее время они столкнулись с перепроизводством (доля зарубежных игроков замещена, а спрос растет медленно), что вылилось в снижение цен на курицу и свинину. И если для сегмента переработки Черкизово снижение цен выгодно, то для продажи непереработанной продукции это грозит сокращением маржи (мясопереработка на данный момент имеет отрицательную маржу).

В 2020 г ценовая конъюнктура продолжит находиться под давлением избыточного предложения свинины и мяса птицы. Без открытия для российских производителей новых рынков, в частности Китая, нарастить экспорт свинины в объеме, значительном для положительного влияния на цены, будет затруднительно. Ситуацию может усугубить падение доходов населения и изменение структуры спроса в пользу более дешевого мяса курицы.

Черкизово пытается активно работать на экспорт: в 1 кв 2020 объем продаж за рубежом составил 35 млн долл. (10% от всей выручки, рост в 3,5 раза). Основное направление – Китай, но также начали выход на рынки мяса птицы Ближнего Востока (ОАЭ и Саудовская Аравия).

Прохождение компанией Черкизово нынешнего кризиса зависит от того, насколько удастся захватить зарубежные рынки. Внутренний рынок будет под давлением как перепроизводства, так и снижения платежеспособного спроса, а девальвация рубля повысила привлекательность российской продукции.

Дилетант, я не заметил снижения цены на курицу, курица сейчас как свинина стоит Черкизово 1кв 2020

Черкизово 1кв 2020

Еще одна компания, которую можно отнести к защитному сектору: в кризис люди есть не перестанут.

Отчет, в целом, вышел позитивный: выручка составила 30,2 млрд руб (+13,1% г/г), валовая прибыль 8,8 млрд (+22,5%), скорректированная EBITDA 5 млрд (+23,9%). Рентабельность по EBITDA выросла до 16,6% (+1,5 п.п.). Единственная «ложка дегтя» — снижение чистой прибыли на 6,1% до 3 млрд. Чистый долг не изменился и остался на уровне 62 млрд.

Важно понимать, как компания будет развиваться дальше.

В отличии от Русагро Черкизово имеет менее диверсифицированный бизнес, который замкнут на мясном сегменте. Продажи зерна крайне незначительны в общем объеме выручки. Компания последние годы активно росла через расширение производства и M&A: объем продаж курицы вырос в период 2017-2019 гг. на 26,7%, свинины – на 37,1%, мясопереработка – на 20,3%, индейка – на 49,8%. Столь активный рост был обеспечен контрсанкциями: импорт мяса в РФ в стоимостном выражении упал с 7,1 млрд долл. в 2013 г. до 1,9 млрд долл. в 2019 г. Расчистившуюся поляну заместили крупные вертикально-интегрированные производители, в том числе и Черкизово, но в последнее время они столкнулись с перепроизводством (доля зарубежных игроков замещена, а спрос растет медленно), что вылилось в снижение цен на курицу и свинину. И если для сегмента переработки Черкизово снижение цен выгодно, то для продажи непереработанной продукции это грозит сокращением маржи (мясопереработка на данный момент имеет отрицательную маржу).

В 2020 г ценовая конъюнктура продолжит находиться под давлением избыточного предложения свинины и мяса птицы. Без открытия для российских производителей новых рынков, в частности Китая, нарастить экспорт свинины в объеме, значительном для положительного влияния на цены, будет затруднительно. Ситуацию может усугубить падение доходов населения и изменение структуры спроса в пользу более дешевого мяса курицы.

Черкизово пытается активно работать на экспорт: в 1 кв 2020 объем продаж за рубежом составил 35 млн долл. (10% от всей выручки, рост в 3,5 раза). Основное направление – Китай, но также начали выход на рынки мяса птицы Ближнего Востока (ОАЭ и Саудовская Аравия).

Прохождение компанией Черкизово нынешнего кризиса зависит от того, насколько удастся захватить зарубежные рынки. Внутренний рынок будет под давлением как перепроизводства, так и снижения платежеспособного спроса, а девальвация рубля повысила привлекательность российской продукции. Выручка выросла до 30.2 млрд (+13% к 26.7 млрд за 1кв2019)

Выручка выросла до 30.2 млрд (+13% к 26.7 млрд за 1кв2019)

Чистая прибыль 3 млрд (-6% к 3.2 млрд)

Скорректированная (на изменение стоимости биоактивов)

операционная прибыль 2.9 млрд (+30% к 2.24 млрд)

Скорректированная EBITDA 5 млрд (+24% к 4.03 млрд)

Скорректированная чистая прибыль 1.26 млрд (-37% к 2 млрд)

Чистый долг остался на примерно том же уровне около 62 млрд руб

В условиях пандемии компании, расходы которой частично в валюте, предстоит усилить экспортное направление

(птица в Китай, на Ближний Восток), переориентировать поставки общепита в поставки в розницу, преодолеть

все еще непростую ситуацию по свиноводству. Черкизово - скорр чистая прибыль за 1 кв МСФО снизилась на 36,6% г/г

Черкизово - скорр чистая прибыль за 1 кв МСФО снизилась на 36,6% г/гКлючевые финансовые показатели первого квартала

· Выручка увеличилась на 13,1% по сравнению с аналогичным периодом прошлого года — до 30,2 млрд рублей.

· Валовая прибыль составила 8,8 млрд рублей, что на 22,5% выше показателя за первый квартал прошлого года.

· Скорректированный показатель EBITDA* увеличился на 23,9% в годовом сопоставлении, составив 5,0 млрд рублей. Рентабельность по скорректированному показателю EBITDA выросла с 15,1% до 16,6%.

· Чистая прибыль Группы составила 3,0 млрд рублей, снизившись на 6,1% по сравнению с первым кварталом 2019 года. Скорректированная чистая прибыль** сократилась на 36,6% в годовом сопоставлении и составила 1,3 млрд рублей.

релиз

Авто-репост. Читать в блоге >>>

Черкизово - начала поставлять индейку в Китай

Черкизово - начала поставлять индейку в Китай

Группа «Черкизово» сообщает о начале поставок мяса индейки в Китай – ключевой экспортный рынок компании.Первая партия индейки в объеме 27 тонн была оправлена в Китай с ООО «Тамбовская индейка» — совместного предприятия Группы «Черкизово» и испанской Grupo Fuertes.

До конца 2020 года «Черкизово» планирует отправить в Китай около 2 тысяч тонн индейки. Это позволит компании в этом году увеличить зарубежные отгрузки индейки более чем в два раза. За прошлый год Группа экспортировала около 1,5 тысяч тонн индейки.

релиз

Авто-репост. Читать в блоге >>>

Коллеги, кому-нибудь уже перечислили последние дивиденды?

Алексей Краснов, Да. Сбер

KonovalovDanil, Спасибо!!!

Коллеги, кому-нибудь уже перечислили последние дивиденды?

Алексей Краснов, звучит угрожающе печально «последние дивиденды» ))

Сергей Р.,

Коллеги, кому-нибудь уже перечислили последние дивиденды?

Алексей Краснов, Да. Сбер

Черкизово - в 2020 г. может увеличить поставки мяса птицы в КНР в 3 раза

Черкизово - в 2020 г. может увеличить поставки мяса птицы в КНР в 3 раза

генеральный директор Черкизово Сергей Михайлов:«Мы уже в прошлом году значительные объемы (мяса птицы — ред.) экспортировали. В этом году были небольшие приостановки в начале года, но нам удалось продолжить экспортировать продукцию. Мы планируем только в Китай экспортировать порядка 40-50 тыс. т, то есть здесь мы на данный момент перебоев не видим»

Поставляемая продукция в Китая является «комплиментарной». К ней относятся куриные лапки, которые нигде, кроме Китая не потребляются.

«Также китайцы потребляют много крыльев, которые у нас в России обычно в профиците, поэтому для отрасли открытие рынка Китая было очень большим событием»

Ситуация с экспортом свинины сложнее.

«Основные экспортные рынки по свинине остаются закрытыми: это Китай, Япония, Корея, поэтому значительные объемы по свинине отрасли пока не удается экспортировать»

источник

Авто-репост. Читать в блоге >>> Группа компаний «Черкизово» не ожидает значительного роста цен на мясо, ждет стабилизации цен на свинину.

Группа компаний «Черкизово» не ожидает значительного роста цен на мясо, ждет стабилизации цен на свинину.

Черкизово - факторы роста и падения акций

- Новая дивидендная политика подразумевает 50% от чистой прибыли. (13.02.2020)

- По итогам 2020 года коэффициент дивидендной выплаты составил 58% (15.02.2021)

- Крайне малое число акций в свободном обращении (20.01.2019)

- Забили на презентации, IR раздел сайта вообще не обновляется (15.02.2021)

- CAPEX больше чем OCF => компания платит дивиденды в долг в условиях высоких ставок (16.02.2025)

- В 2024 году выручка росла медленнее роста себестоимости, что привело к сокращению маржинальности (16.02.2025)

Черкизово - описание компании

Группа «Черкизово» (LSE:CHE; MOEX:GCHE) – крупнейший в России производитель мясной продукции. Группа входит в тройку лидеров на рынках куриного мяса, свинины, продуктов мясопереработки и является крупнейшим в стране производителем комбикормов.

В структуру Группы «Черкизово» входит 8 птицеводческих комплексов полного цикла общей мощностью около 550 тыс. тонн в живом весе в год, 15 современных свинокомплексов общей мощностью 200 тыс. тонн в живом весе в год, 6 мясоперерабатывающих предприятий общей мощностью 190 тыс. тонн в год, а также 6 комбикормовых заводов общей мощностью около 1,4 млн тонн в год, элеваторы мощностью свыше 700 тыс. тонн единовременного хранения и более 140 тыс. га сельскохозяйственных земель. В 2014 году Группа «Черкизово» произвела более 800 тысяч тонн мясной продукции.

Благодаря вертикально интегрированной структуре, включающей выращивание зерновых, элеваторное хранение, собственное производство комбикормов, разведение, выращивание и убой животных, а также мясопереработку и собственную дистрибуцию, Группа «Черкизово» демонстрирует долгосрочный устойчивый рост продаж и прибыли. Консолидированная выручка компании в 2014 году достигла 1,8 млрд долларов.

Только за последние 5 лет Группа «Черкизово» инвестировала в развитие отечественного агропромышленного сектора более 1,5 млрд долларов.

Стратегия Группы «Черкизово» предусматривает как органический рост и создание новых производств, так и консолидацию активов на мясном рынке страны. Акции Группы «Черкизово» обращаются на Московской Бирже и Лондонской Фондовой Бирже.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций