Поглощать подано

Производитель мяса птицы «Приосколье» может продать часть бизнеса

Газета «Коммерсантъ» №112/П от 29.06.2020, стр. 7

Российский рынок мяса птицы ждет новый этап слияний и поглощений. Белгородский холдинг «Приосколье» — третий по величине в стране производитель бройлеров — начал поиск стратегического инвестора. По данным “Ъ”, интерес к бизнесу компании, оцениваемому в 23 млрд руб., проявляют ключевые игроки рынка, включая «Черкизово», «Русагро» и CP Foods. Сделка может стать крупнейшей в отрасли с 2015 года.

В Unicorn Capital Advisers сообщили “Ъ”, что компания назначена эксклюзивным финансовым консультантом белгородского холдинга «Приосколье» по привлечению стратегического инвестора. Геннадий Бобрицкий, которого на рынке считают владельцем «Приосколья», подтвердил факт сотрудничества.

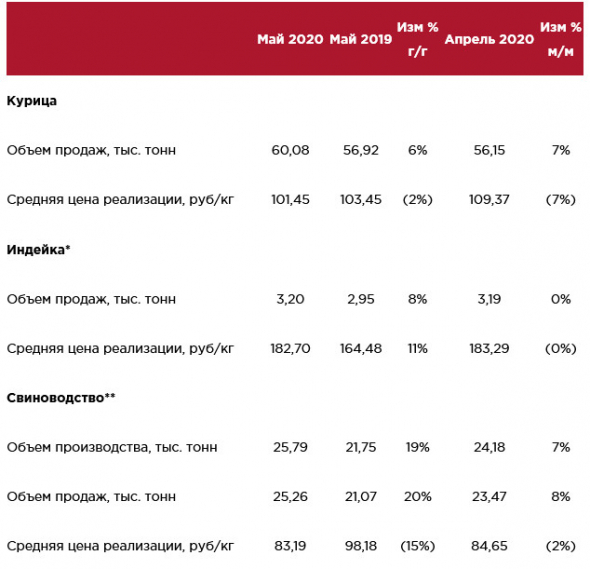

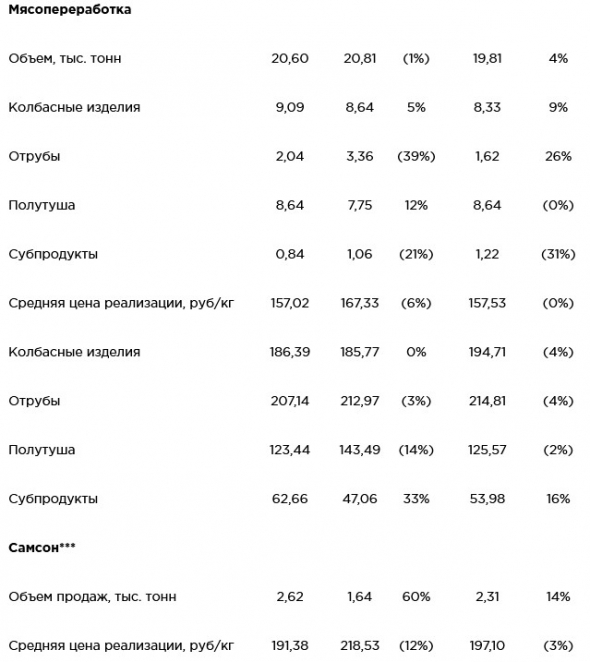

В 2019 году холдинг «Приосколье» был третьим производителем мяса птицы в РФ — тогда компания выпустила 452 тыс. тонн продукции, заняв 7,3% рынка в натуральном выражении, следует из отчета группы «Черкизово». По собственным данным, в «Приосколье», в частности, входят откормочные площадки, репродукторы, площадки по переработке мяса. Выручка в 2019 году выросла на 10,44%, до 38,74 млрд руб., чистая прибыль увеличилась на 69,27%, до 4,41 млрд руб., следует из «СПАРК-Интерфакс».

Глава Unicorn Capital Advisers Сергей Моисеев заявил “Ъ”, что интерес к переговорам уже подтвердили ряд российских и зарубежных компаний. Говорить о структуре партнерства, по его словам, пока рано. Привлеченные от инвестора средства «Приосколье» может направить на расширение бизнеса, заявил господин Моисеев.

Источник “Ъ”, знакомый с ситуацией в «Приосколье», называет среди потенциальных инвесторов «Черкизово» семьи Михайловых, «Русагро» экс-сенатора Вадима Мошковича, а также тайскую CP Foods. В «Черкизово» заявили, что всегда готовы рассматривать предложения о сделках, подчеркнув, что стратегия группы предполагает покупку 100% актива, а не долевое участие. Ранее группа «Черкизово» уже приобретала у «Приосколья» ряд активов, включая птицефабрику «Алтайский бройлер». В российском офисе CP Foods напомнили, что интересуются всеми активами в свиноводстве и птицеводстве в РФ, включая «Приосколье». Гендиректор «Русагро» Максим Басов не ответил на вопросы “Ъ”.

Управляющий партнер Walnut Capital Артем Моторный оценивает стоимость активов «Приосколья» примерно в 0,5–0,6 выручки за 2019 год. Таким образом, примерная стоимость всего бизнеса холдинга —19–23 млрд руб. Эта сделка обещает стать крупнейшей в отрасли с 2015 года: тогда тайская CP Foods приобрела за $680 млн птицефабрики «Северная» и «Войсковицы».

Как считает Артем Моторный, стратегический инвестор захочет контрольную долю, не менее 51%. По словам старшего аналитика Газпромбанка Марата Ибрагимова, сделка, вероятно, пройдет в несколько этапов: получив небольшую долю, можно войти в управление и лучше оценить актив перед дальнейшей консолидацией. Потенциальный покупатель будет смотреть на качество производственных активов, географическую близость к своим предприятиям для упрощения логистики, а также на потенциальную синергию, говорит он.

Пандемия COVID-19 и связанный с ней кризис не должны осложнить привлечение инвестора, полагает Артем Моторный. Сейчас, продолжает он, у крупных инвесторов в целом вырос интерес к производству продуктов питания, так как многие на рынке считают, что это будет первая отрасль, которая должна начать восстанавливаться.

Марат Ибрагимов напоминает, что российский рынок мяса птицы насыщен, объемы производства растут, а экспорт ограничен объективными факторами. «Все это создает давление на рентабельность птицеводческих компаний, повышает у части игроков желание слиться с конкурентом либо вовсе продать бизнес. Консолидация рынка — это объективный процесс»,— говорит он.

По оценкам Национального рейтингового агентства, в этом году в России производство мяса птицы вырастет в пределах 1%, до 5,4 млн тонн, а экспорт увеличится на 54%, до 324 тыс. тонн.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций