| Число акций ао | 179 млн |

| Номинал ао | — |

| Капит-я | 113,8 млрд |

| Выручка | 104,7 млрд |

| EBITDA | 52,3 млрд |

| Прибыль | 38,6 млрд |

| P/E | 2,9 |

| P/S | 1,1 |

| P/BV | 1,1 |

| EV/EBITDA | 1,7 |

| Globaltrans Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Globaltrans акции

-

Железнодорожники просят компенсацию за изъятые на Украине и в Финляндии вагоны - Ведомости

Железнодорожники просят компенсацию за изъятые на Украине и в Финляндии вагоны - Ведомости

Ведомости пишут, что Союз операторов железнодорожного транспорта (СОЖТ) предложил Минтрансу компенсировать потери ж/д вагонов на Украине и в Финляндии.

Сумму компенсации компании оценивают в 32 млрд руб.

Всего у врагов застряло 16 тыс. вагонов.

Всего в России 1,2 млн вагонов, поэтому застряло чуть больше 1%.

https://www.vedomosti.ru/business/articles/2022/11/22/951450-zheleznodorozhniki-prosyat-kompensatsiyu-za-izyatie-vagoni?shared_token=c18f12e936a834b2efb33785c5c17f3f0fb0bb71

Авто-репост. Читать в блоге >>>

Олег Кузьмичев, где почитать? ссылка не работает

транжира, сделал, см пред пост ) попросили небольшую модерацию. Глобалтранс - миниконспект модератора с конференции Смартлаба

Глобалтранс - миниконспект модератора с конференции СмартлабаКомпания Глобалтранс сейчас везде — на эфирах Тимофея Мартынова, интервью брокеров и активных инвест идеях многих аналитиков + прописка на Кипре)) Но они участвовали в конференции смартлаба через видеосвязь, спасибо Михаилу Перестюку. Я модерировал зал и немного подготовился заранее.

👉 Редомициляция – изучаем варианты, но ничего конкретного. На кейс с выплатами дивидендов компании Мать и Дитя посмотрим. Байбек технически сложно сейчас реализовывать.

👉 Мы видим, что рыночные ставки аренды на полувагоны в сентября-октябре немного стабилизировались. Ставки в сегменте цистерн остаются благоприятными.

👉 С ремонтом парка у нас нет проблем — все комплектующие отечественные (инновационных вагонов у нас в парке практически нет)

Авто-репост. Читать в блоге >>>

Перевозки РЖД: кризисные процессы набирают обороты

Перевозки РЖД: кризисные процессы набирают обороты

🚂 Погрузка на сети РЖД в октябрь 2022 года сократилась на 3% (г/г) до 107 млн т.

При этом пик снижения погрузки пришёлся на июнь, когда показатель сократился на 6,5% (г/г), после чего ситуация стала постепенно улучшаться.

Слабая динамика во многом вызвана снижением погрузки угля, из-за санкций Евросоюза, при этом в последние месяцы растёт погрузка в портах Северо-Запада – угледобытчики подстраиваются под изменение рыночной конъюнктуры.

В то время, как погрузка контейнеров осталась на уровне октября прошлого года и составила 9,9 млн т. Контейнерный сегмент в этом году чувствует себя неплохо, и за 10 мес. 2022 года показатель вырос на 2,3% (г/г).

📉 Для ж/д операторов более важным является показатель грузооборота, поскольку он учитывает как объём грузов, так и пройденные расстояния. Данный показатель в отчётном периоде сократился на 3,6% (г/г) до 223,2 млрд тарифных тонно-километров.

Авто-репост. Читать в блоге >>> РЖД и погрузка в октябре 22

РЖД и погрузка в октябре 22

РЖД опубликовал оперативные данные по погрузке на ж/д — быстро пробежимся по основным товарам, дабы понимать, что происходит.

Грузооборот в млрд тонно-км (с учетом расстояния) отставание от 2021 года усилилось (теперь -3,6% г/г)

Разница в грузообороте в тоннах при этом сократилась с -5,46% в сентябре до -3% — ПОЗИТИВ (уменьшилось транспортное плечо?). Моя гипотеза — возить стали больше ВНУТРИ страны, иначе это необъяснимо (увеличение грузооборота в млн тонн и падение в млрд тонно-км).

Авто-репост. Читать в блоге >>>

Российский контейнерный рынок за сентябрь 2022 года сократился на 16,8% г/г - до 449,5 тыс

Российский контейнерный рынок за сентябрь 2022 года сократился на 16,8% г/г - до 449,5 тысПо итогам сентября 2022 года рынок сократился на 16,8% по сравнению с аналогичным месяцем прошлого года, до 449,5 тысячи TEU

В компании добавили, что импорт за сентябрь снизился на 10% к уровню прошлого года, при этом отправки через порты Дальнего Востока увеличились на 24%. Экспорт за сентябрь 2022 года уменьшился на 31% относительно аналогичного месяца прошлого года, а транзит сократился на 22% к сентябрю 2021 года. «Снижение произошло по всем направлениям.

При этом перевозки в Республику Беларусь через Дальний Восток России выросли на 77% относительно сентября 2021 года», — подчеркнули в Fesco. Внутренние перевозки за сентябрь текущего года сократились на 2% по отношению к аналогичному периоду прошлого года, а по сравнению с августом 2022 года выросли на 4%.

По итогам девяти месяцев текущего года контейнерный рынок РФ упал на 15,8% к уровню прошлого года и составил 4,074 млн TEU. Импорт сократился на 15%, до 1,502 млн TEU, экспорт — на 22%, до 1,196 млн TEU, транзит — на 22%, до 557 тыс. TEU. Внутренние отправки при этом выросли на 1%, до 819 тыс. TEU.

Авто-репост. Читать в блоге >>>

Globaltrans - восточный экспресс

Globaltrans - восточный экспрессИскать идеи на нашем рынке становится все сложнее. Большинство компаний либо полностью скрыли отчетность, либо раскрывают ее в ограниченном формате. Да и общая конъюнктура не позволяет полноценно сформировать инвестиционные модели. Тем не менее некоторые компании публикуют данные, которые мы можем разобрать, и сегодня у меня на столе отчет Globaltrans.

Итак, выручка компании за первое полугодие 2022 года выросла на 50,1% до 48,4 млрд рублей. Основной вклад в выручку внесли ставки аренды полувагонов, среднее значение которых в 2022 году составляет выше 2500 руб./сут. Для сравнения, средние ставки в 2020 году были на уровне в 913 рублей, в 2021 году и того ниже — 742 рубля.

💬 Тут нужно отметить, что в последние месяцы ставка снижается, но все еще выглядит очень хорошо. А вот в разрезе объемов транспортировки, грузооборот снизился за период на 9% до 38,6 млн тонн.

Себестоимость продаж растет умеренно, всего на 15,1%. Руководству компании удается сдерживать рост издержек. Операционные расходы увеличились чуть сильнее, на 47,1%, но занимают небольшую долю в общих костах. В итоге чистая прибыль компании увеличилась в три раза до 12,3 млрд рублей.

Авто-репост. Читать в блоге >>> Globaltrans - восточный экспресс

Globaltrans - восточный экспрессИскать идеи на нашем рынке становится все сложнее. Большинство компаний либо полностью скрыли отчетность, либо раскрывают ее в ограниченном формате. Да и общая конъюнктура не позволяет полноценно сформировать инвестиционные модели. Тем не менее некоторые компании публикуют данные, которые мы можем разобрать, и сегодня у меня на столе отчет Globaltrans.

Итак, выручка компании за первое полугодие 2022 года выросла на 50,1% до 48,4 млрд рублей. Основной вклад в выручку внесли ставки аренды полувагонов, среднее значение которых в 2022 году составляет выше 2500 руб./сут. Для сравнения, средние ставки в 2020 году были на уровне в 913 рублей, в 2021 году и того ниже — 742 рубля.

💬 Тут нужно отметить, что в последние месяцы ставка снижается, но все еще выглядит очень хорошо. А вот в разрезе объемов транспортировки, грузооборот снизился за период на 9% до 38,6 млн тонн.

Себестоимость продаж растет умеренно, всего на 15,1%. Руководству компании удается сдерживать рост издержек. Операционные расходы увеличились чуть сильнее, на 47,1%, но занимают небольшую долю в общих костах. В итоге чистая прибыль компании увеличилась в три раза до 12,3 млрд рублей.

Авто-репост. Читать в блоге >>>

видео сильно разочаровало — у руководства нет никаких идей как делить прибыль с акционерами…

транжира,

В гранит !

Все кто выходил на рынок (делал IPO) в последние пару лет, преследовали одну цель — раздать! В два, в три, в десять раз дороже. Все без исключений. А не прибыль с нами хомяками делить.

Основные тезисы интервью Globaltrans

Основные тезисы интервью Globaltrans

Вчера вечером мы побеседовали с компанией Globaltrans в формате #smartlabonline. Запись можно посмотреть на youtube.

Прежде всего хочу поблагодарить компанию несмотря на текущее непростое положение на рынке, компания продолжает открыто общаться с инвесторами несмотря ни на что, и примет участие в нашей конференции 29 октября в Москве. Большие молодцы!

Итак, какие основные тезисы можно отметить?

👉Всех слушателей конечно больше всего волновал вопрос переезда в Россию и выплаты дивидендов. Но тут компания комментировать ничего не может. «Работа ведется, рассматриваются разные варианты, решений пока нет». Но тут всё как у всех (кто прописан на Кипре).

Компания пока не может делать buyback акций, так как делать его надо через головную структуру на Кипре, а деньги туда не перечислить.

👉Свободный денежный поток компания направляет на инвестиции, где видят хороший потенциал доходности. Пример — покупка 1000 новых полувагонов.

👉Компания отмечает стабилизацию ситуации по ставкам в сентябре после нескольких месяцев снижения ставок. Надеются на то, что в 4-м квартале будет не хуже. Текущий уровень ставок на полувагоны «является нормальным, запас прочности есть». Конкретный уровень ставок не раскрывают, потому что для всех они разные, по долгосрочным контрактам ставки пересматриваются 1 раз в квартал.

Авто-репост. Читать в блоге >>> Какие выводы я сделал по итогам общения с Globaltrans?

Какие выводы я сделал по итогам общения с Globaltrans?

Доброго вечера! Компания Globaltrans большой молодец, потому что очень активно продолжает взаимодействовать с российскими инвесторами. Главный вопрос, который интересует акционеров — что будет с редомициляцией и дивидендами.

Авто-репост. Читать в блоге >>> ⚡️LIVE Globaltrans прямо сейчас, начинаем в 19:00мск

⚡️LIVE Globaltrans прямо сейчас, начинаем в 19:00мск

Начинаем в 19:00мск.

Авто-репост. Читать в блоге >>> ⚡️Сегодня в 19:00мск будет эфир #smartlabonline с Globaltrans.

⚡️Сегодня в 19:00мск будет эфир #smartlabonline с Globaltrans.

Сегодня в 19:00мск у меня будет эфир с Globaltrans.

Записаться на трансляцию можно тут.А пока я подготовил небольшую справку...

👉Самый главный вопрос: дивиденды платить не могут, т.к. холдинг зареган на Кипре, что будет с юрисдикцией и какие варианты платить дивы?

👉Решили купить 1000 новых полувагонов, интересно зачем в условиях профицита

👉Отчет за 1П22 показал солидный рост показателей👉Планов проводить байбэк на Мосбирже вроде как нет

👉Ставки аренды полувагонов в сентябре прекратили снижение (2000р/день), но есть слух что ставки опускаются до 1500р/день, кто-то пишет 1378 р/день, кто-то 1000 р/д.

👉Интересно узнать, они такие и есть у компании? Интересно узнать, при каких ставках компания в плюсе/чувствует себя комфортно.

Авто-репост. Читать в блоге >>> RAZB0RKA данных РЖД за Сентябрь'22 и отчета GLOBALTRANS за 1п'22

RAZB0RKA данных РЖД за Сентябрь'22 и отчета GLOBALTRANS за 1п'22Решил обьединить эти 2 темы в одну разборку, так как они тесно связаны друг с другом

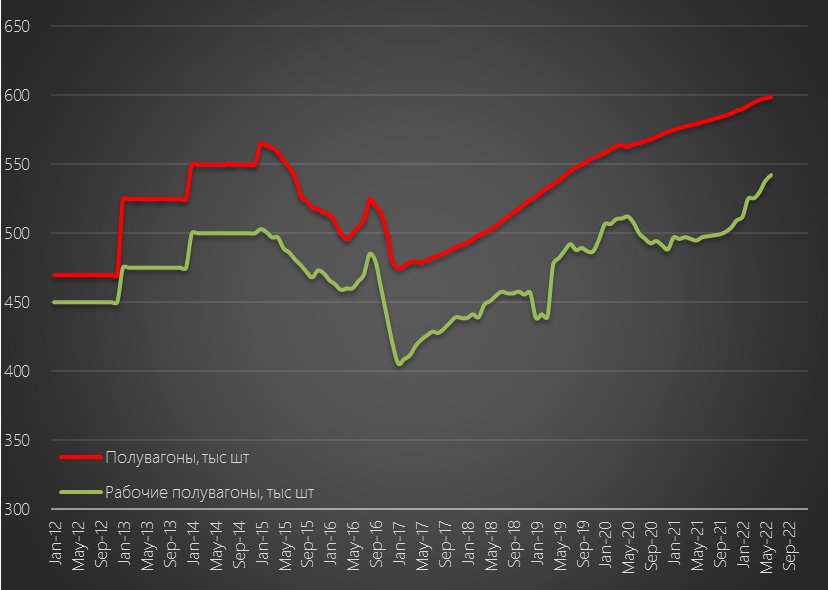

Любой обзор GLOBALTRANS начинается с графика ставки аренды полувагона

Что же, не буду нарушать традицию

Спотовая ставка аренды в начале Октября составляет около 2000 руб/сутки

От пиков весны, снижение составило уже около 30%

В чем причина такого резкого снижения ставки? Причины 2-е

1 причина — продолжающийся рост количества полувагонов на рынке

Авто-репост. Читать в блоге >>> РЖД: сентябрьские тренды намекают на стабилизацию ситуации с погрузкой

РЖД: сентябрьские тренды намекают на стабилизацию ситуации с погрузкой🚂 Погрузка на сети РЖД за сентябрь 2022 года сократилась на 5,3% (г/г) до 100,8 млн т.

📊 В августе снижение погрузки составило 5% (г/г), в июле показатель сократился на 5,5% (г/г). В октябре железнодорожники ожидают сокращения погрузки на 5% (г/г). Ситуация стабилизировалась, и можно сделать осторожный вывод, что пик кризиса у ж/д операторов пройден.📉 По данным электронной торговой площадки железнодорожных грузоперевозок RailCommerce, в сентябре спотовые ставки аренды полувагона продолжили своё падение, и показатель сократился уже до 2168 руб. При этом ставки по-прежнему более чем в полтора раза выше показателя годичной давности, что позволяет оператором компенсировать потери от сокращения погрузки.

При этом операторы фиксируют рост оборота вагонов и не ожидают значительного падения ставок в 4 кв. 2022 года. РЖД вновь выделили преференции угольной продукции при перевозках на Восточном полигоне в зимний период.

Авто-репост. Читать в блоге >>> РЖД и погрузка в сентябре 22

РЖД и погрузка в сентябре 22

РЖД опубликовал оперативные данные по погрузке на ж/д — быстро пробежимся по основным товарам, дабы понимать, что происходит.

Грузооборот в млрд тонно-км (с учетом расстояния) упал (не удержались паритета, который был в августе)

При этом в тоннах дельта по сравнению с прошлым годом увеличилась (меньше стали ездить на Восток?)

Авто-репост. Читать в блоге >>>

Globaltrans - факторы роста и падения акций

- Регистрация в Абу-Даби - пока не спешат платить в подсанкционный НРД (22.04.2024)

- Флот сокращается с 2020 года, в 2023 еще -500 цистерн, объемы перевозки сокращаются с 2019 года (22.04.2024)

- Компании надо замещать выбывающий парк, а цена полувагонов резко выросла с 3-4 млн рублей за полувагон до 6-7 млн рублей. В 25-29 году будут списывать ежегодно 3500 вагонов (22.04.2024)

- Свалили с Мосбиржи в Казахстан, выкупив акции по 520 рублей - ниже справедливой стоимости (14.12.2024)

Globaltrans - описание компании

Globaltrans — российская железнодорожная транспортная компания.Зарегистрирована на Кипре.

1 ГДР соответствует 1 акции компании.

Компания основана в 2004 году. Акции торгуются на LSE с 2008 года.

С октября 2020 года акции торгуются на Московской Бирже.

Доля рынка перевозок составляет 7,6% в 2020 году.

Из крупных игроков на рынке полувагонов можно выделить ФГК, ПГК еще есть ряд небольших операторов.

Контракты с 5 крупнейшими клиентами составляют 2/3 бизнеса

IR:

Mikhail Perestyuk / Daria Plotnikova

[email protected]

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций