| Число акций ао | 15 286 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 1 748,5 млрд |

| Выручка | 1 166,2 млрд |

| EBITDA | 481,8 млрд |

| Прибыль | 122,4 млрд |

| Дивиденд ао | – |

| P/E | 14,3 |

| P/S | 1,5 |

| P/BV | 2,6 |

| EV/EBITDA | 5,3 |

| Див.доход ао | 0,0% |

| ГМК Норникель Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ГМК Норникель акции

-

Норникель стоит ли покупать?

Норникель стоит ли покупать?Начну с того что по показателям Нор никель не дешёвый, разбирать подробно не буду там всё есть => http://smart-lab.ru/q/GMKN/f/y/, P/E – высокий P/BV-высокий, EV/EBITDA –норм, долг/ EBITDA- норм.

В своём обзоре хотел бы обратить внимание на те аспекты которые как мне кажется сильно недооценены рынком и инвесторами, поехали:

Дивидендная доходность по акциям Норникеля может составит 9,5%

Дивидендная доходность по акциям Норникеля может составит 9,5%

Норникель может выплатить 446,1 руб. на акцию за 2016г — всего $1,2 млрд

Совет директоров Норильского никеля рекомендовал выплатить финальные дивиденды за 2016 год в размере 446,1 рубля на акцию, говорится в сообщении компании. Общий размер выплат составит 70,6 млрд рублей (около $1,2 млрд). Датой закрытия реестра на получение дивидендов рекомендовано утвердить 23 июня. Акционеры компании рассмотрят вопрос о дивидендах на годовом собрании 9 июня. По результатам 9 месяцев 2016 года Норникель уже начислил акционерам 444,25 рубля на акцию, в общей сумме около $1,1 млрд.

По итогам 2016 года EBITDA ГМК Норильский никель была зафиксирована на уровне 3,9 млрд долл. Согласно дивидендной политике компания направила на выплату дивидендов 60% от этого показателя. Отметим, что EBITDA ГМК в 2016 году оказалась лучше ожиданий (снизилась на 9% к 2015 году). Это было связано с продажей металлов из запасов, который рынок не прогнозировал. Исходя из текущей рыночной стоимости акций компании, дивидендная доходность по ним составит 9,5%

Промсвязьбанк Норникель - общая сумма дивидендных выплат должна составить 70,6 млрд руб.

Норникель - общая сумма дивидендных выплат должна составить 70,6 млрд руб.

Норникель: совет директоров рекомендовал дивиденды 446,1 руб. на акцию за 2016

Финальные дивиденды обеспечивают доходность 5,0%. Рекомендованная дата закрытия реестра 23 июня. Общая сумма выплат должна составить 70,6 млрд руб. (около $1,2 млрд в дополнение к промежуточным дивидендам за 9М16 в размере $1,2 млрд -$2,4 млрд в общей сложности). Дивиденды соответствуют дивидендной политике компании, которая требует от Норникеля выплачивать 60% EBITDA ($3,9 млрд за 2016), если коэффициент чистой задолженности составляет менее 1,8x. НЕЙТРАЛЬНО, на наш взгляд.

АТОН

ГМК Норильский Никель - СД рекомендовал дивиденды за 2016 г. в размере 446,1 руб/ао

ГМК Норильский Никель - СД рекомендовал дивиденды за 2016 г. в размере 446,1 руб/аоСовет директоров компании рекомендовал дивиденды итогам 2016 года в размере 446,10 руб/ао

ГОСА — 9 июня

Отсечка для ГОСА — 16 мая

Отсечка под дивиденды — 23 июня(решение)

Падение производства Норникель связано с высокой базой прошлого года, увеличением переработки отработанной руды и снижением закупок на переработку со стороны

Падение производства Норникель связано с высокой базой прошлого года, увеличением переработки отработанной руды и снижением закупок на переработку со стороны

Норникель в I квартале снизил выпуск никеля на 16%, меди — увеличил на 8%, снизил производство палладия на 14%, платины сократился — на 24%

Норильский никель в I квартале 2017 года произвел 53,487 тыс. тонн никеля, что на 16% меньше уровня аналогичного периода прошлого года, сообщила ГМК в четверг. Выпуск меди, наоборот, возрос на 8%, составив 94,191 тыс. тонн. В январе-марте 2017 г компания произвела 553 тыс. тройских унций палладия, что на 14% ниже уровня аналогичного периода 2016 года, выпуск платины также сократился — на 24%, до 130 тыс. унций.

В целом мы негативно оцениваем операционные показатели компании по итогам 1-го квартала. Падение связано с высокой базой прошлого года, т.к. ГМК закрыли Никелевый завод в 3 кв. 2016 года, а также увеличением переработки отработанной руды (с меньшим содержанием металлов и более затратным процессом их получения) и снижением закупок на переработку со стороны. Результаты первого квартала и продолжение его тенденций в дальнейшем может негативно отразиться на достижении годовых прогнозных показателей. Менеджмент дает оценки их пересмотра на 3% в сторону снижения, но она может быть и больше.

Промсвязьбанк Снижение производства Норникеля кажется разовым фактором, но может повлиять на годовой прогноз

Снижение производства Норникеля кажется разовым фактором, но может повлиять на годовой прогноз

Норникель опубликовал слабые операционные результаты за 1К17

Производство никеля из российского сырья упало на 5% г/г до 49,4 тыс т из-за продолжающейся модернизации перерабатывающих мощностей и снижения качества пирротитового концентрата. Производство платины снизилось на 28% до 118 тыс унций, а палладия — на 17% до 521 тыс унций из-за накопления незавершенного производства на транспортном плече «Заполярный филиал — Кольская ГМК». Производство меди выросло на 8% до 92 тыс т из-за роста содержания металла в руде и переработки концентрата, закупаемого у Ростеха. Норникель подтвердил свой прогноз на 2017, надеясь нарастить производство в оставшиеся кварталы, но выделяет риск того, что фактический результат может оказаться на 3% ниже его прогноза.

Снижение производства кажется разовым фактором, который, однако, может повлиять на годовой прогноз, и подчеркивает сложности, связанные с модернизацией производственной цепочки. Объемы производства за 1К17 составляют следующую часть от средних значений прогноза на 2017 год: никель и медь — 24%, платина и палладий — 19%. Мы считаем результаты слабыми — несмотря на высокие дивиденды, мы подтверждаем рекомендацию ДЕРЖАТЬ по Норникелю, который торгуется с консенсус-мультипликатором EV/EBITDA 2017 равным 7,0x — с существенной премией к мировым диверсифицированным производителям (4,6x).

АТОН 27 апр (Рейтер) — «Цены на медь и цинк в Лондоне снизились в четверг, в то время как котировки никеля обновили минимум десяти месяцев на опасении того, что спрос в Китае сократится, и из-за сомнений по поводу плана налоговых реформ в США.

27 апр (Рейтер) — «Цены на медь и цинк в Лондоне снизились в четверг, в то время как котировки никеля обновили минимум десяти месяцев на опасении того, что спрос в Китае сократится, и из-за сомнений по поводу плана налоговых реформ в США.

Фьючерсы на медь в 15.39 МСК торговались по $5.719,00 за тонну по сравнению с $5.715,00 при закрытии в среду.

Фьючерсы на цинк торговались по $2.624,00 за тонну по сравнению с $2.626,00 на закрытии торгов в среду, свинец — по $2.209,00 против $2.185,00, на никель — $9.235 против $9.230, а олово — по $19,830 против $19,910.

„Мы ожидаем снижения цен на базовые металлы. Я считаю, что обеспокоенность на рынке растёт из-за ужесточения регулирования в Китае, которое началось относительно недавно. В ближайшие месяцы появятся конкретные свидетельства замедления экономики“, — сказал Жанклаудио Торлицци, партнёр миланской консалтинговой компании T-Commodity. „

ГМК Норильский Никель - в 1 квартале 2017 года сократил объем производства никеля на 16%

ГМК Норильский Никель - в 1 квартале 2017 года сократил объем производства никеля на 16%ГМК Норильский Никель в 1 квартале 2017 года сократил объем производства никеля на 16% — до 53 тыс. тонн.

Общий объем производства меди +8% г/г — до 94 тыс. тонн.

Производство палладия -14% г/г и составило 553 тыс. унций,

Производство платины -24% г/г — до 130 тыс. унций

пресс-релиз

Что сегодня с ГМК и НЛМК?

Что сегодня с ГМК и НЛМК?

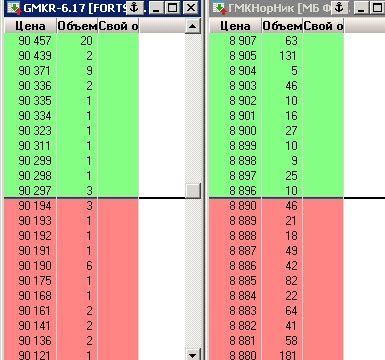

Люди, объясните несведующему, что сегодня с ГМК случилось? Какая-то адская просадка. И НЛМК аналогично… Искал в разделах форумах по акциям, там одно старье. Почему Норникель с контанго

Почему Норникель с контанго

Господа, кто-то может объяснить почему фьючерс на норникель торгуется с высоким контанго, не смотря на дивиденды?

Срез по дивидендам 25.05.2017

Прогноз дивидендов 531,5

Фьюч 9019,4

Акция 8896

(разница 123 рубля)

Срез реестра до экспирации, фьючерс должен стоить дешевле акции

1prime.ru/Financial_market/20170404/827328163.html

1prime.ru/Financial_market/20170404/827328163.html

МОСКВА, 4 апр — ПРАЙМ. Иностранные инвесторы приобрели более 60% выпуска новых долларовых еврооблигаций ГМК «Норильский никель, сообщил Андрей Соловьев, руководитель управления рынков долгового капитала „ВТБ Капитала“, одного из организаторов размещения.

Компания во вторник разместила шестилетние евробонды в объеме 1 миллиард долларов с доходностью в размере 4,1%. Первоначально эмитент ориентировал инвесторов на доходность около 4,5%, но в ходе сбора заявок снижал ориентир сначала до уровня около 4,25%, затем до 4-4,125%.

Инвесторы из Великобритании приобрели 30,8% выпуска, из континентальной Европы — 17,1%, Швейцарии — 9,3%, США — 4,5%. Российские инвесторы выкупили 37,2% выпуска, сообщил Соловьев.

»Книга заявок на пике превысила 3,2 миллиарда долларов, было подано более 200 заявок от инвесторов", — отметил он.

Организаторами размещения выступили Barclays, J.P. Morgan, SG CIB, Citi, Газпромбанк, HSBC, ING, «Сбербанк КИБ», UniCredit и «ВТБ Капитал».

Норникель - новость умеренно позитивна с точки зрения снижения долговой нагрузки (соглашение о продаже бизнес-центра)

Норникель - новость умеренно позитивна с точки зрения снижения долговой нагрузки (соглашение о продаже бизнес-центра)

Норникель подписал соглашение о продаже бизнес-центра Легион TI в Москве компании, контролируемой фондами UFG Real Estate. Сделка, которая является частью программы по продаже непрофильных активов, будет закрыта к 10 апреля. Средства, полученные от сделки, будут использованы на проекты компании.

Хотя похоже, что Норникель не выплатит средства, полученные от сделки, в качестве специальных дивидендов (потенциальная доходность составила бы 0,4%), мы считаем эту новость умеренно позитивной с точки зрения снижения долговой нагрузки — Норникель имеет гибкую дивидендную политику, которая предусматривает выплату до 60% EBITDA, если коэффициент долговой нагрузки остается ниже 1,8x.

АТОН

Уровни поддержки доказаны наукой!

Уровни поддержки доказаны наукой!

Здравствуйте.

Сегодня в который раз прочитав на смарт-лаб спор о том, есть ли уровни или нет, я решил высказаться! Очень много споров на этот счет существует в трейдерском мире. Одна часть этого мира с пеной у рта кричит о том, что уровней нет, другие же покрутив пальцем у виска, говорят противоположное.

Давайте разберемся по существу! По мнениею многих, очень многих трейдеров, которые провели на рынке годы — график любого финансового инструмента сильно отражает эмоции трейдеров!

Тому есть огромная масса объективных доказательств! Первое и самое простое доказатальство — кульминация тренда! Есть такой экономический закон! Рост цены сдерживает рост спроса!

Увы на финансовых рынках очень часто это не работает! Если мы откроем графики, мы увидим противоположную картину!

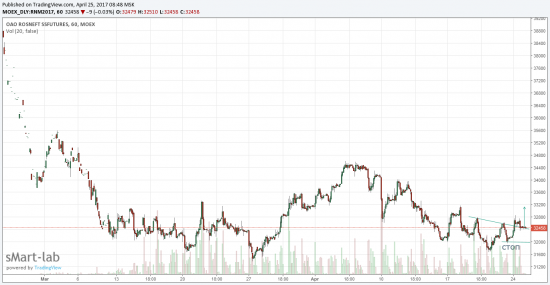

Поскольку я на Смарт-лаб и тут зарабатывают на бирже, а не на форекс, поэтому приведу график ГМК Норникель, небольшой его кусок!

На графике я выделил участок растущего движения с самыми большими объемами торгов за данный период роста, как мы видим самые большие объемы торгов произошли в верхней части волны вверх, а это в свою очередь полностью опровергает закон: «рост цены ограничивает рост спроса», ведь мы видим что рост цены вызвал рост спроса!

Все дело в том, что на рынке людьми правят эмоции, а не рациональная оценка той или иной ситуации на рынке!

В таком случае, как можно опровергать существование уровня?

Вот тот же самый график ГМК

Вы что можете сказать, что уход цены от этого уровня случаен? Нет! Это снова психологический эффект и в науке он называется — эффект привязки.

Эффект привязки — особенность оценки числовых значений человеком, из-за которой оценка смещается в сторону начального приближения. Эффект проявляется в тяготении оценки неизвестного значения к ранее предъявленным или полученным числам.

Человеку при принятии решения всегда проще отталкиваться от каких-то величин и данных, которые ему уже известны и понятны.

Разве не очевидно, что большинство из тех кто купил акцию по 9 500 рублей, при подходе к 10 000 захотят продать ее? Ведь оттуда цена уже трижды падала!

Это касается любых графиков, в мире правят эмоции и один из главных побуждающих факторов — жадность!

Вы разве не согласны с этим?

P.S. заглядывайте на мой блог почитать интересные вещи о трейдинге Норникель - программа реконфигурации активов ведется по плану, прогноз по капзатратам и добыче на 2017 год был подтвержден.

Норникель - программа реконфигурации активов ведется по плану, прогноз по капзатратам и добыче на 2017 год был подтвержден.

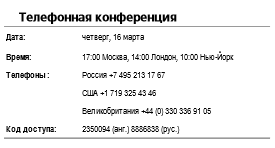

НОРНИКЕЛЬ ПРОВЕЛ ТЕЛЕКОНФЕРЕНЦИЮ ПО РЕЗУЛЬТАТАМ ЗА 2016

Во время телеконференции Норникель представил новую информацию по ходу реализации своих ключевых проектов. Мы представляем наши выводы ниже.

Талнахская обогатительная фабрика. 2-я стадия технологической модернизации в настоящий момент завершена на 95%, и менеджмент ожидает, что полная мощность в 10,2 млн т в год будет достигнута после ввода фабрики в сторой в 3К17. Дальнейшие планы включают в себя повышение мощности до 18 млн т в год с текущего уровня 10,2 млн т после 2018 и продолжение разработки Южного кластера. Инвестиционные решения, касающиеся этих проектов, будут приняты к концу 2017.

Надеждинский завод. Повышение мощности до 2,4 млн т в год было завершено в 2016, а все операции по выплавке в Заполярном филиале были перенесены на Надеждинский завод. Норникель в настоящий момент рассматривает два варианта в отношении серного проекта: элементарная сера (капзатраты $1,7 млрд) и серная кислота (капзатраты $2 млрд). Менеджмент выберет один из вариантов к 4К17.

Быстринский ГОК (Чита). В настоящий момент проект завершен на 65%, и менеджмент заверил, что никаких дальнейших задержек не ожидается. Коммерческое производство должно начаться не ранее, чем в 2018.

Рудник Скалистый. Норникель достиг уровня добычи 1,2 млн т в 2016 и ожидает увеличить его до 1,7 млн т в 2017, выйдя на полную мощность 2,4 млн т в 2024. Оценка капзатрат на проект на 2017-2018 составляет приблизительно $500 млн.

Мы отмечаем, что программа реконфигурации активов в целом ведется по плану, прогноз по капзатратам и добыче на 2017 год был подтвержден, поэтому мы считаем результаты телеконференции НЕЙТРАЛЬНЫМИ для акций компании.

АТОН Норникель - финальный дивиденд может составить 1,2 млрд долл.

Норникель - финальный дивиденд может составить 1,2 млрд долл.

EBITDA Норникеля в 2016 году снизилась на 9%, до $3,9 млрд

EBITDA Норильского никеля в 2016 году снизилась на 9%, составив $3,9 млрд, сообщила компания в среду. Рентабельность EBITDA снизилась до 47%. Чистая прибыль выросла на 47% до $2,5 млрд, в основном в результате позитивного влияния курсовых разниц. Консолидированная выручка сократилась на 3%, составив $8,3 млрд

Результаты Норникеля в 2016 году оказались заметно лучше ожиданий рынка как по выручке, так и EBITDA. Существенное расхождение с прогнозами связано с тем, что компания в 4 кв. (на фоне хорошего роста цен) реализовала запасы металлов, сформированные в 2015 году. В целом, же негативная динамика цен на металлы по итогам года (корзина металлов ГМК упала на 13%) не позволила Норникелю выйти на положительную динамику финансовых показателей, а также нарастить маржу. Тем не менее, сюрприз по EBITDA увеличивает ожидаемые финальные дивиденды. В целом, по итогам всего 2016 года акционеры могут рассчитывать на общие выплаты порядка 2,34 млрд долл., с учетом уже выплаченных за 9 мес. 1,14 млрд долл., финальный дивиденд может составить 1,2 млрд долл.

Промсвязьбанк Норникель - размер дивидендов на акцию будет около 0,7 долл./ГДР (413 руб./акция).

Норникель - размер дивидендов на акцию будет около 0,7 долл./ГДР (413 руб./акция).

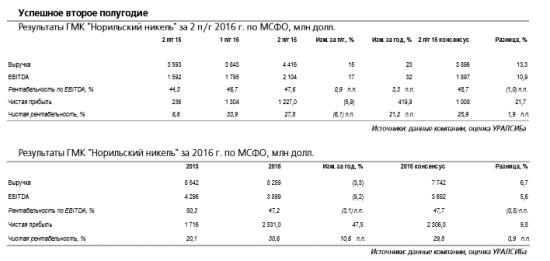

Сильные результаты за 2 п/г 2016 г. по МСФО

Рентабельность по EBITDA в 2016 г. составила 47,2%. Опубликованные вчера результаты за 2016 г. по МСФО ГМК Норильский никель оказались лучше рыночных оценок. Хотя выручка в 2016 г. снизилась на 3% год к году до 8,3 млрд долл., она превысила консенсуспрогноз на 7%, а EBITDA сократилась на 9% до 3,9 млрд долл., но превзошла ожидания на 6%. Чистая прибыль увеличилась по итогам года на 47% главным образом за счет укрепления рубля в конце 2016 г.

Рост цен на металлы во 2 п/г способствовал улучшению результатов. Хотя финансовая отчетность за весь 2016 г. слабее, чем годом ранее, результаты 2 п/г показывают, что рост выручки и EBITDA составили 23% и 32% относительно 2 п/г 2015 г., а относительно 1 п/г 2016 г. 15% и 17% соответственно. Причиной снижения показателей в целом по 2016 г. стали низкие цены на металлы (корзина металлов компании в 2016 г. подешевела на 13%). Однако повышение цен на никель и медь во 2 п/г 2016 г. позволило Норникелю нарастить продажи за этот период.

Умеренная долговая нагрузка позволяет выплатить дивиденды по итогам 2016 г. Хороший операционный денежный поток и сохранение инвестиционной программы на уровне предыдущего года (1,7 млрд долл.) обеспечили Норникелю свободный денежный поток в размере 1,6 млрд долл. Коэффициент Чистый долг/EBITDA за последние 12 мес. равен 1,2, что является низким для отрасли значением. Компания имеет денежную позицию 3,3 млрд долл. и доступные кредитные линии объемом до 2,3 млрд долл. График погашения долгов предусматривает платеж 600 млн долл. в этом году и 1,2 млрд долл. в 2018 и 2019 гг. Текущая долговая нагрузка, в соответствии с дивидендной политикой компании, позволяет выплачивать дивиденды. Их итоговый объем за 2016 г. будет объявлен в апреле 2017 г. Ожидается, что он составит 60% EBITDA за вычетом уже осуществленных выплат по итогам 9 мес. 2016 г. (1,1 млрд долл.). Исходя из этого можно предположить, что размер дивидендов на акцию будет около 0,7 долл./ГДР (413 руб./акция).

Уралсиб

Норникель - финальные дивиденды до $0,78/ГДР (против первоначальной оценки $0,72/ГДР).

Норникель - финальные дивиденды до $0,78/ГДР (против первоначальной оценки $0,72/ГДР).

НОРНИКЕЛЬ: EBITDA ЗА 2П16 ОКАЗАЛАСЬ ВЫШЕ КОНСЕНСУС-ПРОГНОЗА НА 11%

Выручка составила $4,416 млн и оказалась на 13% выше консенсус-прогноза (+14% по сравнению с прогнозом Атона) на фоне роста цен корзины металлов компании во 2П16. Это поддержало EBITDA, которая обогнала консенсус-прогноз на 11% (+9% по сравнению с прогнозом Атона), достигнув $2,104 млн и способствовав рекордно высокой рентабельности 48% во 2П16. Компания поделилась нейтральным прогнозом по меди и платине и дала осторожно позитивный прогноз по ценам на палладий и никель в 2017, отметив, что цены на последний поддержит рост дефицита до 100 тыс т. Прогноз капзатрат на 2017 составляет $2 млрд, 25% из которых будет потрачено на ГРК Быстринское в Чите.

Неожиданно высокие результаты, которые сильно превысили консенсус-прогноз. Принимая их во внимание, мы повышаем нашу оценку по финальным дивидендам до $0,78/ГДР (против первоначальной оценки $0,72/ГДР), что соответствует доходности 5,1% при выплате 60% EBITDA. Тем не менее мы подтверждаем рекомендацию ДЕРЖАТЬ по акциям Норникеля поскольку считаем, что они справедливо оценены по мультипликатору EV/EBITDA 2017П равному 6.5x. Нам нравится дивидендная доходность Норникеля 10%, однако следует отметить, что она уже не уникальна в секторе металлов и добычи — Алроса и НЛМК предлагают сравнимые доходности.

АТОН

ГМК Норникель - факторы роста и падения акций

- ГМК глобально выиграла от дефицита палладия 2019-2020. Он в свою очередь сложился из-за перехода автопроизводителей с дизельных двигателей на бензиновые, а также ужесточения экологических стандартов. (18.08.2020)

- К 2030 году спрос на никель со стороны производителей батарей для автомобилей может вырасти с 250 тыс т до более 1000 тыс т. В 2021 электромобили это всего 10% мирового потребления никеля. (17.08.2021)

- Стратегия компании 2030: увеличить добычу никеля и меди на 20-30%, металлы платиновой группы на 40-50% (18.01.2022)

- ГМК ранее платил большие дивиденды в долг (60% EBITDA) (18.10.2023)

- Производство всех металлов кроме меди стагнирует много лет. Компания вытягивает только за счет роста цен и падения рубля (17.08.2020)

- Возможно, с 2023 года автопроизводители смогут частично заменить палладий на платину в качестве катализатора в ДВС, чтобы снизить дефицит палладия. (18.08.2020)

- CAPEX ожидается вырастет в период с 2022 по 2025 год до $4 млрд, более чем в 2 раза выше, чем в 2020 году (17.08.2021)

- В конце 2022 года истекает акционерное соглашение и дивиденды могут снизиться в 2 раза. (09.01.2022)

- В 2021 году 43% выручки - это палладий. В то же время, спрос на палладий со временем будет ослабевать из-за роста доли электромобилей. (10.02.2022)

- В 2022 ожидается профицит на рынке никеля (10.02.2022)

- 52% продаж Норникеля шло в недружественную Европу (05.07.2022)

- Для производства электромобилей не требуется платина и палладий (05.07.2022)

ГМК Норникель - описание компании

ГМК Норникель — крупнейшая горнодобывающая компания России.Структура продаж по итогам 2021 года:

👉43% палладий

👉по 21% никель и медь

👉4% платина

👉11% остальное

В 2017 было:

👉по 27% никель и медь

👉28% палладий

👉 7% платина

👉 11% остальное

Структура продаж по итогам 1П2020 года: палладий 48%, 20% никель, 18% медь.

Китай потребляет 50% всего никеля и 50% всей меди!

Палладий на 85% используется при производстве катализаторов в машинах с ДВС.

70% никеля используются при производстве нержавеющей стали.

15% никеля используется при производстве батареек/аккумуляторов.

Влияние курса на EBITDA:

при росте курса USDRUB с 70 до 80, сама компания оценивает вклад в EBITDA $0,5-$0,6млрд

95% продаж Норникеля по итогам 2021 года были на экспорт.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций