| Число акций ао | 15 286 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 2 084,8 млрд |

| Выручка | 1 166,2 млрд |

| EBITDA | 481,8 млрд |

| Прибыль | 122,4 млрд |

| Дивиденд ао | – |

| P/E | 17,0 |

| P/S | 1,8 |

| P/BV | 3,1 |

| EV/EBITDA | 6,0 |

| Див.доход ао | 0,0% |

| ГМК Норникель Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ГМК Норникель акции

136.38₽ -0.99%

-

Блин давали цену 7700р-7800р в 2017, хотелось взять, но все бабки были пристроены уже ))) Надо было в ипотеку брать

Блин давали цену 7700р-7800р в 2017, хотелось взять, но все бабки были пристроены уже ))) Надо было в ипотеку брать

Ну не может этот старый советский комбинат так дорого стоить. Нарисовали красивую презентацию, подняли ХАЙП, народ и побежал покупать, а оборудование то уже совсем в хлам…

Имя Фамилия, Каждый год закупается НОВОЕ оборудование и техника!

Ну не может этот старый советский комбинат так дорого стоить. Нарисовали красивую презентацию, подняли ХАЙП, народ и побежал покупать, а оборудование то уже совсем в хлам…

Имя Фамилия, откуда вы знаете, какое установлено оборудование? Вы там работаете? Дорого по сравнению с чем? С ценой 2-х летней давности? Ну не может этот старый советский комбинат так дорого стоить. Нарисовали красивую презентацию, подняли ХАЙП, народ и побежал покупать, а оборудование то уже совсем в хлам…

Ну не может этот старый советский комбинат так дорого стоить. Нарисовали красивую презентацию, подняли ХАЙП, народ и побежал покупать, а оборудование то уже совсем в хлам…

средняя див.доходность за последние 3 года 830 рублей. При сохранении таких див.выплат мы будем получать 10% при цене за акцию 8300 рублей

средняя див.доходность за последние 3 года 830 рублей. При сохранении таких див.выплат мы будем получать 10% при цене за акцию 8300 рублей

Ценник на Норникель сильно завышен.

Он должен стоить в пределах 9 000 — 11 000.

Все остальное игра в более жадного дурака.

А инвесторам, вообще глупо смотреть на дивидендную доходность ниже банковской, не говоря уже о облигационной.

Правильно делает и говорит М.Орловский. Либо продажа, либо в деньги.)

PLAGUE, годовая див. доходность не ниже 10%, вы много банков знаете с такими процентами по депозитам?

Владимир Полинский, БОЛЬШИНСТВО ИНВЕСТОРОВ ВКЛАДЫВАЮТ СУММЫ ГОРАЗДО БОЛЬШЕ ГАРАНТИРУЕМЫХ АСВ.

ЗНАЧИТ ЛУЧШЕ ОБЛИГАЦИИ. А ТАМ МОРЕ ВАРИАНТОВ.

Когда жадность сойдет, можно будет купить больше акций. И с гораздо большей чем 10 % доходностью.

А этого лучше ждать не в записях депозитария, а в облигациях или деньгах.

PLAGUE, как вы определили, что стоимость норникеля 9-11 тыр?

Ценник на Норникель сильно завышен.

Он должен стоить в пределах 9 000 — 11 000.

Все остальное игра в более жадного дурака.

А инвесторам, вообще глупо смотреть на дивидендную доходность ниже банковской, не говоря уже о облигационной.

Правильно делает и говорит М.Орловский. Либо продажа, либо в деньги.)

PLAGUE, годовая див. доходность не ниже 10%, вы много банков знаете с такими процентами по депозитам? Что делать с ГМК? Нужен совет!

Что делать с ГМК? Нужен совет!

Всем доброго дня! Вкратце объясняю ситуацию, как поступить не пойму!

У нас в депозитарии лежит достаточно большой объем акций ГМК Норникеля. Эти Акции достались еще до 2000 года, в качестве премий моему дедушке, т.к. он работал на руднике в Норильске во времена СССР. Сейчас они переоформлены на родственника с полным правом действий. Вопрос, на текущий момент хочу постепенно закрывать части акций на бирже. Как мне лучше поступить? Ведь как только я продам их я должен буду заплатить 13% налога от их стоимости на момент продажи, так как дата и цена покупки неизвестна и не доказуема. Цель продать их условно на 15000 и обратно откупить на 10000 за акцию. Выводить деньги никто не собирается. У меня счет в Открытии, т.е. их надо завести как то в открытие, или открытие само подключится к депозитарию, где они лежат. Потом как я их продам? Через Квик хотелось бы. И что с кешем делать, если я не собераюсь выводить его с брокерского счета. Я должен буду заплатить 13% ??

У меня нет желания держать акции бесконечно, так как рано или поздно будет «кризис», спад или как угодно, и я расчитываю откупить тот же ГМК но ниже.

читать дальше на смартлабе

Экс-глава Росимущества меняет кресло собственности. Дмитрий Пристансков возвращается в «Норникель»

Экс-глава Росимущества меняет кресло собственности. Дмитрий Пристансков возвращается в «Норникель»

Как выяснил “Ъ”, бывший руководитель Росимущества Дмитрий Пристансков, ушедший из ведомства в конце 2018 года, станет вице-президентом ГМК «Норникель» и с высокой долей вероятности войдет в правление компании. Господин Пристансков в 2014–2016 годах уже работал в «Норникеле» в должности директора федеральных и региональных программ. Теперь после непростого периода в Росимуществе Дмитрий Пристансков получит повышение.

www.kommersant.ru/doc/3902582

ГМК НОРНИКЕЛЬ

ГМК НОРНИКЕЛЬ

В среднесрочной перспективе было бы интересно прикупить по цене 12400-12800:

Более подробно о ГМК НОРНИКЕЛЬ на ютуб канале кому интересно: ЗДЕСЬ.

читать дальше на смартлабе Норникель - ставка на рекордный рост цен на палладий - Альфа-Банк

Норникель - ставка на рекордный рост цен на палладий - Альфа-Банк

Мы повысили РЦ с $22/ГДР до $28,7/ГДР и подтверждаем рекомендацию выше рынка на фоне пересмотра финансовой модели Норильского никеля. Наша оценка построена на 50% соотношении СДП и равном 25%-м соотношении мультипликаторов EV/EBITDA (7x) и PE (10x), привязанных к нашему прогнозу на 2020 г. и рассчитанных из средних форвардных значений для сектора за последние несколько лет.

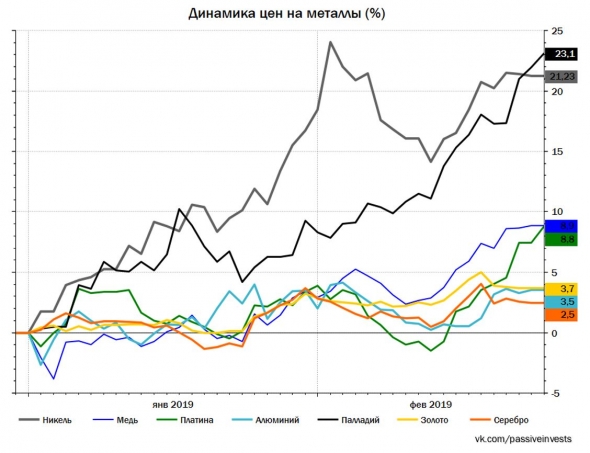

Поскольку на фоне расширяющегося дефицита на металл цены на палладий на этой неделе пробили отметку выше $1 550/унцию, мы повысили наш прогноз цен на палладий на 2019-2021 гг. до $1 500/унцию. В 2018 г. вклад этого металла в выручку «Норильского никеля» был самым большим – 34% (+ 5 п. п. г/г). Средние цены реализации палладия составили всего $1 025/унцию в 2018 г. ($858/унцию в 2017 г.).

Мы полагаем, что инерционно цены на этот металл могут вырасти еще на 10-20%. Производители металлов платиновой группы (МПГ) торгуются на уровне 10x по коэффициенту EV/EBITDA в 2019П. «Норильский никель» торгуется почти с 40%-м дисконтом к компаниям-аналогам, при этом его дивидендная доходность исчисляется в двузначных цифрах. Занимая 40% мирового рынка палладия, «Норильский никель» может значительно вырасти в цене, если высокие цены на палладий станут новой реальностью.

читать дальше на смартлабе ГМК Норильский никель летит курсом Магнита.

ГМК Норильский никель летит курсом Магнита.

Великолепная ракета, крепкие крылья в виде рентабельности активов, красиво разрисованный фюзеляж в виде дивидендов, но кажется, экипаж в виде мажоритариев сумасшедший — залили вместо топлива коньяк, на нем хорошо летит ракета, только одно но: экипаж и сам употребляет это топливо и ракета на траектории может оказаться с пустыми баками. Падать будет как Магнит. Большую часть прибыли выводят через дивиденды, собственного капитала в активах менее 30%, а по результатам выплаты ожидаемых дивидендов может оказаться еще меньше.

читать дальше на смартлабе Норильский никель — металлы наше всё

Норильский никель — металлы наше всё

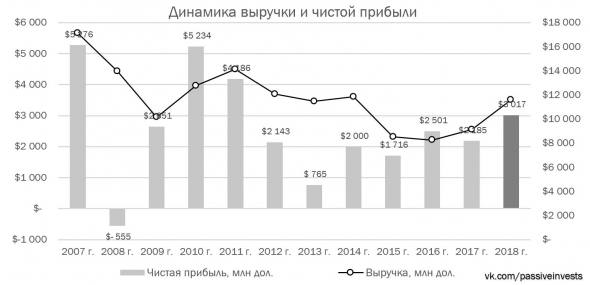

Вчера Норильский никель отчитался о своих финансовых результатах за 2018 г. по МСФО. Выручка компании выросла на 28% по сравнению с прошлым годом – до $11,6 млрд, показатель EBITDA увеличился на 56% — до $6,2 млрд. Чистая прибыль выросла на 44% по сравнению с 2017 г. – до $3 млрд.

Результаты вышли ожидаемо сильные на фоне роста цен на палладий, доля выручки которого в компании составляет 27% и игнорируя при этом падение цен на другие производимые металлы Норильским никелем. Также положительное влияние на динамику финансовых показатели компании оказала девальвация российского рубля. ГМК Норильский никель прогнозирует дефицит на рынке палладия на уровне 0,8 млн унций в 2019 г., а также ожидает, что потребление никеля в 2019 г. среди производителей батарей вырастет на 20%.

читать дальше на смартлабе Результаты ГМК Норникеля оказались лучше ожиданий рынка - Промсвязьбанк

Результаты ГМК Норникеля оказались лучше ожиданий рынка - Промсвязьбанк

EBITDA Норникеля в 2018 г. выросла на 56%, до $6,23 млрд

EBITDA Норильского никеля в 2018 году по МСФО оставила $6,23 млрд, что на 56% выше уровня 2017 года, сообщила компания во вторник. Рентабельность по EBITDA выросла до 53% с 44% годом ранее. Консолидированная выручка Норникеля в прошлом году достигла $11,67 млрд, что на 28% выше уровня 2017 года.

Результаты ГМК оказались лучше ожиданий рынка. Рост финансовых показателей связан с увеличением средних цен реализации, а также наращивания производства меди за счет запуска Быстринского ГОКа. Нарастила компания и продажи палладия из запасов. Отметим, что увеличение выручки компании от реализации палладия было самым большим (+51%), а его доля в совокупных доходах составила 33,5%. Норникель зафиксировал EBITDA margin на уровне 53% благодаря опережающему росту цен на металлы по сравнению с издержками и более слабому рублю.

Промсвязьбанк

читать дальше на смартлабе

А я вот не понимаю, почему наши уважаемые аналитики и инвестиционные дома забыли главную причину высокой рентабельности ГМК Норникеля — это очень слабый рубль. Да, цены на палладий выросли. Но вы посмотрите, насколько был слабый рубль в течение 2018 года!!! Нефть в рублях даже сейчас после падения котировок стоит 65,78х65,81 = 4328 руб. за бочку.

Слава нашему «народному» Правительству! Слава!

Олигархам — все! Народу — кукиш с маслом.

Андрей, но вы как инвестор тоже имеете выгоду от слабого рубля

А я вот не понимаю, почему наши уважаемые аналитики и инвестиционные дома забыли главную причину высокой рентабельности ГМК Норникеля — это очень слабый рубль. Да, цены на палладий выросли. Но вы посмотрите, насколько был слабый рубль в течение 2018 года!!! Нефть в рублях даже сейчас после падения котировок стоит 65,78х65,81 = 4328 руб. за бочку.

А я вот не понимаю, почему наши уважаемые аналитики и инвестиционные дома забыли главную причину высокой рентабельности ГМК Норникеля — это очень слабый рубль. Да, цены на палладий выросли. Но вы посмотрите, насколько был слабый рубль в течение 2018 года!!! Нефть в рублях даже сейчас после падения котировок стоит 65,78х65,81 = 4328 руб. за бочку.

Слава нашему «народному» Правительству! Слава!

Олигархам — все! Народу — кукиш с маслом.

ГМК Норникель - факторы роста и падения акций

- ГМК глобально выиграла от дефицита палладия 2019-2020. Он в свою очередь сложился из-за перехода автопроизводителей с дизельных двигателей на бензиновые, а также ужесточения экологических стандартов. (18.08.2020)

- К 2030 году спрос на никель со стороны производителей батарей для автомобилей может вырасти с 250 тыс т до более 1000 тыс т. В 2021 электромобили это всего 10% мирового потребления никеля. (17.08.2021)

- Стратегия компании 2030: увеличить добычу никеля и меди на 20-30%, металлы платиновой группы на 40-50% (18.01.2022)

- ГМК ранее платил большие дивиденды в долг (60% EBITDA) (18.10.2023)

- Производство всех металлов кроме меди стагнирует много лет. Компания вытягивает только за счет роста цен и падения рубля (17.08.2020)

- Возможно, с 2023 года автопроизводители смогут частично заменить палладий на платину в качестве катализатора в ДВС, чтобы снизить дефицит палладия. (18.08.2020)

- CAPEX ожидается вырастет в период с 2022 по 2025 год до $4 млрд, более чем в 2 раза выше, чем в 2020 году (17.08.2021)

- В конце 2022 года истекает акционерное соглашение и дивиденды могут снизиться в 2 раза. (09.01.2022)

- В 2021 году 43% выручки - это палладий. В то же время, спрос на палладий со временем будет ослабевать из-за роста доли электромобилей. (10.02.2022)

- В 2022 ожидается профицит на рынке никеля (10.02.2022)

- 52% продаж Норникеля шло в недружественную Европу (05.07.2022)

- Для производства электромобилей не требуется платина и палладий (05.07.2022)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ГМК Норникель - описание компании

ГМК Норникель — крупнейшая горнодобывающая компания России.Структура продаж по итогам 2021 года:

👉43% палладий

👉по 21% никель и медь

👉4% платина

👉11% остальное

В 2017 было:

👉по 27% никель и медь

👉28% палладий

👉 7% платина

👉 11% остальное

Структура продаж по итогам 1П2020 года: палладий 48%, 20% никель, 18% медь.

Китай потребляет 50% всего никеля и 50% всей меди!

Палладий на 85% используется при производстве катализаторов в машинах с ДВС.

70% никеля используются при производстве нержавеющей стали.

15% никеля используется при производстве батареек/аккумуляторов.

Влияние курса на EBITDA:

при росте курса USDRUB с 70 до 80, сама компания оценивает вклад в EBITDA $0,5-$0,6млрд

95% продаж Норникеля по итогам 2021 года были на экспорт.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций