Изменений в ожиданиях не было. Консолидация на зоне покупателей продолжается. Сделка по-прежнему актуальна.

Больше идей и готовых сигналов в Телеграм

Авто-репост. Читать в блоге >>>

| Число акций ао | 51 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 178,2 млрд |

| Выручка | 37,7 млрд |

| EBITDA | 22,7 млрд |

| Прибыль | 21,2 млрд |

| Дивиденд ао | 907 |

| P/E | 8,4 |

| P/S | 4,7 |

| P/BV | 8,9 |

| EV/EBITDA | 6,3 |

| Див.доход ао | 25,8% |

| HeadHunter (Хэдхантер) Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Изменений в ожиданиях не было. Консолидация на зоне покупателей продолжается. Сделка по-прежнему актуальна.

Больше идей и готовых сигналов в Телеграм

Публикую, пожалуй, последнюю на текущий момент инвестиционную идею. Следующие появятся только при изменении нынешних условий. Например, при смягчении ДКП или же сырьевого ралли. Сейчас список инвестиционных идей составлен, других с моей точки зрения интересных компаний нет. Хотя на фондовом рынке так бывает, что внезапно обнаруживаешь что-то уникальное. Такое исключать тоже нельзя, но вряд ли.

Итак, HeadHunter. Компания является одним из главных бенефициаров сложившейся ситуации. Сошлись все звезды. Главная из них — конечно, дефицит на рынке труда. Особенно среди квалифицированных специалистов. Предприятия в поиске ценных сотрудников и главный инструмент — это, конечно, интернет.

HeadHunter занимает долю в 60% на рынке hrtech. Положение не совсем монопольное, но позволяет определять свою ценовую политику с максимальной выгодой. Отсюда высокие темпы роста. Данные за первый квартал 2024:

И в этом сложно сомневаться, когда российскому IT-направлению необходимо в самые короткие сроки перестроить бизнес и импортозаместить практически всё: от телекомов, оборудования, облачных технологий, безопасности до национальной операционной системы, искусственного интеллекта и бескрайнего космоса.

Поэтому рентабельность бизнеса будет оставаться достаточно высокой в ближайшие 5-10 лет, а аналитики ВТБ Инвестиции помогли нам и определили 6 компаний наиболее интересных для инвестирования, если вы хотите зайти в информационные технологии.

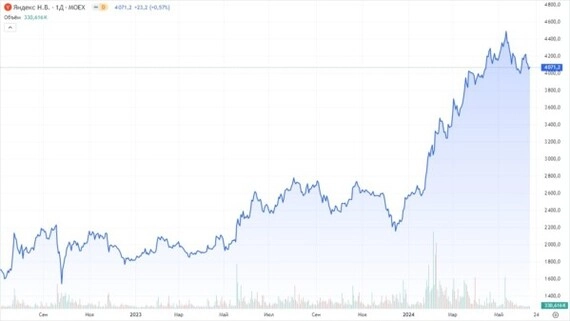

Яндекс

В ближайшее время компания вернется на торги Московской биржи: 10 июля нас ждет делистинг европейского Яндекса и начало торгов акциями второго национального достояния российского Яндекса под тикером YDEX. Мультипликатор прибыль/EBITDA 10,5х, а значит акции будут иметь двадцати процентный дисконт к прочим российским IT-компаниям.

ХэдХантер

#ID32

#HHRU от 20.06.2024 г.

Направление: Покупка

Тип ордера: Лимитный

Цена входа: 5018

Стоп: 4571

Цель №1: 5959

Расчетный риск: 9834 руб

Прогнозная прибыль: 20702 руб

Объем сделки (лоты): 22

Расчет сделан на депозит 1 000 000 рублей

График:

Обратный пробой накопления. Стоп под минимум коррекции. Цель на 161.8% от размера коррекции

Больше идей и готовых сигналов в Телеграм

С 20 июня 2024 года «Сетка» стала доступна для всех. С конца 2023 г. социальная сеть находилась в стадии закрытого бета-тестирования и была доступна только по инвайтам. Сейчас комьюнити «Сетки» объединяет профессионалов из IT, диджитал и креативной индустрии, позволяет легко выстраивать ценные рабочие связи и открывать новые профессиональные возможности — говорится в сообщении.

Разработка бета-версии социальной сети началась в конце 2023 года, заявили в компании. За это время в «Сетке» зарегистрировались сотни визионеров из IT и креативной индустрии, которые завели более 800 каналов и сообществ.

В соцсети доступны «сетки» — группы пользователей, объединенных по опыту работы в компаниях, профессиях и индустриях. Такая функция появилась на основе ИИ-анализа карьерного пути миллионов пользователей, сферы профессиональных интересов и сети контактов. Кроме этого, в соцсети доступны персонализированный контент, а также инструменты для развития личного бренда.

Сейчас мы видим нарастающий тренд на развитие социального капитала и потребность в создании комьюнити, в которых таланты могут строить профессиональные связи и открыто обмениваться историями своих успехов и неудач.

А теперь из вышесказанного будем извлекать практическую пользу. Как и что делать сейчас на рынке? Но вместо рыбки, ловите удочку от меня.

Все активы делим на две группы:

0️⃣ Активы со слабым в область 23.6-38.2% от недавнего снижения.

0️⃣ Активы с сильным отскоком в область 61.8-85.4%.

В первых стоит ждать коррекцию и работать осторожно — на 61.8% от размера волны 🆎, то есть от размера первого отскока. Это слабые активы, которые спокойно могут выйти на очередное обновление минимума.

Во второй группе следует наблюдать за консолидацией в области 85.4%. При формировании тройки моделью боковика, т.е. без существенного снижения можно рассчитывать сразу на обновление максимума (продолжение восходящего тренда).

А получается, что работа не заканчивается — лишь смещается фокусом в точечные сделки в большей степени спекуляции.

Южный Капитал |Telegram | Youtube |Instagram

🔍 Дефицит рабочей силы — один из главных вызовов, с которым столкнулась российская экономика в период СВО. Для большинства компаний это вылилось в рост расходов на оплату труда и поиск специалистов. И если первое стало драйвером для роста доходов населения и инфляции, то второе осело в карманах посредников, отвечающих за помощь в подборе сотрудников. Крупнейшим из таких посредников в России является интернет-платформа HeadHunter (HH).

📈 По итогам 1 квартала 2024 года, выручка HH выросла на 55,4% г/г.

👍 Несмотря на то, что HH уже занимает доминирующее положение на рынке (имея долю более 60%), число платящих клиентов продолжило расти, прибавив 17,6% г/г!

❗️Важный для бизнеса HH показатель — средняя выручка на клиента (ARPC), который отражает тот самый спрос на услуги платформы, вырос на 41,6% г/г в сегменте крупных клиентов и на29,3% среди мелких и средних клиентов.

📈 EBITDA выросла на 65,2% г/г, при этом увеличилась маржинальность с 54,9% до58,3%. С контролем расходов у компании все в порядке.

Отчиталась за первый квартал компания Headhunter, один из главных выгодоприобретателей сложившейся ситуации с дефицитом кадров на рынке труда. Посмотрим удалось ли компании сохранить прошлогодние темпы роста в первом квартале.

Начну с того, что уровень безработицы в начале года продолжил обновлять исторические минимумы, что продолжает являться мощным бустом для результатов компании.

Операционные результаты

Благодаря росту проникновения в регионах России и расширению клиентской базы в Москве и Санкт-Петербурге, количество клиентов из сегмента малого и среднего бизнеса продолжило показывать положительную динамику в 1 квартале. Среднее количество активных вакансий в течение 1 квартала 2024 года увеличилось до рекордных 1,4 млн ежедневно.

Группа HeadHunter, владеющая одноименным сервисом по подбору персонала, летом 2024 года планирует запустить социальную сеть для нетворкинга «Сетка». Об этом сообщается в материалах компании.

«Летом 2024 года мы планируем публичный запуск „Сетки“ — социальной сети для нетворкинга от hh.ru. Сетка создана для специалистов из IT, digital и креативной сферы. Она даст возможность легко и комфортно выстраивать профессиональные связи и развиваться в профкомьюнити», — говорится в сообщении.

В компании отметили, что в соцсети будут доступны объединение пользователей в сообщества по опыту работы, компаниям и индустриям, персонализированный контент, а также инструменты для развития личного бренда.

В описании приложения в AppStore и Google Play говорится, что пока доступ к приложению ограничен, соцсеть доступна для соавторов.

fomag.ru/news-streem/headhunter-planiruet-letom-2024-goda-zapustit-sotsset-dlya-delovykh-kontaktov/

Все хорошо, но дивов нет и пока не будет((

В четверг, 16 мая, HeadHunter представит финансовые результаты за I квартал 2024 года. Аналитики Альфа-Банка ожидают продолжения сильного роста выручки и улучшения рентабельности.

По прогнозу Альфа-Банка, в I квартале 2024 года выручка вырастет на 51,3% год к году, до 8,4 млрд руб., то есть рост замедлится по сравнению с IV кварталом 2023 года (+72% год к году), однако его темпы останутся высокими на фоне по-прежнему значительных потребностей работодателей в поиске новых сотрудников и повышенной активности пользователей платформы.

Согласно нашему прогнозу, скорректированная EBITDA составит 4,9 млрд руб. (+59,5% год к году) при рентабельности на уровне 57,9%, что на 3,0 процентных пункта выше год к году. По нашей оценке, скорректированная чистая прибыль за I квартал 2024 года составит 3,9 млрд руб., что на 80,5% выше год к году, благодаря высоким процентным доходам. Мы ожидаем, что компания снова увеличит свою чистую денежную позицию.

Ежели оценивать фундаментально, исходя из профильной направленности бизнеса и непосредственно качества оказываемых услуг, то конечно фантаст...

Считаю ещё есть вариант для роста с апсайдом до 18%. Сначала откат до 4900, а потом на 5800+.

Насколько это реально по сентименту?

t.me/gol...