stanislava,

то есть высоких (ну, хотя бы в районе 6 копеек) дивов в 2018 году ждать не стоит?

Neznaika1975, судя по объему инвестпрограммы на 2018 дивов воообще ждать не стоит))

| Число акций ао | 444 793 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 227,3 млрд |

| Выручка | 553,8 млрд |

| EBITDA | 136,4 млрд |

| Прибыль | 41,1 млрд |

| Дивиденд ао | – |

| P/E | 5,5 |

| P/S | 0,4 |

| P/BV | 0,3 |

| EV/EBITDA | 4,7 |

| Див.доход ао | 0,0% |

| Русгидро Календарь Акционеров | |

| 13/03 отчёт МСФО за 2024 год | |

| 29/04 Операционные результаты за Q1 2025 год | |

| 29/04 отчёт РСБУ за Q1 2025 года | |

| 29/05 отчёт МСФО за Q1 2025 года | |

| 24/07 Операционные результаты за 1Н. 2025 год | |

| 30/07 отчёт РСБУ за 1Н 2025 года | |

| 28/08 отчёт МСФО за 1Н 2025 года | |

| 23/10 Операционные результаты за 9 месяцев 2025 года | |

| 30/10 отчёт РСБУ за 9 месяцев 2025 года | |

| 27/11 отчёт МСФО за 9 месяцев 2025 года | |

| Прошедшие события Добавить событие | |

stanislava,

то есть высоких (ну, хотя бы в районе 6 копеек) дивов в 2018 году ждать не стоит?

Компания незначительно увеличила CAPEX относительно плановых показателей. Рост составил 3,6%. В проспекте компания указала, что имеет высокий износ мощностей (устаревшим признано 33,8%) это потребует от компании дальнейших вложений в основные средства.В тоже время 50% инвестиций РусГидро были связаны с проектами на Дальнем Востоке, предполагается, что инвестиции там будет меньше в 2018-2019 гг., а потом и вовсе их влияние будет минимальным.Промсвязьбанк

Новость ПОЗИТИВНА и подтверждает нашу точку зрения, что компания, после прохождения пика капитальных затрат в этом году и запуска большинства новых электростанций на Дальнем Востоке в 2018, а значит выхода в плюс по FCF, значительно усилит свои позиции по выплате дивидендов. В настоящий момент мы ожидаем, что компания выплатит 0,062 руб. на акцию в качестве дивидендов в следующем году (что соответствует дивидендной доходности 8%).

Высокий износ энергооборудования – общая проблема для отрасли, говорит руководитель группы исследований и прогнозирования АКРА Наталья Порохова. Но у «Русгидро» этот уровень ниже среднеотраслевого в 40%, отмечает она.

Компания незначительно увеличила CAPEX относительно плановых показателей. Рост составил 3,6%. В проспекте компания указала, что имеет высокий износ мощностей (устаревшим признано 33,8%) это потребует от компании дальнейших вложений в основные средства. В тоже время 50% инвестиций РусГидро были связаны с проектами на Дальнем Востоке, предполагается, что инвестиции там будет меньше в 2018-2019 гг., а потом и вовсе их влияние будет минимальным.

Организаторами проведения встреч с инвесторами в Москве, Цюрихе, Женеве и Лондоне назначены ВТБ Капитал, Газпромбанк, J.P. Morgan и Сбербанк CIB.

Планируемый объем выпуска -10-15 млрд руб

Прайм

«Кредитное качество „Русгидро“ поддерживается стратегической ролью компании на российском рынке электроэнергии как одного из крупнейших производителей электроэнергии с установленной мощностью в 38,9 ГВт, или около 16% от общего объема генерирующих мощностей в России. Оно также подкрепляется низкозатратным парком гидроэнергетики, который обеспечил около 80% EBITDA в 2016 году, и финансово-кредитным профилем группы с умеренным кредитным портфелем… а также ожиданием, что финансовые показатели компании в ближайшие годы будут оставаться на нынешнем уровне»

Долговые обязательства:«Кроме того, мы ожидаем, что „Русгидро“ продолжит демонстрировать отрицательный свободный денежный поток в ближайшие 12-18 месяцев из-за значительных инвестиционных потребностей и более высоких дивидендных выплат»

«однако у компании есть значительные долговые обязательства, примерно на 80 миллиардов рублей, со сроком погашения в 2018 году, что составляет около 40% от общей суммы долга».

«Учитывая, что компания будет продолжать демонстрировать отрицательный свободный денежный поток в течение ближайших 12-18 месяцев, мы ожидаем, что „Русгидро“ потребуется доступ к рынкам капитала, чтобы провести рефинансирование долга. Мы отмечаем, что у компании есть хороший доступ к российским государственным банкам и российскому рынку рублевых облигаций», -

Москва. 12 сентября. ИНТЕРФАКС — Инвестиционная компания (ИК) «Ренессанс Капитал» пересмотрела прогнозные цены акций анализируемых компаний электроэнергетического сектора РФ, сообщается в обзоре ИК.

По итогам переоценки для акций «ТГК-1» (MOEX: TGKA) была повышена рекомендация с «продавать» до «держать».

В то же время для акций «Мосэнерго» (MOEX: MSNG) аналитики понизили рекомендацию с «покупать» до «держать».

Рекомендация «покупать» была подтверждена экспертами ИК для акций «Интер РАО ЕЭС» (MOEX: IRAO), «Юнипро» (MOEX: UPRO), «Энел Россия» (MOEX: ENRU), а также бумаг «ОГК-2» (MOEX: OGKB)(таргет прайс 0,75) и «РусГидро» (MOEX: HYDR).

[img] savepic.net/9918732.png [/img]

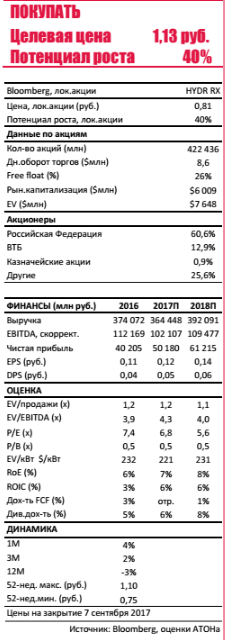

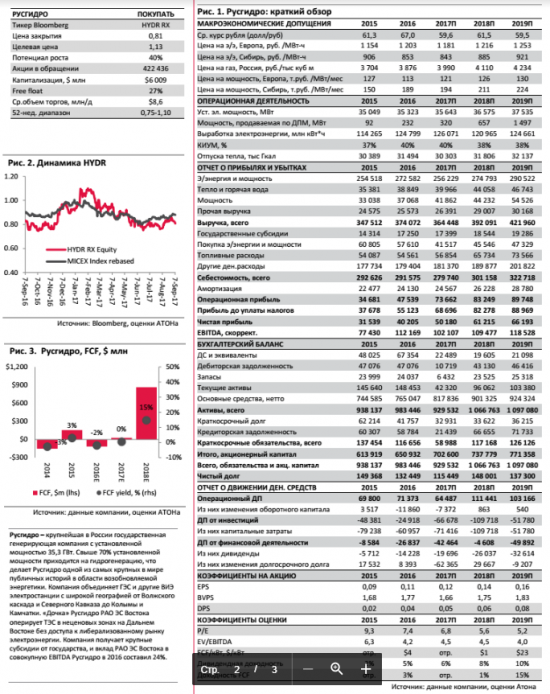

Рынок беспокоило потенциальное участие Русгидро в Тайшетском проекте, и это являлось сильным сдерживающим фактором для акций компании. Тем не менее, эти опасения не оправдались: недавно опубликованные условия участия компании не предполагают ни денежной нагрузки, ни обязательств по поставке электроэнергии по ценам ниже рынка. Однако рынок не обратил на это внимания, и акции компании не восстановились. В этом свете, учитывая также дивидендную доходность 8% за 2018 и курс менеджмента на поддержание выплаты высоких дивидендов, акции компании, на наш взгляд, в настоящий момент предлагают хорошую возможность для входа. Мы снизили нашу 12-месячную целевую цену до 1,13 руб. с 1,20 руб., но подтверждаем нашу рекомендацию ПОКУПАТЬ.

Опасения, что участие Русгидро в Тайшетском проекте на паритетных началах будет означать, что компания разделит капзатраты с РУСАЛом и возьмет на себя обязательства по поставке электроэнергии заводу по нерыночным ценам, способствовали снижению котировок компании до локального минимума 0,75 руб. в июне. Акции практически не восстановились и сейчас торгуются вблизи отметки 0,80 руб., несмотря на то, что упомянутые страхи оказались необоснованными. Условия участия Русгидро в проекте, опубликованные ранее, свидетельствуют, что: 1). Русгидро не будет тратить денежные средства для входа в проект до тех пор, пока он не достигнет своей проектной мощности; 2). оставшиеся капзатраты будут покрываться за счет проектного финансирования и не окажут нагрузки на баланс Русгидро; 3). у Русгидро не будет никаких обязательств по поставке электроэнергии заводу на льготных условиях. Таким образом, проект не повлияет на инвестиционный профиль Русгидро. Поскольку рынок почти не отреагировал на эти аргументы, мы считаем, что акции Русгидро предлагают хороший момент для входа.

Русгидро одна из немногих госкомпаний, твердо нацеленных на выплату 50% от чистой прибыли, что она доказывала в последние два года. В следующем году это будет означать дивидендную доходность 8% (исходя из нашего прогноза по чистой прибыли за 2017 в размере 50,2 млрд руб.). Хотя единовременные неденежные статьи предполагают некоторый риск для нашего прогноза по чистой прибыли, а значит и дивидендам, менеджмент заявил на последней телеконференции, что дивидендная политика может быть изменена таким образом, чтобы неденежные статьи не учитывались при расчете базы для выплаты дивидендов. Кроме того, действующий форвардный контракт с ВТБ на акции Русгидро выгоден как ВТБ, так и миноритариям Русгидро: последние выигрывают от фокуса Русгидро на максимизацию дивидендных выплат, поскольку это поможет снизить стоимость эффективную форвардную ставку в контракте с ВТБ, в то время как первые получают гарантированную рыночную доходность по своим инвестициям. Наконец, долгосрочная программа мотивации менеджмента Русгидро предполагает 50%-й вес полной акционерной доходности (TSR), что мотивирует менеджмент увеличивать дивиденды, поскольку они являются одним из драйверов этого показателя.АТОН

В то же время агентство повысило рейтинг вероятности дефолта до «Ba1-PD» с «Ba2-PD».

Прайм

РусГидро намерено в течение ближайших 5 лет вложить порядка 250 миллиардов рублей в развитие энергосистемы Дальнего Востока Первый заместитель гендиректора компании Джордж Рижинашвили

«Общий объем инвестиций компании на ближайшие пять лет в ДФО составляет порядка 250 миллиардов рублей. Это сумма, которую мы сегодня рассматриваем. Более того, это порядка 50-60% инвестиционной нагрузки компании»

Отмена механизма потолка цены для КОМ может быть первым шагом на пути к созданию благоприятной конъюнктуры для инвестиций в модернизацию старых мощностей, что активно лоббируется российскими генераторами и обсуждается с ключевыми министерствами. Поскольку отмена потолка цены вряд ли сильно скажется на цене KOM-2021 в 1-ой ценовой зоне, новость ПОЗИТИВНА для акций генерирующих компаний, у которых есть активы в Сибири, т.е. Русгидро, ОГК-2, Юнипро и Интер РАО. Вместе с тем, поскольку до 2021 еще довольно далеко, и рынок пока не учитывает этот год в ценах, мы считаем, что реакция рынка будет сдержанной.АТОН

«Объявили конкурс на поиск международного консультанта по международному арбитражу»

«Русгидро никогда не выступало с заявлениями о намерении прекращения строительства Верхне-Нарынского каскада ГЭС»

Тимофей Дмитриев,

РусГидро торгуется по Р/Е 10 мсфо, а прибыль при этом сокращается.

Скорее всего мы увидим ценник на Гидру ниже текущих цен. Где-нибудь в районе 75 копеек за акцию.

ПАО «Федеральная гидрогенерирующая компания — РусГидро» (ИНН 2460066195) — объединяет 61 ГЭС, 2 ГАЭС, три геотермальные станции на Камчатке, Калмыцкую ВЭС, единственную в России приливную электростанцию, а также плотины Иркутской, Братской и Усть-Илимской ГЭС. Также компания является собственником 90% акций ЗАО «Международная энергетическая корпорация», совместно с ОАО «Электрические станции» реализует проект строительства каскада Верхне-Нарынских ГЭС в Киргизии. Общая установленная мощность активов компании — 38.4 ГВт. Группа «РусГидро» за 9 месяцев 2015 года снизили выработку электроэнергии на 3.5% до 83.569 млрд кВт ч по сравнению с аналогичным периодом 2014 года.

У Русгидро торгуются ADR и GDR.

1 расписка ГДР и АДР Русгидро эквивалентна 100 акциям компании.

GDR Русгидро торгуется в Лондоне (LSE)

ADR Русгидро торгуется в США на внебиржевом рынке (OTCQX)

В 2017 в капитал Русгидро зашел банк ВТБ на 55 млрд руб, а также между Русгидро и ВТБ был заключен форвардный контракт.

Русгидро платит банку на 55 млрд ВТБ ставку R=ставка ЦБ + 1,5% — дивиденды, полученные на акции.

По истечении 5 лет, Русгидро компенсирует ВТБ потери, если акции стоят меньше 1 рубля, если акции стоят дороже 1 руб, то ВТБ возвращает эту разницу Русгидро.