| Число акций ао | 444 793 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 237,7 млрд |

| Выручка | 553,8 млрд |

| EBITDA | 136,4 млрд |

| Прибыль | 41,1 млрд |

| Дивиденд ао | – |

| P/E | 5,8 |

| P/S | 0,4 |

| P/BV | 0,4 |

| EV/EBITDA | 4,8 |

| Див.доход ао | 0,0% |

| Русгидро Календарь Акционеров | |

| 27/02 отчёт РСБУ за 2024 год | |

| 13/03 отчёт МСФО за 2024 год | |

| 29/04 Операционные результаты за Q1 2025 год | |

| 29/04 отчёт РСБУ за Q1 2025 года | |

| 29/05 отчёт МСФО за Q1 2025 года | |

| 24/07 Операционные результаты за 1Н. 2025 год | |

| 30/07 отчёт РСБУ за 1Н 2025 года | |

| 28/08 отчёт МСФО за 1Н 2025 года | |

| 23/10 Операционные результаты за 9 месяцев 2025 года | |

| 30/10 отчёт РСБУ за 9 месяцев 2025 года | |

| 27/11 отчёт МСФО за 9 месяцев 2025 года | |

| Прошедшие события Добавить событие | |

Русгидро акции

-

«Русгидро» собирается законсервировать Загорскую ГАЭС-2, на строительство которой успела потратить 70 млрд руб

«Русгидро» собирается законсервировать Загорскую ГАЭС-2, на строительство которой успела потратить 70 млрд руб

18 декабря 2017

Компания сообщила о возможности временной консервации станции. Источники говорят, что фактически станция восстановлению не подлежит, но «Русгидро» не может признать это, ведь тогда придется снимать электростанцию с баланса, а это негативно отразится на капитализации компании. Таким образом, по сути, это будет бессрочная консервация, которая может стоить «Русгидро» около 20 млрд рублей, утверждают источники.

Совет директоров «Русгидро» на заседании 13 декабря решил временно законсервировать Загорскую ГАЭС-2, где в 2013 году произошло подтопление из-за просадки здания станции.

Как сообщили в пресс-службе энергохолдинга, на заседании совет принял к сведению информацию о ходе строительства Загорской ГАЭС-2, план дальнейших мероприятий по проведению работ на объекте. «План дальнейших мероприятий на Загорской ГАЭС-2 предполагает разработку проекта и реализацию мероприятий по временной консервации станции, вводу в эксплуатацию КРУЭ 500 кВ и автомобильных дорог на территории Загорской ГАЭС-2, а также завершение работ на опытном участке № 3 [на нем возможна технология для восстановления поврежденной части ГАЭС — ред.]», — говорится в сообщении.

Напомним, в интервью газете «Коммерсант» в 2016 году Шульгинов говорил, что восстановительные работы на ГАЭС могут обойтись в 24 млрд рублей, достройка — еще в 20 млрд рублей. В начале апреля замминистра энергетики РФ Вячеслав Кравченко, который входит в совет директоров «Русгидро», заявил, что в вопросе восстановления Загорской ГАЭС-2 «не надо торопиться», а следует дождаться технологического аудита, который даст понятие о возможности и оправданности этого восстановления, поскольку «станций таких мало, ситуация, которая там сложилась, уникальная».

Теперь «Русгидро» сообщила, что по результатам испытаний и моделирования на опытном участке № 3 планируется провести повторное заседание бюро научно-технического совета для обсуждения полученных результатов.

Одновременно с этим главе компании Николаю Шульгинову до 30 сентября 2018 года представить промежуточный отчет об исполнении плана дальнейших мероприятий работ на Загорской ГАЭС-2, доработанного по результатам проекта консервации, согласованного в Ростехнадзоре. Кроме того Шульгинов должен будет информировать совет директоров о ходе реализации этого плана два раза в год.

«Русгидро» строила Загорскую ГАЭС-2 мощностью 840 МВт по договору о предоставлении мощности (ДПМ), который гарантирует компании возврат инвестиций. «Русгидро» успела потратить на строительство за 2008–2013 гг. около 70 млрд рублей, напоминает руководитель группы исследований и прогнозирования АКРА Наталья Порохова, слова которой приводя. Ввод электростанции планировался на 2014 г., но в 2013 г. на ней произошла авария. Позже «Совет рынка» перенес срок запуска станции на 2019–2020 гг. Таким образом, пока «РусГидро» не платит штрафы за невведенную мощность.

ВОССТАНОВЛЕНИЮ НЕ ПОДЛЕЖИТ

Но «Русгидро» не может признать – станция восстановлению не подлежит, говорит федеральный чиновник, пишут «Ведомости». Ведь тогда придется снимать электростанцию с баланса, а это негативно отразится на капитализации компании. Именно поэтому было решено использовать такую формулировку – «временная консервация», продолжает собеседник «Ведомостей». Но, по сути, это бессрочная консервация, проект может стоить «Русгидро» около 20 млрд рублей, приводит оценку другой федеральный чиновник.

Без списаний в любом случае не обойтись, но при консервации их размер будет меньше, сказал «Ведомостям» аналитик «ВТБ капитала» Владимир Скляр. В стоимость консервации будут входить расходы на природоохранные мероприятия и на удержание фундамента машинного зала от дальнейшего затопления, перечисляет он. Расходы на консервацию не входили в официальную инвестпрограмму, поэтому их рост, не компенсированный выручкой от работы новой станции, фактически снижает стоимость компании на соизмеримую сумму. Параллельно с этим происходит списание основных средств и, соответственно, снижение чистой прибыли. А это приведет к уменьшению дивидендной базы, если только менеджмент не примет решение не учитывать в ней бумажные статьи.

Любая реакция «Русгидро» на аварию на Загорской ГАЭС-2 не приводит к выигрышу, продолжает Скляр. Компания теряет будущую выручку по фактически единственному крупному ДПМ-проекту, но восстановление привело бы к еще большим расходам, считает он. Учитывая, что на 2018 г. придется пик инвестпрограммы «Русгидро» и она уже требует до 30 млрд руб. заимствований в следующем году, консервация станции выглядит логичным решением, уверен Скляр, но оно с большой долей вероятности приведет к снижению дивидендов.

ПОСЛЕДНЯЯ ИЗ ГАЭС

Загорская ГАЭС–2 мощностью 840 МВт (четыре гидроагрегата) — единственный в последние годы проект крупной гидроаккумулирующей станции в России, дошедший до стадии строительства, отмечает в свою очередь «Коммерсант». До последнего времени ГАЭС оставались единственной коммерческой технологией промышленного накопления энергии: при низком спросе станция закупает дешевую электроэнергию и закачивает воду в верхний бассейн, при высоком — сбрасывает воду через гидроагрегаты в нижний, продавая выработку в сеть. Сейчас работает первая Загорская ГАЭС (1,2 ГВт), построенная еще при СССР. Еще один крупный проект «РусГидро» — Ленинградская ГАЭС (1,56 ГВт), внесенная в перспективные инвестпрограммы «РусГидро» еще при РАО ЕЭС, видимо, окончательно заморожена энергохолдингом в прошлом году, напоминает газета.

Наталья Порохова замечает, что мощность ГАЭС в РФ — всего 0,5% от общей мощности электростанций, что даже ниже среднемирового показателя 1,6% (в Японии доля ГАЭС достигает 9%). У «РусГидро» есть еще достроенная в 2016 году Зеленчукская ГЭС–ГАЭС (160/140 МВт) в Карачаево–Черкесии.

В 2017 году в инвестпрограмме компании на Загорскую ГАЭС–2 заложено 5 млрд. рублей, на сохранение объектов ЛенГАЭС — около 400 млн. рублей.

Но гидроаккумуляция, пишет «Коммерсант», рискует столкнуться с серьезной конкуренцией со стороны других технологий промышленного накопления энергии — от маховиков и мощных аккумуляторов до Internet of Energy. Появление коммерчески эффективных накопителей в отрасли ожидают в перспективе трех—пяти лет, что может принципиально перекроить устройство традиционных энергосистем, которые строились с учетом резерва мощности для покрытия пиковых нагрузок.

Как говорил в интервью «Коммерсанту» в ноябре глава набсовета ассоциации «Сообщество потребителей энергии» Александр Старченко, «сегодня уже существуют мощные накопители, которые позволяют обеспечить хранение для крупного оборудования — например, в производстве уже есть маховики мощностью 10–15 МВт». Но Наталья Порохова замечает, что на сегодняшний момент ГАЭС — «единственный экономически разумный способ хранения энергии в промышленных масштабах». В среднем в мире хранение энергии на ГАЭС (с учетом окупаемости капзатрат) стоит 0,045 долл за 1 кВт•ч, в накопителях — 0,06–0,13 долл за 1 кВт•ч, уточняет она. Удешевление хранения в накопителях сделает технологию ГАЭС менее востребованной, но уже построенные ГАЭС (с окупившимися капзатратами) останутся самыми дешевыми.

www.bigpowernews.ru/news/document81008.phtml РусГидро - может провести допэмиссию в 2018 г в объеме до 20 млрд руб

РусГидро - может провести допэмиссию в 2018 г в объеме до 20 млрд руб

РусГидро не исключает размещения дополнительных акций в 2018 году, в том числе для финансирования инвестпроектов, заявил в ходе Дня инвестора и аналитика глава компании Николай Шульгинов.Как уточнил первый замглавы компании Андрей Казаченков, речь идет об эмиссии в объеме 13-14 миллиардов рублей, до 20 миллиардов рублей в целом в несколько этапов.

По его словам, для финансирования инвестпрограммы в следующем году компания не исключает размещения облигаций.

Прайм

РусГидро - не планирует продавать пакет в Интер РАО

РусГидро - не планирует продавать пакет в Интер РАО

РусГидро не планирует продавать принадлежащий компании пакет акций Интер РАО.

Глава РусГидро Николай Шульгинов, в ходе Дня инвестора:

Планов по продаже акций “Интер РАО” нет

Шульгинов пояснил, что компания видит потенциал роста цены акций Интер РАО

РНС РусГидро - планирует увеличить инвестиционную программу в 2018 году на 13,7% г/г

РусГидро - планирует увеличить инвестиционную программу в 2018 году на 13,7% г/г

РусГидро планирует увеличить инвестиционную программу в 2018 году на 13,7% г/г — до 115,2 млрд рублей.Ожидаемая инвестиционная программа на 2017 год оценивается в 101,3 млрд рублей.

Инвестпрограмма в 2019 году составит 70,7 млрд рублей, в 2020 году — 54,5 млрд рублей, в 2021 году — 49,5 млрд рублей, в 2022 году — 43,4 млрд рублей.

РНС РусГидро - в 2017 году EBITDA по МСФО на уровне 100 млрд руб, выработка э/э +0,4%, до 139,4 млрд кВт.ч, в 2018 г - снижение на 3-6%

РусГидро - в 2017 году EBITDA по МСФО на уровне 100 млрд руб, выработка э/э +0,4%, до 139,4 млрд кВт.ч, в 2018 г - снижение на 3-6%

РусГидро планирует сохранить показатель EBITDA по МСФО в 2017 году на уровне прошлого года в 100 миллиардов рублей.

Гендиректор Николай Шульгинов.

«Мы планируем сохранить (EBITDA — ред.) на уровне прошлого года»

Прайм

Ожидаемый объем выработки электроэнергии по группе РусГидро в 2017 году с учетом Богучанской ГЭС составит 139,4 миллиарда кВт.ч. Выработка в 2016 году составила 138,8 миллиарда кВт.ч. Таким образом, компания планирует увеличить выработку в 2017 году на 0,43%.

Прайм

РусГидро прогнозирует выработки электроэнергии в 2018 году на уровне 131-135 млрд кВт-ч, что на 3-6% меньше ожидаемого результата 2017 года«В соответствии со складывающейся гидрологической обстановкой и расчетным среднемноголетним притоком воды на 2018 год ожидаемый суммарный объем выработки может составить 131-135 млрд кВт-ч»

РНС

Русгидро разочаровала инвесторов

Русгидро разочаровала инвесторов

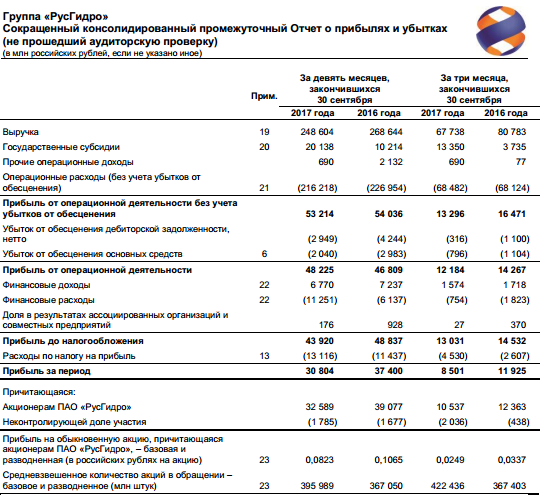

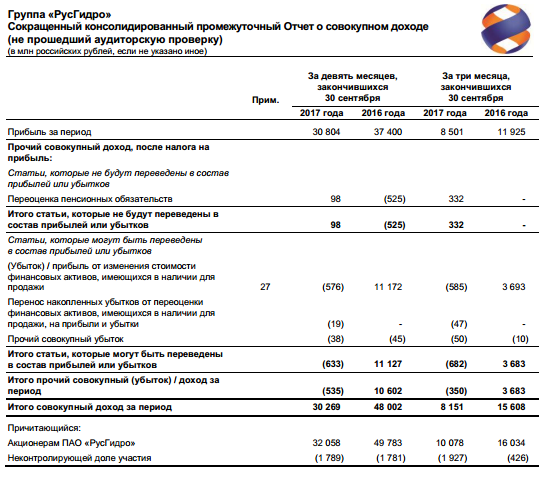

Русгидро опубликовала финансовые результаты за 3К17 по МСФО

Выручка за 3К17 составила 81,1 млрд руб. (+6% по сравнению с нашим прогнозом, консенсус-прогноза не было), в то время как показатель EBITDA, скорректированный на разовые статьи (в основном, обесценение) достиг 20,1 млрд руб. (+8% по сравнению с нашим прогнозом), отражая рост выручки, преимущественно связанный с РАО ЭС Востока, а также с более высокими правительственным грантами, которые составили 13,4 млрд руб. в 3К17. Чистая прибыль составила 8,5 млрд руб. (-28,7% г/г), а чистая прибыль, скорректированная на разовые статьи (включая переоценку форвардного контракта с ВТБ) достигла 8,6 млрд руб. (-36% г/г), за 9M17 чистая прибыль составила 30,8 млрд руб. без корректировки (-18% г/г) и 40,9 млрд руб. с корректировкой (-5,5% г/г). По части денежных потоков компания ожидаемо осталась ниже нулевой отметки — FCF за 9М17 составил минус 6,1 млрд руб. против минус 15,1 млрд руб. годом ранее за счет роста OCF на 16% г/г и неизменных в годовом сопоставлении капзатрат, которые составили 41,1 млрд руб. за 9M17.

Мы приветствуем более высокий, чем ожидалось, показатель EBITDA, который позитивно влияет на наш прогноз на 2017. Тем временем чистая прибыль, которая является одним из самых важных показателей в финансовых результатах Русгидро, поскольку она определяет размер дивидендов, разочаровала — как объявленный, так и скорректированный показатели существенно упали г/г, что представляет риск для нашей оценки дивидендов на акцию в 2018 — 0,062 руб. (исходя из оценки чистой прибыли за 2017 на уровне 50,2 млрд руб.). Компания проведет День инвестора сегодня в 12.00 в Москве. Самыми важными темами, на наш взгляд, должны стать комментарии по дивидендной политике (планирует ли компания перейти на скорректированную чистую прибыль для расчета дивидендов), ситуация с консервацией Загорской ГАЭС-2 (приведет ли она к убыткам по обесценению или не повлияет на отчет о прибылях и убытках), долгосрочные инвестиционные планы и прогноз на 2017 год.

АТОН РусГидро – мсфо

РусГидро – мсфо

426 288 813 551 акций http://moex.com/s909

Free-float 25%

Капитализация на 18.12.2017г: 341,457 млрд руб

Общий долг на 31.12.2016г: 332,514 млрд руб

Общий долг на 30.06.2017г: 324,194 млрд руб

Общий долг на 30.09.2017г: 344,165 млрд руб

Выручка 9 мес 2016г: 268,644 млрд руб

Выручка 9 мес 2017г: 248,604 млрд руб

Операционная прибыль 9 мес 2016г: 46,809 млрд руб

Операционная прибыль 9 мес 2017г: 48,225 млрд руб

Прибыль 9 мес 2015г: 24,098 млрд руб

Прибыль 2015г: 27,159 млрд руб

Прибыль 1 кв 2016г: 15,047 млрд руб

Прибыль 6 мес 2016г: 25,475 млн руб

Прибыль 9 мес 2016г: 37,400 млрд руб

Прибыль 2016г: 39,751 млрд руб

Прибыль 1 кв 2017г: 18,806 млрд руб

Прибыль 6 мес 2017г: 22,303 млн руб

Прибыль 9 мес 2017г: 30,804 млрд руб

Прибыль 2017г: 33,8 млрд руб – Прогонз. Р/Е 10,1

http://www.rushydro.ru/investors/reports/

РусГидро — рсбу

Общий долг на 31.12.2016г: 139,34 млрд руб

Общий долг на 30.06.2017г: 183,63 млрд руб

Общий долг на 30.09.2017г: 170,93 млрд руб

Выручка 9 мес 2016г: 86,77 млрд руб

Выручка 9 мес 2017г: 103,86 млрд руб

Валовая прибыль 9 мес 2016г: 47,20 млрд руб

Валовая прибыль 9 мес 2017г: 47,60 млрд руб

Прибыль 9 мес 2015г: 27,56 млрд руб

Прибыль 2015г: 30,02 млрд руб

Прибыль 1 кв 2016г: 15,25 млрд руб

Прибыль 6 мес 2016г: 28,43 млн руб

Прибыль 9 мес 2016г: 42,81 млрд руб

Прибыль 2016г: 41,88 млрд руб

Прибыль 1 кв 2017г: 13,53 млрд руб

Прибыль 6 мес 2017г: 23,77 млрд руб

Прибыль 9 мес 2017г: 33,54 млрд руб

Прибыль 2017г: 35 млрд руб – Прогноз. Р/Е 9,8

http://www.rushydro.ru/investors/reports/

Прибыль рсбу 2016г: 41,877 млрд руб. на дивиденды направили 47,5% рсбу = 50% мсфо от прибыли.

Дивы за 2016г: 0,0466245 руб.

www.e-disclosure.ru/portal/event.aspx?EventId=XcRQlX7JN0qyFBjeto2-AkQ-B-B

Прогноз:

Прибыль рсбу 2017г: 35 млрд руб.

Дивы за 2017г: 0,0389993 руб РусГидро - чистая прибыль за 9 месяцев по МСФО составила 30,8 млрд руб. против 37,4 млрд руб. годом ранее

РусГидро - чистая прибыль за 9 месяцев по МСФО составила 30,8 млрд руб. против 37,4 млрд руб. годом ранее

EBITDA Русгидро по МСФО за 9 месяцев составила 71,6 млрд руб. против 70,445 млрд руб. годом ранее

Чистая прибыль за 9 месяцев составила 30,8 млрд руб. против 37,4 млрд руб. годом ранее

отчет

Новость о консервации восстановления Загорской ГАЭС-2 негативна для акций Русгидро

Новость о консервации восстановления Загорской ГАЭС-2 негативна для акций Русгидро

Русгидро приостанавливает восстановление Загорской ГАЭС-2

Как сообщают различные источники в СМИ, Русгидро приостановит восстановительные работы на Загорской ГАЭС-2 мощностью 840 МВт, которая строится с 2008 в Московской области, но строительство не завершено, поскольку работы остановились в 2013 после частичного затопления. С того момента Русгидро обсуждала возможность завершения строительства этой электростанции и ее ввод в эксплуатацию, учитывая, что она строится в рамках механизма ДПМ на 20 лет, а Совет рынка планирует ввод в 2019-20. Теперь проект будет временно законсервирован, Русгидро планирует завершить строительство подстанции мощностью 500 кВ и автодорог на проекте.

Новость НЕГАТИВНА для акций Русгидро. Консервация восстановления электростанции означает, что, во-первых, компании придется зафиксировать убыток от обесценения по инвестициям, вложенным в электростанцию (около 70 млрд руб.), поскольку ранее она этого не делала из-за ДПМ-контракта. Остаточная стоимость электростанции на балансе компании составляет 61 млрд руб. (на конец 2016). Тем не менее убыток по обесценению скорее всего будет намного меньше, чем если бы компания полностью отказалась от восстановления электростанции. Во-вторых, отсрочки по вводу в эксплуатацию могут привести к штрафу от Совета рынка, согласно условиям ДПМ — однако этот вопрос может быть пересмотрен и обсужден с регуляторами рынка. Убыток по обесценению может быть зафиксирован в конце 2017, а значит оказать давление на чистую прибыль компании, которая используется в качестве базы для расчета дивидендов, что, в свою очередь, скажется на выплате дивидендов из прибыли за 2017. Поскольку компания платит дивиденды раз в год, дивиденды играют важную роль в ее инвестиционном профиле. Учитывая, что Русгидро еще не скорректировала свою дивидендную политику на разовые статьи (такие как обесценение), это может повлиять на дивиденды, которые могут оказаться ниже наших оценок 0,062 руб. на акцию. Компания проведет День инвестора в Москве завтра, и мы ожидаем услышать конструктивные комментарии по этому вопросу.

АТОН

вложился на долгосрок, пусть пока скачет, на низах еще поберу, дивы неплохие, главное платят стабильно

Евгений Попов, я думаю до рубля в перспективе уйдет

Владимир Пьянков, В начале года выше рубля и были, вместе с хаями по ММВБ.

вложился на долгосрок, пусть пока скачет, на низах еще поберу, дивы неплохие, главное платят стабильно

Евгений Попов, я думаю до рубля в перспективе уйдет

вложился на долгосрок, пусть пока скачет, на низах еще поберу, дивы неплохие, главное платят стабильно

Евгений Попов, приветствую! Выдал вам рейтинга вложился на долгосрок, пусть пока скачет, на низах еще поберу, дивы неплохие, главное платят стабильно

вложился на долгосрок, пусть пока скачет, на низах еще поберу, дивы неплохие, главное платят стабильно

Гидру по моему не берут из за того что за блазжайший год, инвесторам сделали инъекцию от вложений в энергосы, то же и с ФСК, но контора то достойная… Так что тут надо переждать, главное что бы по сектору с дивами не кинули

Kolesnikov Evgeniy, кинут, никуда не денутся… а так, в целом, верно мыслишь

Malik, посмотрим. Тут как всегда два варианта

Гидру по моему не берут из за того что за блазжайший год, инвесторам сделали инъекцию от вложений в энергосы, то же и с ФСК, но контора то достойная… Так что тут надо переждать, главное что бы по сектору с дивами не кинули

Kolesnikov Evgeniy, кинут, никуда не денутся… а так, в целом, верно мыслишь Гидру по моему не берут из за того что за блазжайший год, инвесторам сделали инъекцию от вложений в энергосы, то же и с ФСК, но контора то достойная… Так что тут надо переждать, главное что бы по сектору с дивами не кинули

Гидру по моему не берут из за того что за блазжайший год, инвесторам сделали инъекцию от вложений в энергосы, то же и с ФСК, но контора то достойная… Так что тут надо переждать, главное что бы по сектору с дивами не кинули

18.12 будет публикация МСФО.

Александр Е, www.finam.ru/analysis/today/

Hired, «Чистая прибыль „РусГидро“ по МСФО за 9 месяцев 2016 года выросла» — они там курят что-то.

Вот официальное инфо:

РусГидро опубликует 18 декабря 2017 года результаты по МСФО за 9 месяцев 2017 года

www.e-disclosure.ru/portal/event.aspx?EventId=ECAKVoohGkCnrY6QLADM-Cw-B-B

Александр Е, спасибо! Внесем эту информацию в календарь компании!

Русгидро - факторы роста и падения акций

- Компания ждет роста EBITDA в 1,5 раза к 2025 году (до уровня примерно 180 млрд рублей) (09.01.2022)

- В 2023г. разрешено включать в тариф затраты на топливо предыдущих лет для Дальнего Востока, что увеличит выручку и EBITDA (16.10.2023)

- В 2023г. ожидаю рост выработки на +5,0%, так как идет восстановление выработки в Сибири (16.10.2023)

- Стабильно платят дивиденды с 2012 года (за 2022г. - 50% МСФО) (17.10.2023)

- Хорошая компания, на которую повесили обязательства по реанимации убыточной РАО ЭС Востока (27.06.2017)

- В июле 2020 увеличили 5-летнюю инвест программу на 171 млрд руб. До 2025 будет инвестировано 634 млрд руб, из которых 430 пойдет на Дальний Восток. (27.07.2020)

- Тарифы на электроэнергию на Дальнем Востоке в 2023г. выросли на 150%, а на тепловую энергию +116% - но для компании все равно этого не достаточно и без субсидий от государства, получается убыток (16.10.2023)

- Выработка электроэнергии в 2022г. -9,0% - из-за малой водности в водохранилищах в Сибири (16.10.2023)

- FCF отрицательный из-за высокого capexa и от этого - растет общий долг, на 30.06.2023г. = 265 млрд.руб. (16.10.2023)

Русгидро - описание компании

Русгидро — компания-оператор гидроэлектростанций РоссииПАО «Федеральная гидрогенерирующая компания — РусГидро» (ИНН 2460066195) — объединяет 61 ГЭС, 2 ГАЭС, три геотермальные станции на Камчатке, Калмыцкую ВЭС, единственную в России приливную электростанцию, а также плотины Иркутской, Братской и Усть-Илимской ГЭС. Также компания является собственником 90% акций ЗАО «Международная энергетическая корпорация», совместно с ОАО «Электрические станции» реализует проект строительства каскада Верхне-Нарынских ГЭС в Киргизии. Общая установленная мощность активов компании — 38.4 ГВт. Группа «РусГидро» за 9 месяцев 2015 года снизили выработку электроэнергии на 3.5% до 83.569 млрд кВт ч по сравнению с аналогичным периодом 2014 года.

У Русгидро торгуются ADR и GDR.

1 расписка ГДР и АДР Русгидро эквивалентна 100 акциям компании.

GDR Русгидро торгуется в Лондоне (LSE)

ADR Русгидро торгуется в США на внебиржевом рынке (OTCQX)

В 2017 в капитал Русгидро зашел банк ВТБ на 55 млрд руб, а также между Русгидро и ВТБ был заключен форвардный контракт.

Русгидро платит банку на 55 млрд ВТБ ставку R=ставка ЦБ + 1,5% — дивиденды, полученные на акции.

По истечении 5 лет, Русгидро компенсирует ВТБ потери, если акции стоят меньше 1 рубля, если акции стоят дороже 1 руб, то ВТБ возвращает эту разницу Русгидро.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций