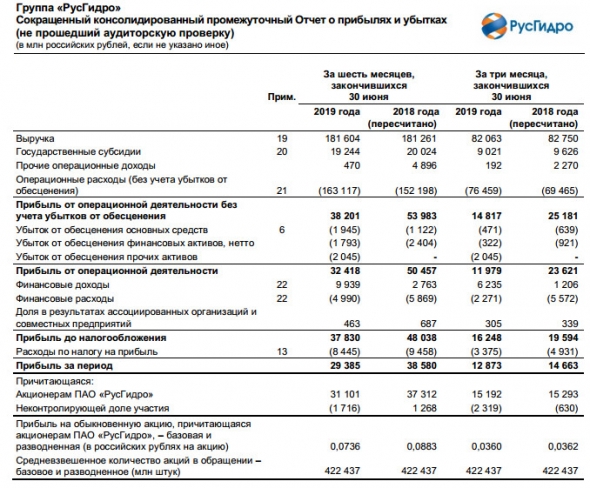

Прибыль мсфо 6 мес 2019г: 29,385 млрд руб (-24% г/г)

РусГидро – рсбу/ мсфо

426 288 813 551 http://fs.moex.com/files/12122

Free-float 19%

Капитализация на 29.08.2019г: 229,173 млрд руб

Общий долг 31.12.2016г: 139,337 млрд руб/

мсфо 301,157 млрд руб

Общий долг 31.12.2017г: 157,495 млрд руб/

мсфо 302,095 млрд руб

Общий долг 31.12.2018г: 185,601 млрд руб/

мсфо 345,712 млрд руб

Общий долг на 31.03.2019г: 199,648 млрд руб/ мсфо 349,652 млрд руб

Общий долг на 30.06.2019г: 204,677 млрд руб/ мсфо 357,914 млрд руб

Выручка 2016г: 115,033 млрд руб/

мсфо 374,072 млрд руб

Выручка 6 мес 2017г: 58,231 млрд руб/ мсфо 180,866 млрд руб

Выручка 2017г: 144,697 млрд руб/

мсфо 348,119 млрд руб

Выручка 6 мес 2018г: 82,837 млрд руб/ мсфо 181,261 млрд руб

Выручка 2018г: 162,813 млрд руб/

мсфо 358,770 млрд руб

Выручка 1 кв 2019г: 37,830 млрд руб/ мсфо 99,541 млрд руб

Выручка 6 мес 2019г: 77,172 млрд руб/ мсфо 181,604 млрд руб

Прибыль 2016г: 41,877 млрд руб/

Прибыль мсфо 39,751 млрд руб

Прибыль 6 мес 2017г: 23,771 млрд руб/ Прибыль мсфо 22,303 млрд руб

Прибыль 2017г: 36,149 млрд руб/ Прибыль мсфо 22,774 млрд руб

Прибыль 1 кв 2018г: 12,006 млрд руб/ Прибыль мсфо 22,917 млрд руб

Прибыль 6 мес 2018г: 26,618 млрд руб/ Прибыль мсфо 38,580 млрд руб

Прибыль 9 мес 2018г: 37,514 млрд руб/ Прибыль мсфо 43,033 млрд руб

Прибыль 2018г: 36,726 млрд руб/ Прибыль мсфо 31,837 млрд руб

Прибыль 1 кв 2019г: 11,936 млрд руб/ Прибыль мсфо 16,512 млрд руб

Прибыль 6 мес 2019г: 23,257 млрд руб/ Прибыль мсфо 29,385 млрд руб

http://www.rushydro.ru/investors/reports/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций