| Число акций ао | 104 400 млн |

| Номинал ао | 2.809767 руб |

| Тикер ао |

|

| Капит-я | 387,5 млрд |

| Выручка | 1 481,0 млрд |

| EBITDA | 169,8 млрд |

| Прибыль | 149,6 млрд |

| Дивиденд ао | 0,326 |

| P/E | 2,6 |

| P/S | 0,3 |

| P/BV | 0,4 |

| EV/EBITDA | -0,5 |

| Див.доход ао | 8,8% |

| ИнтерРАО Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ИнтерРАО акции

-

EBITDA Интер РАО за 2019 год вырастет на 15,7% - Sberbank CIB

EBITDA Интер РАО за 2019 год вырастет на 15,7% - Sberbank CIB

В пятницу, 28 февраля, ожидается публикация отчетности «Интер РАО» за весь 2019 год. Мы полагаем, что EBITDA по итогам года выросла чуть более значительно, чем предполагал прогноз самой компании. По нашим оценкам, этот показатель должен превысить уровень 2018 года на 15,7%, а менеджмент прогнозировал рост на 10-15%. Чистая прибыль, вероятно, выросла менее значительно, чем EBITDA, в основном из-за выплат в связи с лизингом калининградских активов, а также под влиянием неблагоприятных курсовых колебаний.

Мы полагаем, что ожидающаяся отчетность и посвященная им телефонная конференция едва ли будут достаточно значимыми для фондового рынка. «Интер РАО» собирается в мае существенно обновить свою стратегию, поэтому мы бы не рассчитывали, что менеджмент выступит с какими-либо существенными заявлениями в ходе телеконференции, посвященной итогам 2019 года (если не считать прогнозов на 2020 год).

Карначев Федор

Sberbank CIB

Авто-репост. Читать в блоге >>> Выручка Интер РАО за 2019 год может увеличиться на 8% - Газпромбанк

Выручка Интер РАО за 2019 год может увеличиться на 8% - Газпромбанк

«Интер РАО» завтра, 28 февраля, опубликует финансовые результаты за 4 квартал и весь 2019 год, а также проведет телефонную конференцию с инвесторами. Мы ожидаем следующую динамику финансовых результатов:

— Выручка за 2019 г. может увеличиться на ~8% г/г, во многом за счет роста в сегментах российской генерации (+9% г/г) и сбыта (+10% г/г), который может быть частично компенсирован более умеренной динамикой выручки в сегментах трейдинга (+2% г/г), зарубежных активов (-9% г/г) и инжиниринга (-3% г/г). Рост выручки сегмента генерации может быть обусловлен, в частности, введением в эксплуатацию Прегольской ТЭЦ (март 2019 г., 455 МВт).

Газпромбанк

Динамика выручки за 4К19 может быть более скромной: +4% г/г.

— EBITDA за 2019 г. может увеличиться на 14% г/г за счет роста EBITDA в генерации (+24% г/г) и трейдинге (+8% г/г), который может быть частично сдержан снижением в сегментах сбыта (-2% г/г), зарубежных активов (-5% г/г). Рост EBITDA в сегменте генерации во многом обуславливается увеличением выручки.

Авто-репост. Читать в блоге >>> Отчетность Интер РАО - не триггер для котировок - Велес Капитал

Отчетность Интер РАО - не триггер для котировок - Велес Капитал

«Интер РАО» представит консолидированную отчетность за 2019 г. и проведет конференц-звонок 28 февраля.

Мы ожидаем сильных результатов: по нашим оценкам, выручка вырастет на 8%, EBITDA – на 18%, чистая прибыль – на 16%. Среди благоприятных факторов – рост экспорта электроэнергии, который прибавил 16% г/г. Кроме того, 3 крупных блока -на Уренгойской ГРЭС, Южноуральской ГРЭС-2 и Черепетской ГРЭС перешли в фазу дельта ДПМ и начали получать повышенные платежи за ДПМ мощность. С 2019 г. также работают 2 блока Прегольской ТЭС в Калининграде. Кроме того, увеличился отпуск сбытов на 3,4% г/г.

На конференц-звонке нам было бы интересно услышать взгляд менеджмента на будущее развитие в разрезе ESG-аспекта. Возможно, менеджмент даст ориентир по типу станций, которые компания рассматривает для приобретения, например, по типу используемого топлива. Очевидно, что менеджмент не станет пока говорить про дивиденды, но, возможно, поделится намеками на то, что инвесторы увидят в новой стратегии, которая будет обнародована в мае 2030 г., например, то, как будет структурирована опционная программа.

Отчетность – не триггер для котировок. Мы считаем, что в отсутствие комментариев менеджмента о стратегии компании в 2020 г. котировки не будут реагировать на отчетность.

Адонин Алексей

ИК «Велес Капитал»

Авто-репост. Читать в блоге >>> Прогноз результатов «Интер РАО» за 2019 год по МСФО: чистая прибыль выросла на 18%, — Аналитики Газпромбанка

Прогноз результатов «Интер РАО» за 2019 год по МСФО: чистая прибыль выросла на 18%, — Аналитики Газпромбанка

Интер РАО 28 февраля опубликует финансовые результаты за 4К19 и 2019 г., а также проведет телефонную конференцию с инвесторами.

Мы ожидаем следующую динамику финансовых результатов:

-- выручка за 2019 г. может увеличиться на ~8% г/г, во многом за счет роста в сегментах российской генерации (+9% г/г) и сбыта (+10% г/г), который может быть частично компенсирован более умеренной динамикой выручки в сегментах трейдинга (+2% г/г), зарубежных активов (-9% г/г) и инжиниринга (-3% г/г). Рост выручки сегмента генерации может быть обусловлен, в частности, введением в эксплуатацию Прегольской ТЭЦ (март 2019 г., 455 МВт).

Динамика выручки за 4К19 может быть более скромной: +4% г/г;

-- EBITDA за 2019 г. может увеличиться на 14% г/г за счет роста EBITDA в генерации (+24% г/г) и трейдинге (+8% г/г), который может быть частично сдержан снижением в сегментах сбыта (-2% г/г), зарубежных активов (-5% г/г). Рост EBITDA в сегменте генерации во многом обуславливается увеличением выручки.

EBITDA за 4К19 может не показать рост (-3% г/г), в частности из-за давления на EBITDA в сегментах трейдинга и зарубежных активов;

-- чистая прибыль (до вычета доли миноритариев) за 2019 г. может прибавить ~18% г/г (до ~85 млрд. руб.) вследствие роста EBITDA, что может соответствовать доходности по чистой прибыли около 19%.

Интер РАО - доля прямого распоряжения в Томскэнергосбыте выросла до 100%

Интер РАО - доля прямого распоряжения в Томскэнергосбыте выросла до 100%

Группа «Интер РАО» довела долю прямого распоряжения в «Томской энергосбытовой компании» («Томскэнергосбыт») с 24,3% до 100%.

«Публичное акционерное общество „Интер РАО ЕЭС“ приобрело у акционерного общества „Интер РАО Капитал“ 3 999 462 642 обыкновенных именных бездокументарных акций и 281 769 199 привилегированных акций типа А акционерного общества „Томская энергосбытовая компания“

До события:

Количество и доля (в процентах) голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал организации, которым эмитент имел право распоряжаться до наступления соответствующего основания:

5 656 008 580 голосов, приходящихся на голосующие акции, составляющие уставный капитал организации, или 100,00%, включая:

1 374 776 739 голосов или 24,3065% — прямое распоряжение,

4 281 231 841 голосов или 75,6935% — косвенное распоряжение.

После события:

Количество и доля (в процентах) голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал организации, которым эмитент получил право распоряжаться после наступления соответствующего основания:

5 656 008 580 голосов, приходящихся на голосующие акции, составляющие уставный капитал организации, или 100, 00% — прямое распоряжение.

сообщение

Авто-репост. Читать в блоге >>>

зайти что ли поспекулировать… куда они ее гонят то к 7-8-10рублям?

drumer, туда. Только, текущая цена уже неадекватная. Второй Новатэк. Об утверждении перечня генерирующих объектов, мощность которых поставляется по договорам купли-продажи (поставки) мощности модернизированных генерирующих объектов, с указанием мероприятий по модернизации, реализуемых в отношении соответствующих генерирующих объектов

Об утверждении перечня генерирующих объектов, мощность которых поставляется по договорам купли-продажи (поставки) мощности модернизированных генерирующих объектов, с указанием мероприятий по модернизации, реализуемых в отношении соответствующих генерирующих объектов

ПРАВИТЕЛЬСТВО РОССИЙСКОЙ ФЕДЕРАЦИИ

РАСПОРЯЖЕНИЕ

от 7 февраля 2020 года N 232-р

docs.cntd.ru/document/564243910

Правительство утвердило перечень проектов по программе модернизации ТЭС на 2025г.

МОСКВА, 11 февраля — Кабмин РФ утвердил проекты в рамках программы модернизации ТЭС со вводом в 2025 году, соответствующее распоряжение правительства опубликовано.

В список вошел 41 проект общей мощностью 6,8 ГВт, часть из которых отбиралась на общем конкурсе, а часть была включена в программу по решению правкомиссии по электроэнергетике.

Так, группа «Интер РАО» забрала 1,57 ГВт, в их числе проекты по двум блокам Костромской ГРЭС, блоку Ириклинской ГРЭС, Кармановской ГРЭС и другие. Компания «Энел Россия» вошла в список с тремя проектами на общую мощность 320 МВт, «Юнипро» с проектом модернизации Сургутской ГРЭС-2 забрала 830 МВт.

Компании «Газпром энергохолдинга» забрали 907 МВт мощности, из них на ОГК-2 приходится 470 МВт, на «Мосэнерго» — 337 МВт, на ТГК-1 — 100 МВт. В программу также вошел проект структуры «Росатома» «ОТЭК» на 60 МВт, проект «Т Плюс» — на 124,9 МВт, проекты «Квадры» — на 286 МВт, проекты структур СГК на 510 МВт, сообщает ПРАЙМ.

Структуры «Эн+ Груп» вошли в программу с проектами на 495 МВт, ТГК-2 с проектами на 324 МВт, «Татэнерго» — на 915 МВт, ТГК-16 — на 317 МВт и ТГК-14 — на 167 МВт.

В РФ в 2019 году в России стартовала программа модернизации ТЭС. Для проектов, попавших в программу, гарантируется окупаемость инвестиций за счет повышенных платежей потребителей на энергорынке. Пока прошли отборы со вводом модернизированной мощности в 2022−2024 годах, а также в 2025 году.

почему вверх?

rasp01,

я закупился. с получки.

а если серьёзно — то все энергетики вверх.

товарищ масон, энергетики платят не плохие д-ды, теперь уже =) если учитывать дочек газпрома.

а вот тут как ни считай 50% мфсо все равно дает 5% ..

Но акция растет прет и дивиденды тут не причем, из идей покупки и поглощения, на чем еще так переть?

Уважаемый drumer,

Может быть инсайдеры знают, что делают???

ОчПассивный инвестор, знают наверное, но мне ссыкотно от непонимания

почему вверх?

rasp01,

я закупился. с получки.

а если серьёзно — то все энергетики вверх.

товарищ масон, энергетики платят не плохие д-ды, теперь уже =) если учитывать дочек газпрома.

а вот тут как ни считай 50% мфсо все равно дает 5% ..

Но акция растет прет и дивиденды тут не причем, из идей покупки и поглощения, на чем еще так переть?

Уважаемый drumer,

Может быть инсайдеры знают, что делают???

почему вверх?

rasp01,

я закупился. с получки.

а если серьёзно — то все энергетики вверх.

товарищ масон, энергетики платят не плохие д-ды, теперь уже =) если учитывать дочек газпрома.

а вот тут как ни считай 50% мфсо все равно дает 5% ..

Но акция растет прет и дивиденды тут не причем, из идей покупки и поглощения, на чем еще так переть?

ЗЫ.

ЗЫ.

Энергетика России — отрасль российской экономики. В 2013 году потребление первичных энергоресурсов составило 699,0 млн тонн нефтяного эквивалента, из которых на природный газ пришлось 53,2 %; на нефть — 21,9 %; на уголь — 13,4 %; на гидроэнергию — 5,9 %; на ядерную энергию — 5,6 %[1]. Традиционной, исторически самой значимой отраслью является топливная энергетика.

отсюда -https://ru.wikipedia.org/wiki/%D0%AD%D0%BD%D0%B5%D1%80%D0%B3%D0%B5%D1%82%D0%B8%D0%BA%D0%B0_%D0%A0%D0%BE%D1%81%D1%81%D0%B8%D0%B8

а что происходит сейчас с ценой на уголь и газ ?

что соответсвенно происходит с себестоимостью электроэнергии ?

элементарные выводы.

почему вверх?

rasp01,

я закупился. с получки.

а если серьёзно — то все энергетики вверх.

товарищ масон, не самая хорошая идея покупать на хаях

Энди Д,

почти все куплены ещё в прошлом году. сегодня добавил еэс.

ранее не было своб.средств. сегодня вышел из одной папирки, перейдя сюда. рост — совпадение. планировал вход раньше.

почему вверх?

rasp01,

я закупился. с получки.

а если серьёзно — то все энергетики вверх.

Доходы РФ от экспорта трубопроводного газа в 2019 году упали на 15,3%, от нефти — на 6%.

Доходы РФ от экспорта трубопроводного газа в 2019 году упали на 15,3%, от нефти — на 6%.

МОСКВА, 11 фев — ПРАЙМ. Доходы России от экспорта нефти в 2019 году снизились на 6% по сравнению с 2018 годом и составили 121,444 миллиарда долларов, свидетельствуют данные Федеральной таможенной службы (ФТС) РФ.

При этом объем экспорта нефти в прошлом году вырос на 2,7% — до 267,466 миллиона тонн.

Экспорт нефтепродуктов снизился на 5% — до 142,802 миллиона тонн, в денежном выражении — на 14,5%, до 66,887 миллиарда долларов.

В декабре экспорт нефти из РФ снизился по отношению к ноябрю на 5,3% — до 21,096 миллиона тонн, доходы — на 1%, до 9,608 миллиарда долларов. Экспорт нефтепродуктов в декабре вырос на 12% относительно ноября — до 13,829 миллиона тонн, доходы — на 13,3%, до 6,122 миллиарда долларов.

ГАЗ

Доходы РФ от экспорта трубопроводного газа в 2019 году снизились на 15,3% по сравнению с 2018 годом — до 41,633 миллиарда долларов, свидетельствуют данные Федеральной таможенной службы (ФТС).

В целом экспорт такого газа в прошлом году снизился на 0,3% — до 219,9 миллиарда кубометров.

При этом в декабре экспорт газа вырос в месячном выражении на 5,5% — до 20,9 миллиарда кубометров, а доходы от него увеличились на 9,7% — до 3,889 миллиарда долларов.

Согласно законодательству РФ, правом на экспорт трубопроводного газа обладает только «Газпром».

ЭЛЕКТРОЭНЕРГИЯ

Экспорт электроэнергии из России в 2019 году вырос на 12,8% по сравнению с 2018 годом — до 20,05 миллиарда кВт.ч.

В декабре 2019 года экспорт снизился на 20,5% по сравнению с ноябрем — до 1,666 миллиарда кВт.ч.

Доходы от экспорта электроэнергии в январе-декабре выросли на 12,1% — до 911,3 миллиона долларов. В декабре доходы от экспорта сократились на 26,8% по сравнению с ноябрем — до 67,6 миллиона долларов.

Импорт электроэнергии за 12 месяцев сократился на 68,7%, до 1,618 миллиарда кВт.ч, в денежном выражении — снизился на 60,2%, до 33,8 миллиона долларов.

При этом в декабре прошлого года импорт электроэнергии в физическом выражении вырос на 9,3% по отношению к ноябрю — до 137,1 миллиона кВт.ч, а в денежном выражении показатель сократился на 6%, до 3,9 миллиона долларов.

УГОЛЬ

Доходы РФ от экспорта каменного угля в 2019 году сократились на 6,2% по сравнению с предыдущим годом и составили 15,987 миллиарда долларов, следует из материалов Федеральной таможенной службы (ФТС).

При этом в физическом выражении объем экспорта угля из РФ за 2019 год увеличился на 2,9% — до 205,394 миллиона тонн.

В декабре 2019 года на экспорт было поставлено 17,955 миллиона тонн угля (рост на 0,3% к ноябрю) на общую сумму 1,273 миллиарда долларов (рост на 1%).

1prime.ru/energy/20200211/830924885.html Интер РАО ЕЭС – Отчет рсбу за 2019г

Интер РАО ЕЭС – Отчет рсбу за 2019гИнтер РАО ЕЭС – рсбу/ мсфо

104 400 000 000 акций

www.interrao.ru/investors/securities-information/

Free-float 34,24%

Капитализация на 11.02.2020г: 616,221 млрд руб

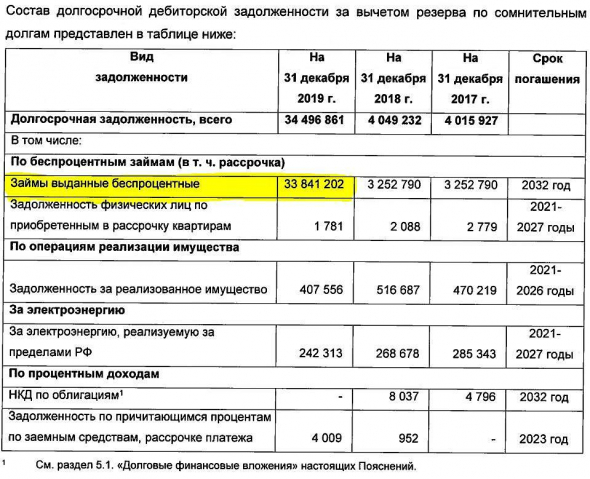

Общий долг на 31.12.2016г: 7,941 млрд руб/ мсфо 163,689 млрд руб

Общий долг на 31.12.2017г: 37,763 млрд руб/ мсфо 177,573 млрд руб

Общий долг на 31.12.2018г: 70,746 млрд руб/ мсфо 243,109 млрд руб

Общий долг на 30.09.2019г: 104,529 млрд руб/ мсфо 204,878 млрд руб

Общий долг на 31.12.2019г: 118,225 млрд рубВыручка 2016г: 43,180 млрд руб/ мсфо 868,182 млрд руб

Выручка 9 мес 2017г: 31,51 млрд руб/ мсфо 621,078 млрд руб

Выручка 2017г: 40,975 млрд руб/ мсфо 869,204 млрд руб

Выручка 9 мес 2018г: 35,153 млрд руб/ мсфо 688,228 млрд руб

Выручка 2018г: 53,901 млрд руб/ мсфо 962,582 млрд руб

Выручка 9 мес 2019г: 39,961 млрд руб/ мсфо 753,809 млрд руб

Выручка 2019г: 55,106 млрд рубПрибыль 2016г: 97,475 млрд руб/ Прибыль мсфо 61,312 млрд руб

Прибыль 9 мес 2017г: 5,438 млрд руб/ Прибыль мсфо 41,457 млрд руб

Прибыль 2017г: 15,669 млрд руб/ Прибыль мсфо 54,662 млрд руб

Авто-репост. Читать в блоге >>>

ИнтерРАО - факторы роста и падения акций

- Возможно гашение казначейского пакета 29,4% = увеличение ценности акций у инвесторов, рост курса (24.10.2018)

- Главное что может привести к переоценке - это изменение дивидендной политики (но это вряд ли, так как триллионная программа капзатрат на 10 лет) (14.12.2020)

- до 2025 г. выручка вырастет в 1,5 раза, EBITDA – в 1,61 раза (08.07.2021)

- Имея чистую денежную позицию 340 млрд (1кв 2021 г.), на 30.06.23г. уже 452 млрд.руб. компания одна из немногих, кто выигрывает от роста процентных ставок ЦБ РФ (16.10.2023)

- Ожидаем, что даже с высоким Capex, у компании не изменится чистый долг, т.е. денег от операционной деятельности будет достаточно (16.10.2023)

- низкие дивиденды. Менеджмент не хочет менять див. политику (25% прибыли) (29.10.2018)

- Менеджмент ИнтерРАО (20.07.2021) открыто заявляет: нас не беспокоит текущая капитализация, мы ориентированы на 2035 год (20.07.2021)

- В 2021 Купили активы на десятки миллиардов существенно дороже балансовой стоимости, покупку занесли в гудвилл, который может быть списан со временем и пойдет со знаком минус в отчет о прибылях. (25.10.2021)

- Не представили отчеты за 2021 и 2022гг. по МСФО (16.10.2023)

- Экспорт электроэнергии с мая 2022г. в Европу прекращен, а это самые рентабельные рынки у компании и в 1П2023г. сегмент экспорта убыточен! (16.10.2023)

- Менеджмент не желает гасить казначейские акции, компания пока не работает в интересах акционеров (16.10.2023)

- Высокие капитальные расходы до 2028 года (одно лишь строительство Новоленской ТЭС оценивается в 257 млрд.руб.) Ожидаю за 2023 год capex - 70 млрд.руб (16.10.2023)

ИнтерРАО - описание компании

ОАО «Интер РАО» (ОАО «Интер РАО ЕЭС», ИНН 2320109650) образовано в мае 1997 года на основании решения учредителя — ОАО РАО «ЕЭС России», является крупнейшим в России оператором экспорта-импорта электроэнергии, управляет многочисленными энергетическими активами в РФ и за рубежом. Установленная мощность электростанций, входящих в состав группы «Интер РАО» и находящихся под её управлением, составляет более 35 ГВт.

Уставный капитал Интер РАО составляет 293.34 млрд руб. и разделён на 10440000997683 обыкновенные акции номинальной стоимостью 0.02809767 руб. каждая. Основными акционерами компании являются: ЗАО «Интер РАО Капитал» (дочерняя структура Интер РАО) — 18.9958% акций, группа «ФСК ЕЭС» — 18.57%, ОАО ГМК «Норильский никель» — 10.97%, ОАО «Роснефтегаз» — 26.37%, Внешэкономбанк — 0.037%, группа «РусГидро» — 4.92%.

05.01.2016г Компания «Норильский никель» реализовала пакет в 9,68% акций «Интер РАО» компании United Capital Partners (UCP). Сумма сделки составила около 152,6 млн долларов США.

годовой отчет ИнтерРАО за 2015 год

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций