А почему упали? Ожидали больше? И так уже дивдоходность нормальная.

Патриция, ожидали больше, и так как не ликвид то тут небольшим пакетом можно акции двинуть… хотя в данном случае обороты большие были

| Число акций ао | 1 млн |

| Число акций ап | 0 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 9,5 млрд |

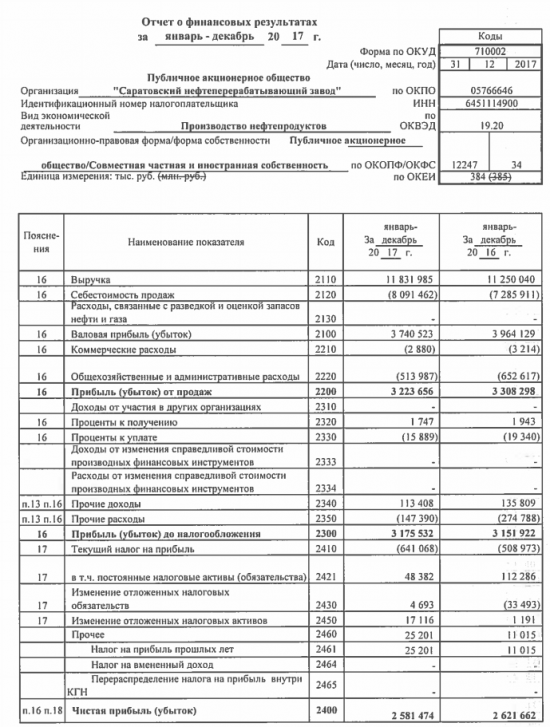

| Выручка | 13,8 млрд |

| EBITDA | – |

| Прибыль | 1,1 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 8,5 |

| P/S | 0,7 |

| P/BV | 0,2 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Саратовский НПЗ Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Мой портфель 15.11.2017

Итак продолжаю формировать открытый портфель, так как пока в моём портфеле всего одна акция необходимо ускорится)

Данный портфель вполне можно назвать портфель отстающих так как ММВБ уже неплохо подрос и выбирать акции приходится из тех которые ещё не выросли.

Хочу также обратит внимание на то что я публикую в каждом обзоре не только сумму на которую у меня куплены эти акции но и долю которая занимает эта акция в моём портфеле, следовательно если вы по моей рекомендации добавляете данную акцию себе в портфель то не превышайте долю в % от своего портфеля..

Предлагаю вашему вниманию ещё одну недооцененную акцию Саратовский НПЗ пр.

Брал Сарат нпз на разных уровнях и в разное время средняя цена 10383 доля в портфеле около 6%

Что мне нравится в Саратовском НПЗ пр.:

Компания стоит в половину балансовой стоимости .

Показатель P/E при самых скромных оценках за 2017 год не превысит 5.

А теперь самое главное компания платит дивиденды непрерывно с 2006 года(Только вдумайтесь в эту цифру), причём на префы стабильно уходит 10% от прибыли.

Прибыль компании стабильна от квартала к кварталу от года к году, последний раз дивиденд меньше 1000 рублей платили в 2012 году!, попробуем посчитать какая будет доходность если вдруг и в этом заплатят 1000 руб/ 12100 *100 = див.доходность получается 8,26%, это больше безрисковой ставки!

А теперь попробуем спрогнозировать на какую прибыль мы можем рассчитывать, за 9 мес. 2016 года прибыль составила 3787 млн. а дивиденд на преф 1518руб! Но есть один момент, каждые 2 года на заводе в 4кв. проходит плановый ремонт, а в текущем году будет реконструкция, как это отразится на прибыли сказать очень сложно. Если смотреть на прошлые отчёты то в годы ремонта убыток составлял примерно 1 000 млн., предлагаю брать это за основу получается 3787-1000=2787 и див. 1117 а доходность 9,2%!, и это при самой консервативной оценке вполне возможно что будет и выше.

А то что там реконструкция так для нас как для инвесторов это хорошо, так как после её завершения мы увидим ещё больше прибыли и ещё больше дивидендов!)

Что мне не нравится в Саратовском НПЗ пр.:

То что это 3 эшелон, хоть она и входит в индекс второго эшелона. На этом пожалуй и всё

Идея:

Идея проста покупаем акцию с див дох. Больше безрисковой ставки и с потенциалом удвоения этой див дох. Хочу заметить что Сарат нпз без всякой модернизации в 2015 показывал прибыль в 4324 и дивиденд в 1734руб. и он легко может повторить этот результат, а кто знает на что он будет способен после модернизации.

Так как я брал её ниже то предлагаю купить пока только на 3% от депо или 4 шт по текущим. С возможностью докупить при просадках или когда будет известен результат за год!

Основной риск:

Самый главный риск это отмена дивидендов причём он делится на два, первый это сильное уменьшение дивидендов в этом году из-за большего убытка чем прогнозирую, в этом случае не так страшно надо будет просто держать бумагу до следующего года, так как там уже всё будет интересней.

И второй риск это полное отмена дивидендов, в этом случае нам должен помочь от серьёзной просадки очень серьёзный фундаментал .

Ссылки: портфель на смартлабе

Роман Ранний, "… второй риск это полная отмена дивидендов..." В уставе написано про 10 % от ЧП по РСБУ. Непонятно, почему компания может нарушить Устав, с 2006 года всегда платили же.

Уменьшится — нераспределённая прибыль в балансе, которой накоплено уже ни много ни мало 24 млрд. :) В отчете о финансовых результатах этой суммы не увидим.

Ещё плюс — это обе дочки роснефти, поэтому возможны разные способы оплаты за сделку без живых денег.

Мой портфель 15.11.2017

Итак продолжаю формировать открытый портфель, так как пока в моём портфеле всего одна акция необходимо ускорится)

Данный портфель вполне можно назвать портфель отстающих так как ММВБ уже неплохо подрос и выбирать акции приходится из тех которые ещё не выросли.

Хочу также обратит внимание на то что я публикую в каждом обзоре не только сумму на которую у меня куплены эти акции но и долю которая занимает эта акция в моём портфеле, следовательно если вы по моей рекомендации добавляете данную акцию себе в портфель то не превышайте долю в % от своего портфеля..

Предлагаю вашему вниманию ещё одну недооцененную акцию Саратовский НПЗ пр.

Брал Сарат нпз на разных уровнях и в разное время средняя цена 10383 доля в портфеле около 6%

Что мне нравится в Саратовском НПЗ пр.:

Компания стоит в половину балансовой стоимости .

Показатель P/E при самых скромных оценках за 2017 год не превысит 5.

А теперь самое главное компания платит дивиденды непрерывно с 2006 года(Только вдумайтесь в эту цифру), причём на префы стабильно уходит 10% от прибыли.

Прибыль компании стабильна от квартала к кварталу от года к году, последний раз дивиденд меньше 1000 рублей платили в 2012 году!, попробуем посчитать какая будет доходность если вдруг и в этом заплатят 1000 руб/ 12100 *100 = див.доходность получается 8,26%, это больше безрисковой ставки!

А теперь попробуем спрогнозировать на какую прибыль мы можем рассчитывать, за 9 мес. 2016 года прибыль составила 3787 млн. а дивиденд на преф 1518руб! Но есть один момент, каждые 2 года на заводе в 4кв. проходит плановый ремонт, а в текущем году будет реконструкция, как это отразится на прибыли сказать очень сложно. Если смотреть на прошлые отчёты то в годы ремонта убыток составлял примерно 1 000 млн., предлагаю брать это за основу получается 3787-1000=2787 и див. 1117 а доходность 9,2%!, и это при самой консервативной оценке вполне возможно что будет и выше.

А то что там реконструкция так для нас как для инвесторов это хорошо, так как после её завершения мы увидим ещё больше прибыли и ещё больше дивидендов!)

Что мне не нравится в Саратовском НПЗ пр.:

То что это 3 эшелон, хоть она и входит в индекс второго эшелона. На этом пожалуй и всё

Идея:

Идея проста покупаем акцию с див дох. Больше безрисковой ставки и с потенциалом удвоения этой див дох. Хочу заметить что Сарат нпз без всякой модернизации в 2015 показывал прибыль в 4324 и дивиденд в 1734руб. и он легко может повторить этот результат, а кто знает на что он будет способен после модернизации.

Так как я брал её ниже то предлагаю купить пока только на 3% от депо или 4 шт по текущим. С возможностью докупить при просадках или когда будет известен результат за год!

Основной риск:

Самый главный риск это отмена дивидендов причём он делится на два, первый это сильное уменьшение дивидендов в этом году из-за большего убытка чем прогнозирую, в этом случае не так страшно надо будет просто держать бумагу до следующего года, так как там уже всё будет интересней.

И второй риск это полное отмена дивидендов, в этом случае нам должен помочь от серьёзной просадки очень серьёзный фундаментал .

Ссылки: портфель на смартлабе

Александр Е, Так, если купили в 4 квартале и сделку закрыли. то чистая прибыль должна уменьшиться за год. на эти самые 2,173 ярда.

Александр Е, она вроде была у Саратовкого НПЗ в аренде. Теперь решили выкупить.

Мощность составляет 7 млн т. (50,7 млн барр.) нефти в год (мощность была увеличена после реконструкции ЭЛОУ-АВТ-6 в октябре-ноябре 2013 г). Перерабатывает нефть марки Юралс и нефть Саратовского месторождения, поступающую по трубопроводу, а также нефть Сорочинского, Оренбургского и Зайкинского месторождений, поступающую по железной дороге. Все выпускаемые заводом моторные топлива соответствуют классу 5.

Обществом выпущены обыкновенные и привилегированные акции. 90,16% обыкновенных акций принадлежит АО «РН Холдинг»

Сайт http://www.saratov-npz.ru/

Тикер: KRKN, KRKNP