| Число акций ао | 678 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 4 529,9 млрд |

| Выручка | 8 622,0 млрд |

| EBITDA | 1 785,0 млрд |

| Прибыль | 848,5 млрд |

| Дивиденд ао | 1055 |

| P/E | 5,3 |

| P/S | 0,5 |

| P/BV | 0,7 |

| EV/EBITDA | 1,9 |

| Див.доход ао | 15,8% |

| Лукойл Календарь Акционеров | |

| 15/05 ВОСА по дивидендам за 2024 год в размере 541 руб/акция | |

| 02/06 LKOH: последний день с дивидендом 541 руб | |

| 03/06 LKOH: закрытие реестра по дивидендам 541 руб | |

| Прошедшие события Добавить событие | |

Лукойл акции

-

Результаты Лукойла за 1 квартал нейтральны для акций

Результаты Лукойла за 1 квартал нейтральны для акций

Лукойл: EBITDA за 1К18 в рамках прогнозов, чистая прибыль +2% против прогнозов

Выручка составила 1 631 млрд руб. (-3% против прогноза АТОНа, +1% против консенсус-прогноза), упав на 2% кв/кв несмотря на улучшение макроэкономической конъюнктуры (Brent +9% кв/кв до $66.8/барр.), отражая некоторое снижение объемов добычи и переработки. EBITDA отразила динамику выручки и достигла 220 млрд руб. (0% против прогноза АТОНа, +1% против консенсус-прогноза), снизившись на 2% кв/кв в результате сокращения рентабельности переработки у российских и международных активов компании. Чистая прибыль составила 109 млрд руб. (+2% против прогноза АТОНа и консенсус-прогноза, -10% кв/кв). FCF оказался высоким и составил 42 млрд руб., но упал на 28% кв/кв на фоне снижения денежного потока от операционной деятельности на 21% кв/кв до 167 млрд руб. Долговая нагрузка осталась стабильной на уровне 0.3x по соотношению чистый долг/EBITDA 2018П (прогноз АТОНа).

Финансовые результаты оказались очень близкими к нашим и консенсус-прогнозам — на них, как и ожидалось, благоприятно сказалось улучшение макроэкономической конъюнктуры, но этот положительный эффект был несколько компенсирован снижением объемов добычи по сравнению с 4К17 и сокращением рентабельности. Мы считаем результаты НЕЙТРАЛЬНЫМИ для акций и ожидаем от менеджмента новых вводных по капзатратам на 2018, проекту Западная Курна-2 и выкупу акций. Обновленная информация должна быть предсавлена во время телеконференции, которая запланирована на 15:00 по московскому времени завтра. Номера для набора: +7 495 249 9843 (Россия), +44 (0) 20 3003 2666 (международный); пароль: LUKOIL.

АТОН Отчетность Лукойла не преподнесла сюрпризов

Отчетность Лукойла не преподнесла сюрпризов

Чистая прибыль «ЛУКОЙЛа» по МСФО в 1 квартале 2018 года выросла на 75% до 109,1 млрд рублей, говорится в отчете компании.

Основное влияние на динамику чистой прибыли оказал значительный отрицательный неденежный эффект от курсовых разниц в первом квартале 2017 года. Без учета данного фактора чистая прибыль выросла на 13,5%

Финансовые результаты «ЛУКОЙЛа» оказались несколько выше ожиданий рынка и немного ниже наших прогнозов. В отчетном периоде компания отразила снижение выручки на 2% кв/кв до 1 631 млрд руб. за счет сокращения объема закупаемой для перепродажи нефти. EBITDA также снизилась на 2% кв/кв до 220 млрд руб.: положительный эффект от роста цен на нефть на 8% кв/кв до 65 долл. за баррель были нивелирован ростом экспортных пошлин на 21% кв/кв. при относительно стабильном курсе рубля к доллару. Чистая прибыль снизилась на 10% кв/кв до 109 млрд руб.

Наиболее позитивным моментом в отчетности мы считаем рост свободного денежного потока до изменений оборотного капитала на 20% до 94 млрд руб. благодаря снижению капитальных затрат на 12% кв/кв до 121 млрд руб., что подтверждает наш прогноз роста свободного денежного потока компании в среднесрочной перспективе в связи с прохождением периода пиковых инвестиций.

Сидоров Александр

В целом, мы считаем, что отчетность не преподнесла сюрпризов, и не ожидаем ее влияния на котировки акций компании. Мы подтверждаем целевую цену акций компании в размере 4 766 руб. и рекомендацию «покупать».

ИК «Велес Капитал» Акции Лукойла могут отступить от локальных минимумов

Акции Лукойла могут отступить от локальных минимумов

К середине торгового дня понедельника российские фондовые индексы показывали разнонаправленную динамику. Рубль к середине дня был стабилен против доллара и евро, несмотря на падение нефтяных котировок.

Эмитенты

В лидерах роста к середине дня пребывали акции “Системы” (+1,74%) и бумаги “ФосАгро” (+1,07%). Котировки “ЛУКОЙЛа” прибавили 0,67%. В лидерах падения были котировки ТГК-1 (-1,67%), а также обыкновенные акции “Мечела” (-1,35%).

Акции “ЛУКОЙЛа” приостановили снижение у важной поддержки 4200 руб, у которой расположена также средняя полоса Боллинжера дневного графика (4275 руб). При закреплении выше последней отметки, можно сыграть на продолжение восходящего движения бумаг в район 4400-4500 руб. Стоп-лосс стоит установить чуть ниже 4200 руб.

Кожухова Елена

ИК «Велес Капитал»

ЛУКОЙЛ - чистая прибыль в 1 кв. по МСФО выросла на 75% - до 109,1 млрд руб.

ЛУКОЙЛ - чистая прибыль в 1 кв. по МСФО выросла на 75% - до 109,1 млрд руб.

Сегодня ПАО «ЛУКОЙЛ» опубликовало сокращенную промежуточную консолидированную финансовую отчетность за три месяца, закончившихся 31 марта 2018 года, подготовленную в соответствии с международными стандартами финансовой отчетности (МСФО).

В первом квартале 2018 года выручка от реализации составила 1 630,7 млрд руб., что на 13,9% больше по сравнению с первым кварталом 2017 года. Увеличение выручки в основном связано с ростом цен на углеводороды. Отрицательное влияние на динамику выручки оказало снижение объемов трейдинга нефтепродуктами, увеличение товарных остатков и укрепление рубля к доллару США.

По сравнению с четвертым кварталом 2017 года выручка снизилась на 1,9% в основном в связи со снижением объемов трейдинга нефтью, увеличением товарных остатков нефти и укреплением рубля к доллару США. Влияние данных факторов было частично компенсировано ростом цен на углеводороды.

В первом квартале 2018 года показатель EBITDA составил 219,5 млрд руб. Положительное влияние на динамику показателя по сравнению с предыдущим кварталом и первым кварталом 2017 года оказало увеличение доли высоко-маржинальных объемов в структуре добычи, улучшение структуры выпуска продукции на собственных НПЗ и рост объемов реализации через премиальные каналы сбыта.

Чистая прибыль, относящаяся к акционерам ПАО «ЛУКОЙЛ», составила 109,1 млрд руб., что на 75,0% больше по сравнению с первым кварталом 2017 года. Основное влияние на динамику чистой прибыли оказал значительный отрицательный неденежный эффект от курсовых разниц в первом квартале 2017 года. Без учета данного фактора чистая прибыль выросла на 13,5%.

пресс-релиз

Результаты Лукойла не будут существенно отличаться от показателей предыдущего периода

Результаты Лукойла не будут существенно отличаться от показателей предыдущего периода

28 мая «ЛУКОЙЛ» опубликует финансовую отчетность по МСФО за I квартал 2018 г.

Согласно нашим расчетам, выручка компании вырастет на 3% кв/кв до 1 712 млрд руб., EBITDA – на 1% кв/кв до 227 млрд руб., чистая прибыль сократится на 3% кв/кв до 117 млрд руб.

Сидоров Александр

Мы ожидаем, что результаты компании не будут существенно отличаться от показателей за предыдущий квартал: операционные показатели были относительно стабильны, а положительный эффект от роста цен на нефть на 8% кв/кв до 65 долл./баррель был полностью нивелирован ростом экспортных пошлин на 21% кв/кв.

Таким образом, мы не ждем влияния отчетности на котировки акций за исключением случая существенного расхождения результатов с ожиданиями рынка.

ИК «Велес Капитал» Лукойл отчитается в понедельник, 28 мая и проведет телеконференцию 29 мая

Лукойл отчитается в понедельник, 28 мая и проведет телеконференцию 29 мая

Лукойл опубликует результаты за 1К18 в понедельник 28 мая.

Мы ожидаем, что выручка останется практически неизменной по сравнению с 4К17 (1 675 млрд руб., +17% г/г), несмотря на продолжающееся ралли в ценах на нефть ($66.8/барр. в 1К18, +9% кв/кв), которое способствовало росту цены Urals на 6% кв/кв. Это объясняется сокращением объемов добычи (-3% кв/кв в России, -3% кв/кв в других странах, без учета Западной Курны-2) и снижением рентабельности переработки, которая особенно важна для ЛУКОЙЛа, учитывая его высокую долю в этом сегменте. Несмотря на то, что компании удалось улучшить свою корзину нефтепродуктов в 1К18, традиционный лаг в мировых ценах на нефтепродукты и невысокие внутренние цены снизят рентабельность российских НПЗ, в то время как европейские перерабатывающие мощности также пострадают от ралли в ценах на нефть, в результате чего сократится рентабельность международных перерабатывающих активов ЛУКОЙЛа. EBITDA должна отразить динамику выручки и несколько снизиться — до 219 млрд руб. (-2% кв/кв, +5% г/г), что негативно скажется и на чистой прибыли: она упадет на 11% кв/кв до 107 млрд руб. и будет ослаблена ростом амортизации, которая вернется к нормальным уровням в 1К18. На телефонной конференции, запланированной на вторник 29 мая, мы ожидаем услышать мнение компании о том, как она может отреагировать на возможное освобождение от некоторых обязательств по сокращению добычи (в какой степени и насколько быстро), как это повлияет на ее планы капзатрат на 2018. Кроме того, мы ждем более подробную информацию о расширении проекта Западная Курна-2 в Ираке и больше комментариев о планах выкупа и погашения казначейских акций.

АТОН «24 мая. ИНТЕРФАКС — Подготовка претендента на пост главы „ЛУКОЙЛа“

«24 мая. ИНТЕРФАКС — Подготовка претендента на пост главы „ЛУКОЙЛа“

может занять 5 лет, считает президент компании Вагит Алекперов.

»Пятилетний период более подходит для того, чтобы подготовить человека, который может возглавить компанию", — сказал он в интервью телеканалу РБК.

Глава компании не исключил, что этот срок может быть больше 5 лет, и меньше.

«Леонид Федун мой соратник, мы больше смотрим на специалистов со

спецобразованием, технологических специалистов», — сказал В.Алекперов отвечая на вопрос, может ли вице-президент НК Л.Федун стать преемником." Алекперов исключил «недружественное поглощение» «Лукойла»

Алекперов исключил «недружественное поглощение» «Лукойла»

24 мая 2018 Ведомости

«Лукойл» сейчас не видит угрозы недружественного поглощения, заявил президент и совладелец компании Вагит Алекперов в интервью телеканалу РБК. По его словам, «Лукойл» слишком дорого стоит. Кроме того, у компании нет акционера, который владел бы контрольным пакетом акций, добавил Алекперов.

На рынке не раз говорили об интересе «Роснефти» к «Лукойлу». Но «Роснефть» не будет делать односторонних попыток купить «Лукойл», для этого не выработан механизм, говорил Алекперов в интервью Financial Times в октябре прошлого года. Главный исполнительный директор «Роснефти» Игорь Сечин говорил «Интерфаксу», что у компании никогда не было плана купить «Лукойл», потому что нет предложения на рынке.

Комментируя рост капитализации «Лукойла» в конце марта, когда «Лукойл» по капитализации впервые обогнал «Роснефть», Алекперов отметил, что это произошло после Дня инвестора, когда инвест-сообщество высоко оценило компанию.

Ранее Алекперов в интервью каналу «Россия 24» заявил, что «Лукойл» пока не чувствует напрямую ограничений, связанных с санкциями, но по рекомендации собственных аналитиков отложил размещение евробондов. «Пока мы взяли [паузу] до осени, а дальше мы будем оценивать рынок, насколько он будет готов принять наши евробонды», — сказал Алекперов (цитата «Интерфакса»).

По его словам, в сложившихся условиях очень сложно что-то прогнозировать. Например, «Лукойл» не предусмотрел, что США выйдут из ядерной сделки с Ираном. «Мы вписываемся в ту ситуацию, которая формируется, и оцениваем ее развитие», — сказал Алекперов, добавив, что компания создала «достаточно хорошую финансовую подушку», чтобы «какой-то период времени было возможно жить без привлечения заемных средств».

www.vedomosti.ru/business/news/2018/05/24/770607-alekperov-nedruzhestvennoe-pogloschenie Более низкие ставки акцизов являются позитивными для российских нефтяных компаний

Более низкие ставки акцизов являются позитивными для российских нефтяных компаний

Правительство может снизить ставки акцизов с 1 июля

Ведомости сообщают, что правительство рассматривает снижение ставок акцизов, взимаемых с продаж моторного топлива на внутреннем рынке, с 1 июля 2018 года. Ставка акциза на бензин может быть снижена на 3 000 руб. на тонну, а на дизельное топливо — на 2 000 руб. на тонну. Эта мера нацелена на сдерживание резкого роста цен на моторные топлива, наблюдаемого этой весной. Последний стал следствием повышения ставок акцизов (на акцизы приходится около 65% в цене моторного топлива для конечных потребителей в России) и ралли в нефти на фоне слабого рубля, что привело к росту паритета экспортного нетбэка для нефтепродуктов.

Более низкие ставки акцизов являются ПОЗИТИВНЫМИ для российских нефтяных компаний, которые, как правило, перекладывают рост акцизов на покупателей через повышение цен постепенно, с временным лагом. Снижение ставок акцизов особенно чувствительно для нефтяных компаний, имеющих значительный объем переработки в России — Газпром нефти, ЛУКОЙЛа и Башнефти.

АТОН Интересный аналитический материал про Лукойл.

Интересный аналитический материал про Лукойл.

Я даже купил немного акций Лукойла. Посмотрю, что из этого получится.

zen.yandex.ru/media/id/5ad8ebe955876b0c067c9172/lukoil-57-dividendnoi-dohodnosti-i-potencial-rosta-26-5aec426900b3dd64a60f0b59 Основной прирост добычи у/в Лукойла произошел за счет газовых проектов

Основной прирост добычи у/в Лукойла произошел за счет газовых проектов

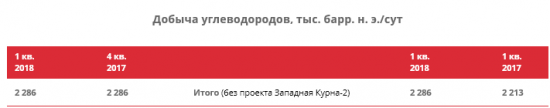

Лукойл в I кв. увеличил среднесуточную добычу у/в на 3%, снизил добычу нефти на 2%

НК ЛУКОЙЛ в первом квартале текущего года, исключая добычу на иракском месторождении Западная Курна-2, добыла 20,926 млн тонн нефти по сравнению с 21,397 млн т годом ранее (меньше на 2,2%), говорится в пресс-релизе компании. С учетом этого месторождения добыча нефти снизилась на 2% — до 21,377 млн тонн. Среднесуточная добыча углеводородов ЛУКОЙЛа без учета проекта Западная Курна-2 составила 2 286 тыс. барр. н. э./сут, что на 3,3% больше по сравнению с первым кварталом 2017 года и соответствует уровню четвертого квартала 2017 года.

Основной прирост добычи у/в компании произошел за счет газовых проектов. Операционные результаты в целом оказались на уровне ожиданий. Добыча нефти ЛУКОЙЛА, как и все отрасли, находится под давлением сделки ОПЕК+, которая и определяет производственные показатели.

Промсвязьбанк ЛУКОЙЛ - среднесуточная добыча нефти в 1 квартале 2018 года выросла на 3%

ЛУКОЙЛ - среднесуточная добыча нефти в 1 квартале 2018 года выросла на 3%

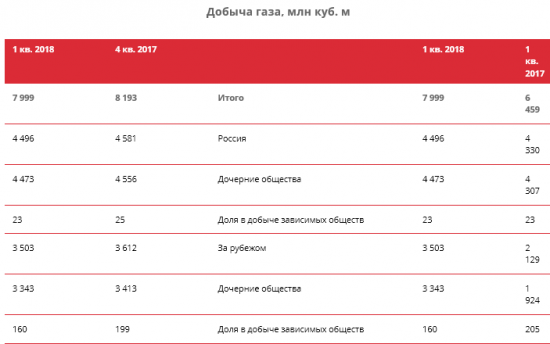

В первом квартале 2018 года среднесуточная добыча углеводородов Группой «ЛУКОЙЛ» без учета проекта Западная Курна-2 составила 2 286 тыс. барр. н. э./сут, что на 3,3% больше по сравнению с первым кварталом 2017 года и соответствует уровню четвертого квартала 2017 года. Рост добычи связан с развитием газовых проектов.

За первый квартал 2018 года добыча нефти без учета проекта Западная Курна-2 составила 20,9 млн тонн, что в среднесуточном выражении соответствует уровню четвертого квартала 2017 года.

Добыча газа Группой «ЛУКОЙЛ» в первом квартале 2018 года составила 8,0 млрд куб. м, что на 24% выше по сравнению с первым кварталом 2017 года и в среднесуточном выражении соответствует уровню четвертого квартала 2017 года.

Переработка нефтяного сырья на НПЗ Группы «ЛУКОЙЛ» за первый квартал 2018 года составила 16,1 млн тонн. Объем переработки в России вырос на 1,4% по сравнению с первым кварталом 2017 года, до 10,7 млн тонн, что в основном связано с увеличением загрузки НПЗ в Волгограде.

пресс-релиз

Акции Лукойла стремительно растут на фоне ралли в ценах на нефть.

Акции Лукойла стремительно растут на фоне ралли в ценах на нефть.

Лукойл подписал новый план развития Западной Курны-2

ЛУКОЙЛ и Basra Oil Company подписали план развития проекта Западная Курна-2, который предусматривает «полку» добычи в 800 тыс барр. в сутки. Согласно Плану, уровень добычи 480 тыс барр. в сутки будет достигнут в 2020 году, а в 2025 добыча должна составить 800 тыс барр. в сутки. Эти показатели будут достигнуты в результате бурения и ввода в эксплуатацию новых производственных и нагнетательных скважин, сооружений по обработке, хранению и транспортировке нефти, а также объектов для обработки газа и производства электроэнергии. Стороны отметили, что благодаря достигнутым договоренностям, ЛУКОЙЛ в ближайшие годы останется одним из крупнейших инвесторов и работодателей в Ираке.

В настоящий момент мы предполагаем, что максимальный уровень добычи на месторождении Западная Курна-2 составит 400 тыс барр. в сутки до 2025 года — последнего года в нашей финансовой модели, т.к. мы не закладывали в модель какого-либо наращивания добычи после того, как компания присоединится к следующим этапам этого проекта. Прежде чем мы внесем соответствующие изменения в нашу модель, мы хотим услышать от ЛУКОЙЛа больше финансовых деталей относительно следующего этапа разработки, в частности, по размеру сервисного платежа и условиям компенсации капзатрат.На данный момент мы считаем эту новость НЕЙТРАЛЬНОЙ для акций ЛУКОЙЛа, которые в настоящее время стремительно растут на фоне ралли в ценах на нефть.

АТОН Ведомости

Ведомости

«Лукойл» пересмотрел контракт с Ираком

Добыча нефти на «Западной Курне – 2» будет вдвое меньше, чем планировалось

Изначально пик добычи на месторождении «Западная Курна – 2» предполагал уровень добычи в 1,8 млн баррелей в сутки, затем был снижен до 1,2 млн баррелей в сутки.

Это сервисный 25-летний контракт. По контракту после начала добычи компании сначала возмещают свои затраты за счет получаемой «компенсационной» нефти, а затем начинают получать прибыль за каждый добытый баррель: «Лукойл» – $1,15.

Из-за падения цен на нефть в 2014 г. правительству Ирака стал невыгоден этот контракт: чем меньше цена, тем больше нужно платить компаниям нефтью или деньгами. В итоге Ирак попросил работающие в стране компании не увеличивать производство.

В Ираке у «Лукойла» есть еще один проект — «Блок 10». Блок находится на территории провинций Ди-Кар и Мутанна в 120 км к западу от Басры, недалеко от крупнейших в Ираке нефтяных месторождений Румейла и Западная Курна. «Лукойл» в нем оператор (60%), его партнер — японская Inpex Corporation (40%). Компании пока ведут геологоразведку. Пробуренная в 2017 г. скважина дала приток малосернистой нефти дебитом более 1000 куб. м в сутки. «Тем самым подтвержден прогноз геологов о наличии на территории Блока 10 крупного месторождения углеводородного сырья», – говорится на сайте «Лукойла». Компания рассчитывает, что ставка компенсации по этому контракту будет значительно выше, чем по проекту «Западная Курна – 2», говорил президент «Лукойла» Вагит Алекперов. ЛУКОЙЛ - подписал новый план разработки месторождения Западная Курна-2 в Ираке

ЛУКОЙЛ - подписал новый план разработки месторождения Западная Курна-2 в Ираке«Лукойл» и нефтяная компания Басры подписали новый план разработки месторождения Западная Курна-2 в Ираке, предусматривающий «полку» добычи нефти на уровне 800 тыс. баррелей в сутки.

Предполагается достижение уровня добычи в 480 тыс. баррелей в сутки в 2020 году и 800 тыс. баррелей в сутки в 2025 году.

Эти показатели будут достигнуты благодаря бурению и вводу новых эксплуатационных и нагнетательных скважин, строительству и вводу в эксплуатацию мощностей по подготовке, хранению и транспортировке нефти, по подготовке газа и выработке электроэнергии.

Месторождение Западная Курна — 2 расположено на юге Ирака, в 65 км от города Басра. Участниками проекта по его разработке являются Южная нефтяная компания министерства нефти Ирака (со стороны государства) и консорциум подрядчиков, состоящий из компании «Лукойл» (75%) и государственной Северной нефтяной компании Ирака (25%).

РНС ЛУКОЙЛ не отказывается от Таймыра. Компания может возобновить бурение в 2019 году

ЛУКОЙЛ не отказывается от Таймыра. Компания может возобновить бурение в 2019 году

ЛУКОЙЛ может продолжить бурение на Восточно-Таймырском участке, за который в 2015 году боролся с государственной «Роснефтью». Планы не выглядят однозначно перспективными: первая скважина на участке оказалась сухой. Но эксперты считают, что продолжение бурения обоснованно: нефтекомпании сейчас необходим прирост запасов в РФ, ведь на основных ее активах добыча падает.

www.kommersant.ru/doc/3622509

Цены на газ в Лондоне близки к максимуму за 4 года

Цены на газ в Лондоне близки к максимуму за 4 года

02 май 2018

Цены на природный газ с поставкой в июне на торгах в Лондоне близки к максимуму за четыре года, поскольку объемы газа в европейских хранилищах держатся у самых низких отметок за десятилетие.

В понедельник котировка июньского фьючерса на газ на бирже ICE Futures Europe в Лондоне понималась до 53,09 пенса за терм ($255,7 за тысячу кубометров). По итогам торгов в среду контракт подешевел на 0,8%, до 51,27 пенса.

Вместе с тем цена газа с поставкой в течение дня на британском спотовом хабе National Balancing Point (NBP) увеличилась 2 мая на 1,4%, до 53,5 пенса за терм.

«На рынке сохраняется ценовое давление из-за низких объемов в хранилищах и ограниченной доступности СПГ», — пишут аналитики Energi Danmark.

Дефицит газа в Великобритании, по оценкам National Grid, составлял 2 мая 2,4 млн кубометров. При этом в связи с погодными условиями спрос на газ составляет 220 млн кубометров в сутки (м3/сут.), что несколько выше нормы для этого времени года — 217 млн м3/сут.

Между тем в Азии цены сжиженного природного газа повысились на этой неделе до максимума за семь недель. По данным Energy Intelligence, спотовая цена СПГ выросла на 45 центов — до $8,25 за 1 млн британских термальных единиц (BTU).

Лукойл – рсбу

Лукойл – рсбу

850 563 255 акций moex.com/s909

Free-float 46%

Капитализация на 27.04.2018г: 3 572,37 млрд руб

Общий долг на 31.12.2016г: 621,940 млрд руб

Общий долг на 31.12.2017г: 741,606 млрд руб

Общий долг на 31.03.2018г: 632,096 млрд руб

Выручка 2016г: 316,541 млрд руб

Выручка 1 кв 2017г: 47,492 млрд руб

Выручка 2017г: 223,420 млрд руб

Выручка 1 кв 2018г: 19,066 млрд руб

Валовая прибыль 2016г: 298,499 млрд руб

Валовая прибыль 1 кв 2017г: 43,385 млрд руб

Валовая прибыль 2017г: 204,055 млрд руб

Валовая прибыль 1 кв 2018г: 13,922 млрд руб

Прибыль 1 кв 2015г: 55,352 млрд руб

Прибыль 2015г: 302,295 млрд руб

Прибыль 1 кв 2016г: 16,909 млрд руб

Прибыль 2016г: 182,566 млрд руб

Прибыль 1 кв 2017г: 5,968 млрд руб

Прибыль 6 мес 2017г: 115,608 млрд руб

Прибыль 9 мес 2017г: 107,920 млрд руб

Прибыль 2017г: 204,364 млрд руб – Р/Е 17,5

Прибыль 1 кв 2018г: 8,420 млрд руб

www.lukoil.ru/static.asp?id=289 Дивидендная доходность Лукойла оценивается в 5,4%

Дивидендная доходность Лукойла оценивается в 5,4%

Совет директоров «ЛУКОЙЛа» рекомендовал годовому собранию утвердить выплату дивидендов по обыкновенным акциям компании за 2017 год в размере 130 рублей на бумагу (не включая промежуточные дивиденды, выплаченные по результатам девяти месяцев 2017 года в размере 85 рублей на одну обыкновенную акцию), говорится в сообщении компании. С учетом ранее выплаченных промежуточных дивидендов суммарный размер дивидендов за 2017 год составит 215 рублей на одну обыкновенную акцию. Суммарно на выплату дивидендов по итогам 2017 году может быть направлено 182,9 млрд рублей (почти 44% от прибыли МСФО за 2017 год). Реестр акционеров «ЛУКОЙЛа» на получение дивидендов закроется 11 июля.

Исходя из текущей стоимости акций компании, дивидендная доходность по ним оценивается в 5,4%. Суммарно по итогам 2017 года «ЛУКОЙЛ» направит акционерам около 183 млрд руб. или около 36% от чистой прибыли (базовой). По итогам 2016 года выплаты были на уровне 67% прибыли, но в 2017 году компания нарастила прибыль на акцию в 2 раза.

Промсвязьбанк Дивиденды Лукойла полностью соответствуют прогнозу

Дивиденды Лукойла полностью соответствуют прогнозу

Лукойл выплатит дивиденды 215 руб. на акцию за 2017

Совет директоров ЛУКОЙЛа вчера определил оставшиеся дивиденды по итогам 2017 — 130 руб. на акцию, наряду с уже выплаченными 85 руб. на акцию, что соответствует 215 руб. на акцию за 2017 и предполагает рост на 10% г/г, что намного выше уровня рублевой инфляции. Предложенная дата закрытия реестра для дивидендов — 11 июля, 2018. Дивиденды за 2017 предполагают коэффициент выплат 36% по МСФО, по нашим оценкам, с корректировкой на эффект казначейских акций.

Объявленные оставшиеся дивиденды полностью соответствуют нашему прогнозу, поэтому мы считаем новость НЕЙТРАЛЬНОЙ для акций ЛУКОЙЛа.

АТОН

Парадокс выручки Лукойла и Роснефти. Как такое возможно?

Роснефть добывает нефти и газа в 3 раза больше, чем Лукойл, а выручка у двух компаний почти одинаковая!

Как такое возможно? Кто-нибудь может объяснить?

Лукойл Роснефть

Добыча нефти, млн тонн 87 231

Добыча газа 29 80

Выручка, млрд руб. 5900 6250

Так же привожу график исторического соотношения цены Лукойла и Роснефти:

alpha808, Надо смотреть не на добычу нефти а на компоненты выручки и все станет ясно. Лукойл продал в 2017 году 73 млн. тонн нефти и 128,5 млн. тонн нефтепродуктов. Роснефть — 129 и 110 соответственно. Так же влияет разница средних цен за тонну. У Лукойла цена выше из-за более высокого % продаж на экспорт (цены на внутреннем рынке ниже). Парадокс выручки Лукойла и Роснефти. Как такое возможно?

Парадокс выручки Лукойла и Роснефти. Как такое возможно?

Роснефть добывает нефти и газа в 3 раза больше, чем Лукойл, а выручка у двух компаний почти одинаковая!

Как такое возможно? Кто-нибудь может объяснить?

Лукойл Роснефть

Добыча нефти, млн тонн 87 231

Добыча газа 29 80

Выручка, млрд руб. 5900 6250

Так же привожу график исторического соотношения цены Лукойла и Роснефти:

Лукойл - факторы роста и падения акций

- Стабильно растущие дивиденды + див. политика, к-я предусматривает выплату 100% скорр. свободного денежного потока на дивиденды (22.10.2019)

- Дивидендная доходность Лукойла может быть самой высокой в нефтяном секторе (13.10.2023)

- Лукойл может выкупить свои акции у нерезидентов с дисконтом, что впоследствии может увеличить дивиденд на акцию - большая чистая денежная позиция позволяют сделать это (28.01.2025)

- Есть вероятность усиления налогового нажима на нефтяной сектор в 2024 году, если власти сочтут положение нефтяных компаний слишком хорошим (13.10.2023)

- Основные владельцы компании в преклонном возрасте - неизвестно, что будет с компанией через 10-20 лет (риск смены владельцев и отношения к акционерам) (17.10.2023)

Лукойл - описание компании

Лукойл1 ноября 2018 г. состоялось погашение 100 563 тыс. обыкновенных акций Компании, в результате чего общее количество выпущенных обыкновенных акций сократилось до 750 млн штук.

Ссылка на сайт компании http://www.lukoil.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций