| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 5 221,7 млрд |

| Выручка | 8 655,0 млрд |

| EBITDA | 984,8 млрд |

| Прибыль | 1 180,9 млрд |

| Дивиденд ао | 1012 |

| P/E | 4,4 |

| P/S | 0,6 |

| P/BV | 0,8 |

| EV/EBITDA | 4,5 |

| Див.доход ао | 13,4% |

| Лукойл Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Лукойл акции

-

Лукойл 24.10.18

Лукойл 24.10.18

В терминале были открыты Комбинированные заявки. Картина была такая:

Закрытие 4920р. Постмаркет: цена 4995р (+75р) прошло 722 контракта 3 468 063 акции на сумму 17 322 974 685р. В среднем 4800шт на контракт. Все сделки — время 18:45:23, 4 контракта на 10 000шт до 18:45:58. И 12 шт купили в период с 18:46:17 до 18:49:03.

В стакане одни офера, примерно 150 000 на момент закрытия постмаркета висело неудовлет.

Мою заявку естественно не выполнили.

УСПЕЛ КТО СДАТЬ НА ПОСТМАРКЕТЕ по 4995р.? Похоже что никто!

Я вот понять не могу, это договорняк какой то между «дядями», одни собрали количество, другие купили?

читать дальше на смартлабе

33 ярда часом не рекорд биржи по объемам?

Я и в Сбере таких не припомню… хотя и не мониторю обороты гигантов, сидя в своих пердях.

Ватник, такие объёмы были в одном лишь Сбербанке в 2009 г

Grad,

33 ярда часом не рекорд биржи по объемам?

Я и в Сбере таких не припомню… хотя и не мониторю обороты гигантов, сидя в своих пердях.

Ватник, такие объёмы были в одном лишь Сбербанк в 2009 г Лукойл - рекордный объем торгов, или сколько заплатили инвесторы в MSCI

Лукойл - рекордный объем торгов, или сколько заплатили инвесторы в MSCI

О проблемах ПАССИВНЫХ СТРАТЕГИЙ и как на них можно заработать активным инвесторам.

Пару дней назад появилась информация о том, что MSCI увеличит вес акций Лукойла в своем индексе с 16,9% до 18,9%, что повлечет одномоментный приток в акции >$400 млн. Средний объем торгов в 2018 ~$50 млн. Два дня акции Лукойла росли, опережая рынок, но самое интересное прошло в последние 5 минут, когда цена выросла еще на 1,5% до 4995 и прошел объем сразу на 17 млрд. руб. (из рекордных за всю историю 33 млрд. за день). В последние 5 минут на аукционе закрытия в стакане были заметны две разнонаправленные заявки на большие объемы: 6+ млрд. руб. на продажу по 4748 и 7+ млрд. руб. на покупку по 5067. Механизм аукциона закрытия предусматривает формирование одной средневзвешенной цены, по которой пройдет максимальный объем торгов. По соотношению заявок на покупку и продажу было видно, что цена будет выше рынка (4919 на тот момент). Можно было ставиться на продажу по любой цене чуть выше — поставил по 4970, а продал по 4995. Завтра Лукойл должен открыться со снижением, думаю, сразу на 2%. За этот «бесплатный обед» заплатили инвесторы пассивных ETF, ориентирующихся на индекс MSCI.

читать дальше на смартлабе

Старший вице-президент по добыче нефти и

Старший вице-президент по добыче нефти и

газа НК «ЛУКОЙЛ» (MOEX: LKOH) Азат Шамсуаров приобрел на Московской бирже 4,257

тыс. акций компании на сумму 20 млн рублей, говорится в сообщении эмитента.

В результате сделки доля А.Шамсуарова в уставном капитале компании

увеличилась с 0,0065% до 0,007%.

Экспортеры в фокусе. Роснефть, Лукойл, Газпром в числе фаворитов — Атон

Маркетинг в Москве

Мы встретились с десятью крупнейшими российскими институциональными инвесторами в Москве, чтобы поделиться нашими взглядами на российский рынок акций. Мы также воспользовались случаем, чтобы услышать мнения управляющих российских фондов о текущей ситуации на рынке и их мысли по конкретным секторам и отдельным компаниям. В данном отчете мы представляем наши основные выводы.

АТОН

Экспортеры в приоритете, опасения санкций сохраняются, рубль под давлением

Российские институциональные инвесторы по-прежнему обеспокоены новыми антироссийскими санкциями со стороны США, которые все еще могут быть введены до конца года. Опасения несколько ослабли после того, как официальные представители правительства США заявили, что Сенат вряд ли сможет перейти к следующему раунду санкций до ноябрьских выборов. Это ставит рубль под серьезную угрозу дальнейшего ослабления к концу года, что будет усугубляться вероятными санкциями в отношении российского суверенного долга. В этой неустойчивой среде все фонды, кроме одного, предпочитают делать упор на экспортно-ориентированные секторы (нефть и газ, металлы и добыча) и снижать вложения в секторы, направленные на внутренний рынок (финансы, электроэнергетика, розничная торговля и телекоммуникации).

Нефть и газ: выше индекса, ROSN, LKOD и OGZD в числе фаворитов

читать дальше на смартлабе

stanislava, практически с начала года такая локация по секторам у крупных инвесторов — описывают, что было и что есть. Но интересно почитать. Похоже изменений в портфелях не предвидят в ближайшее время, судя по тексту. Посмотрим.

Металлурги очень плохо хором стали «петь» (испугались наездов) — дивы уменьшат, инвестпрограммы увеличат (лишь бы не раскулачили на мосты и дороги). В этом секторе есть вопросы наверное.

Лукойл реально хорош конечно, но его наверное у всех под завязку в портфелях. Тоже риск определенный — Сбер в свое время тоже был у всех топ пик и был хорош, как и Магнит и Яндекс. Но в отличие от Сбера у Лукойла официальный выкуп (байбэк) есть, что радует вообщем-то. Экспортеры в фокусе. Роснефть, Лукойл, Газпром в числе фаворитов - Атон

Экспортеры в фокусе. Роснефть, Лукойл, Газпром в числе фаворитов - Атон

Маркетинг в Москве

Мы встретились с десятью крупнейшими российскими институциональными инвесторами в Москве, чтобы поделиться нашими взглядами на российский рынок акций. Мы также воспользовались случаем, чтобы услышать мнения управляющих российских фондов о текущей ситуации на рынке и их мысли по конкретным секторам и отдельным компаниям. В данном отчете мы представляем наши основные выводы.

АТОН

Экспортеры в приоритете, опасения санкций сохраняются, рубль под давлением

Российские институциональные инвесторы по-прежнему обеспокоены новыми антироссийскими санкциями со стороны США, которые все еще могут быть введены до конца года. Опасения несколько ослабли после того, как официальные представители правительства США заявили, что Сенат вряд ли сможет перейти к следующему раунду санкций до ноябрьских выборов. Это ставит рубль под серьезную угрозу дальнейшего ослабления к концу года, что будет усугубляться вероятными санкциями в отношении российского суверенного долга. В этой неустойчивой среде все фонды, кроме одного, предпочитают делать упор на экспортно-ориентированные секторы (нефть и газ, металлы и добыча) и снижать вложения в секторы, направленные на внутренний рынок (финансы, электроэнергетика, розничная торговля и телекоммуникации).

Нефть и газ: выше индекса, ROSN, LKOD и OGZD в числе фаворитов

читать дальше на смартлабе Румынский суд оправдал «дочек» ЛУКОЙЛа

Румынский суд оправдал «дочек» ЛУКОЙЛа

Суд первой инстанции в румынском уезде Прахова вынес оправдательный приговор в отношении двух дочерних компаний ЛУКОЙЛа, а также шестерых фигурантов дела, которые обвинялись в отмывании денег. Об этом сообщает румынское агентство Agerpres. Суд также оправдал саму компанию Petrotel Lukoil Ploieti, которая подозревалась в отмывании денег, а также еще одну «дочку» ЛУКОЙЛа — SC Lukoil Europe Holdings Bvatrium Olanda. Ее подозревали в соучастии в злоупотреблении капиталом компании и отмывании денег.

www.rbc.ru/business/24/10/2018/5bcf99469a794722a80b25bc

Лукойл - вложит 2,7 млрд руб в развитие завода "Ставролен" на Ставрополье

Лукойл - вложит 2,7 млрд руб в развитие завода "Ставролен" на Ставрополье

"Лукойл" вложит в развитие завода «Ставролен» в Ставропольском крае более 2,7 миллиарда рублей

Пресс-служба губернатора региона:«В целях увеличения производственных мощностей и снижения затрат „Лукойл“ инвестирует в завод более 2,7 миллиарда рублей. На эти средства будут модернизированы печи пиролиза, заменена установка по производству бензола, будет улучшена система управления одного из цехов, а также введена комплексная система безопасности»

Данные проекты одобрены членами координационного совета по развитию инвестиционной деятельности и конкуренции на территории Ставропольского края при губернаторе региона.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={4FDC736B-7686-4B1A-9CC3-5E44540956D5}

читать дальше на смартлабе

ЛУКОЙЛ заколдовали?

ЛУКОЙЛ заколдовали?

Глядя на происходящее сегодня на нашем рынке весь день задаюсь вопросом: а Лукойл-то заколдованный что ли? Всё вроде более-менее ровненько так припадает, а Луку всё ни по чём… Может кто знает что уж там такого сладкого в луке?

читать дальше на смартлабе ЛУКОЙЛ - в рамках buy back с 15 по 19 октября выкупил GDR на $38,7 млн

ЛУКОЙЛ - в рамках buy back с 15 по 19 октября выкупил GDR на $38,7 млн

Структура "Лукойла" Lukoil Securities Limited в рамках обратного выкупа акций с 15 по 19 октября купила на рынке 535,596 тысячи депозитарных расписок по цене 72,3 доллара за бумагу.«Лукойл» объявляет о проведении закупки на открытом рынке от общего числа 535,596 тысячи депозитарных расписок… в период с 15 октября 2018 года по 19 октября 2018 года по средневзвешенной цене 72,3 доллара за депозитарную расписку во исполнение программы обратного выкупа акций, о которой было объявлено 30 августа 2018 года".

Таким образом, на выкуп было направлено 38,7 миллиона долларов.

http://www.e-disclosure.ru/portal/event.aspx?EventId=IRvmxEmNwUqTSehlMR33lA-B-B

читать дальше на смартлабе Повышение веса Лукойла в MSCI принесет $420 млн пассивных денег

Повышение веса Лукойла в MSCI принесет $420 млн пассивных денег

Вес Лукойла в акциях MSCI будет повышен с 24 октября. По расчетам аналитиков ВТБ Капитал это приведет к пассивным вложениям со стороны индексных фондов на уровне +$420 млн. Причина повышения веса — гашение казначейских акций Лукойла. Сюрпризом стало то, что MSCI повысило FIF акций Лукойла с 0,5 до 0,65, а не до 0,6. Соответственно вес Лукойла в индексах вырастет на 14,6%, его доля в MSCI EM вырастет до 0,72.

Новость пришла вчера под закрытие рынка, еще не отыграна, поэтому Лучек сегодня с утра может быть лучше рынка.

читать дальше на смартлабе ЛУКОЙЛ - MSCI повысит вес компании в MSCI Russia на 246 базисных пунктов до 19,30%

ЛУКОЙЛ - MSCI повысит вес компании в MSCI Russia на 246 базисных пунктов до 19,30%

MSCI повысит вес "ЛУКОЙЛа" в MSCI Russia на 246 базисных пунктов — с 16,84% до 19,30% — сообщает "БКС Глобал Маркетс".

MSCI уменьшит показатель NoS (number of shares — количество акций) для компании, в то же время коэффициент FIF (foreign inclusion factor, применительно к российским компаниям — оценка free float) для «ЛУКОЙЛа» индексным провайдером будет повышен.

По оценкам главного стратега компании «БКС Глобал Маркетс» В.Смольянинова, приток капитала в акции «ЛУКОЙЛа» со стороны ETF составит порядка $140 млн.

Изменения вступят в силу 25 октября.

http://www.finmarket.ru/analytics/4873606

читать дальше на смартлабе Лукойл может выплатить за этот год дивиденды не менее 237 рублей на акцию - Sberbank CIB

Лукойл может выплатить за этот год дивиденды не менее 237 рублей на акцию - Sberbank CIB

Совет директоров «ЛУКОЙЛа» рекомендовал внеочередному общему собранию акционеров принять решение о выплате дивидендов по результатам 9 месяцев 2018 года в размере 95 рублей на одну обыкновенную акцию.

Указанная величина выплаты на 12% (10 руб. на акцию) превышает промежуточные дивиденды за 9М17. Это соответствует как нашим ожиданиям, так и динамике дивидендов за последние три года.

Котельникова Анна

Политика компании предусматривает выплату либо 25% чистой прибыли, либо повышение дивидендов на акцию по итогам года в соответствии с темпами инфляции в РФ. Мы ожидаем, что по итогам 2018 года «ЛУКОЙЛ» выплатит не менее 237 руб. на акцию (на 10% больше, чем в 2017 году), дивидендная доходность при этом составит 5%.

Кроме того, компания сообщила, что аннулирование 100,6 млн казначейских акций должно завершиться к 30 октября.

Sberbank CIB

читать дальше на смартлабе Лукойл - одна из самых привлекательных дивидендных историй в российском нефтяном секторе - АТОН

Лукойл - одна из самых привлекательных дивидендных историй в российском нефтяном секторе - АТОН

Лукойл объявил дивиденды за 9M18 в размере 95 руб. на акцию

Совет директоров ЛУКОЙЛа в прошедшую пятницу рекомендовал промежуточные дивиденды за 9M18 в размере 95 руб. на акцию. Дата закрытия реестра намечена на 21 декабря 2018.

Объявленные дивиденды на акцию выше нашего и консенсус-прогноза, составляющих 90 руб. на акцию, и предполагают рост на 12% г/г по сравнению с дивидендами за 9M17. В связи с этим мы считаем их ПОЗИТИВНЫМИ для акций ЛУКОЙЛа и отмечаем, что наш текущий прогноз по дивидендам за 2018 в размере 235 руб. на акцию (+9% г/г) может оказаться заниженным. Обычно ЛУКОЙЛ платит основную часть годового дивиденда в качестве финального в дополнение к промежуточным дивидендам за 9M.ЛУКОЙЛ — одна из самых привлекательных дивидендных историй в российском нефтяном секторе, и учитывая его сильный FCF и ограниченную долговую нагрузку, сохраняет все возможности платить заманчивые дивиденды с возможным двухзначным ростом в рублевом выражении, на наш взгляд.

АТОН

читать дальше на смартлабе ЛУКОЙЛ - не планирует продавать свои энергоактивы

ЛУКОЙЛ - не планирует продавать свои энергоактивы"ЛУКОЙЛ" не планирует продавать свои энергоактивы.

президент компании Вагит Алекперов:«Нет, пока нет. Я не знаю, почему возник этот вопрос, потому что мы, наоборот, сейчас развиваем энергетический сектор»

«Мы считаем, что он все-таки должен как то интегрироваться в систему добычи газа. Мы даже рассматриваем варианты объединения системы производства газа и генерацию, единый блок»

https://www.finversia.ru/news/markets/lukoil-ne-planiruet-prodavat-svoi-energoaktivy-47613

читать дальше на смартлабе Лукойл - совет директоров утвердил отчет об итогах предъявления акционерами заявлений о продаже акций

Лукойл - совет директоров утвердил отчет об итогах предъявления акционерами заявлений о продаже акций

СОВЕТ ДИРЕКТОРОВ УТВЕРДИЛ ОТЧЕТ ОБ ИТОГАХ ПРЕДЪЯВЛЕНИЯ АКЦИОНЕРАМИ ЗАЯВЛЕНИЙ О ПРОДАЖЕ АКЦИЙ

Сегодня Совет директоров ПАО «ЛУКОЙЛ» (далее — «Компания») утвердил Отчет об итогах предъявления акционерами Компании заявлений о продаже принадлежащих им акций

ПАО «ЛУКОЙЛ». Заявления предъявлялись в рамках публичной оферты на основании решения внеочередного Общего собрания акционеров Компании от 24 августа 2018 года об уменьшении уставного капитала ПАО «ЛУКОЙЛ» путем приобретения 100 563 255 обыкновенных акций.

В соответствии с правилами оферты Компания приобретет акции в следующей пропорции:

— 100 551 214 обыкновенных акций будет выкуплено у LUKOIL SECURITIES LIMITED (стопроцентного дочернего общества Компании);

— 12 041 акция будет выкуплена у прочих акционеров.

читать дальше на смартлабе Лукойл - СД рекомендовал выплатить дивиденды по итогам 9 месяцев 2018 года в размере 95 рублей на акцию

Лукойл - СД рекомендовал выплатить дивиденды по итогам 9 месяцев 2018 года в размере 95 рублей на акцию

Совет директоров "Лукойла" рекомендовал выплатить дивиденды по итогам девяти месяцев 2018 года в размере 95 рублей на акцию.Реестр акционеров для получения дивидендов рекомендуется закрыть 21 декабря.

Внеочередное собрание акционеров, на котором будем решаться вопрос о выплате дивидентов, планируется провести 3 декабря, закрытие реестра для участия в нем намечено на 8 ноября. Собрание пройдет в форме заочного голосования.

http://www.e-disclosure.ru/portal/event.aspx?EventId=yNPQsYkbTU6Eb2V-AHz1gVQ-B-B

читать дальше на смартлабе Совет директоров рекомендовал внеочередному Общему собранию акционеров принять решение о выплате дивидендов по результатам девяти месяцев 2018 года в размере 95 рублей на одну обыкновенную акцию и установить датой, на которую определяются лица, имеющие право на получение дивидендов, – 21 декабря 2018 года. Выплату дивидендов рекомендовано осуществить денежными средствами.

Совет директоров рекомендовал внеочередному Общему собранию акционеров принять решение о выплате дивидендов по результатам девяти месяцев 2018 года в размере 95 рублей на одну обыкновенную акцию и установить датой, на которую определяются лица, имеющие право на получение дивидендов, – 21 декабря 2018 года. Выплату дивидендов рекомендовано осуществить денежными средствами.

www.lukoil.ru/PressCenter/Pressreleases/Pressrelease?rid=294323 Лукойл - пока не планирует продавать свои электростанции в РФ - Алекперов

Лукойл - пока не планирует продавать свои электростанции в РФ - Алекперов

"Лукойл" пока не планирует продавать свои электростанции в России, сообщает агентство Рейтер со ссылкой на главу компании Вагита Алекперова.По информации агентства, Алекперов заявил об этом во время своего визита в Узбекистан.

В четверг газета «Коммерсант» со ссылкой на источники сообщила, что «Лукойл» в очередной раз ищет покупателя на свои электростанции на юге России, в частности, пытается вести переговоры с «Интер РАО».

https://emitent.1prime.ru/News/NewsView.aspx?GUID={2B3BDE8D-C539-4D51-AC7F-8438BA1224A0}

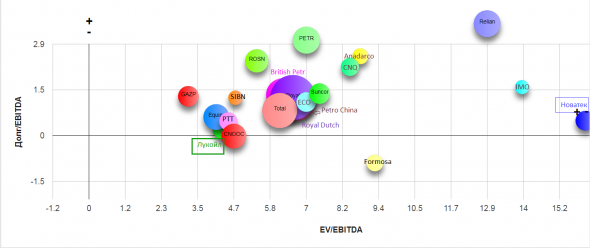

читать дальше на смартлабе Мультипликатор на злобу дня

Мультипликатор на злобу дня

В свете СД Лукойла, место компании в мировом нефтегазовом секторе.

Только крупные компании.(Америка, Китай, Европа, Азия)

Лукойл остается одним из лидеров по мультипликаторам. Соседи:

Китайский CNOOC

читать дальше на смартлабе

Лукойл - факторы роста и падения акций

- Стабильно растущие дивиденды + див. политика, к-я предусматривает выплату 100% скорр. свободного денежного потока на дивиденды (22.10.2019)

- Дивидендная доходность Лукойла может быть самой высокой в нефтяном секторе (13.10.2023)

- Лукойл может выкупить свои акции у нерезидентов с дисконтом, что впоследствии может увеличить дивиденд на акцию - большая чистая денежная позиция позволяют сделать это (28.01.2025)

- Есть вероятность усиления налогового нажима на нефтяной сектор в 2024 году, если власти сочтут положение нефтяных компаний слишком хорошим (13.10.2023)

- Основные владельцы компании в преклонном возрасте - неизвестно, что будет с компанией через 10-20 лет (риск смены владельцев и отношения к акционерам) (17.10.2023)

Лукойл - описание компании

Лукойл1 ноября 2018 г. состоялось погашение 100 563 тыс. обыкновенных акций Компании, в результате чего общее количество выпущенных обыкновенных акций сократилось до 750 млн штук.

Ссылка на сайт компании http://www.lukoil.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций