| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 5 221,7 млрд |

| Выручка | 8 655,0 млрд |

| EBITDA | 984,8 млрд |

| Прибыль | 1 180,9 млрд |

| Дивиденд ао | 1012 |

| P/E | 4,4 |

| P/S | 0,6 |

| P/BV | 0,8 |

| EV/EBITDA | 4,5 |

| Див.доход ао | 13,4% |

| Лукойл Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Лукойл акции

-

Лукойл - в рамках buy back с 29 по 30 ноября купил акции и GDR на 1,3 млрд руб и $23,4 млн

Лукойл - в рамках buy back с 29 по 30 ноября купил акции и GDR на 1,3 млрд руб и $23,4 млн

Компания Lukoil Securities Limited (структура "Лукойла") в рамках обратного выкупа акций с 29 по 30 ноября купила на рынке 270,753 тысячи акций по цене 4,838 тысячи рублей за бумагу, а также 322,422 тысячи депозитарных расписок по цене 72,57 доллара за бумагу.«Лукойл» объявляет о проведении закупки на открытом рынке от общего числа 270,753 тысячи акций… по средневзвешенной цене 4,838 тысячи рублей за акцию и 322,422 тысячи депозитарных расписок… по средневзвешенной цене 72,57 доллара за депозитарную расписку в период с 29 ноября 2018 года по 30 ноября 2018 года во исполнение программы обратного выкупа акций, о которой было объявлено 30 августа 2018 года"

Таким образом, на выкуп акций было направлено 1,3 миллиарда рублей, на выкуп депозитарных расписок — 23,4 миллиона долларов.

читать дальше на смартлабе Лукойл выкупили в очередной раз с рынка акции в рамках байбека, почти на 3 млрд.руб.

Лукойл выкупили в очередной раз с рынка акции в рамках байбека, почти на 3 млрд.руб.

но интересна эта сделка тем, что вроде бы первый раз были покупки акций на Мосбирже:

www.e-disclosure.ru/portal/event.aspx?EventId=zl9WgpGPXEGg42A6tf8bOA-B-B

до этого на западных площадках

Г-н Федотов, член правления Лукойла, докупился в четверг еще по 4666

invest-idei.ru/insider-radar/deals/%D0%9B%D1%83%D0%BA%D0%BE%D0%B9%D0%BB-859

Marina from Invest-idei.ru, дай бог им здоровья! Какие они молодцы, вместе с народом в бумаге сидят) Г-н Федотов, член правления Лукойла, докупился в четверг еще по 4666

Г-н Федотов, член правления Лукойла, докупился в четверг еще по 4666

invest-idei.ru/insider-radar/deals/%D0%9B%D1%83%D0%BA%D0%BE%D0%B9%D0%BB-859 Неплохо отчитался, так что покупка

Неплохо отчитался, так что покупка

russia24.today/ideas/long-kyplia-akcii-lykoil-po-cene-4630ryb-3/

ЛУКОЙЛ ускоряет программу выкупа акций

ЛУКОЙЛ ускоряет программу выкупа акцийЛУКОЙЛ намерен ускорить программу выкупа своих акций. Это — триггер для покупки акций в портфель на 2019 год

На телеконференции по результатам третьего квартала 2018 менеджмент Лукойла заявил о том, что программа выкупа акций на 3 млрд. долл. может быть выполнена уже в следующем году вместо конца 2022, как планировали изначально.

Финансовое положение компании позволяет завершить выкуп раньше:

За сентябрь 2018 компания увеличила FCF вдвое г/г до 343 млрд. руб. (5,6 млрд. долл.). Благодаря выросшим денежным потокам и устойчивому балансу, у компании появились возможности увеличить выплаты акционерам в 2019 г. С начала года компания уже выплатила акционерам 165 млрд. руб. (дивиденды за 2017 в размере 215 руб./акцию и выкуп акций).

Консенсус-прогноз оценивает размер дивидендов за весь 2018 г. в 240 руб. (из которых 95 руб. уже было объявлено за сентябрь). Таким образом, общая сумма выплат в 2019 г. может составить 180 млрд.руб.

читать дальше на смартлабе ЛУКОЙЛ - уставный капитал уменьшился после погашения казначейских акций до 750 млн штук

ЛУКОЙЛ - уставный капитал уменьшился после погашения казначейских акций до 750 млн штукУставный капитал «Лукойла» в результате погашения казначейских акций уменьшился до 750 млн штук.

2.1. Вид и краткое содержание сведений (вид и наименование документа), направляемых или предоставляемых эмитентом соответствующему органу иностранного государства, иностранной бирже и (или) иным организациям в соответствии с иностранным правом для целей их раскрытия или предоставления иностранным инвесторам:

В соответствии с ПРИП 5.6.1 ПАО «ЛУКОЙЛ» («Компания») сообщает, что общее количество размещенных обыкновенных акций теперь составляет 750 000 000 штук, и общее количество прав голоса в Компании – 750 000 000.

Акционеры могут использовать данную информацию об общем количестве прав голоса для проведения расчетов в целях определения того, обязаны ли они сообщать о своих долях или об изменении размеров своих долей в Компании на основании Главы 5 Руководства по раскрытию информации и правил информационной прозрачности («DTR»), установленных Управлением по надзору за

читать дальше на смартлабе Важным итогом телеконференции Лукойла - решение ускорить buyback акций - Атон

Важным итогом телеконференции Лукойла - решение ускорить buyback акций - Атон

Лукойл: телеконференция по итогам 3К18: ускорение выкупа

Ниже мы выделили наиболее важные итоги телеконференции с менеджментом ЛУКОЙЛа по итогам 3К18.

Выкуп. Компания уже потратила $434 млн, выкупив 0.8% своих акций. ЛУКОЙЛ сообщил, что планирует ускорить свою программу выкупа, чтобы завершить ее в 2019. Напомним, что программа выкупа ЛУКОЙЛ составляет $3.0 млрд, что означает, что на покупку акций еще предстоит потратить $2.5 млрд. Это эквивалентно 4.7% от текущей рыночной капитализации, что весьма существенно.

FCF. По оценкам компании, дополнительный FCF, заработанный свыше порога $50/барр. составляет около $3 млрд из $5.5 млрд FCF, заработанного за 9 месяцев 2018 года по нашим оценкам. Напомним, что стратегия компании предполагает, что дополнительный FCF, заработанный при цене на нефть выше $50/барр., распределяется в пропорции 50/50 на выкуп и реинвестиции, включая имеющие приоритет проекты органического роста и возможные сделки M &A.

Добыча

читать дальше на смартлабе Как повлияет изменение free-float ЛУКОЙЛа на индекс

Как повлияет изменение free-float ЛУКОЙЛа на индекс

Московская биржа пересмотрела значение коэффициента free-float обыкновенных акций ПАО «ЛУКОЙЛ» и установила его равным 55%. Данное решение принято по итогам заседания Индексного комитета, состоявшегося 29 ноября 2018 года.

Значение коэффициента будет использовано в новых базах расчета индексов, вступающих в силу с 21 декабря 2018 года.

Как изменится Индекс?

www.moex.com/n21770/?nt=101

читать дальше на смартлабе ЛУКОЙЛ ускорился за счет газа. Компания пересмотрела прогноз производства на 2018 год

ЛУКОЙЛ ускорился за счет газа. Компания пересмотрела прогноз производства на 2018 год

ЛУКОЙЛ повысил прогноз добычи углеводородов на 2018 год до 3,5% за счет проектов в Узбекистане. В то же время производство в 2019 году будет во многом зависеть от того, продлят ли страны ОПЕК+ соглашение о заморозке добычи нефти. Сейчас компания рассчитывает повысить добычу нефти в 2019 году на 1%, до 88,3 млн тонн. Встреча участников ОПЕК+ состоится на следующей неделе.

www.kommersant.ru/doc/3814442

«Лукойл» решил ускорить выкуп своих акций

«Лукойл» решил ускорить выкуп своих акций

«Лукойл» решил ускорить программу обратного выкупа на $3 млрд, рассказал первый вице-президент компании Александр Матыцын. Если первоначально предполагалось завершить ее до конца 2022 г., то теперь программа обратного выкупа закончится уже в следующем году, пообещал он. При этом сумма не сократилась, следует из его слов. «Исходя из того, сколько компания заработала в этом году, мы решили ускорить программу обратного выкупа», – отметил топ-менеджер.

www.vedomosti.ru/business/articles/2018/11/29/787929-lukoil

ЛУКОЙЛ - планирует увеличить капзатраты в 2019 г за счет роста денежного потока

ЛУКОЙЛ - планирует увеличить капзатраты в 2019 г за счет роста денежного потока

"Лукойл" планирует увеличить капитальные затраты в 2019 году по сравнению с 2018 годом за счет роста денежного потока.

Первый вице-президент нефтяной компании Александр Матыцын:«С начала года мы генерируем значительный денежный поток, и мы активно работаем над подготовкой существующих и потенциальных реинвестиционных возможностей. … Поскольку мы начали процесс реинвестирования за счет нарастающего денежного потока наши капитальные затраты в 2019 году превысят уровень 2018 года»

В 2018 году компания направит на капзатраты меньше чем планировалось ранее.

«У нас был план потратить приблизительно 8 миллиардов долларов или 450 миллиардов рублей на капитальные затраты в этом году. В течение года мы предприняли много усилий, чтобы достигнуть экономии затрат, и теперь мы ожидаем, что капитальные затраты в этом году будут на 5-10% ниже, чем заложено в нашем плане»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={0F993291-ABC6-4754-9949-57F6E6F721A0}

читать дальше на смартлабе ЛУКОЙЛ - может нарастить добычу нефти на 1% с учетом декабрьского решения ОПЕК+

ЛУКОЙЛ - может нарастить добычу нефти на 1% с учетом декабрьского решения ОПЕК+

Добыча нефти «Лукойла» в 2019 году может вырасти примерно на 1% с учетом декабрьского решения ОПЕК+.

Директор компании по рынкам капиталов и M&A Павел Жданов в ходе телефонной конференции:«Это имеет определенное влияние на наш план роста производства на следующий год, однако, так как мы начали рост инвестиций в реализацию новых проектов, мы продолжим рост нашей добычи примерно на 1% с учетом декабрьского решения ОПЕК+»

«Мы сейчас ожидаем, что наша добыча углеводородов вырастет на 3,5% в этом году, что в три раза быстрее, чем наши изначальные планы»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={E3D1A3E0-7AD5-45ED-8EED-54AB86F23447}

читать дальше на смартлабе ЛУКОЙЛ - может ускорить программу buy back, завершив ее уже в 2019 г

ЛУКОЙЛ - может ускорить программу buy back, завершив ее уже в 2019 г

"Лукойл" может ускорить выполнение своей программы buy back на сумму до 3 миллиардов долларов, завершив ее уже в 2019 году.

Первый вице-президент нефтяной компании Александр Матыцын, в ходе телефонной конференции:«Согласно нашим оценкам и в зависимости от динамики цен на нефть, мы можем завершить объявленную нами программу buy back на общую сумму до 3 миллиардов долларов уже в следующем году»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={C63C20A2-0019-425A-B7B5-FD466D67D409}

читать дальше на смартлабе Фактор слабого рубля не оказал влияния на рентабельность EBITDA Лукойла - Промсвязьбанк

Фактор слабого рубля не оказал влияния на рентабельность EBITDA Лукойла - Промсвязьбанк

Чистая прибыль ЛУКОЙЛа по МСФО за 9 мес. выросла в 1,5 раза, до 460 млрд руб.

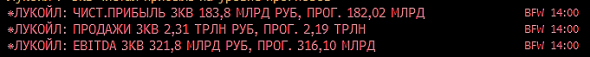

Чистая прибыль ЛУКОЙЛа по МСФО за девять месяцев 2018 года составила 460,1 млрд руб., что на 54,3% больше по сравнению с аналогичным периодом 2017 года, сообщила компания. В третьем квартале 2018 года этот показатель составил 183,8 млрд руб., увеличившись на 9,8% по сравнению со вторым кварталом 2018 года. Выручка от реализации за 9 месяцев выросла на 40,2% и составила почти 6 трлн руб. Показатель EBITDA за девять месяцев 2018 года вырос до 836,5 млрд руб., что на 37,6% больше по сравнению с аналогичным периодом 2017 года. В третьем квартале 2018 года показатель составил 321,8 млрд руб., увеличившись на 9% по сравнению со вторым кварталом 2018 года.

Результаты ЛУКОЙЛА оказались на уровне ожиданий рынка. Тем не менее, компания показала сильный рост финансовых показателей. Он был обеспечен растущей ценой на нефть и ослаблением национальной валюты. Отметим, что фактор слабого рубля не оказал существенного влияния на рентабельность по EBITDA, она почти не изменилась. Возможно, негативный эффект на EBITDA оказал сегмент переработки, т.к. российские НК сдерживали рост цен на топливо.

Промсвязьбанк

читать дальше на смартлабе Лукойл остается фаворитом в российском нефтегазовом секторе - Атон

Лукойл остается фаворитом в российском нефтегазовом секторе - Атон

Лукойл опубликовал ожидаемо сильные результаты за 3К18

ЛУКОЙЛ опубликовал результаты за 3К18, которые оказались ожидаемо сильными по сравнению с предыдущим кварталом и совпали с нашими и консенсус-оценками. Выручка составила 2 306 млрд руб. (+4% против АТОНа, +5% против консенсуса) за счет благоприятной макроэкономической конъюнктуры, роста добычи, распродажи запасов и роста объемов трейдинга нефтью. EBITDA (+1% против АТОНа, +2% против консенсуса) достигла 322 млрд руб., а чистая прибыль — 184 млрд руб. (+2% против АТОНа, в рамках консенсуса). FCF в 3К18 оказался очень высоким на уровне 160 млрд руб., несмотря на рост капзатрат на 5% (111 млрд руб.), в результате чего FCF за 9M18 достиг 343 млрд руб. и фактически вырос почти в два раза по сравнению с тем же периодом 2017.

Мы считаем результаты умеренно ПОЗИТИВНЫМИ для акций ЛУКОЙЛа и сохраняем рекомендацию ПОКУПАТЬ. Компания по-прежнему является одним из наших фаворитов в российском нефтегазовом секторе. Мы ждем телеконференции компании завтра в 16:00 по московскому времени, во время которой мы ожидаем услышать: 1). обновленную информацию по ключевым проектам компании, в основном, в сегменте добычи; 2). комментарии по недавно объявленным планам увеличить инвестиции в Западную Курну-2 в Ираке; 3). прогноз по росту добычи и капзатратам на 2019; 4). новую информацию по продолжающейся программе выкупа акций 5). прогноз по объемам переработки в 2019 на фоне начала большого налогового маневра.

АТОН

читать дальше на смартлабе Лукойл отчитался лучше ожиданий рынка. В принятом Газпромом бюджете подразумевается увеличение дивидендов - УК Трансфингрупп

Лукойл отчитался лучше ожиданий рынка. В принятом Газпромом бюджете подразумевается увеличение дивидендов - УК Трансфингрупп

«ЛУКОЙЛ» увеличил чистую прибыль за 9 месяцев 2018 года по МСФО на 54,34% по сравнению с аналогичным периодом 2017 года до 461,882 млрд рублей.

Чистая прибыль компании за 3 квартал 2018 года составила 184,462 млрд рублей, увеличившись на 88,64% по сравнению с аналогичным периодом 2017 года.

В нефтегазовом секторе российского рынка сегодня есть две темы, которые заслуживают внимание. Это отчет «ЛУКОЙЛа» и новости по дивидендам «Газпрома».

«ЛУКОЙЛ» сегодня отчитался немного лучше ожиданий. Выручка выросла на 55.4% до 2.3 трлн р (консенсус был 2.2 трлн). В 3 квартале средняя рублевая стоимость 1 барреля нефти сорта Brent была около 4900 р против 3100 в 3 квартале 17 года. Сейчас она снизилась до 4000 после падения нефти с 86$ до 60$ и не последовавшего за этим падения рубля.

У «ЛУКОЙЛа» будет отрицательный чистый долг в следующем году, а также я вижу, что несмотря на снижение рублевой стоимости нефти на 30% с пика и снижения выручки, за счет более слабого рубля его рублевая EBITDA может остаться на уровне этого года или даже превысить его.

«ЛУКОЙЛ» – это первоклассный эмитент для любого инвестиционного портфеля, который к тому же стоит очень дешево. По мультипликатору стоимость компании к EBITDA торгуется на уровне 3.3 и обеспечит акционерам возврат денег через дивиденды и выкуп акций на уровне 9% в год.

Также хотел бы отметить сегодняшние новости по «Газпрому»

читать дальше на смартлабе ЛУКОЙЛ - за 9 мес чистая прибыль, относящаяся к акционерам составила 460,1 млрд руб., +54,3% г/г

ЛУКОЙЛ - за 9 мес чистая прибыль, относящаяся к акционерам составила 460,1 млрд руб., +54,3% г/г

ПАО «ЛУКОЙЛ» сегодня опубликовало сокращенную промежуточную консолидированную финансовую отчетность за три и девять месяцев, закончившихся 30 сентября 2018 года, подготовленную в соответствии с международными стандартами финансовой отчетности (МСФО).

За девять месяцев 2018 года выручка от реализации выросла на 40,2% и составила 5 992,7 млрд руб. Основное положительное влияние на динамику выручки оказали увеличение цен на углеводороды, ослабление рубля, рост объемов трейдинга нефтью, а также увеличение объемов реализации газа. Рост выручки сдерживался снижением объемов оптовых продаж нефтепродуктов за рубежом в результате увеличения объемов реализации на внутреннем рынке и снижения объемов трейдинга нефтепродуктами.

читать дальше на смартлабе Отчёт за 9 мес по МСФО:

Отчёт за 9 мес по МСФО:

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1476941

www.lukoil.ru/InvestorAndShareholderCenter/ReportsAndPresentations/FinancialReports

«ЛУКОЙЛ» увеличил чистую прибыль за 9 месяцев 2018 года на 54,34% по сравнению с аналогичным периодом 2017 года до 461,882 млрд рублей по МСФО.

Чистая прибыль компании за 3 квартал 2018 года составила 184,462 млрд рублей, увеличившись на 88,64% по сравнению с аналогичным периодом 2017 года.

Чистая прибыль Лукойла за третий квартал вырастет до 175 млрд рублей - Велес Капитал

Чистая прибыль Лукойла за третий квартал вырастет до 175 млрд рублей - Велес Капитал

Завтра Лукойл представит финансовые результаты за 3 квартал по МСФО.

Согласно нашим прогнозам, выручка вырастет на 1% к/к до 2 079 млрд руб., EBITDA увеличится на 6% к/к до 311 млрд руб., чистая прибыль – на 5% до 175 млрд руб.

Сидоров Александр

«ЛУКОЙЛ», вероятнее всего, представит рекордные за историю компании показатели в результате роста цен на нефть (+2% к/к) и снижения курса рубля (-6% к/к) на фоне относительно стабильных операционных показателей. Негативное влияние оказали более высокий темп роста экспортных пошлин по сравнению с ценами на нефть и отставание от экспортного паритета внутренних цен на нефтепродукты.

Мы не ожидаем влияния отчетности на акции компании (за исключением случая существенного расхождения результатов с прогнозом рынка), так как рост финансовых показателей преимущественно обусловлен благоприятной рыночной конъюнктурой, которая уже заложена в котировках.

ИК «Велес Капитал»

читать дальше на смартлабе Лукойл отчитается завтра, 28 ноября и проведет телеконференцию 29 ноября - Атон

Лукойл отчитается завтра, 28 ноября и проведет телеконференцию 29 ноября - Атон

Аналитики Атона прогнозируют чистую прибыль на уровне 180 млрд руб.:

Как и другие российские нефтяные компании, которые уже опубликовали свою отчетность, ЛУКОЙЛ должен завтра представить сильные по сравнению с предыдущим кварталом результаты за 3К18. Среди причин рост можно назвать более благоприятную макроэкономическую конъюнктуру — выгодную комбинацию ралли в ценах на нефть и ослабления рубля, которая, наряду с ростом объемов, способствовала увеличению выручки. ЛУКОЙЛ нарастил свою консолидированную добычу нефти в России почти на 1% кв/кв (+1.8% г/г), в то время как добыча нефти на его зарубежных активах подскочила на 17% кв/кв, хотя и упала на 8% г/г. На фоне сезонных факторов добыча газа в России упала на 2% кв/кв, в то время как на зарубежных активах добыча газа выросла на 10% кв/кв, отражая продолжающийся рост добычи в Узбекистане. После ралли в ценах на нефть ЛУКОЙЛ увеличил объемы переработки в России на 1% кв/кв, а его зарубежные активы нарастили объемы переработки на 5% кв/кв. С учетом всего вышесказанного, мы ожидаем, что выручка ЛУКОЙЛа достигнет 2 226.1 млрд руб. (+8% кв/кв, +50% г/г), а EBITDA составит 317.7 млрд руб. (+8% кв/кв, +44% г/г). Чистая прибыль должна составить 180 млрд руб. (+8% кв/кв, +85% г/г). Телеконференция намечена на следующий день — четверг, 29 ноября в 16:00 по московскому времени. Мы ожидаем услышать: 1). обновленную информацию по ключевым проектам компании, в основном, в сегменте добычи; 2). комментарии по недавно объявленным планам увеличить инвестиции в Западную Курну-2 в Ираке; 3). прогноз по росту добычи и капзатратам на 2019; 4). новую информацию по продолжающейся программе выкупа акций 5). прогноз по объемам переработки в 2019 на фоне начала большого налогового маневра.

читать дальше на смартлабе

1, 2 ноября был buyback по 75$, примерно на 10% от всей программы. капитализация уже ниже акционерного капитала ;)

Алексей Алифанов, что ж вы говорите, программа только стартовала. Выкуплено всего 5 млн акций. Все уже видели нефть по 40 и банкротства американских нефтедобытчиков. Baker hudges банкрот коли его продал GE.

Лукойл - факторы роста и падения акций

- Стабильно растущие дивиденды + див. политика, к-я предусматривает выплату 100% скорр. свободного денежного потока на дивиденды (22.10.2019)

- Дивидендная доходность Лукойла может быть самой высокой в нефтяном секторе (13.10.2023)

- Лукойл может выкупить свои акции у нерезидентов с дисконтом, что впоследствии может увеличить дивиденд на акцию - большая чистая денежная позиция позволяют сделать это (28.01.2025)

- Есть вероятность усиления налогового нажима на нефтяной сектор в 2024 году, если власти сочтут положение нефтяных компаний слишком хорошим (13.10.2023)

- Основные владельцы компании в преклонном возрасте - неизвестно, что будет с компанией через 10-20 лет (риск смены владельцев и отношения к акционерам) (17.10.2023)

Лукойл - описание компании

Лукойл1 ноября 2018 г. состоялось погашение 100 563 тыс. обыкновенных акций Компании, в результате чего общее количество выпущенных обыкновенных акций сократилось до 750 млн штук.

Ссылка на сайт компании http://www.lukoil.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций