пишет

t.me/borodainvest/671

ЛСР – МСФО 2020 и перспективы

✍️🏻 Михаил Титов

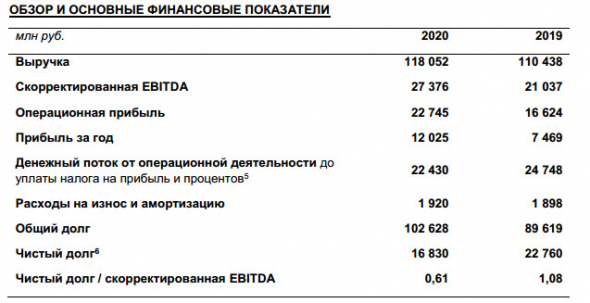

ЛСР отчитался о финансовых результатах по итогам 2020 года. Честно признаться, для такого ударного года выручка группы выросла достаточно скромно, всего на 7% г/г до 118 млрд. Но за счет того, что себестоимость продаж осталась примерно на уровне прошлого года, рост по чистой прибыли видим в 60% до 12 млрд.

Продажи в кв. метрах увеличились всего на 1% г/г, при росте объема новых контрактов в миллиардах до 95 (+12% г/г). Средняя цена за кв. метр составила 143 тыс. руб. По факту, рост выручки прошел на росте цен на недвижимость, а не на увеличении продаж. Себестоимость же, возможно, отражает еще прошлый порядок цен и по итогам 2021 года будем скорее всего наблюдать обратную ситуацию – себестоимость продаж поднимется, при этом, из-за сворачивания льготной ипотеки и роста процентной ставки, цена за кв. метр упадет, что окажет давление на выручку.

В следующие 12 месяцев можно ожидать возврат к прошлому уровню дивидендов в 78 рублей за акцию. При текущей цене доходность составляет 9,3% годовых. Для компании подобного типа доходность хорошая, даже учитывая ожидания по дальнейшему поднятию ключевой ставки.

Несмотря на то, что ЛСР достаточно давно платит 78 рублей на одну обыкновенную акцию, думаю, ожидать повышения дивидендных выплат в ближайшее время не стоит. Поэтому, если вам интересна доходность в 9,3% годовых, то можно присмотреться к акциям компании, если же хочется бурного роста капитализации, то это в другие компании.

❗️Не является индивидуальной инвестиционной рекомендацией

| Число акций ао | 103 млн |

| Номинал ао | 0.25 руб |

| Тикер ао |

|

| Капит-я | 88,8 млрд |

| Выручка | 236,2 млрд |

| EBITDA | 77,7 млрд |

| Прибыль | 28,4 млрд |

| Дивиденд ао | 100 |

| P/E | 3,1 |

| P/S | 0,4 |

| P/BV | 0,8 |

| EV/EBITDA | 1,8 |

| Див.доход ао | 11,6% |

| ЛСР Группа Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ЛСР Группа акции

861.6₽ +0.16%

-

Хорошо отчиталась Группа ЛСР за 2020 год по МСФО.

Хорошо отчиталась Группа ЛСР за 2020 год по МСФО.

1. Выручка выросла на 7%.

2. Чистый долг снизился на 26%.

3. EBITDA выросла на 30%.

4. Чистая прибыль выросла на 60%.

Все выросло у ЛСР, все хорошо, но вот сохранить такие результаты в 2021 году будет, на мой взгляд, совсем непросто. Дело в том,

что ЦБ России перешел к политике повышения ключевой ставки, а рост ключевой ставки неизбежно приведет и к росту процентов по

кредитам. Не секрет, что почти 90% всего спроса на жилье идет за счет кредитных средств, т.е. ипотечники всех мастей, пользуясь

низкими процентными ставками по кредитам, улучшают свои жилищные условия. В условиях повышения ключевой ставки кредиты будут

обходиться заемщикам все дороже и дороже, что неминуемо приведет и к снижению доходов строительной отрасли.

Так что вряд ли стоит рассчитывать группе ЛСР на такие хорошие результаты по итогам 2021 года. Отчетность ЛСР позитивна для акций - Велес Капитал

Отчетность ЛСР позитивна для акций - Велес Капитал

Группа ЛСР представила финансовые результаты выше нашего прогноза по EBITDA, ниже — по выручке.

В 2020 г. выручка компании составила 118,1 млрд руб. (наш прогноз — 126,3 млрд руб.), скорректированная EBITDA — 27,4 млрд руб. (прогноз — 25,4 млрд руб.), чистая прибыль — 12,0 млрд руб. (прогноз — 12,1 млрд руб.). Чистый долг снизился на 26% по сравнению с 2019 годом до 16,8 млрд руб. (общий долг составил 102,6 млрд руб.). Соотношение чистый долг/скорректированная EBITDA снизилось до 0,6x в 2020 году (2019 — 1,1x). Земельный банк оценен в 276 млрд руб., что обеспечивает мультипликатор P/NAV 0,3х.

Наша целевая цена остается на уровне 946 руб., рекомендация — «Покупать».

Евсин Игорь

ИК «Велес Капитал»

Авто-репост. Читать в блоге >>>

Отчитался ещё один крупный девелопер ЛСР, коротко :

•выручка выросла на 7% г/г до 118 млрд рублей.

•скоро. EBITDA выросла на 30% г/г до 27.4 млрд рублей.

•чистая прибыль выросла на 60% и составила 12 млрд рублей.

На 78 рублей дивидендов заработали явно, остаток денежных средств на счетах составляет 86 млрд рублей на текущий момент, почти как текущая капитализация (но надо не забывать про долг в 102 млрд).

Крепкий застройщик, завтра отчитывается Эталон и можно будет просуммировать взгляд на перспективы девелоперов.

Олег Кузьмичев, ну, формально там 60р дивов, но цифра в 78 кажется реальной

zzznth, а почему 60 рублей?

Олег Кузьмичев, ну, 50% ЧП мсфо

Хотя вот это на доходе смотрел, в див политике от 2020 прописано 20+% ЧП мсфо

+ за первое полугодие уже 20р же заплатили. Так что 58 будет если ориентироваться на «традицию»

Отчитался ещё один крупный девелопер ЛСР, коротко :

•выручка выросла на 7% г/г до 118 млрд рублей.

•скоро. EBITDA выросла на 30% г/г до 27.4 млрд рублей.

•чистая прибыль выросла на 60% и составила 12 млрд рублей.

На 78 рублей дивидендов заработали явно, остаток денежных средств на счетах составляет 86 млрд рублей на текущий момент, почти как текущая капитализация (но надо не забывать про долг в 102 млрд).

Крепкий застройщик, завтра отчитывается Эталон и можно будет просуммировать взгляд на перспективы девелоперов.

Олег Кузьмичев, ну, формально там 60р дивов, но цифра в 78 кажется реальной

zzznth, а почему 60 рублей? МСФО за 2020:

МСФО за 2020:

Выручка составила 118,1 млрд.руб. (+7%)

Прибыль составила 12 млрд.руб (+60%). Рост показателей благодаря низким процентным ставкам и льготной ипотеке = дешевые кредиты для строителей и покупателей. Плюс позитивны вклад в показатели компании внесли растущие цены на квадратные метры, особенно в Москве, Питере и Екатеринбурге.

Скорректированная EBITDA 27,4 млрд.руб. (+30%)

Денежный поток от операционной деятельности 22,4 млрд.руб.

Р/Е = 7,2 — дороже, чем у ПИКа (5,9)

Стоимость заключенных новых договоров выросла на 12% (г/г) и достигла 95 млрд руб

Стоимость новых контрактов +16%

Ипотечные контракты +72%

Компания регулярно платит дивиденды, Средняя дивидендная доходность за 5 лет, была около 9% годовых. На выплату дивидендов направляет не менее 50% чистой прибыли, при этом, нижняя планка в рамках див. политики — 20%. С 2019 дивиденды немного сократили, отдав предпочтение обратному выкупу. Это логичный ход в период, когда цены на акции просели.

Во 2 полугодии 2021 нас ждет прекращение льготной ипотеки и исчерпание спроса за счет активных покупок в конце 2020 и начале 2021. Повышается риск перегрева и замедления роста акций.

ЛСР

— Продажи недвижимости — 95 млрд руб (+12%)

— Введено в эксплуатацию — 672 тыс. кв. м. (-19%)

— Доля ипотечных контрактов — 64%

— Сегмент продажи строительных материалов снизился в среднем на 10% по сравнению с 2019 годом.

Дивиденды: 78 рублей на одну акцию или 8,3% доходности. (Последние два года выплаты снижены. Средняя доходность 3%)

Алексей Иванович, дивы хотя бы рекомендованы? Что-то не увидел такой новости

ЛСР

— Продажи недвижимости — 95 млрд руб (+12%)

— Введено в эксплуатацию — 672 тыс. кв. м. (-19%)

— Доля ипотечных контрактов — 64%

— Сегмент продажи строительных материалов снизился в среднем на 10% по сравнению с 2019 годом.

Дивиденды: 78 рублей на одну акцию или 8,3% доходности. (Последние два года выплаты снижены. Средняя доходность 3%)

Алексей Иванович, Чистые выплаты были снижены только в прошлом году 3 млрд выплатили, а 5 млрд хотели на бай бэк отправить. ЛСР МСФО

ЛСР МСФО

— Продажи недвижимости — 95 млрд руб (+12%)

— Введено в эксплуатацию — 672 тыс. кв. м. (-19%)

— Доля ипотечных контрактов — 64%

— Сегмент продажи строительных материалов снизился в среднем на 10% по сравнению с 2019 годом.

Дивиденды: 78 рублей на одну акцию или 8,3% доходности. (Последние два года выплаты снижены. Средняя доходность 3%)

Выручка по МСФО немного разочаровала, рост всего на 7%, и это в такой благоприятный год для застройщиков (низкая ставка, льготная ипотека). Рост произошел за счет роста цен на недвижимость, а объем продаж в квадратных метрах остался на уровне прошлого года. Себестоимость же продаж еще учитывает часть старых цен на застройку, поэтому общая маржинальность подросла, что позволило увидеть прибыль в +60% г/г.

То есть спрос на квартиры ЛСР не увеличился. Новые дома они не строили, выручка выросла только за счёт роста цен за квадратный метр. И то, цены на недвижимость выросли на 30%, а выручка подросла только на 7%.

В целом ЛСР отчиталась похуже, чем ПИК, у которого финансовые и операционные результаты вышли лучше конкурента.

Отчитался ещё один крупный девелопер ЛСР, коротко :

•выручка выросла на 7% г/г до 118 млрд рублей.

•скоро. EBITDA выросла на 30% г/г до 27.4 млрд рублей.

•чистая прибыль выросла на 60% и составила 12 млрд рублей.

На 78 рублей дивидендов заработали явно, остаток денежных средств на счетах составляет 86 млрд рублей на текущий момент, почти как текущая капитализация (но надо не забывать про долг в 102 млрд).

Крепкий застройщик, завтра отчитывается Эталон и можно будет просуммировать взгляд на перспективы девелоперов.

Олег Кузьмичев, В общем то, этот общий долг в 102 млрд выглядит не очень страшно. Там и нераспределенной прибыли 50 млрд. Еще одним плюсом это хороший земельный банк. Соглашусь с вами, что очень крепкий застройщик.

Отчитался ещё один крупный девелопер ЛСР, коротко :

•выручка выросла на 7% г/г до 118 млрд рублей.

•скоро. EBITDA выросла на 30% г/г до 27.4 млрд рублей.

•чистая прибыль выросла на 60% и составила 12 млрд рублей.

На 78 рублей дивидендов заработали явно, остаток денежных средств на счетах составляет 86 млрд рублей на текущий момент, почти как текущая капитализация (но надо не забывать про долг в 102 млрд).

Крепкий застройщик, завтра отчитывается Эталон и можно будет просуммировать взгляд на перспективы девелоперов.

Олег Кузьмичев, ну, формально там 60р дивов, но цифра в 78 кажется реальной Рассмотрим отчет ЛСР с точки зрения инвестора: Что же нам показывает этот отчет? Стоит ли быть акционером данной компании?

Рассмотрим отчет ЛСР с точки зрения инвестора: Что же нам показывает этот отчет? Стоит ли быть акционером данной компании?

Отчет вполне ожидаемый в связи с программой льготной ипотеки, обесценивания рубля, ухода инвесторов в недвижимость. В 2020 году пандемия скорее всего помогла данной отрасли, и компания показала результаты весьма лучше прошлого года. С моей точки зрения, государство умно в этой сфере сделало акцент на поддержку экономики, так как тут завязаны не только строители, но и металлурги, банки, и как возможность поднять деньги людей, которые лежали не задействованы в экономике страны. Эта точечная, но с другой стороны обширная поддержка дала стимул. Да, результаты хорошие.

Но что будет дальше, как поведет себя этот рынок, на сколько хватит денег, что бы поддерживать такие высокие результаты. Ставки повышаются, закрытие льготной ипотеки, и кто будет покупать по таким ценам, да и по выросшей ипотечной ставке недвижимость.

Думаю, надо сдержанно смотреть на этот отчет, с точки зрения дальнейшего роста, высокая база сохраниться и если не случиться страшного, то за 2021 год цифры будут на уровне, а на более дальний горизонт сильного драйвера для развития не видно.

Отчитался ещё один крупный девелопер ЛСР, коротко :

Отчитался ещё один крупный девелопер ЛСР, коротко :

•выручка выросла на 7% г/г до 118 млрд рублей.

•скорр. EBITDA выросла на 30% г/г до 27.4 млрд рублей.

•чистая прибыль выросла на 60% и составила 12 млрд рублей.

На 78 рублей дивидендов заработали явно, остаток денежных средств на счетах составляет 86 млрд рублей на текущий момент, почти как текущая капитализация (но надо не забывать про долг в 102 млрд).

Крепкий застройщик, завтра отчитывается Эталон и можно будет просуммировать взгляд на перспективы девелоперов.

Прибыль ЛСР 20 г МСФО +61%

Прибыль ЛСР 20 г МСФО +61%- Денежный поток от операционной деятельности составил 22 430 млн руб.;

- Остаток денежных средств составил 85 798 млн руб.2 по сравнению с 66 859 млн руб. на конец 2019 года;

- Выручка за год составила 118 052 млн руб.;

- Скорректированный показатель EBITDA составил 27 376 млн руб.

- Прибыль составила 12 025 млн руб;

- Прибыль на акцию составила 120,0 руб.;

- Чистый долг снизился на 26% по сравнению с 2019 годом до 16 830 млн руб.3 (общий долг составил 102 628 млн руб.);

- Соотношение чистый долг/скорректированная EBITDA4 снизилось до 0,6x в 2020 году (2019: 1,1x);

- Земельный банк оценен в 276 млрд руб. и составляет 8 226 тыс. кв. м.

сообщение

Авто-репост. Читать в блоге >>> ФИНАНСОВЫЕ ИТОГИ 2020 ГОДА:

ФИНАНСОВЫЕ ИТОГИ 2020 ГОДА:

Денежный поток от операционной деятельности составил 22 430 млн руб.;

Остаток денежных средств составил 85 798 млн руб.2 по сравнению с 66 859 млн руб. на конец 2019 года;

Выручка за год составила 118 052 млн руб.;

Скорректированный показатель EBITDA составил 27 376 млн руб.

Прибыль составила 12 025 млн руб;

Прибыль на акцию составила 120,0 руб.;

Чистый долг снизился на 26% по сравнению с 2019 годом до 16 830 млн руб.3 (общий долг составил 102 628 млн руб.);

Соотношение чистый долг/скорректированная EBITDA4 снизилось до 0,6x в 2020 году (2019: 1,1x);

Земельный банк оценен в 276 млрд руб. и составляет 8 226 тыс. кв. м. Прибыль составила 12 025 млн руб.;

Прибыль составила 12 025 млн руб.;

• Прибыль на акцию составила 120,0 руб.;

• Чистый долг снизился на 26% по сравнению с 2019 годом до 16 830 млн руб. (включая счета эскроу) (общий долг составил 102 628 млн руб.);

• Соотношение чистый долг/скорректированная EBITDA (включая счета эскроу) снизилось до 0,6x в 2020 году (2019: 1,1x);

ЛСР Группа - факторы роста и падения акций

- Большой портфель проектов, превышающий в несколько раз капитализацию компании. (15.10.2023)

- Красный рост продаж в 2023 году (20.10.2023)

- Слабый уровень коммуникаций с акционерами (31.12.2021)

- Мажоритарный акционер кредитует сам себя по сниженной ставке за счет ЛСР, вместо того, чтобы платить дивиденды (5 млрд руб в 1П22) (31.08.2022)

- КРАЙНЕ НИЗКИЕ ПРАКТИКИ КОРПОРАТИВНОГО УПРАВЛЕНИЯ!!! В НАЧАЛЕ 2023 ГОДА МЕНЕДЖМЕНТ ПОДАРИЛ САМ СЕБЕ 22МЛН АКЦИЙ НА 11 МЛРД РУБЛЕЙ, КОТОРЫЕ БЫЛИ ВЫКУПЛЕНЫ ЗА СЧЕТ СРЕДСТВ КОМПАНИИ. (31.03.2023)

- Высокая долговая нагрузка (выше конкурентов, ND/EBITDA = 2,7) (15.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций