| Число акций ао | 11 174 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 387,6 млрд |

| Выручка | 734,0 млрд |

| EBITDA | 130,6 млрд |

| Прибыль | 59,3 млрд |

| Дивиденд ао | 2,494 |

| P/E | 6,5 |

| P/S | 0,5 |

| P/BV | 0,6 |

| EV/EBITDA | 2,9 |

| Див.доход ао | 7,2% |

| ММК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ММК акции

-

Судя по таблице app2.msci.com/eqb/custom_indexes/russia_performance.html, free float округляется до 20%. По текущему курсу капитализация в свободном обращение сейчас как раз 1 миллиард. На хорошем отчёте дойдём до условных 37-38 и проблем не будет. Что думаете? И если можно приведите для сравнения цифры с прошлых исключений, например транснефти

Судя по таблице app2.msci.com/eqb/custom_indexes/russia_performance.html, free float округляется до 20%. По текущему курсу капитализация в свободном обращение сейчас как раз 1 миллиард. На хорошем отчёте дойдём до условных 37-38 и проблем не будет. Что думаете? И если можно приведите для сравнения цифры с прошлых исключений, например транснефти

Тут пока все обсуждали Тинькова и отказ от сделки, отвлекся, а тут смотрю ММК рости начал, даже не верится!)) Там Тиньков не какого заявления по ММК не сделал?

Ewgeny, ММК такие клоуны не нужны

Эх не долго музыка играла!)) так хорошо пошла, что я уже было снова поверил что все еще будет хорошо!))

Ewgeny, зачем же на мелкие песни реагировать? В нашем рынке как раз целый концерт, даже при том, что ммвб и ртс в целом не шевелятся.

Тут пока все обсуждали Тинькова и отказ от сделки, отвлекся, а тут смотрю ММК рости начал, даже не верится!)) Там Тиньков не какого заявления по ММК не сделал?

Ewgeny, инсайд )))) ММК. Обзор операционных показателей за 3-ий квартал 2020 года. Прогноз финансовых показателей и дивидендов

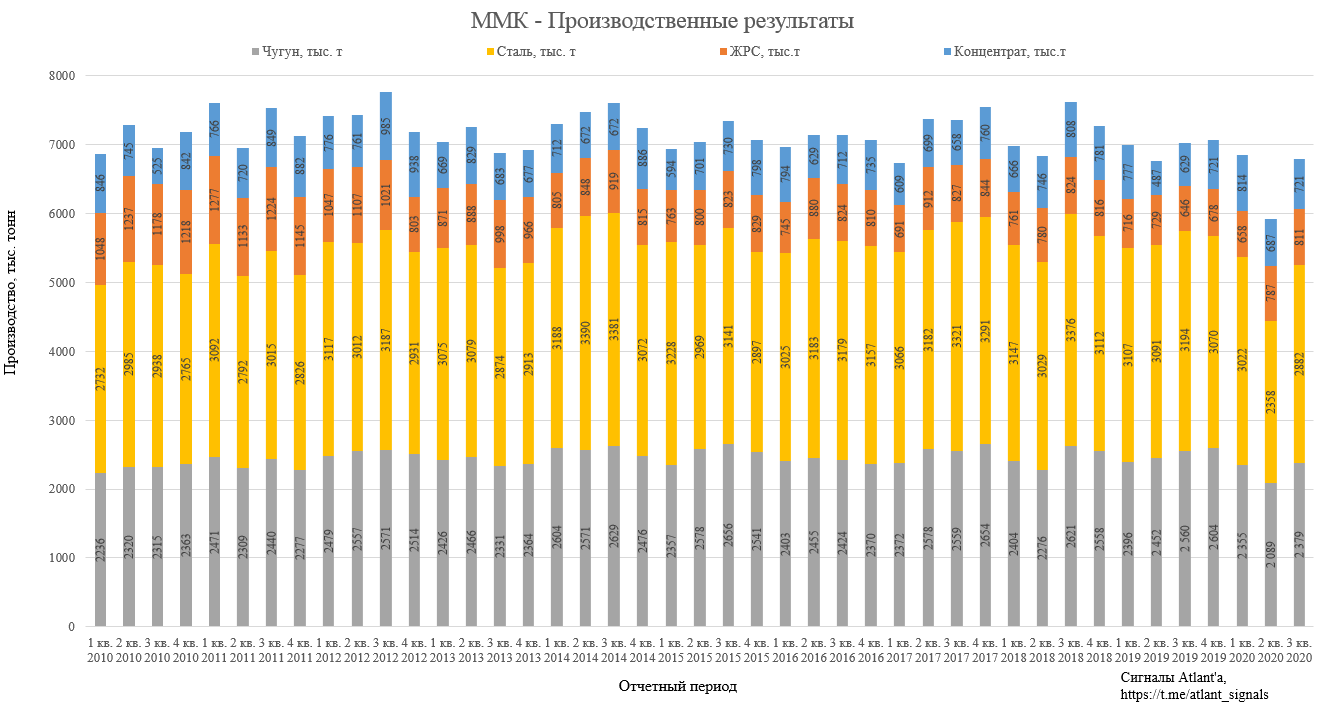

ММК. Обзор операционных показателей за 3-ий квартал 2020 года. Прогноз финансовых показателей и дивидендовРассмотрим операционные показатели ММК, а также попробуем спрогнозировать финансовые результаты компании.

Объем выплавки чугуна вырос на 13,9% к уровню прошлого квартала и составил 2379 тыс. тонн на фоне восстановления спроса на сталь и завершения капитального ремонта доменной печи №2. К прошлому году снижение составило 7,1%.

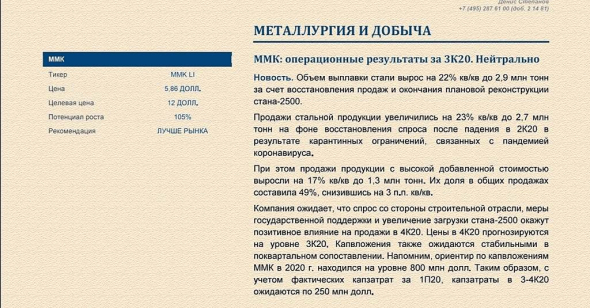

Объем выплавки стали увеличился на 22,2% к уровню прошлого квартала и составил 2882 тыс. тонн в связи с оживлением деловой активности и запуском стана 2500 г/п в июле после плановой реконструкции, проведенной во 2 квартале. К прошлому году снижение составило 9,8%.

Объем производства угольного концентрата ММК-УГОЛЬ вырос на 4,9% к уровню прошлого квартала и составил 721 тыс. тонн в связи с увеличением процента выхода коксующихся углей и ростом спроса на угольный концентрат. К прошлому году рост составил 14,6%.

Производство ЖРС выросло на 3,0% и показало лучший результат за последние 2 года. К прошлому году рост составил 25,6%.

Авто-репост. Читать в блоге >>>

А что там на РДВ?

Плантатор Мигель,РДВ разгоняет:

⚡️ ММК (MAGN (https://neo.putinomics.ru/dashboard/magn/moex)) увеличит стоимость акций, чтобы остаться в индексе MSCI Russia. Об этом заявил менеджмент компании на встрече с инвесторами, на которой присутствовал источник РДВ.

Рост стоимости акций необходим компании для увеличения количества акций в свободном обращении и сохранения места в индексе MSCI Russia, сообщили представители компании.

По расчётам источника, компания заинтересована в стоимости акций выше 43 рублей за акцию — это на 11% выше текущей цены.

• Справедливая цена акций составляет (https://neo.putinomics.ru/dashboard/magn/moex) 45 рублей, апсайд 16%.

#молния #MAGN

@AK47pfl

Заметили, насколько увереннее сейчас чувствуют себя котировки акций НЛМК и Северстали, по сравнению с ММК?

Заметили, насколько увереннее сейчас чувствуют себя котировки акций НЛМК и Северстали, по сравнению с ММК?

Как только рубль начинает слабеть к доллару, именно первые две компании традиционно получают поддержку, т.к. ММК большую часть прибыли зарабатывает в рублях, при этом низкий уровень вертикальной интеграции снижает маржинальность бизнеса магнитогорского комбината во времена высоких цен на железную руду.

К слову, железная руда сейчас находится на 7-летних максимумах. t.me/invest_or_lost

пишет

t.me/borodainvest/423

ММК представил операционные результаты за 3 квартал 2020 года. Наконец-то завершилась модернизация стана 2500!!! Дела сразу пошли на лад: производство и продажи стали выросли на 23%. В угле и концентрате так же наметились операционные успехи: +5% и +3% соответственно. Модернизация позволит компании значительно нарастить производство и даст хорошую прибавку к выручке в 2021 году. Очень хороший бонус в преддверии после кризисного восстановления.

Скорее всего финансовые результаты будут не менее сильными, что позволит менеджменту увеличить квартальные дивиденды. Напомню, что ММК единственный из металлургов временно отказывался от выплат.

Кажется, что компания находится в идеальной ситуации:

— нет долга; (менеджмент разумно придержал дивиденды в разгар кризиса)

— закончен один из основных инвест проектов;

— дела в экономике налаживаются;

Котировки акций при этом сильно отстают от сектора и продолжают валиться на опасениях рынка, что компания вылетит из индекса MCSI!!

Если это действительно произойдет, давление на капитализацию еще более усилится. Быть может это будет идеальный момент для покупки акций.

Не является индивидуальной рекомендацией

Роман Ранний,дела в экономике налаживаются

я чет не уверен

Просто Егор, это скорее всего отражение летнего оживления, а вот что будет осенью и зимой!

Роман Ранний, Надо ехать в теплые края, где не бывает осени и зимы

Игорь, Не надо чтоб Тиньков начал переговоры с ММК по сделке, чтоб продать комбинату свой банк!)) улитет сразу в небо

Ewgeny, поздно, говорят его Фосагро забирает

пишет

t.me/borodainvest/423

ММК представил операционные результаты за 3 квартал 2020 года. Наконец-то завершилась модернизация стана 2500!!! Дела сразу пошли на лад: производство и продажи стали выросли на 23%. В угле и концентрате так же наметились операционные успехи: +5% и +3% соответственно. Модернизация позволит компании значительно нарастить производство и даст хорошую прибавку к выручке в 2021 году. Очень хороший бонус в преддверии после кризисного восстановления.

Скорее всего финансовые результаты будут не менее сильными, что позволит менеджменту увеличить квартальные дивиденды. Напомню, что ММК единственный из металлургов временно отказывался от выплат.

Кажется, что компания находится в идеальной ситуации:

— нет долга; (менеджмент разумно придержал дивиденды в разгар кризиса)

— закончен один из основных инвест проектов;

— дела в экономике налаживаются;

Котировки акций при этом сильно отстают от сектора и продолжают валиться на опасениях рынка, что компания вылетит из индекса MCSI!!

Если это действительно произойдет, давление на капитализацию еще более усилится. Быть может это будет идеальный момент для покупки акций.

Не является индивидуальной рекомендацией

Роман Ранний,дела в экономике налаживаются

я чет не уверен

Просто Егор, это скорее всего отражение летнего оживления, а вот что будет осенью и зимой!

Роман Ранний, Надо ехать в теплые края, где не бывает осени и зимы

пишет

t.me/borodainvest/423

ММК представил операционные результаты за 3 квартал 2020 года. Наконец-то завершилась модернизация стана 2500!!! Дела сразу пошли на лад: производство и продажи стали выросли на 23%. В угле и концентрате так же наметились операционные успехи: +5% и +3% соответственно. Модернизация позволит компании значительно нарастить производство и даст хорошую прибавку к выручке в 2021 году. Очень хороший бонус в преддверии после кризисного восстановления.

Скорее всего финансовые результаты будут не менее сильными, что позволит менеджменту увеличить квартальные дивиденды. Напомню, что ММК единственный из металлургов временно отказывался от выплат.

Кажется, что компания находится в идеальной ситуации:

— нет долга; (менеджмент разумно придержал дивиденды в разгар кризиса)

— закончен один из основных инвест проектов;

— дела в экономике налаживаются;

Котировки акций при этом сильно отстают от сектора и продолжают валиться на опасениях рынка, что компания вылетит из индекса MCSI!!

Если это действительно произойдет, давление на капитализацию еще более усилится. Быть может это будет идеальный момент для покупки акций.

Не является индивидуальной рекомендацией

Роман Ранний,дела в экономике налаживаются

я чет не уверен

Просто Егор, это скорее всего отражение летнего оживления, а вот что будет осенью и зимой!

Роман Ранний, я не здаю, что зимой, но сейчас осень и мне уже страшно

пишет

t.me/borodainvest/423

ММК представил операционные результаты за 3 квартал 2020 года. Наконец-то завершилась модернизация стана 2500!!! Дела сразу пошли на лад: производство и продажи стали выросли на 23%. В угле и концентрате так же наметились операционные успехи: +5% и +3% соответственно. Модернизация позволит компании значительно нарастить производство и даст хорошую прибавку к выручке в 2021 году. Очень хороший бонус в преддверии после кризисного восстановления.

Скорее всего финансовые результаты будут не менее сильными, что позволит менеджменту увеличить квартальные дивиденды. Напомню, что ММК единственный из металлургов временно отказывался от выплат.

Кажется, что компания находится в идеальной ситуации:

— нет долга; (менеджмент разумно придержал дивиденды в разгар кризиса)

— закончен один из основных инвест проектов;

— дела в экономике налаживаются;

Котировки акций при этом сильно отстают от сектора и продолжают валиться на опасениях рынка, что компания вылетит из индекса MCSI!!

Если это действительно произойдет, давление на капитализацию еще более усилится. Быть может это будет идеальный момент для покупки акций.

Не является индивидуальной рекомендацией

Роман Ранний,дела в экономике налаживаются

я чет не уверен

Просто Егор, это скорее всего отражение летнего оживления, а вот что будет осенью и зимой!

пишет

t.me/borodainvest/423

ММК представил операционные результаты за 3 квартал 2020 года. Наконец-то завершилась модернизация стана 2500!!! Дела сразу пошли на лад: производство и продажи стали выросли на 23%. В угле и концентрате так же наметились операционные успехи: +5% и +3% соответственно. Модернизация позволит компании значительно нарастить производство и даст хорошую прибавку к выручке в 2021 году. Очень хороший бонус в преддверии после кризисного восстановления.

Скорее всего финансовые результаты будут не менее сильными, что позволит менеджменту увеличить квартальные дивиденды. Напомню, что ММК единственный из металлургов временно отказывался от выплат.

Кажется, что компания находится в идеальной ситуации:

— нет долга; (менеджмент разумно придержал дивиденды в разгар кризиса)

— закончен один из основных инвест проектов;

— дела в экономике налаживаются;

Котировки акций при этом сильно отстают от сектора и продолжают валиться на опасениях рынка, что компания вылетит из индекса MCSI!!

Если это действительно произойдет, давление на капитализацию еще более усилится. Быть может это будет идеальный момент для покупки акций.

Не является индивидуальной рекомендацией

Роман Ранний,дела в экономике налаживаются

я чет не уверен пишет

пишет

t.me/borodainvest/423

ММК представил операционные результаты за 3 квартал 2020 года. Наконец-то завершилась модернизация стана 2500!!! Дела сразу пошли на лад: производство и продажи стали выросли на 23%. В угле и концентрате так же наметились операционные успехи: +5% и +3% соответственно. Модернизация позволит компании значительно нарастить производство и даст хорошую прибавку к выручке в 2021 году. Очень хороший бонус в преддверии после кризисного восстановления.

Скорее всего финансовые результаты будут не менее сильными, что позволит менеджменту увеличить квартальные дивиденды. Напомню, что ММК единственный из металлургов временно отказывался от выплат.

Кажется, что компания находится в идеальной ситуации:

— нет долга; (менеджмент разумно придержал дивиденды в разгар кризиса)

— закончен один из основных инвест проектов;

— дела в экономике налаживаются;

Котировки акций при этом сильно отстают от сектора и продолжают валиться на опасениях рынка, что компания вылетит из индекса MCSI!!

Если это действительно произойдет, давление на капитализацию еще более усилится. Быть может это будет идеальный момент для покупки акций.

Не является индивидуальной рекомендацией

Аналитика по ММК от Газпромбанка, одни из немногих адекватных инвестиционных аналитических команд на нашем рынке.

Немного грустно, что стальной гигант торгуется по цене трёхлетней давности, когда он пытался войти в индекс MSCI, а теперь его оттуда хотят выгнать (и из-за этого давления котировки на минимумах).

В баксах так вообще оценён на уровне середины 2016. Покупать не рекомендую, всем действовать на свой страх и риск…

Олег Кузьмичев,

А вы на график с учетом дивидендов посмотрите, картина сразу поменяется. В tradingview есть опция — «корректировать данные на дивиденды».

Юрий Гадалов, дивиденды были из части прибыли, потом из FCF, зачем мне график с учетом дивидендов? Дивиденды и дальше будут, никуда они не денутся. По текущим ММК, даже если дивиденды вообще платить не будет, дешёв (капитал то тоже вырос на 30% с тех времён + запущены новые производственные мощности).

Олег Кузьмичев,

Подход к выплате дивидендов может меняться со временем, но сами дивиденды всегда уменьшают капитализацию компании и соответственно влияют на рыночную цену. И раз вы указываете 2016г., то нужно оценить весь денежный поток, который получили инвесторы с этого периода учитывая и выплаченные дивиденды. Я к тому, что уровень цен отнюдь не 2016г., а где-то августа 2017г., поэтому не все так печально в этой компании как кажется на первый взгляд.

Юрий Гадалов, если брать Вашу теорию, тогда надо вычитать безрисковую ставку (ОФЗ), которую инвесторы могли получить с этого периода, как альтернативу денежного потока с покупки ММК.

Дивиденды уменьшают капитал, но он с тех пор ВЫРОС. Все кто купили акцию в 2016 получили свои 30% дивидендами, наверное столько же получили бы на рынке ОФЗ (тогда ставки были выше). Но это абсолютно уже не имеет отношение к текущей цене и дисконту по отношению к прошлому, тем более в твердой валюте (доллар).

Олег Кузьмичев, Мы наверное немного о разных вещах рассуждаем.

В ММК все таки значительно выше 30% было по дивидендам, с 2016г. — около 48% в рублях, ОФЗ бы столько не дали при любом раскладе.

То, что у ММК с 2016г. вырос капитал никто и не спорит и то, что сейчас бумага торгуется с дисконтом тоже.

Юрий Гадалов, совершенно точно о разных вещах, вы считаете что инвестор классический взял по 16 рублей и получил за 3 года 13.7 р дивинедов (17-19 гг), я считаю декабрь 16 и вижу текущие цены с другим курсом доллара, и получаю 30% дивидендами за 4 года удержания эмитента. На кой мне график с учетом дивидендов, если инвестор классический не перегнал ОФЗ, который давал доходность в 10% годовых.

Т.к. подредактировали свои ответы, прокомментирую — 10 кратный ежедневный объем в ММК это не мало (почти 10 миллиардов рублей), менеджмент уже несколько раз комментировал, что не хотят вылетать из индекса. Собственно потому и видим сейчас котировки, как до включения в индекс, фонды уже отыграли выход…

Олег Кузьмичев, Выражусь проще — для оценки прибыли, которую потенциально мог бы получить инвестор лучше анализировать график стоимости акций, с учетом выплаты дивидендов (это конечно касается тех бумаг, которые их платят). Инвестору нужно понимать развивается ли компании или она уже годами стагнирует (сравните к примеру график ГДР Фосагро с и без учета дивидендов). У нас на рынке полно бумаг, которые являются «cash cow» в том или ином виде и чтобы нивелировать этот фактор, я и предложил посмотреть на бумагу под другим углом. Если вам для анализа хватает графика текущей цены — вопросов нет.

Юрий Гадалов, я вас понял, просто в таком случае надо сравнивать доходность с учётом дивидендов за все года с аналогичной доходностью по безрисковой ставке. В случае с ММК победа идёт явно не за первым, если считать за последние 4 года.

ММК - факторы роста и падения акций

- ММК остается фундаментально наиболее дешевой компанией из тройки (17.10.2023)

- Компания имеет низкую интеграцию в коксующийся уголь и железную руду, что плохо сказывается на показателях маржинальности, когда цены на сырье растут (26.12.2017)

ММК - описание компании

ММКОАО «Магнитогорский металлургический комбинат» (ИНН 7414003633) входит в число крупнейших мировых производителей стали и занимает лидирующие позиции среди предприятий чёрной металлургии России. Активы компании в России представляют собой крупный металлургический комплекс с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой чёрных металлов. ММК производит широкий ассортимент металлопродукции с преобладающей долей продукции глубоких переделов с наибольшей добавленной стоимостью.

ГДР ММК торгуется на Лондонской бирже.

1 ГДР соответствует 13 акциям ММК

IR:

Ярослава Врубель

Илья Нечаев

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций