| Число акций ао | 11 174 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 377,0 млрд |

| Выручка | 768,5 млрд |

| EBITDA | 153,0 млрд |

| Прибыль | 79,9 млрд |

| Дивиденд ао | 2,494 |

| P/E | 4,7 |

| P/S | 0,5 |

| P/BV | 0,6 |

| EV/EBITDA | 2,0 |

| Див.доход ао | 7,4% |

| ММК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ММК акции

-

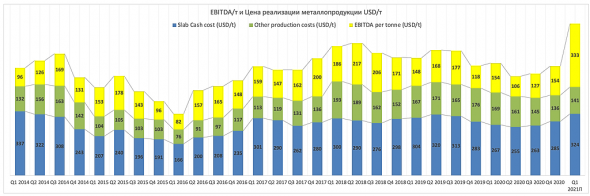

Прогноз скорректированный EBITDA 2904*(713-465) = 720$ мил.

Значительно упали продажи премиальной продукции на 14,1% и соответственно доля премиальной продукции упала на 4,4% поэтому средняя цена за тонну оказалась ниже прогноза

И продажи упали на 4,6%, но стали произвели больше, чем продали, значит подготовились к строительному сезону и будут продавать в Q2 больше чем произведут и по более высоким цена.

Это хорошо скажется на отчете Q2 2021, но плохо на Q1 2021, так как вырастут запасы, что плохо отразиться на FCF, и еще должны были остаться запасы с Q4 2020 года.

То что продажи упали ожидаемо, а вот премиальный сегмент видимо дорого для клиентов стало и самая не приятная неожиданность.

Выходит в штуках премиальной продукции продали, столько же как и в кризисный Q2 2020

Константин Лебедев, металлургов страшно покупать, сталь на хаях!

Роман Ранний, Сейчас в долгую не стоит, а вот как краткосрочная идея купить сейчас и продать через 3 месяца перед сезоном выплат дивов, но придется отслеживать цены, они мало вероятно резко пойдут вниз, но всяко случается.

Константин Лебедев, не факт что они за 3 мес. обгонят индекс

Роман Ранний, Да есть риск, так как по грубым прикидкам недопродали примерно 190 тыс тон премиальной продукции, что может увеличить бумажные запасы на 190 * 832 = 158$ мил., что значительно уменьшит FCF и не факт, что продадут в Q2 2021 вообщем, кажется плохая идея увеличивать запасы, когда цены на хаях, это прямо большой риск.

Константин Лебедев, Вот тут собственно и интересно — это начались «дефицитные волны» на складах, или пошла затоварка оверпрайснутой продукцией ...

Второй квартал точно расставит всё по местам. Если запасы будут расти — металлургов можно будет распродавать.

Прогноз скорректированный EBITDA 2904*(713-465) = 720$ мил.

Значительно упали продажи премиальной продукции на 14,1% и соответственно доля премиальной продукции упала на 4,4% поэтому средняя цена за тонну оказалась ниже прогноза

И продажи упали на 4,6%, но стали произвели больше, чем продали, значит подготовились к строительному сезону и будут продавать в Q2 больше чем произведут и по более высоким цена.

Это хорошо скажется на отчете Q2 2021, но плохо на Q1 2021, так как вырастут запасы, что плохо отразиться на FCF, и еще должны были остаться запасы с Q4 2020 года.

То что продажи упали ожидаемо, а вот премиальный сегмент видимо дорого для клиентов стало и самая не приятная неожиданность.

Выходит в штуках премиальной продукции продали, столько же как и в кризисный Q2 2020

Константин Лебедев, металлургов страшно покупать, сталь на хаях!

Роман Ранний, Сейчас в долгую не стоит, а вот как краткосрочная идея купить сейчас и продать через 3 месяца перед сезоном выплат дивов, но придется отслеживать цены, они мало вероятно резко пойдут вниз, но всяко случается.

Константин Лебедев, не факт что они за 3 мес. обгонят индекс

Роман Ранний, Да есть риск, так как по грубым прикидкам недопродали примерно 190 тыс тон премиальной продукции, что может увеличить бумажные запасы на 190 * 832 = 158$ мил., что значительно уменьшит FCF и не факт, что продадут в Q2 2021 вообщем, кажется плохая идея увеличивать запасы, когда цены на хаях, это прямо большой риск.

Константин Лебедев, известны причины увеличения запасов?

Роман Ранний, в премиальный продукции один из значительных пунктов это с полимерным покрытием цену бахнули +30%

Вот покупатель надеяться, что цены упадут, а тем временем 8-го апреля их ещё подняли на 10%, я на месте покупателей был бы в шоке +40% за три месяца

Константин Лебедев, Ясно! спасибо.

Прогноз скорректированный EBITDA 2904*(713-465) = 720$ мил.

Значительно упали продажи премиальной продукции на 14,1% и соответственно доля премиальной продукции упала на 4,4% поэтому средняя цена за тонну оказалась ниже прогноза

И продажи упали на 4,6%, но стали произвели больше, чем продали, значит подготовились к строительному сезону и будут продавать в Q2 больше чем произведут и по более высоким цена.

Это хорошо скажется на отчете Q2 2021, но плохо на Q1 2021, так как вырастут запасы, что плохо отразиться на FCF, и еще должны были остаться запасы с Q4 2020 года.

То что продажи упали ожидаемо, а вот премиальный сегмент видимо дорого для клиентов стало и самая не приятная неожиданность.

Выходит в штуках премиальной продукции продали, столько же как и в кризисный Q2 2020

Константин Лебедев, металлургов страшно покупать, сталь на хаях!

Роман Ранний, Сейчас в долгую не стоит, а вот как краткосрочная идея купить сейчас и продать через 3 месяца перед сезоном выплат дивов, но придется отслеживать цены, они мало вероятно резко пойдут вниз, но всяко случается.

Константин Лебедев, не факт что они за 3 мес. обгонят индекс

Роман Ранний, Да есть риск, так как по грубым прикидкам недопродали примерно 190 тыс тон премиальной продукции, что может увеличить бумажные запасы на 190 * 832 = 158$ мил., что значительно уменьшит FCF и не факт, что продадут в Q2 2021 вообщем, кажется плохая идея увеличивать запасы, когда цены на хаях, это прямо большой риск.

Константин Лебедев, известны причины увеличения запасов?

Роман Ранний, в премиальный продукции один из значительных пунктов это с полимерным покрытием цену бахнули +30%

Вот покупатель надеяться, что цены упадут, а тем временем 8-го апреля их ещё подняли на 10%, я на месте покупателей был бы в шоке +40% за три месяца

Прогноз скорректированный EBITDA 2904*(713-465) = 720$ мил.

Значительно упали продажи премиальной продукции на 14,1% и соответственно доля премиальной продукции упала на 4,4% поэтому средняя цена за тонну оказалась ниже прогноза

И продажи упали на 4,6%, но стали произвели больше, чем продали, значит подготовились к строительному сезону и будут продавать в Q2 больше чем произведут и по более высоким цена.

Это хорошо скажется на отчете Q2 2021, но плохо на Q1 2021, так как вырастут запасы, что плохо отразиться на FCF, и еще должны были остаться запасы с Q4 2020 года.

То что продажи упали ожидаемо, а вот премиальный сегмент видимо дорого для клиентов стало и самая не приятная неожиданность.

Выходит в штуках премиальной продукции продали, столько же как и в кризисный Q2 2020

Константин Лебедев, металлургов страшно покупать, сталь на хаях!

Роман Ранний, Сейчас в долгую не стоит, а вот как краткосрочная идея купить сейчас и продать через 3 месяца перед сезоном выплат дивов, но придется отслеживать цены, они мало вероятно резко пойдут вниз, но всяко случается.

Константин Лебедев, не факт что они за 3 мес. обгонят индекс

Роман Ранний, Да есть риск, так как по грубым прикидкам недопродали примерно 190 тыс тон премиальной продукции, что может увеличить бумажные запасы на 190 * 832 = 158$ мил., что значительно уменьшит FCF и не факт, что продадут в Q2 2021 вообщем, кажется плохая идея увеличивать запасы, когда цены на хаях, это прямо большой риск.

Константин Лебедев, известны причины увеличения запасов?

Прогноз скорректированный EBITDA 2904*(713-465) = 720$ мил.

Значительно упали продажи премиальной продукции на 14,1% и соответственно доля премиальной продукции упала на 4,4% поэтому средняя цена за тонну оказалась ниже прогноза

И продажи упали на 4,6%, но стали произвели больше, чем продали, значит подготовились к строительному сезону и будут продавать в Q2 больше чем произведут и по более высоким цена.

Это хорошо скажется на отчете Q2 2021, но плохо на Q1 2021, так как вырастут запасы, что плохо отразиться на FCF, и еще должны были остаться запасы с Q4 2020 года.

То что продажи упали ожидаемо, а вот премиальный сегмент видимо дорого для клиентов стало и самая не приятная неожиданность.

Выходит в штуках премиальной продукции продали, столько же как и в кризисный Q2 2020

Константин Лебедев, металлургов страшно покупать, сталь на хаях!

Роман Ранний, Сейчас в долгую не стоит, а вот как краткосрочная идея купить сейчас и продать через 3 месяца перед сезоном выплат дивов, но придется отслеживать цены, они мало вероятно резко пойдут вниз, но всяко случается.

Константин Лебедев, не факт что они за 3 мес. обгонят индекс

Роман Ранний, Да есть риск, так как по грубым прикидкам недопродали примерно 190 тыс тон премиальной продукции, что может увеличить бумажные запасы на 190 * 832 = 158$ мил., что значительно уменьшит FCF и не факт, что продадут в Q2 2021 вообщем, кажется плохая идея увеличивать запасы, когда цены на хаях, это прямо большой риск. Операционные результаты Группы ММК за 1 квартал 2021 года

Операционные результаты Группы ММК за 1 квартал 2021 годаПАО «Магнитогорский металлургический комбинат» («ММК» или «Группа») (MICEX-RTS: MAGN; LSE: MMK), один из крупнейших мировых производителей стали, объявляет операционные результаты за 1 квартал 2021 года.

ОСНОВНЫЕ ПОКАЗАТЕЛИ ЗА 1 КВАРТАЛ 2021 ГОДА К 4 КВАРТАЛУ 2020 ГОДА

- Объем выплавки чугуна вырос на 2,0% к уровню прошлого квартала и составил 2 572 тыс. тонн по причине сохраняющегося высокого спроса на металлопродукцию.

- Объем выплавки стали остался практически неизменным по сравнению с прошлым кварталом и составил 3 300 тыс. тонн, отражая благоприятную рыночную конъюнктуру.

- Продажи товарной продукции по Группе ММК составили 2 904 тыс. тонн, сократившись к уровню прошлого квартала на 4,6% в связи с формированием складских запасов проката строительного назначения в преддверии высокого сезона.

- Продажи премиальной продукции по Группе уменьшились на 14,1% до 1 154 тыс. тонн на фоне пополнения складов перед началом строительного сезона и снижения продаж стального сегмента Турция.

- Объем производства угольного концентрата ММК-УГОЛЬ составил 815 тыс. тонн, сократившись на 2,6% к уровню прошлого квартала по причине конвенционных ограничений на погрузку и подготовки лав к перемонтажу.

Авто-репост. Читать в блоге >>>

Прогноз скорректированный EBITDA 2904*(713-465) = 720$ мил.

Значительно упали продажи премиальной продукции на 14,1% и соответственно доля премиальной продукции упала на 4,4% поэтому средняя цена за тонну оказалась ниже прогноза

И продажи упали на 4,6%, но стали произвели больше, чем продали, значит подготовились к строительному сезону и будут продавать в Q2 больше чем произведут и по более высоким цена.

Это хорошо скажется на отчете Q2 2021, но плохо на Q1 2021, так как вырастут запасы, что плохо отразиться на FCF, и еще должны были остаться запасы с Q4 2020 года.

То что продажи упали ожидаемо, а вот премиальный сегмент видимо дорого для клиентов стало и самая не приятная неожиданность.

Выходит в штуках премиальной продукции продали, столько же как и в кризисный Q2 2020

Константин Лебедев, металлургов страшно покупать, сталь на хаях!

Роман Ранний, Сейчас в долгую не стоит, а вот как краткосрочная идея купить сейчас и продать через 3 месяца перед сезоном выплат дивов, но придется отслеживать цены, они мало вероятно резко пойдут вниз, но всяко случается.

Константин Лебедев, не факт что они за 3 мес. обгонят индекс

Прогноз скорректированный EBITDA 2904*(713-465) = 720$ мил.

Значительно упали продажи премиальной продукции на 14,1% и соответственно доля премиальной продукции упала на 4,4% поэтому средняя цена за тонну оказалась ниже прогноза

И продажи упали на 4,6%, но стали произвели больше, чем продали, значит подготовились к строительному сезону и будут продавать в Q2 больше чем произведут и по более высоким цена.

Это хорошо скажется на отчете Q2 2021, но плохо на Q1 2021, так как вырастут запасы, что плохо отразиться на FCF, и еще должны были остаться запасы с Q4 2020 года.

То что продажи упали ожидаемо, а вот премиальный сегмент видимо дорого для клиентов стало и самая не приятная неожиданность.

Выходит в штуках премиальной продукции продали, столько же как и в кризисный Q2 2020

Константин Лебедев, металлургов страшно покупать, сталь на хаях!

Роман Ранний, Сейчас в долгую не стоит, а вот как краткосрочная идея купить сейчас и продать через 3 месяца перед сезоном выплат дивов, но придется отслеживать цены, они мало вероятно резко пойдут вниз, но всяко случается. С учетом налогов -50$ и увеличения запасов на -40$ и компенсацией превышения CAPEX +50$

С учетом налогов -50$ и увеличения запасов на -40$ и компенсацией превышения CAPEX +50$

Делаем прогноз на FCF = 455$

Соответственно дивиденд = 3,14 р

И цель по акции 3,14 / 4,2 = 74р к +- дате закрытия реестра. При условии снижения цены на сталь на мировых рынках до 15% от текущих уровней.

И это без учета возможной переоценки по мультипликатору EV/EBITDA ближе к отраслевой

Прогноз скорректированный EBITDA 2904*(713-465) = 720$ мил.

Значительно упали продажи премиальной продукции на 14,1% и соответственно доля премиальной продукции упала на 4,4% поэтому средняя цена за тонну оказалась ниже прогноза

И продажи упали на 4,6%, но стали произвели больше, чем продали, значит подготовились к строительному сезону и будут продавать в Q2 больше чем произведут и по более высоким цена.

Это хорошо скажется на отчете Q2 2021, но плохо на Q1 2021, так как вырастут запасы, что плохо отразиться на FCF, и еще должны были остаться запасы с Q4 2020 года.

То что продажи упали ожидаемо, а вот премиальный сегмент видимо дорого для клиентов стало и самая не приятная неожиданность.

Выходит в штуках премиальной продукции продали, столько же как и в кризисный Q2 2020

Константин Лебедев, металлургов страшно покупать, сталь на хаях! Cегодня вышли операционные результаты ММК за 1 квартал 2021 года.

Cегодня вышли операционные результаты ММК за 1 квартал 2021 года.

По сравнению с 1 кварталом 2020 года:

1. Производство чугуна выросло на 9.2%.

2. Производство стали выросло на 9.2%.

3. Продажи товарной продукции выросли на 5.8%.

4. Продажи премиальной продукции упали на 11.8%.

В целом отчет вышел неплохой. Тем не менее, ничего слишком уж хорошего тоже нет, а учитывая, как сильно перегреты металлурги в последнее время,

не стоит удивляться, что сегодня акции ММК снижаются, несмотря на рост рынка. Цены на бумаги большой тройки металлургов (Северсталь, НЛМК и ММК)

в последние несколько дней достигли исторических максимумов, в целом это хороший знак для продолжения роста, но какая-то коррекция все-таки

необходима. Группа ММК в I квартале сократила выплавку стали на 0,4%, продажи упали на 4,6%

Группа ММК в I квартале сократила выплавку стали на 0,4%, продажи упали на 4,6% Прогноз скорректированный EBITDA 2904*(713-465) = 720$ мил.

Прогноз скорректированный EBITDA 2904*(713-465) = 720$ мил.

Значительно упали продажи премиальной продукции на 14,1% и соответственно доля премиальной продукции упала на 4,4% поэтому средняя цена за тонну оказалась ниже прогноза

И продажи упали на 4,6%, но стали произвели больше, чем продали, значит подготовились к строительному сезону и будут продавать в Q2 больше чем произведут и по более высоким цена.

Это хорошо скажется на отчете Q2 2021, но плохо на Q1 2021, так как вырастут запасы, что плохо отразиться на FCF, и еще должны были остаться запасы с Q4 2020 года.

То что продажи упали ожидаемо, а вот премиальный сегмент видимо дорого для клиентов стало и самая не приятная неожиданность.

Выходит в штуках премиальной продукции продали, столько же как и в кризисный Q2 2020

Объем выплавки чугуна ММК в 1 кв +2% г/г, выплавка стали не изменилась

Объем выплавки чугуна ММК в 1 кв +2% г/г, выплавка стали не изменилась

• Объем выплавки чугуна вырос на 2,0% к уровню прошлого квартала и составил 2 572 тыс. тонн по причине сохраняющегося высокого спроса на металлопродукцию.

• Объем выплавки стали остался практически неизменным по сравнению с прошлым кварталом и составил 3 300 тыс. тонн, отражая благоприятную рыночную конъюнктуру.

• Продажи товарной продукции по Группе ММК составили 2 904 тыс. тонн, сократившись к уровню прошлого квартала на 4,6% в связи с формированием складских запасов проката строительного назначения в преддверии высокого сезона.

• Продажи премиальной продукции по Группе уменьшились на 14,1% до 1 154 тыс. тонн на фоне пополнения складов перед началом строительного сезона и снижения продаж стального сегмента Турция.

• Объем производства угольного концентрата ММК-УГОЛЬ составил 815 тыс. тонн, сократившись на 2,6% к уровню прошлого квартала по причине конвенционных ограничений на погрузку и подготовки лав к перемонтажу.

Авто-репост. Читать в блоге >>>

Прогноз следующий с формулой, где можно пересчитать по факту показателей за Q1 2021

Прогноз следующий с формулой, где можно пересчитать по факту показателей за Q1 2021

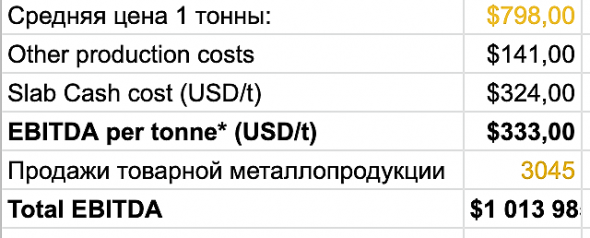

EBITDA = 3045*(798-465) = 1013985$

3045 — берем из КОНСОЛИДИРОВАННЫЕ ПОКАЗАТЕЛИ ГРУППЫ ММК поля «Продажи товарной металлопродукции, в том числе:»

798 — берем из КОНСОЛИДИРОВАННЫЕ ЦЕНЫ НА МЕТАЛЛОПРОДУКЦИЮ поля «Средняя цена 1 тонны:»

docs.google.com/spreadsheets/d/19EW7vTlieRPK42bya16G_8htcOJbdYAYfl66SS5sAmU/edit?usp=sharing

Other production costs получен из

опа.

чудных металлургов ВТБ в шорт не дает:)

ни ММК, ни НЛМК, ни Северсталь.

Andrealin, так у всех корпсобытия в ближайшие даты, броков тоже жмет ЦК периодически под них

не мешайте большому дяде шортить

уже не первый раз о ВТБ в этом ключе пишут

keekkenen, Да это арбитражные роботы, гоняют цены за сталью на биржах металла

Сегодня цена доходила до 5.141,00, сейчас упала, вот и акции за ней

13.04.2021 5.135,00 5.010,00 5.141,00 5.010,00 252,50K 0,18%

Константин Лебедев, И вот цена фьючерса стали на Шанхайская биржа подросла и за ней наши металлурги, так и ходит пока нет других драйверов

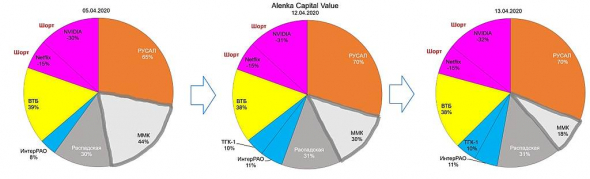

На стратегии www.comon.ru/user/AlenkaCapital/strategy/detail/?id=16020, сегодня продали чать пакета ММК

На стратегии www.comon.ru/user/AlenkaCapital/strategy/detail/?id=16020, сегодня продали чать пакета ММК

Но они входили по 40 руб. с плечами, а по 65 вышли и только сбросили плечи. Кажется у нас для ММК 21-го числа буде комбо, будут объявлены фин результаты и дивиденд

Кажется у нас для ММК 21-го числа буде комбо, будут объявлены фин результаты и дивиденд

И в этот же день послание от старого деда.

По словам официальных лиц, новая программа, вероятно, будет включать в себя сочетание расходов на инфраструктуру для увеличения инвестиций и благосостояния, а также других льгот, которые помогут компенсировать падение доходов. Путин уже приказал правительству выбрать проекты, от высокоскоростной железной дороги до мостов и портов, чтобы получить 1 триллион рублей (13 миллиардов долларов) из фонда благосостояния, начиная с этого года. По словам людей, близких к дискуссии, сколько денег потратит Кремль, остается предметом жарких споров.

www.bloomberg.com/news/articles/2021-04-13/putin-looks-to-spending-to-get-economy-back-on-track-post-covid?sref=Y0jVLcFo

не мешайте большому дяде шортить

уже не первый раз о ВТБ в этом ключе пишут

keekkenen, Да это арбитражные роботы, гоняют цены за сталью на биржах металла

Сегодня цена доходила до 5.141,00, сейчас упала, вот и акции за ней

13.04.2021 5.135,00 5.010,00 5.141,00 5.010,00 252,50K 0,18%

опа.

чудных металлургов ВТБ в шорт не дает:)

ни ММК, ни НЛМК, ни Северсталь.

Andrealin, Дак может вам необходимо ваш инвестиционный профиль прокачать до Агрессивный?

ММК - факторы роста и падения акций

- ММК остается фундаментально наиболее дешевой компанией из тройки (17.10.2023)

- Компания имеет низкую интеграцию в коксующийся уголь и железную руду, что плохо сказывается на показателях маржинальности, когда цены на сырье растут (26.12.2017)

ММК - описание компании

ММКОАО «Магнитогорский металлургический комбинат» (ИНН 7414003633) входит в число крупнейших мировых производителей стали и занимает лидирующие позиции среди предприятий чёрной металлургии России. Активы компании в России представляют собой крупный металлургический комплекс с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой чёрных металлов. ММК производит широкий ассортимент металлопродукции с преобладающей долей продукции глубоких переделов с наибольшей добавленной стоимостью.

ГДР ММК торгуется на Лондонской бирже.

1 ГДР соответствует 13 акциям ММК

IR:

Ярослава Врубель

Илья Нечаев

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций