| Число акций ао | 99 млн |

| Число акций ап | 33 млн |

| Номинал ао | 25 руб |

| Номинал ап | 25 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 48,1 млрд |

| Выручка | 225,1 млрд |

| EBITDA | – |

| Прибыль | -4,8 млрд |

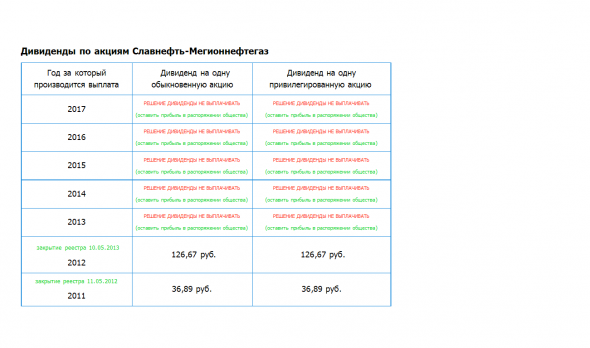

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | -10,1 |

| P/S | 0,2 |

| P/BV | 0,5 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Славнефть Мегионнефтегаз Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Славнефть Мегионнефтегаз акции

ао: 397₽ -0.25%ап: 260₽ -0.19%

-

Спасибо, что оценили мою работу, приятно)

По вопросам:

1) «увидел что Мегион отнесли к 2ой группе» — имеете ввиду класс надежности?

2) «Какие из компаний на Мосбирже тоже относятся к этой группе согласно Вашей методики расчета?» — если имеете ввиду класс надежности, то сразу оговорюсь, методика не моя, взял у Л.В. Донцовой и Н.А. Никифоровой, я поддерживаю их взгляд на оценку и считаю ее достаточно точной и справедливой, в своей оценке я использую их работу на 33%, моя оценка состоит из:

1. Надежность (Л.В. Донцовой и Н.А. Никифоровой)

2. Рентабельность

3. Деловая активность

3) «Отдельное уточнение по приросту ЧП за 1кв: рост прибыли от продаж: +47%; ЧП: +51%; Выручка +26.48%.» — спасибо, что заметили, поправил

Я постараюсь сегодня вечером выложить оценку 1кв по Мегиону. Ранее я выкладывал оценку годовую, так вот, методику я чуть подкорректировал, теперь оценка более предвзята к рентабельности и деловой активности (добавил заградительные коэффициенты и градацию по уровням, теперь что бы рентабельность получила хоть какие то балы, она должна составить не менее среднерыночного процента, при этом чем выше рентабельность, тем выше балов она получит и наоборот, если рентабельность сильно сократилась, то это отрицательно скажется на оценке. Деловую активность пришлось градировать с трудом, так как для этого я провел выборку свыше 50 компаний для определения минимального значения)

Вышел отчет за 1кв 2019 www.e-disclosure.ru/portal/files.aspx?id=568&type=3

ЧП выросла на 33%

Yougin Levakov, Спасибо Вам за фин анализ! Специально зарегался, что бы Вас поблагодарить! ))) Отдельный вопрос: увидел что Мегион отнесли к 2ой группе. Какие из компаний на Мосбирже тоже относятся к этой группе согалсно Вашей методики расчета? (для сравнения) Отдельное уточнение по приросту ЧП за 1кв: рост прибыли от продаж: +47%; ЧП: +51%; Выручка +26.48%. Если экстраполировать чистую рентабельность на 2019г. она уже будет в районе 7.5% (в 2018г. 6.25%)! Так же сильно вырос оборотный капитал! Значит ли это, согласно Вашей методики, сильно прибавит по балам?

Есть другие нефтяные компании с гораздо лучшим отчетами и реальными дивидендами. С недооценкой в разы по сравнению с Мегионом. И без убытка за 4-й кв-л. Нефть в рублях дорогая была за 2018г и и шикует нефтянка. Удмуртнефть дивы 23%, Сургут преф 18%, Башнефть преф 15%. Зачем нужен Мегион? И что будет за 2019г нефть в рублях уже упала?! Убыток за 4 кв-л у всех дочек Славнефти.

Есть другие нефтяные компании с гораздо лучшим отчетами и реальными дивидендами. С недооценкой в разы по сравнению с Мегионом. И без убытка за 4-й кв-л. Нефть в рублях дорогая была за 2018г и и шикует нефтянка. Удмуртнефть дивы 23%, Сургут преф 18%, Башнефть преф 15%. Зачем нужен Мегион? И что будет за 2019г нефть в рублях уже упала?! Убыток за 4 кв-л у всех дочек Славнефти.

Yougin Levakov, как вы определяете стоимость

Дмитрий Вебсмит, все просто, анализируете 4 основных показателя: ликвидность, финансовую устойчивость, деловую активность, рентабельность. Консолидируете — Ликвидность + Фин уст, получаете экспресс оценку надежности, выражаете данное значение в процентном соотношение. Далее отдельно приводите значение рентабельности к общему проценту эффективности. Далее отдельно приводите значение деловой активности к общему проценту эффективности. Корректируете рентабельность на свободный денежный поток, а деловую активность на чистый объем продаж. Далее все это: экспресс оценка надежности + чистая рентабельность + чистая деловая активность, приводите к единому значению эффективности. Далее берем значение эффективности за прошлые года и цену акции за прошлые года, сравниваем, получаем ответ.

Кстати P/E нельзя сравнивать у компаний которые платят дивы и нет, тут вас обманет темп роста, тк он будет рассчитан по разному.

Еще играет роль какой P/E вы берете, их существует несколько.

Yougin Levakov, Скажите пожалуйста, как вы выражаете экспресс оценку надежности в процентном соотношении (в процентном соотношении от чего?). Как привести значение рентабельности, значение деловой активности к общему проценту эффективности? И что такое процент эффективности? И как в итоге получить это общее значение эффективности? Если не трудно поясните пожалуйста, спасибо.

Антон, хороший разбор экспресс оценки есть у Донцовой, приведение рентабельности к эффективности у Асвата Дамодарана, я бы рад расписать расчеты, но под это и поста не хватит…

Yougin Levakov, Хорошо, спасибо

Сегодня вечером фин анализ по Мегиону годовому скину, там все увидите, отчетность у них великолепная, плюс возможно, вероятно, чисто мое мнение, они могут начать платить дивы, но это не точно

Yougin Levakov, интересно посмотреть. Сегодня вечером фин анализ по Мегиону годовому скину, там все увидите, отчетность у них великолепная, плюс возможно, вероятно, чисто мое мнение, они могут начать платить дивы, но это не точно

Сегодня вечером фин анализ по Мегиону годовому скину, там все увидите, отчетность у них великолепная, плюс возможно, вероятно, чисто мое мнение, они могут начать платить дивы, но это не точно

Yougin Levakov, как вы определяете стоимость

Дмитрий Вебсмит, все просто, анализируете 4 основных показателя: ликвидность, финансовую устойчивость, деловую активность, рентабельность. Консолидируете — Ликвидность + Фин уст, получаете экспресс оценку надежности, выражаете данное значение в процентном соотношение. Далее отдельно приводите значение рентабельности к общему проценту эффективности. Далее отдельно приводите значение деловой активности к общему проценту эффективности. Корректируете рентабельность на свободный денежный поток, а деловую активность на чистый объем продаж. Далее все это: экспресс оценка надежности + чистая рентабельность + чистая деловая активность, приводите к единому значению эффективности. Далее берем значение эффективности за прошлые года и цену акции за прошлые года, сравниваем, получаем ответ.

Кстати P/E нельзя сравнивать у компаний которые платят дивы и нет, тут вас обманет темп роста, тк он будет рассчитан по разному.

Еще играет роль какой P/E вы берете, их существует несколько.

Yougin Levakov, Скажите пожалуйста, как вы выражаете экспресс оценку надежности в процентном соотношении (в процентном соотношении от чего?). Как привести значение рентабельности, значение деловой активности к общему проценту эффективности? И что такое процент эффективности? И как в итоге получить это общее значение эффективности? Если не трудно поясните пожалуйста, спасибо.

Антон, хороший разбор экспресс оценки есть у Донцовой, приведение рентабельности к эффективности у Асвата Дамодарана, я бы рад расписать расчеты, но под это и поста не хватит…

Славнефть-Мегионнефтегаз (Роснефть и Газпром нефть)

Славнефть-Мегионнефтегаз (Роснефть и Газпром нефть)

Тип Обыкновенная

99 474 705 акций http://www.sn-mng.ru/upload/iblock/f47/f47b9f1859a770c60a0e0ce56c48cb33.pdf стр.5

Капитализация на 19.02.2019г: 49,638 млрд руб

Тип Привилегированная

33 056 875 акций

Капитализация на 19.02.2019г: 14,545 млрд руб

Общий долг на 31.12.2016г: 56,424 млрд руб

Общий долг на 31.12.2017г: 74,376 млрд руб

Общий долг на 30.09.2018г: 103,917 млрд руб

Общий долг на 31.12.2018г: 104,013 млрд руб

Выручка 2016г: 144,206 млрд руб

Выручка 9 мес 2017г: 110,234 млрд руб

Выручка 2017г: 153,409 млрд руб

Выручка 1 кв 2018г: 39,272 млрд руб

Выручка 6 мес 2018г: 89,129 млрд руб

Выручка 9 мес 2018г: 141,391 млрд руб

Выручка 2018г: 188,919 млрд руб

Прибыль 2015г: 9,464 млрд руб

Прибыль 9 мес 2016г: 10,592 млрд руб

Прибыль 2016г: 12,336 млрд руб

Прибыль 1 кв 2017г: 2,358 млрд руб

Прибыль 6 мес 2017г: 3,437 млрд руб

Прибыль 9 мес 2017г: 6,299 млрд руб

Прибыль 2017г: 7,810 млрд руб

Прибыль 1 кв 2018г: 2,376 млрд руб

Прибыль 6 мес 2018г: 7,048 млрд руб

Прибыль 9 мес 2018г: 12,137 млрд руб

Прибыль 2018г: 11,811 млрд руб

http://sn-mng.ru/aktsioneram-i-investoram/finansovaya-otchetnost-po-rossiyskim-standartam-bukhgalterskogo-ucheta-rsbu/

Хороший разбор компании:

Хороший разбор компании:

bf.arsagera.ru/dobycha_pererabotka_nefti_i_gaza/slavneftmegionneftegaz/itogi_2018_g_neozhidanno_ubytochnyj_kvartal/

Да и добыча сильно упала с 20.5млн т в 2005г до 13.3 млн тонн за 2018г. Компания медленно стагнирует.

Yougin Levakov, как вы определяете стоимость

Дмитрий Вебсмит, все просто, анализируете 4 основных показателя: ликвидность, финансовую устойчивость, деловую активность, рентабельность. Консолидируете — Ликвидность + Фин уст, получаете экспресс оценку надежности, выражаете данное значение в процентном соотношение. Далее отдельно приводите значение рентабельности к общему проценту эффективности. Далее отдельно приводите значение деловой активности к общему проценту эффективности. Корректируете рентабельность на свободный денежный поток, а деловую активность на чистый объем продаж. Далее все это: экспресс оценка надежности + чистая рентабельность + чистая деловая активность, приводите к единому значению эффективности. Далее берем значение эффективности за прошлые года и цену акции за прошлые года, сравниваем, получаем ответ.

Кстати P/E нельзя сравнивать у компаний которые платят дивы и нет, тут вас обманет темп роста, тк он будет рассчитан по разному.

Еще играет роль какой P/E вы берете, их существует несколько.

Yougin Levakov, Скажите пожалуйста, как вы выражаете экспресс оценку надежности в процентном соотношении (в процентном соотношении от чего?). Как привести значение рентабельности, значение деловой активности к общему проценту эффективности? И что такое процент эффективности? И как в итоге получить это общее значение эффективности? Если не трудно поясните пожалуйста, спасибо.

Убыток за 4-й квартал.

Р/Е уже большее 4-х.

Долг вырос с 30 млрд до 55.6 млрд?

Нефть упала в рублях. Дивов нет.

Отчёт за 1-й кв-л 2019г скорее всего тоже будет убыток.

Башнефть и то по мультипликаторам лучше, долг меньше да и дивы платит.

Славнефть очень плохой мажор, если уж себя по выкупу оценили в 20р.

Дочкам вряд ли повезёт.

Наверное по Р/Е=3-4 если по аналогам, 11.811млрд*4=47.2 млрд. капа, 350-400р до изменения к лучшему.

РоманП., лол, 11 ярдов прибыли у них + свободный денежный поток в плюсе, откуда вы взяли убыток?)

Yougin Levakov, сравните прибыль за 9мес и за 12мес. 4-й квартал был убыток -328млн. На хорошем отчёте за 9мес что то не росла, на убытке поперла.

РоманП., не советую таким образом считать прибыли и вот почему:

1) Слишком малый период для прогнозирования

2) Годовая прибыль, это «особая» прибыль, это база под потенциальные дивы

Сравните отчеты 12.19, 12.18, 12.17

Увидите, что свободный денежный поток как ракета в последний год вырос!

Убыток за 4-й квартал.

Р/Е уже большее 4-х.

Долг вырос с 30 млрд до 55.6 млрд?

Нефть упала в рублях. Дивов нет.

Отчёт за 1-й кв-л 2019г скорее всего тоже будет убыток.

Башнефть и то по мультипликаторам лучше, долг меньше да и дивы платит.

Славнефть очень плохой мажор, если уж себя по выкупу оценили в 20р.

Дочкам вряд ли повезёт.

Наверное по Р/Е=3-4 если по аналогам, 11.811млрд*4=47.2 млрд. капа, 350-400р до изменения к лучшему.

РоманП., лол, 11 ярдов прибыли у них + свободный денежный поток в плюсе, откуда вы взяли убыток?)

Yougin Levakov, сравните прибыль за 9мес и за 12мес. 4-й квартал был убыток -328млн. На хорошем отчёте за 9мес что то не росла, на убытке поперла.

Убыток за 4-й квартал.

Р/Е уже большее 4-х.

Долг вырос с 30 млрд до 55.6 млрд?

Нефть упала в рублях. Дивов нет.

Отчёт за 1-й кв-л 2019г скорее всего тоже будет убыток.

Башнефть и то по мультипликаторам лучше, долг меньше да и дивы платит.

Славнефть очень плохой мажор, если уж себя по выкупу оценили в 20р.

Дочкам вряд ли повезёт.

Наверное по Р/Е=3-4 если по аналогам, 11.811млрд*4=47.2 млрд. капа, 350-400р до изменения к лучшему.

РоманП., лол, 11 ярдов прибыли у них + свободный денежный поток в плюсе, откуда вы взяли убыток?)

Yougin Levakov, как вы определяете стоимость

Дмитрий Вебсмит, все просто, анализируете 4 основных показателя: ликвидность, финансовую устойчивость, деловую активность, рентабельность. Консолидируете — Ликвидность + Фин уст, получаете экспресс оценку надежности, выражаете данное значение в процентном соотношение. Далее отдельно приводите значение рентабельности к общему проценту эффективности. Далее отдельно приводите значение деловой активности к общему проценту эффективности. Корректируете рентабельность на свободный денежный поток, а деловую активность на чистый объем продаж. Далее все это: экспресс оценка надежности + чистая рентабельность + чистая деловая активность, приводите к единому значению эффективности. Далее берем значение эффективности за прошлые года и цену акции за прошлые года, сравниваем, получаем ответ.

Кстати P/E нельзя сравнивать у компаний которые платят дивы и нет, тут вас обманет темп роста, тк он будет рассчитан по разному.

Еще играет роль какой P/E вы берете, их существует несколько.

Убыток за 4-й квартал.

Убыток за 4-й квартал.

Р/Е уже большее 4-х.

Долг вырос с 30 млрд до 55.6 млрд?

Нефть упала в рублях. Дивов нет.

Отчёт за 1-й кв-л 2019г скорее всего тоже будет убыток.

Башнефть и то по мультипликаторам лучше, долг меньше да и дивы платит.

Славнефть очень плохой мажор, если уж себя по выкупу оценили в 20р.

Дочкам вряд ли повезёт.

Наверное по Р/Е=3-4 если по аналогам, 11.811млрд*4=47.2 млрд. капа, 350-400р до изменения к лучшему.

Обычный разгон неликвида объём 5-6млн всего. По Р/Е лучше уж Башнефть купить и дивы ещё платит, долгов меньше.

РоманП., не соглашусь с вами, P/E не лучший показатель для оценки, сейчас Мегион стоит столько, сколько должен был стоить, это и была рыночная неэффективность, после 3кв его стоимость должна была быть 450+

Славнефть Мегионнефтегаз - факторы роста и падения акций

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Славнефть Мегионнефтегаз - описание компании

Славнефть Мегионнефтегаз — дочка Слафнефти в ХМАО.http://www.sn-mng.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций