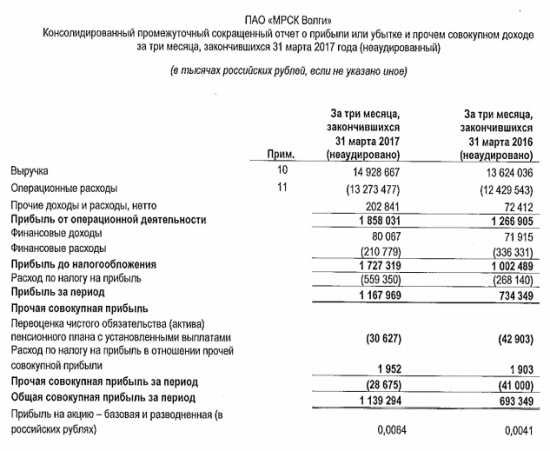

Чистая прибыль МРСК Волги по МСФО за 1 квартал 2017 года +59,1% и составила 1,168 млрд рублей.

Выручка за отчетный период +9,6% и составила 14,93 млрд рублей.

Прибыль до налогообложения составила 1,73 млрд рублей.

отчет

| Число акций ао | 188 308 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 13,4 млрд |

| Выручка | 83,3 млрд |

| EBITDA | – |

| Прибыль | 3,2 млрд |

| Дивиденд ао | – |

| P/E | 4,1 |

| P/S | 0,2 |

| P/BV | 0,3 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| Россети Волга Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Россети Волга акции

-

МРСК Волги - чистая прибыль по МСФО за 1 квартал 2017 года +59,1% и составила 1,168 млрд рублей.

МРСК Волги - чистая прибыль по МСФО за 1 квартал 2017 года +59,1% и составила 1,168 млрд рублей. Мрск Волги — мсфо

Мрск Волги — мсфо

Прибыль 1 кв 2016г: 734,35 млн руб

Прибыль 1 кв 2017г: 1,17 млрд руб

www.mrsk-volgi.ru/i/files/2017/6/7/otchetnost_msfo_3_mes.2017_rus.pdf 11.01.2017 количество акций в обращении увеличено с 181 094 601 146 до 190 091 458 815 шт.

11.01.2017 количество акций в обращении увеличено с 181 094 601 146 до 190 091 458 815 шт. БКС кстати тоже в своём обзоре пишет, что дивиденд составит 0.006885168 руб.

БКС кстати тоже в своём обзоре пишет, что дивиденд составит 0.006885168 руб. Тимофей Мартынов, доход видимо как прогнозировал, так и оставил. Забыли поменять цифры

Тимофей Мартынов, доход видимо как прогнозировал, так и оставил. Забыли поменять цифры

дивиденд 0.00723 коп. на акцию. Текущая доходность 10.4%Дмитрий Сорокин,

Точно коп?:) не руб?:)

Совет директоров решил:

Совет директоров решил:

Рекомендовать годовому Общему собранию акционеров принять следующее решение:

1. Выплатить дивиденды по обыкновенным акциям по итогам 2016 года в сумме

1 308 811 тыс. рублей в денежной форме. Размер дивиденда, выплачиваемого на одну акцию, определяется как отношение суммы дивидендов (1 308 811 тыс. рублей) к общему количеству обыкновенных акций Общества, включенных в список лиц, имеющих право на получение дивидендов.

Срок выплаты дивидендов номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему составляет не более 10 рабочих дней, другим зарегистрированным в реестре акционерам — 25 рабочих дней с даты составления списка лиц, имеющих право на получение дивидендов.

2. Определить дату составления списка лиц, имеющих право на получение дивидендов – 26 июня 2017 г. Borrris, а смысл тогда какой если сейчас полно бумаг с 10% уже рекомендованными?

Borrris, а смысл тогда какой если сейчас полно бумаг с 10% уже рекомендованными?

Недооцененные акции: обзор инвестиционных рекомендаций

Недооцененные акции: обзор инвестиционных рекомендацийСегодня вместо обзора, решил подвести небольшой промежуточный итог, по опубликованным ранее рекомендациям. Все они кстати до сих пор актуальны, хотя уже по изначальной цене зайти не получится, но наши прогнозные цели по-прежнему впереди и получить хорошую прибыль все еще возможно.

Итак:

Рекомендация 1.

Недооцененные акции: МРСК Волга обзор и рекомендации — первая рекомендация от 24.03.2017 года

Можете ознакомиться, компания недооценена и торгуется по очень привлекательной цене. Мы вместе с PRO подписчиками financemarker.ru начали покупать акции компании по 0,05 рубля. Уже сейчас цена в районе 0,065 и это более 20% роста за полтора месяца или более 120% годовых. Но наши цели по-прежнему впереди. Точные рекомендации по цене и срокам смотрите в разделе «Рекомендации».

Рекомендация 2.

Недооцененные акции: Транснефть обзор и рекомендации — от 07.04.2017

Акция не всем по карману, но некоторые из наших PRO подписчиков купили по нашей рекомендации компанию по цене 173000 рублей.

Текущая цена в районе 195 300 рублей. И это порядка 12% доходности всего за 1 месяц и 1 неделю. Но наши цели по-прежнему не достигнуты.

Рекомендация 3.

Недооцененные акции: Банк Санкт-Петербург подробный обзор и рекомендации — от 14.04.2017.

Мы вместе с PRO подписчиками начали покупать бумаги банка Санкт-Петербург по цене 61 рубль. Текущая цена в районе 62.75 рубля. Доходность за 1 месяц составила около 2,5%, но это конечно не то, чего мы ждем от данной компании. Так что все мультипликаторы по-прежнему на уровнях из обзора и значит, сохраняется отличный момент для входа в позицию. Подробная рекомендация на financemarker.ru

Рекомендация 4.

Недооцененные компании: Ленэнерго обзор и рекомендации - от 27.04.2017

С момента рекомендации прошло всего 2 недели и пока цена по акциям компании остается на прежних уровнях. Что же, отличная новость для тех, кто еще не купил.

Рекомендация 5.

Недооцененные акции: Лензолото обзор и рекомендации - от 05.05.2017 года

Самая свежая наша рекомендация и очень перспективная на наш взгляд. Пока прошла всего неделя, но акции уже в плюсе от той цены, по которой мы рекомендовали покупать. Тем не менее, это только начало, поэтому присоединяйтесь.

Итак, на текущий момент все наши 5 последних рекомендаций либо в плюсе, причем уже значительном, либо набирают обороты. Это не специальная выборка, а просто серия последних наших статей и рекомендаций — можете убедиться сами. В блоге доступно все в хронологическом порядке.

Все актуальные рекомендации, а также все рассчитанные мультипликаторы по российским компаниям смотрите на FinanceMarker.ru

Успешных вам инвестиций!

МРСК - лотерея или...?

МРСК - лотерея или...?

Ситуация вокруг МРСК становится все более непредсказуемой, на первый взгляд. Какой-то хаос в дивидендах?

Но это лишь на первый взгляд. Если разобраться, то получается всё логично.

МРСК ЦП — в прошлом году выплатило 100% ЧП дивидендами.

МРСК Центр в прошлом году — выплатило лишь часть ЧП.

В этом году наоборот: МРСК Центр — всю ЧП, МРСК ЦП — часть.

Соответственно — для МРСК Волги и МОЭСК можно предположить (при 50% ЧП по МСФО) дивиденды в 8 копеек на акцию, а при пессимистичном сценарии (25% по МСФО) — 4 копейки. Неплохо для МРСК Волги, плоховато для МОЭСК при пессимистичном, хотя и ожидаемом, сценарии. МРСК Волги - чистая прибыль выросла в 2,8 раза за к квартал 2017 г. РСБУ

МРСК Волги - чистая прибыль выросла в 2,8 раза за к квартал 2017 г. РСБУ

Финансовый результат МРСК Волги за 1 квартал 2017 г. по РСБУ:

отчет

Мрск Волги

Мрск Волги

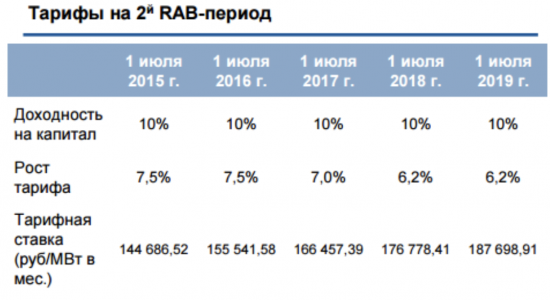

МРСК Волги – это одна из дочерних компаний Россетей, занимающаяся распределением электроэнергии. Россети владеют 68,08% акций компании (http://www.mrsk-volgi.ru/i/files/2017/4/3/alist_31_03_2017_mrsk_volgi___doc.pdf). Россети в свою очередь контролирует государство с долей 87,9%.С 2015 года правительство подняло тарифы на передачу энергии всем электросетевым компаниям, входящим в холдинг Россети, в том числе и МРСК Волги. Динамика повышения тарифа выглядит так:

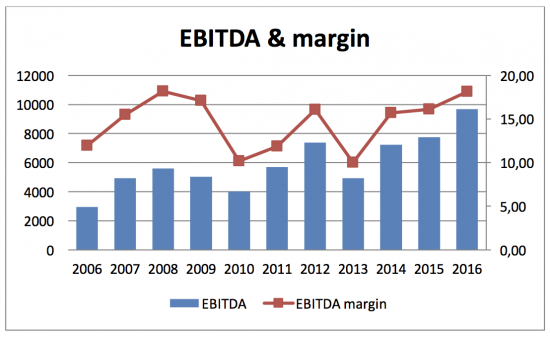

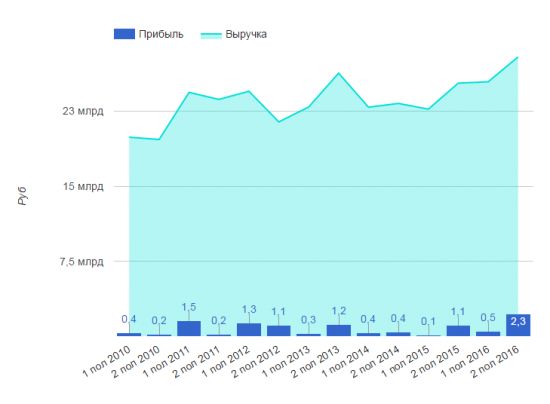

Рост тарифа способствует росту выручки, прибыли и EBITDA компании, а также сокращению задолженности. Это хорошо видно по следующим графикам

Повышение тарифа оправдано и объясняется тем, что большинству компаний, входящих в Россети предстоят существенные капитальные затраты с 2018 года. Для МРСК Волги это выглядит так:

Уже сейчас отчет о движении денежных средств за 2016 год показывает то, что компания вкладывает больше запланированного:

А в 2018 году эта сумма удвоится и будет поддерживаться 3 года. Следует ожидать, что несмотря на рост тарифа на передачу энергии, свободный денежный поток компании существенно сократится. Но в текущем 2017 году никаких существенных затрат не ожидается, а цена акций компании тем временем на рекордно низкой отметке:

Показатель EV/EBITDA, который используется в сравнительном анализе, равен 1,82, тогда как среднеотраслевое значение равно 3,7. Сравнительная оценка показывает, что акции компании обладают потенциалом роста порядка 100%, до ~ 0,12 рублей за акцию. Однако следует учесть, что компания довольно мала по сравнению с более крупными аналогами, такими как ФСК ЕЭС, МОЭСК и прочими. К тому же крупные компании потенциально заплатят более существенные дивиденды. Эти факторы могут способствовать более сдержанному росту котировок. Говоря о дивидендах МРСК Волги возможны следующие сценарии в зависимости от решения правительства по размеру дивидендов:

Базовый сценарий – 25% прибыли по РСБУ. Однако никакой из вариантов не предполагает наличие дивидендного драйвера для акций, кроме 50% МСФО, т.к. 6% — это меньше, чем смогут дать аналогичные более крупные компании, например, ФСК ЕЭС. Четвертый сценарий не стоит брать в расчет из-за очень малых шансов на реализацию.

Таким образом, дивидендная история выплат с учетом 25% РСБУ за 2016 год будет выглядеть так:

Стоит отметить, что когда выплачивались дивиденды за 2012 год, акция стоила примерно столько же, сколько сейчас при аналогичном размере дивидендов, поэтому можно считать, что акция оценена справедливо. Но позитива в компании сейчас значительно больше в виде роста тарифа и снижения долга.

Вывод

Учитывая всё вышесказанное, я ожидаю довольно сдержанного роста котировок акций МРСК Волги и 100% потенциала закладывать нельзя. Также, многое будет зависеть от решения правительства по дивидендам, т.к., если будет решено заплатить 25% РСБУ, то это может спровоцировать волну негатива по всему энергетическому сектору. Однако МСРК Волги растущая компания и обладает малой волатильностью из-за размера, поэтому риск инвестиции минимален.

На начало 2018 года целевой ценой считаю справедливой в районе 0,08-0,09 рублей за акцию, т.к. нет сомнений, что вырастет выручка и EBITDA, также упадет долг.

Будем рады Вам в нашей группе: vk.com/mmvb.invest

Уютный чат telegram: vk.cc/6ttyjC

Недооцененные акции: МРСК Волга обзор и рекомендации

Недооцененные акции: МРСК Волга обзор и рекомендацииВ данный момент идет активная публикация годовых отчетов по МСФО и на financemarker уже более 50 рассчитанных компаний. Впереди еще около 200, но уже сейчас появляются интересные компании и идеи. В сегодняшнем обзоре хочу разобрать акции МРСК Волги — сразу предупреждаю, что я купил эти акции, прямо перед тем, как начал писать данный обзор и жалею только, что не было возможности сделать это сразу же после расчета мультипликаторов.

Итак МРСК Волги.

1. Карточка компании МРСК Волги

Все акции компании номинированы как обыкновенные. Анализ компании ведем как обычно — мультипликаторы -> первичные финансовые показатели -> график компании -> история изменений мультипликаторов (если есть)

2. Расчитанные мультипликаторы МРСК Волга

На текущий момент, МРСК Волга — единственная компания, которая проходит автоматический фильтр financemarker по поиску недооцененных акций.

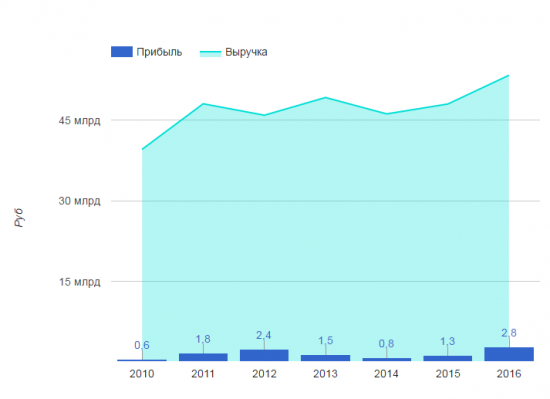

Совершенно невероятный результат, P/S, P/BV, EV/S — все показатели ниже единицы минимум в два раза. P/BV и вовсе 0,36, что в принципе говорит о том, что компания торгуется в 3 раза дешевле своего номинала. В принципе данных показателей достаточно, чтобы объявить компанию недооцененной. но их недостаточно, чтобы оценить перспективы роста компании. Для этого нужно также понимать, как обстоят ее дела с прибылью. И здесь все также отлично, все показатели ниже 4, P/E 3,8, а EV/EBITDA и вовсе меньше 3 — компания окупила бы свою покупку всего лишь за 3 года, а за 2 года могла бы выплатить все свои долги. Кроме того, рост прибыли на 121% также должен способствовать росту. Еще конечно хотелось бы, чтобы показатель Free Float (свободной доли акций) был немного побольше, также как и ROE но и с такими значениями все очень неплохо.

Итак, совершенно все мультипликаторы на высоте. Тем не менее стоит посмотреть на основе каких данных они были рассчитаны — для этого по ссылке на источник скачиваем файл с первичными финансовыми показателями.

3. Первичные финансовые показатели МРСК Волга

Что же, никаких отрицательных значений или странных цифр мы не видим, есть рост капитала на 10% до 31 млрд. рублей. Вот кстати и подумайте, собственный капитал компании стоит 31 млрд. рублей, а на фондовой бирже она вся стоит всего лишь около 10 млрд.

Далее, необходимо посмотреть график.

4. График акций компании МРСК Волга

Удивительно, но не смотря на такие сильные мультипликаторы, несмотря на кратный рост прибыли и явную недооцененность, стоимость акций МРСК Волга сейчас еще и упала. На данный момент акции торгуются сильно ниже MA50 (cреднего значения за 50 дней) и подобрались вплотную к MA200. Так, что мы имеем не просто возможность купить акции недооцененной компании, но еще и сделать это по отличной цене. Уверен, что чтобы отыграть падение акции понадобятся считанные дни или недели.

В базе financemarker есть также исторически данные по МРСК Волги — посмотрим и их, это очень полезно, так как позволяет открыть практически все секреты.

5. Исторические данные МРСК Волги

Здесь я скрыл некоторые данные (все вы можете посмотреть сами на financemarker), но и с теми что есть, наблюдается очень интересная тенденция. Посмотрите, как менялись мультипликаторы и капитализация. Мы видим, что компания показывала кратный рост, что говорит о том, что рынок про нее знает и не забывает. Кроме того мы также видим стабильный и очень большой прирост прибыли.

Думаю можно подвести итог.

6. Итоги по МРСК Волги

Анализ акций компании МРСК Волги показал, что мы имеем дело не просто с недооцененной компанией, но также и с активно растущей компаний, акции которой при этом, в данный момент скорректировались и находятся у уровня сильной поддержки MA200. Отсюда единственный возможный и логичный путь развития — это рост. И этот рост может быть и должен быть кратным. Я думаю, что в течение года очень легко увидеть как акции пройдут отсечку в 0,1 рубль и даже больше, а это более 100% прибыли. Уверен, что данную акцию стоит приобрести в свой портфель и я это уже сделал, по цене 0,059 — к сожалению даже немного упустив момент лучшей цены. Тем не менее акцию я бы советовал докупать вплоть до 0,08 и далее уже ждать роста 0,1 — 0,12.

Спасибо.

Все PRO пользователи financemarker.ru увидели этот обзор минимум на неделю раньше остальных. Что умеет смартлаб? Фундаментал всех МРСК

Что умеет смартлаб? Фундаментал всех МРСК

К настоящему моменту у нас за 2016й год по МСФО отчитались почти все сети, кроме Ленэнерго и Россетей.

- Заходим в фундаментальный анализ

- Выбираем сектор: электросети

- Выбираем «Показывать МСФО» «Только за последний год»

По умолчанию стоит сортировка по капитализации. Если сортануть по P/E, получим:

Номинально самые дешевые МРСКашки — это МРСК Волги и МРСК Центра. Однако у МРСК Волги рентабельность EBITDA 14% а у МРСК Центра 21%. Таким образом потенциал повышения рентабельности выше у Волги.

Ну и конечно там в фундаментале есть «диаграмма Элвиса»:

По ней мы видим, что МРСК Волги не только дешевая, но и наименее закредитованная контора.

В общем, из данной таблички видно, что если сектор сохранит свою прибыльность, в целом, выглядит дешево и расти еще есть куда.

Лично я купил немного МРСК Центра после отчета.

Нормально бумага на отчете поросла!

Нормально бумага на отчете поросла!

У кого-нить есть в портфеле?

Посмотрим что они там заработали МРСК Волги прибыль выросла на 121.12% за 2016 МСФО

МРСК Волги прибыль выросла на 121.12% за 2016 МСФОКомпания ПАО МРСК Волги в 2016 году получила Чистую Прибыль по МСФО в размере 2.8 млрд рублей, что на 121.12% больше, чем в 2015 году.

Выручка увеличилась на 11.14%, по сравнению с 2015 годом.

Компания ПАО МРСК Волги в 2-м полугодии 2016 года получила Чистую Прибыль в размере 2.27 млрд рублей, что на 98.62% больше, чем в 2-м полугодии 2015 года.

Выручка увеличилась на 10.34%, по сравнению с 2-м полугодием 2015 года.

bigcapital.org/reports/mrsk-volgi-otchet-2016-msfo/

Россети Волга - факторы роста и падения акций

- Чистый долг на 31.12.2024г. будет равняться примерно 6,1 млрд.руб., вырастет на +88,2%, но это не страшно, потому что коэффициент чистый долг/EBITDA остается на комфортном уровне 0,5. (14.06.2024)

- С 2025 года дивидендные выплаты резко вырастут, например, за 2025г. размер дивиденда увеличится на +107,6% до 0,0132 руб. на 1 акцию (14.06.2024)

- Капитальные расходы уже с 2024 года вырастут на +37,4% до рекордного уровня в 13,5 млрд руб. (14.06.2024)

- Объем оказанных услуг у компании с 2015г. по 2023г. совершенно не изменился и составил 48,3 млрд Квт*ч., и до 2028 года Россети Волга прогнозирует, что он вырастет всего на 1,8% до 49,2 млрд кВт*ч (14.06.2024)

Россети Волга - описание компании

МРСК Волги- дочерняя компания РоссетейОАО «Межрегиональная распределительная сетевая компания Волги» (МРСК Волги, ИНН 6450925977) зарегистрировано 29 июня 2007 года в Саратове. В состав единой операционной компании «МРСК Волги» входит 7 филиалов — Мордовэнерго, Оренбургэнерго, Пензаэнерго и Чувашэнерго, а также Саратовские, Самарские и Ульяновские распределительные сети.

Уставный капитал компании составляет 17.858 млрд руб. и разделен на 178577801146 обыкновенных акций номинальной стоимостью 0.1 руб. каждая. ОАО «Российские сети» владеет 67.626% уставного капитала компании.

www.mrsk-volgi.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций