Подробный финансовый анализ "Мосэнерго" по МСФО

Подробный анализ «Мосэнерго» за 9 месяцев 2020года.По (МСФО)

Не судите строго. Возможно могут быть ошибки.

P.S кому лень читать, тот может посмотреть видео в самом низу

ПАО «Мосэне́рго» — московская энергетическая компания.

Структура акционерного капитала

на 05,05,20

1-ПАО«Российские сети»: 50,9%

2-АО«ОЭК-финанс» 5,05%

3-ООО«Управляющая компания АГАНА»: 6,19%

4-АО«ГПБ»: 9,7%

5-ЗАО«Лидер»: 17,62%

6-Прочие акционеры: 10,47%

Кредитный рейтинг компании

1-Standard & Poor's: BBB-

2-Fitch Ratings: BBB

3-Эксперт РА: ruAAA

Добыча и производство

1-Выработка электроэнергии: 38,745млн кВтч против 9мес.19г. 43,654млн кВтч

-11,2%

2-Отпуск тепловой энергии: 46,276тыс. Гкал против 9мес.19г. 49,810тыс. Гкал

-7,1%

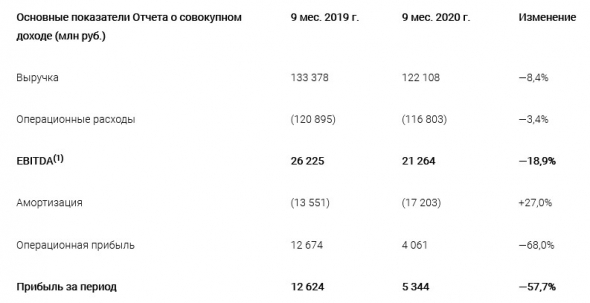

Финансовое состояние бизнеса

Бухгалтерский баланс — отображает балансовую стоимость всех активов, принадлежащих фирме, а также источники финансирования данных активов.

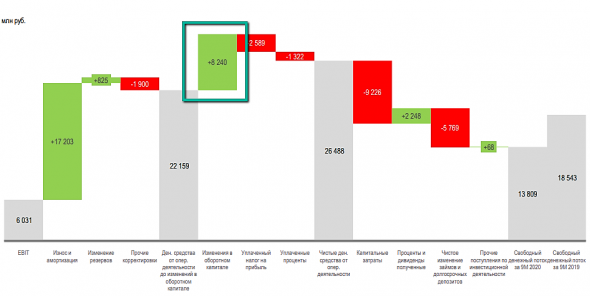

1-СДП: 13,809млрд.руб против 9мес.19г. 18,543млрд.руб -25%

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций