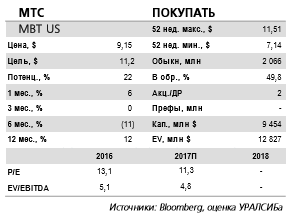

| Число акций ао | 1 998 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 449,0 млрд |

| Выручка | 680,5 млрд |

| EBITDA | 242,7 млрд |

| Прибыль | 44,3 млрд |

| Дивиденд ао | 35 |

| P/E | 10,1 |

| P/S | 0,7 |

| P/BV | -2,1 |

| EV/EBITDA | 3,7 |

| Див.доход ао | 15,6% |

| МТС Календарь Акционеров | |

| 28/02 Суд с ФАС, оспаривающий взыскание 3 млрд руб | |

| 05/03 Раскрытие результатов за 4 кв 2024 г. | |

| 21/05 отчёт МСФО за 1Q 2025 года | |

| 14/08 отчёт МСФО за 1Н 2025 года | |

| 12/11 отчёт МСФО за 9 месяцев 2025 года | |

| Прошедшие события Добавить событие | |

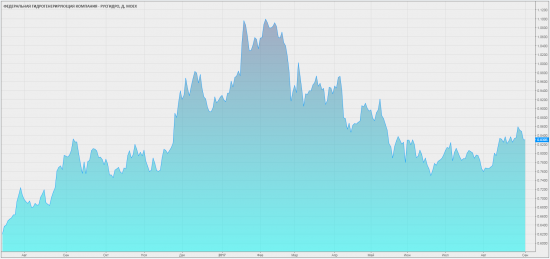

МТС акции

-

МТС - начала разрабатывать собственные решения в сфере искусственного интеллекта

МТС - начала разрабатывать собственные решения в сфере искусственного интеллекта

МТС начал разрабатывать собственные решения в области искусственного интеллекта.«МТС открыла новое направление, отвечающее за развитие продуктов на базе искусственного интеллекта и интеграцию технологий искусственного интеллекта в существующие и разрабатываемые компанией продукты»

Компания планирует нанять порядка 80 человек для разработки решений в этой сфере и будет инвестировать в это направление несколько сотен миллионов рублей ежегодно.

В настоящее время компания уже начала разработку платформ для создания чат-ботов, виртуальных ассистентов, развитие сервиса телемедицины с применением искусственного интеллекта.

По прогнозам международной исследовательской компании Markets and Markets, к 2020 году рынок искусственного интеллекта будет расти более чем на 60% ежегодно и к 2022 году достигнет 16,06 миллиарда долларов за счет применения технологий машинного обучения и распознавания естественного языка в рекламе, розничной торговле, финансах и здравоохранении.По данным немецкого производителя ПО SAP, в настоящее время в РФ 34% коммерческих проектов в сфере искусственного интеллекта приходится на распознавание изображений и видео, 19% — на распознавание текстов и речи, 15% — на системы поддержки принятия решений, 12% — на анализ данных. Коммерческие проекты наиболее востребованы в сфере высоких технологий (19%), здравоохранения (10%) и транспорта (7%).

Прайм За роуминг готовят компенсацию

За роуминг готовят компенсацию

Федеральная антимонопольная служба (ФАС) и Минкомсвязь обещают смягчить удар по бизнесу сотовых операторов в результате готовящейся отмены внутрисетевого роуминга. Потерю услуги, которая принесла операторам в прошлом году около 3% выручки, предлагается компенсировать за счет устранения барьеров для расширения их бизнеса. Речь может идти прежде всего об упрощении доступа к инфраструктуре связи и в многоквартирные дома. (Рамблер) (Ведомости)

news.rambler.ru/business/37993244-operatoram-kompensiruyut-poteri-ot-otmeny-rouminga/ падение МТС последние три дня — временная приостановка байбэка?

падение МТС последние три дня — временная приостановка байбэка?

или слишщком сильная фиксация прибыли — что байбэк не справляется МТС начал предоставлять услуги по обработке Big Data

МТС начал предоставлять услуги по обработке Big Data

МТС начал предоставлять услуги по обработке больших массивов данных на базе собственных ЦОДов.Экономический эффект от реализации проектов в сфере Big Data в 2016 году составил более 500 миллионов рублей. В марте компания анонсировала новую стратегию развития, в рамках которой, в частности, МТС больше сосредоточится на инвестициях в финтех, ОТТ-сервисы, Big Data и тому подобное. (РИА Новости) Дочерняя компания МТС выкупила 0,06% акций компании в рамках buyback

Дочерняя компания МТС выкупила 0,06% акций компании в рамках buyback

Дочерняя структура МТС — ООО «Стрим Диджитал» — выкупила 1,197 млн акций компании с рынка, следует из материалов оператора. Это составляет 0,06% уставного капитала компании. Сделка была совершена в рамках нового этапа программы buyback, объявленного 6 сентября. (сообщение) Бумаги АФК «Система» и МТС подорожали почти на четверть за последний месяц

Бумаги АФК «Система» и МТС подорожали почти на четверть за последний месяц

Оптимизм инвесторам вернули заявления о мировом соглашении АФК с «Роснефтью». Стоимость глобальных депозитарных расписок (GDR) «Системы» выросла за последний месяц на 24,5% до $4,9 (цена на момент закрытия Лондонской биржи 11 сентября). Бумаги подконтрольного холдингу оператора МТС тоже дорожают. Цена депозитарных расписок оператора на NYSE за тот же период поднялась на 27% до $10,84. Рост локальных акций МТС и «Системы» за последний месяц превзошел рост индекса ММВБ более чем на 10%. (Ведомости) S&P поместило рейтинги МТС в список на пересмотр с возможным понижением

S&P поместило рейтинги МТС в список на пересмотр с возможным понижением

Международное рейтинговое агентство S&P Global Ratings (S&P) поместило долгосрочные рейтинги в национальной и иностранной валютах на уровне «ВВ+» МТС в список на пересмотр с возможным дальнейшим понижением. (Прайм)

МТС может выкупить с рынка около 3,7% своих акций

МТС может выкупить с рынка около 3,7% своих акций

МТС выкупит акции на сумму 20 млрд. руб., Система примет участие в buyback, сохраняя контроль

МТС объявило о продолжении с 6 сентября программы выкупа собственных акций с рынка. На очередном этапе buyback компания намерена через свою «дочку» Стрим Диджитал приобрести до апреля 2019 года акции (в том числе в виде ADS) на общую сумму до 20 млрд. рублей, или $345,7 млн. по нынешнему курсу ЦБ, говорится в сообщении МТС. Акции будут выкупаться на открытом рынке, МТС может использовать в общекорпоративных целях или впоследствии погасить их, сказано в сообщении.

Исходя из текущей капитализации МТС, компания может выкупить с рынка около 3,7% своих акций. В целом это уже третий раунд buyback. Первый раунд МТС объявила 31 октября 2016 года. По его итогам компания приобрела у миноритариев 1 млн. 509 тыс. 914 акций (0,08% капитала) по цене 229 рублей за бумагу. Второй раунд программы выкупа собственных акций МТС объявила 17 января. Тогда диапазон цены выкупа составлял 253-283 рублей за акцию. Однако 1 февраля компания повысила диапазон цены до 270-290 рублей. В совокупности компания направила на выкуп акций с рынка 4,646 млрд. рублей. Таким образом, текущий buyback самый масштабный.

Промсвязьбанк МТС - новость обратного выкупа акций позитивна для компании

МТС - новость обратного выкупа акций позитивна для компании

МТС объявила обратный выкуп на 20 млрд руб.

Программа выкупа началась вчера и продлится до апреля 2019. У Системы также есть право продать свои акции МТС пропорционально доле выкупа с рынка (на сумму до 10 млрд руб.), чтобы ее доля осталась на уровне 50%.

Новость позитивна с точки зрения восприятия, поскольку она демонстрирует, что менеджмент уверен в будущих денежных потоках компании и готов вернуть их акционерам не только в форме дивидендов. Размер выкупа соответствует 3,7% акций МТС. Хотя это не очень много, он поддержит котировки компании. Нам нравится МТС, поскольку она предлагает дивидендную доходность почти 10%. Мы также отмечаем, что МТС выигрывает от сильного рубля, поскольку ее валютные капзатраты сокращаются, а свободный денежный поток увеличивается, что, в свою очередь, может привести к более высоким, чем ожидалось, дивидендам в следующем году.

АТОН МТС планирует buy back до 20 млрд рублей, АФК "Система" сохранит свою долю.

МТС планирует buy back до 20 млрд рублей, АФК "Система" сохранит свою долю.

Оператор намерен выкупить свои акции на открытом рынке до апреля 2019 года

МТС начинает новый раунд программы buy back: оператор намерен выкупить свои акции на сумму до 20 миллиардов рублей на открытом рынке до апреля 2019 года, говорится в сообщении МТС.

При этом АФК «Система» по итогам buy back сохранит свою долю в компании.

«МТС с 6 сентября 2017 года продолжает реализацию программы выкупа акций с рынка. Сегодня мы объявляем о новом этапе – компания намерена через свое 100% дочернее ООО „Стрим Диджитал“ приобрести до апреля 2019 года собственные обыкновенные акции (в том числе в виде ADS) на общую сумму до 20 миллиардов рублей, или 345,7 миллиона долларов, из расчета 57,85 рубля к 1 доллару США по курсу ЦБ РФ на 6 сентября 2017 года», — говорится в сообщении.

«Для того, чтобы совокупный процент владения и прав голоса АФК „Системы“ в МТС в конце программы выкупа не изменился, „Система Финанс“, дочерняя компания АФК „Системы“, и МТС заключили договор купли-продажи акций, в соответствии с которым „Система Финанс“ имеет право продавать свои акции МТС пропорционально количеству акций, которые МТС выкупает с рынка», — отмечают в МТС.

Арбитражный суд Башкирии 23 июня по ходатайству «Роснефти» арестовал принадлежащие АФК «Система» и ее «дочке» 31,76% акций МТС, 100% акций «Медси» и 90,47% акций БЭСК. А Восемнадцатый арбитражный апелляционный суд 7 августа оставил в силе эти обеспечительные меры. АФК «Система» заявляла о намерении обжаловать это решение в течение месяца.

Трехлетняя программа выкупа собственных акций с рынка была одобрена советом директоров МТС в апреле 2016 года. Согласно условиям программы, МТС планировала потратить на выкуп акций до 30 миллиардов рублей в течение трех лет. Ранее, в конце 2016 — начале 2017 годов МТС провела два раунда выкупа собственных акций на общую сумму 10 миллиардов рублей. Тимур Нигматуллин, опа, ты уже в Открытии?

Тимур Нигматуллин, опа, ты уже в Открытии?

а МТС будет выпупать акции у всех акционеров? Про выкуп собственных акций МТС и то как это повлияет на Системк

Про выкуп собственных акций МТС и то как это повлияет на СистемкМТС начиная с сегодняшнего дня будет выкупать собственные акции на общую сумму до 20 млрд руб. Сейчас АФК «Система» владеет 50,03% МТС (данные из годового отчета, владение без учета казначейских акций). Тем не менее выкуп не приведет к снижению доли АФК в МТС ниже мажоритарной, поскольку будет осуществляться эквивалентно и с открытого рынка, и у структур «Системы».

Программа выкупа позволит АФК за короткое время (несколько месяцев) нарастить свою денежную позицию примерно на половину объема озвученной программы выкупа или 10 млрд руб. до 46 млрд руб., что с учетом имеющихся невыбранных кредитных линий позволит рассчитаться с «Роснефтью» даже исходя из ранее озвученного башкирским судом объема требований в 136 млрд руб. Таким образом, выкуп МТС своих акций позволяет АФК обойти ограничения накладываемые на дивидендные выплаты по «замороженным» судом части акций оператора.

Поскольку программа обратного выкупа акций МТС с их возможным последующим погашением является альтернативой дивидендным выплатам и, помимо этого, позволяет «Системе» при необходимости рассчитаться с судебными требованиями – данную новость можно считать позитивной для АФК и для МТС. Нигматуллин Открытие брокер

МТС - планирует buy back до 20 млрд рублей, АФК "Система" сохранит свою долю

МТС - планирует buy back до 20 млрд рублей, АФК "Система" сохранит свою долю

МТС начинает новый раунд программы buy back.

Компания выкупит свои акции на сумму до 20 миллиардов рублей на открытом рынке до апреля 2019 года.АФК «Система» по итогам buy back сохранит свою долю в компании.

«МТС с 6 сентября 2017 года продолжает реализацию программы выкупа акций с рынка. Сегодня мы объявляем о новом этапе – компания намерена через свое 100% дочернее ООО „Стрим Диджитал“ приобрести до апреля 2019 года собственные обыкновенные акции (в том числе в виде ADS) на общую сумму до 20 миллиардов рублей, или 345,7 миллиона долларов, из расчета 57,85 рубля к 1 доллару США по курсу ЦБ РФ на 6 сентября 2017 года»

«Для того, чтобы совокупный процент владения и прав голоса АФК „Системы“ в МТС в конце программы выкупа не изменился, „Система Финанс“, дочерняя компания АФК „Системы“, и МТС заключили договор купли-продажи акций, в соответствии с которым „Система Финанс“ имеет право продавать свои акции МТС пропорционально количеству акций, которые МТС выкупает с рынка»,

сообщение

МТС будет выкупать акции и АДА с открытого рынка на 20 млрд руб., программа расчитана до апреля 2019г.

МТС будет выкупать акции и АДА с открытого рынка на 20 млрд руб., программа расчитана до апреля 2019г.

06.09.2017 10:51

ПАО «МТС»

ОБЪЯВЛЕНИЕ О ПРИНЯТИИ ПЛАНА В СООТВЕТСТВИИ С ПРАВИЛОМ 10В5-1

6 сентября 2017 года Компания объявила об одобрении советом директоров выкупа собственных обыкновенных акций и АДА посредством плана приобретения акций на общую сумму, не превышающую 20 000 000 000 рублей (далее – «План приобретения»), что включает средства, затраченные на приобретение акций Компании у Системы Финанс, как описано ниже, до апреля 2019 года. Компания примет Программу выкупа в соответствии с Правилом 10b5-1 Закона о ценных бумагах и биржах 1934 г. в текущей редакции и Правилом 10b-18 Закона о биржах.

План приобретения будет осуществлен 100% дочерним обществом Компании, обществом с ограниченной ответственностью «Стрим Диджитал» («Приобретатель»). 20 000 000 000 рублей составляет US$ 345 721 694 из расчета 57.85 рублей к 1 доллару США по курсу ЦБ РФ на 6 сентября 2017 года.

План приобретения в соответствии с Правилом 10b5-1 позволяет Компании осуществлять выкуп собственных акций и АДА в случаях, в которых это бы иначе запрещалось законодательством об инсайдерской торговле или в силу установленного компанией периода временной приостановки операций с ценными бумагами. Назначенный Компанией брокер будет наделен полномочиями с учетом установленных программой условий и ограничений осуществлять выкуп акций и АДА Компании на открытом рынке в соответствии с условиями программы. Выкуп регулируется нормативными актами Комиссии по ценным бумагам и биржам США, а также подвержен установленными программой ограничениями по цене, объему торговли и срокам. Компания может в любой момент завершить программу выкупа.

План приобретения начинает свое действие с 6 сентября 2017 года и действует до апреля 2019 года. Все фактические операции по выкупу, осуществленные согласно Программе выкупа, будут раскрыты в годовом отчете Компании по Форме 20-Ф и отчетах по Форме 6-К, которые будут направлены в Комиссию по ценным бумагам и биржам, а также в соответствии с требованиями законодательства Российской Федерации.

Приобретение у Системы Финанс

Система Финанс С.А. (Sistema Finance S.A.) («Система Финанс»), люксембургская дочерняя компания мажоритарного акционера Компании, Публичного акционерного общества «Акционерная финансовая корпорация «Система» («Система»), также заключила с Приобретателем договор купли-продажи акций («Договор купли-продажи»), в соответствии с которым Система Финанс обязалась продать Приобретателю обыкновенные акции Компании в количестве, пропорциональном количеству акций и АДА Компании, приобретаемых Приобретателем в рамках Программы выкупа, в течение каждого отчетного месяца, по средневзвешенной цене за акцию, рассчитанной за этот месяц, так, чтобы совокупный процент владения и прав голоса Системы (включая аффилированных лиц) в Компании после завершения Программы выкупа в целом равнялся владению Системы и таких аффилированных лиц на дату начала Программы выкупа. При этом Система Финанс вправе отказаться от продажи акций Компании Приобретателю, направив Приобретателю соответствующее уведомление до начала отчетного месяца\периода, в течение которого Приобретатель предполагает приобретать акции и АДА Компании в рамках Программы выкупа, а также вправе в таком уведомлении установить минимальную цену по которой Система Финанс согласна передать акции Приобретателю.

e-disclosure.ru/portal/event.aspx?EventId=Pxh-C2wukq02wPN6vF5vNtA-B-B

На этом фоне приятно отметить неплохую отчетность МТС, особенно когда от них действительно требуется хорошая работа на фоне всех судебных тяжб Системы. Как знать, вполне возможно мы скоро вновь увидим разовые списания у хозяйствующей компании, однако судя по всему это случится нескоро.

На этом фоне приятно отметить неплохую отчетность МТС, особенно когда от них действительно требуется хорошая работа на фоне всех судебных тяжб Системы. Как знать, вполне возможно мы скоро вновь увидим разовые списания у хозяйствующей компании, однако судя по всему это случится нескоро.

Итак, развязку при соблюдении всех процессуальных сроков мы можем ожидать лишь к окончанию первого квартала 2018. Вплоть до этого момента мы, очевидно, увидим множество разнонаправленных информационных вбросов, которые в свою очередь позволяют поработать небольшой долей более спекулятивно.

Примечательно, что рублевый резерв под проигранный иск Система ускоренно не готовит. Они отметили, что продавать долю в МТС не планируют, а IPO агрохолдинга Степь и Сегежа групп и вовсе перенесли на 2018-2019 годы. Посмотрим, как будут развиваться события далее.

smart-lab.ru/blog/418301.php

разбор отчета МТС 2q 2017

разбор отчета МТС 2q 2017МТС вторым из публичных российских мобильных операторов (после VEON) представил неаудированные финансовые и операционные результаты за II квартал 2017 года по МСФО.

Совокупная выручка группы за отчётный период выросла на 0,7% год к году до 106,8 млрд руб. В региональной разбивке из-за ослабления гривны к рублю выручка МТС на Украине упала на 12% год к году до 6,3 млрд руб. Другие сегменты (Армения, Туркменистан) за исключением не консолидируемой в отчётности на уровне выручки Белоруссии тоже заметно сократили выручку на фоне укрепления рубля, несмотря на неплохую динамику показателей в местных валютах. Основным же драйвером роста совокупной рублёвой выручки МТС стал российский сегмент, нарастивший показатель на 1,6% год к году до 99 млрд руб.

Если подробнее рассматривать российский сегмент, то основной его «точкой роста» на этот раз выступила мобильная выручка, которая прибавила рекордные за последние годы 3,1% год к году до 75,1 млрд руб. Несмотря на то, что мобильная абонентская база в России возросла на скромные 0,3% год к году до 78 млн, рост мобильной выручки очевидно поддержало прямое повышение цен на услуги связи в том числе на архивных тарифах по принципу more for more – больше услуг по большей цене. Этот принцип мобильные операторы все активнее применяют после отказа от безлимитных тарифов и некоторой стабилизации конкурентной обстановки по прошествии нескольких лет с объединения «Теле2» и мобильных активов «Ростелекома». Ранее российское подразделение VEON, «ВымпелКом», используя схожий подход к ценообразованию, нарастило мобильную выручку за II квартал на 3,6% год к году до 55,7 млрд руб., что в его случае является рекордным ростом со II квартала 2013 года. Правомерность действий операторов анализирует ФАС, но пока риски существенных штрафов можно оценить как незначительные.

Маржа совокупной OIBDA группы МТС по выручке прибавила 2,9 п.п. год к году до 41,2% (44 млрд руб.) на фоне сокращения издержек и себестоимости. Бизнес в РФ сгенерировал 95,7% в структуре совокупной рублевой OIBDA, маржа в РФ составила 42,5% (42,1 млрд руб.), увеличившись на 1,7 п.п. год к году.

С точки зрения сокращения издержек основная экономия может быть связана с сокращением сети монобрендовой розницы в России: количество салонов снизилось на 2,5% год к году до 5,692 шт. Помимо желания сэкономить на закрытии отдельных салонов, сокращение розницы могло спровоцировать и прекращение длившегося с лета 2015 года конфликта Samsung c прямо или косвенно взаимосвязанными между собой розницами «Евросети», «Связного», «Мегафона» и «ВымпелКома». На рынке смартфонов РФ Samsung занимает около 25%.

Несмотря на улучшение маржи, сокращение сети салонов в нынешних условиях не выглядит рациональным. Розничные продажи МТС сократились на 4,7% год к году, а у ранее отчитавшегося «ВымпелКома» выросли на 54% год к году – всё это в условиях подогреваемого кредитным спросом выросшего на 18% рынка. На горизонте 2-3 кварталов сокращение сети салонов и завершение конфликта с Samsung (с сопутствующим снижением продаж «качественных» контрактов вместе с дорогими гаджетами) может обусловить сокращение доли рынка МТС в России по абонентам на фоне сохраняющегося чистого оттока абонентов на уровне 9-11% в квартал. Впрочем, здесь многое зависит от маркетинговой активности оператора.

Чистая прибыль группы МТС выросла на 62,6% год к году до 14,7 млрд руб. Помимо роста рентабельности на уровне OIBDA важным драйвером стало сокращение финансовых расходов на фоне активного рефинансирования рублевого долга по более низким процентным ставкам.

Долговая нагрузка МТС в терминах чистый долг/ 12 мес. OIBDA сохранилась на уровне 1,1, что заметно ниже среднеотраслевых значений. Общий долг компании на 30 июня составил 298 млрд руб. Несмотря на подтвержденную выплату дивидендов по верхней планке диапазона 50–52 млрд руб. и программу выкупа акций, удержанию показателя на низком уровне способствует рекордное за последние годы сокращение инвестиций на фоне укрепления рубля. Средневзвешенное разводненное количество акций в обращении из-за выкупа сократилось на 1,7% год к году до 1,955 млрд шт., что можно считать «дополнительной» дивидендной доходностью.

Менеджмент МТС повысил прогноз по динамке OIBDA оператора по итогам 2017 года, ожидает роста «минимум» на 4%. В то же время прогноз по динамике выручки остается в диапазоне от минус 2% до плюс 2% (такой же прогноз ранее был по динамике OIBDA).

Отчетность МТС выглядит сильной, думаю можно подбирать акции на среднесрок. Тем не менее нужно держать в уме риски повышенной волатильности из-за претензий к материнской АФК «Система» со стороны «Роснефти» и быстро меняющегося отраслевого законодательства (поправки «Яровой-Озерова», обсуждаемые ограничения на структуру собственности операторов и перечень активов в собственности). Нигматуллин Открытие Брокер

МТС - обновленный прогноз предполагает более сильный денежный поток компании

МТС - обновленный прогноз предполагает более сильный денежный поток компании

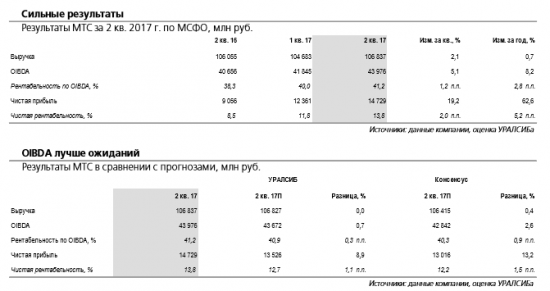

Финансовые результаты за 2 кв. 2017 г. по МСФО показывают значительное улучшение рентабельности

OIBDA выросла на 8% год к году, превысив ожидания. Вчера МТС опубликовала хорошие финансовые результаты за 2 кв. 2017 г. по МСФО, которые соответствуют ожиданиям в части выручки, но превосходят их на уровне OIBDA. Так, консолидированная выручка возросла на 1% (здесь и далее год к году) до 106,8 млрд руб. (1,9 млрд долл.), а OIBDA на 8,2% до 44,0 млрд руб. (768 млн долл.), что превысило наш и консенсусный прогнозы на 1% и 3% соответственно. Рентабельность по OIBDA при этом увеличилась на 2,9 п.п. до 41,2%, благодаря хорошим результатам на Украине, повышению эффективности розничного бизнеса и оптимизации расходов, связанных с роумингом.

Прогноз компании на 2017 г. улучшен. Руководство компании улучшило прогноз на 2017 г. В частности, рост выручки по прежнему ожидается в диапазоне от минус 2% до плюс 2%, но рост OIBDA должен составить не менее 4% (против прежних от минус 2% до плюс 2%), а прогноз уровня капзатрат понижен с 80 млрд руб. до 75 млрд руб. Во 2 кв. 2017 г. выручка от услуг мобильной связи МТС в России увеличилась на 3,1% до 75,1 млрд руб. (1,3 млрд долл.), а продажи мобильных устройств сократились на 5% до 10,1 млрд руб. (173 млн долл.). OIBDA компании в России выросла на 6,0% до 42,1 млрд руб. (736 млн долл.) при рентабельности по OIBDA 42,5%. Чистый долг МТС на конец 2 кв. 2017 г. составил 187 млрд руб., что предполагает снижение коэффициента Чистый долг/OIBDA за последние 12 месяцев до 1,1 с 1,2 в конце 1 кв.

Результаты подтверждают нашу умеренно оптимистическую оценку фундаментальных показателей компании. Хорошие результаты МТС за 2 кв. 2017 г. и улучшение прогноза отражают изменения в операционных условиях компании и ослабление конкуренции на российском рынке мобильной связи. Обновленный прогноз предполагает более сильный денежный поток, что повышает шансы на сохранение привлекательной дивидендной доходности МТС особенно в свете рисков материнской компании, АФК Система, в связи со спором с Роснефтью. С другой стороны, из-за этого спора могут возникнуть дополнительные риски и для самой МТС. Мы подтверждаем рекомендацию ПОКУПАТЬ АДР МТС, однако среди компаний российского телекоммуникационного сектора предпочитаем акции Veon.

Уралсиб МТС - результаты компании за 2 квартал лучше ожиданий рынка

МТС - результаты компании за 2 квартал лучше ожиданий рынка

Выручка МТС во II квартале по МСФО выросла на 0,7%, до 106,8 млрд. руб.

Выручка МТС по МСФО по итогам II квартала 2017 года выросла на 0,7% по сравнению с аналогичным показателем годом ранее, до 106,8 млрд. рублей, говорится в сообщении компании. Показатель OIBDA составил 44 млрд. рублей (рост на 8,2%). Рентабельность по OIBDA составила 41,2% против 38,3 во II квартале прошлого года. Чистая прибыль группы МТС во II квартале составила 14,7 млрд. рублей, что на 62,6% больше, чем годом ранее.

Результаты МТС оказались лучше ожиданий рынка. Основной вклад в рост доходов компании внес бизнес в России, где росла выручка от услуг мобильной связи (на 1,6%). Мы считаем, что это может быть связано с тем, что операторы мобильной связи во 2-ом квартале повысили цены на тарифные пакеты, а также отказались от услуг безлимитного интернета. Рост выручки МТС стал причиной улучшения показателя OBITDA и рентабельности по нему.

Промсвязьбанк МТС - улучшение прогнозов по OIBDA и капзатратам на 2017 предполагает рост свободного денежного потока

МТС - улучшение прогнозов по OIBDA и капзатратам на 2017 предполагает рост свободного денежного потока

МТС опубликовала сильные результаты по МСФО за 2К17: прогноз ДП улучшился

Выручка увеличилась на 0,7% г/г до 106,8 млрд руб. (в рамках консенсус-прогноза), показатель OIBDA вырос на 8,2% до 44 млрд руб. (на 2,8% выше консенсус-прогноза Интерфакс), а чистая прибыль составила 14,7 млрд руб. против 9,1 млрд руб. годом ранее. Капзатраты снизились на 28% до 15,3 млрд руб. Соотношение чистый долг/EBITDA осталось на уровне 1,1x. Свободный денежный поток за 1П17 составил 40,6 млрд руб. (против 24 млрд руб. в 1П16). Компания подтвердила свой план выплатить 26 руб. на акцию за 2017 (доходность 10,3%). Компания улучшила свой прогноз по OIBDA до свыше 4% (с -2+2% ранее), снизила прогноз по капзатратам до 75 млрд руб. (с 80 млрд руб.) на фоне укрепления рубля.

Результаты сами по себе оказались чуть выше консенсус-прогноза и в целом нейтральны для динамики котировок компании. Тем не менее улучшение прогнозов по OIBDA и капзатратам на 2017 предполагает рост свободного денежного потока, который может трансформироваться в более высокие, чем ожидалось, дивиденды за 2П17.

АТОН

МТС - факторы роста и падения акций

- Контора платит максимально возможные дивиденды. (01.06.2020)

- Эти акции очень похожи на облигацию: будут расти при снижении ставок ЦБ РФ, но их привлекательность будет снижаться при росте ставок. (01.06.2020)

- Продажа Башенной Компании может ощутимо снизить долг и добавить кэш на счета компании. Суммарно сделка может улучшить баланс на 100-150 млрд рублей, если состоится. (21.10.2021)

- У компании выкуплено 8% собственных акций на дочернюю структуру, до конца 09.2024г. могли увеличить до 11% (01.10.2024)

- В 2025 году МТС может объявить о выводе на IPO новых компаний экосистемы (01.10.2024)

- IPO МТС Банка принесло 11 млрд руб (01.10.2024)

- Внедрение 5G это очень большой CAPEX. (06.02.2020)

- Эти акции очень похожи на облигацию: будут расти при снижении ставок ЦБ РФ, но их привлекательность будет снижаться при росте ставок. (01.06.2020)

- Все новые бизнесы экосистемы МТС находится в зоне очень высокой конкуренции. (21.10.2021)

- Новые бизнесы и построение экосистемы требуют затрат. (01.10.2024)

- Доля финансовых расходов в 1Н2024г. превысила 61% от операционной прибыли (01.10.2024)

МТС - описание компании

МТС — сотовый операторПАО «Мобильные ТелеСистемы» (МТС, ИНН 7740000076) вместе с дочерними предприятиями обслуживает около 100 млн абонентов сотовой связи в России, Армении, Беларуси, Украине, Туркменистане. Компания также предоставляет услуги фиксированной связи и кабельного телевидения во всех федеральных округах России и в Украине.

Уставный капитал МТС составляет 206.641 млн руб., выпущено 2066413562 обыкновенных акций номиналом 0.1 руб. ОАО АФК «Система» принадлежит 50.8% акций оператора, в свободном обращении находится 49.2% акций. На Нью-Йоркской фондовой бирже в виде ADR 3-го уровня торгуется 37.62% акций.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций