НЛМК – мсфо

5 993 227 240 акций

http://moex.com/s909

Free-float 16%

Капитализация 20.02.2018г: 934,943 млрд руб

Общий долг на 31.12.2015г: $3,781 млрд

Общий долг на 31.12.2016г: $3,929 млрд

Общий долг на 31.12.2017г: $4,350 млрд

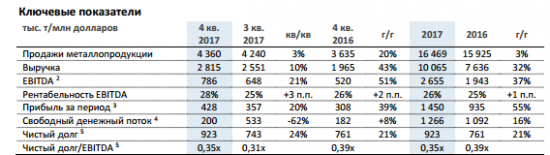

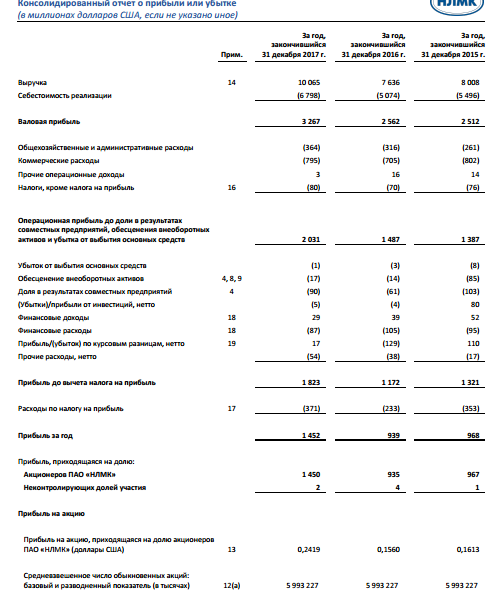

Выручка 2015г: $8,008 млрд

Выручка 1 кв 2016г: $1,577 млрд

Выручка 6 мес 2016г: $3,446 млрд

Выручка 9 мес 2015г: $5,671 млрд

Выручка 2016г: $7,636 млрд

Выручка 1 кв 2017г: $2,156 млрд

Выручка 6 мес 2017г: $4,699 млрд

Выручка 9 мес 2017г: $7,250 млрд

Выручка 2017г: $10,065 млрд

Валовая прибыль 2015г: $2,512 млрд

Валовая прибыль 1 кв 2016г: $409,7 млн

Валовая прибыль 6 мес 2016г: $1,046 млрд

Валовая прибыль 9 мес 2016г: $1,887 млрд

Валовая прибыль 2016г: $2,562 млрд

Валовая прибыль 1 кв 2017г: $751,7 млн

Валовая прибыль 6 мес 2017г: $1,497 млрд

Валовая прибыль 9 мес 2017г: $2,294 млрд

Валовая прибыль 2017г: $3,267 млрд

Операционная прибыль 2015г: $1,321 млрд

Операционная прибыль 1 кв 2017г: $189,0 млн

Операционная прибыль 6 мес 2016г: $534,0 млн

Операционная прибыль 9 мес 2016г: $1,091 млрд

Операционная прибыль 2016г: $1,487 млрд

Операционная прибыль 1 кв 2017г: $472,0 млн

Операционная прибыль 6 мес 2017г: $915,0 млн

Операционная прибыль 9 мес 2017г: $1,416 млрд

Операционная прибыль 2017г: $2,031 млрд

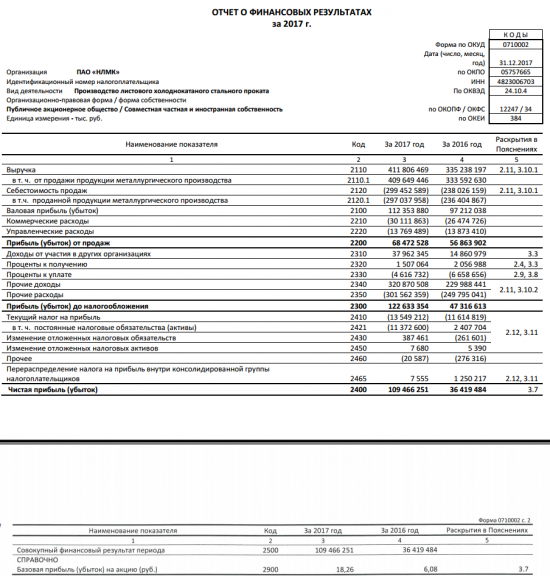

Прибыль 2015г: $968,0 млн/58,668 млрд руб

Прибыль 1 кв 2016г: $56,4 млн

Прибыль 6 мес 2016г: $242,0 млн

Прибыль 9 мес 2016г: $630,1 млн

Прибыль 2016г: $939,0 млн/61,280 млрд руб

Прибыль 1 кв 2017г: $322,4 млн

Прибыль 6 мес 2017г: $665,0 млн

Прибыль 9 мес 2017г: $1,023 млрд

Прибыль 2017г: $1,452 млрд/84,782 млрд руб – Р/Е 11

https://nlmk.com/ru/about/governance/regulatory-disclosure/financial-statements/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций