Промышленные потребители хотят снова реформировать энергетику

Тут статья в Коммерсанте вышла давеча. Говорят, что потребители стонут от повышенных платежей в рамках ДПМ, мол, энергетики паразитируют на них. Соответственно потребители просят продлить сроки возврата средств на инвестиции энергетиков, чтобы снизить текущее давление и растянуть его по времени.

Пик платежей ДПМ придется на 2020-2022 годы.

Повышенный тариф действует 10 лет, но рассчитывается исходя из окупаемости за 15 лет.

Основная надбавка приходится на 7й и 10й годы работы новых энергоблоков, что поднимает цену для потребителей.

Кто что думает? Могут продлить ДПМы? Как это скажется на акциях компаний?

| Число акций ао | 110 441 млн |

| Номинал ао | 0.3627 руб |

| Тикер ао |

|

| Капит-я | 41,6 млрд |

| Выручка | 119,9 млрд |

| EBITDA | 30,1 млрд |

| Прибыль | 15,8 млрд |

| Дивиденд ао | – |

| P/E | 2,6 |

| P/S | 0,3 |

| P/BV | – |

| EV/EBITDA | 1,4 |

| Див.доход ао | 0,0% |

| ОГК-2 Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ОГК-2 акции

0.3766₽ -0.66%

-

Опа! А чего это вдруг моя любимая ОГК2 полетела вверх?

Новости какие были?

Тимофей Мартынов, сбер похвалил.

Правда, первой Мосэнерго полетело, которую сбер не хвалил.

Александр Е, Сбербанковские аналитики в смысле?

Тимофей Мартынов, да

Опа! А чего это вдруг моя любимая ОГК2 полетела вверх?

Новости какие были?

Тимофей Мартынов, традиционный рост перед собранием акционеров

Павел, что-то сильно рано, ГОСА только в июне.

Опа! А чего это вдруг моя любимая ОГК2 полетела вверх?

Новости какие были?

Тимофей Мартынов, традиционный рост перед собранием акционеров

Павел, а дивиденды то утвердили?

Опа! А чего это вдруг моя любимая ОГК2 полетела вверх?

Новости какие были?

Тимофей Мартынов, сбер похвалил.

Правда, первой Мосэнерго полетело, которую сбер не хвалил.

Александр Е, Сбербанковские аналитики в смысле?

Опа! А чего это вдруг моя любимая ОГК2 полетела вверх?

Новости какие были?

Тимофей Мартынов, сбер похвалил.

Правда, первой Мосэнерго полетело, которую сбер не хвалил. Опа! А чего это вдруг моя любимая ОГК2 полетела вверх?

Опа! А чего это вдруг моя любимая ОГК2 полетела вверх?

Новости какие были?

Были бы у меня деньги, я бы инвестировал. А так я простой акционер

Павел, как Сибирский гостинец поживает у простого акционера, с большим рейтингом?

мимо проходил, я на рынке давно, поэтому у меня большой рейтинг))

Павел, вспомнил прошедшие выборы. «Давно сидим!»

мимо проходил, но я сумел удвоить депозит

Павел, а ваши читатели?

мимо проходил, мои читатели? Они все у околорыночников! Акции Интер РАО ЕЭС и ОГК-2 привлекательны для покупки

Акции Интер РАО ЕЭС и ОГК-2 привлекательны для покупки

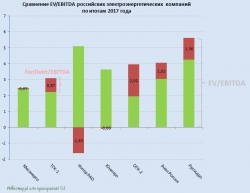

Э/генерацияМы обновили оценочные модели «Интер РАО ЕЭС», «Энел Россия», «Юнипро» и «РусГидро» и возобновляем анализ ОГК-2, «Мосэнерго» и ТГК-1. Мы принимаем во внимание их новейшие операционные и финансовые результаты, а также учитываем наши новые макроэкономические прогнозы. В ближайшие годы ключевым фактором, определяющим финансовые показатели компаний, по-прежнему будут платежи за новые мощности, построенные в рамках ДПМ. В связи с этим результаты будут отличаться от компании к компании. Мы даем рекомендацию «покупать» по двум акциям: «Интер РАО ЕЭС» и ОГК-2. У остальных компаний («РусГидро», «Энел Россия», «Юнипро», «Мосэнерго» и ТГК-1) пока ограниченный потенциал роста, так что их бумаги мы рекомендуем «держать».

Потенциал роста цен на электроэнергию и мощность ограничен. В условиях свободного рынка рост цен на электроэнергию отстает от повышения цен на энергоносители (особенно в ценовой зоне «Европа»). Это связано с вводом нового, более эффективного генерирующего оборудования в сочетании со слабым ростом спроса. В 2018 году, благодаря небольшим объемам ввода мощностей в рамках программы ДПМ и некоторому повышению спроса на электроэнергию, мы ожидаем изменения ситуации. Теперь цены на электроэнергию будут точнее повторять динамику цен на энергоносители, хотя цены на последние, скорее всего, будут повышаться не быстрее ИПЦ. То же можно сказать о ценах на мощность (исключая ДПМ): они известны вплоть до 2021 года, и только в 2021 году их рост будет опережать инфляцию.

Цены в рамках ДПМ тоже снизятся . Вслед за снижением в 2017 году доходности ОФЗ, исходя из которой рассчитываются нормы доходности по платежам в рамках ДПМ, платежи за новые мощности тоже снизятся. Тем не менее в случае таких компаний, как «Интер РАО ЕЭС» и ОГК-2 это обстоятельство будет компенсировано вводом новых мощностей и выходом большего объема мощностей на седьмой год эксплуатации, по достижении которого плата за мощности повышается.

На горизонте — модернизация ТЭС. Хотя сегмент генерации по-прежнему нуждается в модернизации, текущий уровень цен на электроэнергию и мощность не оправдывает такие инвестиции. Ожидается, однако, что, начиная с 2021 года, совокупные платежи в рамках ДПМ будут снижаться, т. к. часть мощностей выйдет на 11-й год эксплуатации, когда увеличение платы за модернизированные энергоблоки не требует повышения цен для конечных потребителей. На горизонте — программа модернизации, но ни условия, ни критерии отбора для нее не разработаны.

Мы ожидаем некоторой ясности в этом отношении к середине года, после чего генерирующие компании примут решение по конкретным проектам.

Васильев Игорь

Sberbank CIB

Были бы у меня деньги, я бы инвестировал. А так я простой акционер

Павел, как Сибирский гостинец поживает у простого акционера, с большим рейтингом?

мимо проходил, я на рынке давно, поэтому у меня большой рейтинг))

Павел, вспомнил прошедшие выборы. «Давно сидим!»

мимо проходил, но я сумел удвоить депозит

По ДПМ самая перспективная в холдинге, текущий момент хорош для набора долгосрочной позиции.

Andrey Vlasov, на счет того, что она самая интересная, согласен

и не только в холдинге, а во всей генерации ничего интереснее пока не вижу

По ДПМ самая перспективная в холдинге, текущий момент хорош для набора долгосрочной позиции.

Andrey Vlasov, рано. 0,3 нормально

и по д.д. и перспектив. ИМХО

мимо проходил, надо отдать должное, ОГК хоть и интересная контора, но стоит не так уж дешево, здесь я с вами согласен

По ДПМ самая перспективная в холдинге, текущий момент хорош для набора долгосрочной позиции.

По ДПМ самая перспективная в холдинге, текущий момент хорош для набора долгосрочной позиции.

Что-то посадили бумажку ниже плинтуса

Alexprofi, пока не могу понять причины

ОГК-2 - факторы роста и падения акций

- До 3 кв 2024 г. выплаты по ДПМ будут еще достаточно высокими (22.07.2021)

- Выработка электроэнергии с начала 2023 г. +7,5%, в 3 квартале +10,8% (16.10.2023)

- Дивиденды 50% от скорректированной чистой прибыли по РСБУ и МСФО (16.10.2023)

- Одобрена доп.эмиссия 13.10.23г., в итоге-уставной капитал увеличится на 43,72% (16.10.2023)

- Пик платежей ДПМ пройден, а с конца 2024г. уменьшится в разы, а значит, резко снизится чистая прибыль (16.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ОГК-2 - описание компании

ПАО «ОГК-2» - ведущая компания тепловой генерации в составе 11 действующих и одной строящейся электростанции суммарной установленной мощностью 20 ГВт. Филиалы компании в 2015 г. произвели 64 млрд кВтч электроэнергии (около 6% выработки электроэнергии в России). Топливный баланс: 65% — газ, 35% — уголь.В состав Компании входят: Сургутская ГРЭС-1, Рязанская ГРЭС, Киришская ГРЭС, Ставропольская ГРЭС, Новочеркасская ГРЭС, Троицкая ГРЭС, Красноярская ГРЭС-2, Череповецкая ГРЭС, Серовская ГРЭС, Псковская ГРЭС и Адлерская ТЭС.

Контролирующим акционером компании является ООО «Газпром энергохолдинг» (100-процентное дочернее общество ПАО «Газпром»).

Основной контрагент — ЦФР, на который приходится 46% выручки (2017)

Мощность станций: 20ГВт

Новые мощности (ДПМ): 20%

Топливо: газ (65%) уголь (35%)

график выхода из 10летнего срока ДПМ мощностей

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций