Акции ОГК-2 вышли на одно из первых мест по уровню дивидендной доходности — ВТБ Капитал

ОГК-2 29 августа опубликует финансовые результаты за 1 полугодие 2018 года по МСФО.

Результаты, как мы полагаем, не окажут существенного влияния на стоимость акций компании (по нашим оценкам, в годовом сопоставлении EBITDA незначительно снизилась).ВТБ Капитал

Между тем на текущих уровнях компания выглядит дешево: акции торгуются с прогнозным коэффициентом EV/EBITDA за 2018 г. всего 3,0x, с дисконтом в 3% к бумагам российских аналогов. Как ожидается, доходность свободного денежного потока за 2018 г. достигнет впечатляющих 42%, хотя пока неясно, выльется ли это в рост дивидендной доходности. На наш взгляд, компания также может существенно выиграть от инвестиций в модернизацию мощностей. Наша оценка прогнозной цены акций ОГК-2 на 12-месячном горизонте сталась без изменений (0,63 руб.), предполагая полную доходность в 90%. В отношении акций ОГК-2 мы подтверждаем рекомендацию «покупать».

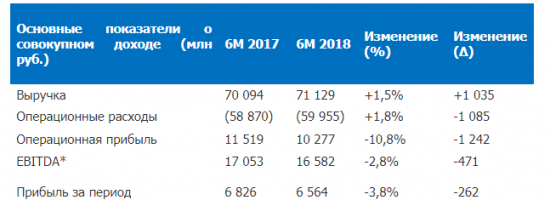

Результаты за 1 полугодие 2018 года по МСФО – ничего особенно впечатляющего не ожидается. Мы полагаем, что каких-либо позитивных сюрпризов финансовая отчетность не преподнесет и с точки зрения рынка акций останется нейтральной. По нашим расчетам, выручка осталась на уровне прошлого года (70 242 млн руб.), а основное влияние на нее оказали операционные результаты и работа ДПМ-блоков. В то же время скорректированная EBITDA, по нашим оценкам, снизилась на 4% г/г, до 16 367 млн руб. С учетом более быстрого снижения долговой нагрузки мы прогнозируем сокращение чистой прибыли на 7% г/г, до 6 377 млн руб.

Мы ожидаем, что в ходе телеконференции, посвященной выходу отчетности, руководство ОГК-2 представит прогноз финансовых и операционных показателей по итогам года, а также план модернизации и ожидаемый объем мощностей. Мы также надеемся услышать последнюю оценку капзатрат и новости о прогрессе по проекту Грозненской ТЭС, которая уже скоро должна быть запущена в строй. Детали телеконференции будут объявлены позднее.

Наиболее привлекательная из компаний Газпром энергохолдинга. Мы по-прежнему считаем ОГК-2 наиболее привлекательным из трех публичных дочерних предприятий Газпром энергохолдинга. Инвестиционная привлекательность компании подкрепляется такими факторами, как отложенное снижение доходов от ДПМ-проектов, умеренные потребности в модернизации, высокие темпы снижения долговой нагрузки и привлекательная оценка акций (с точки зрения прогнозного EV/EBITDA за 2018 г. дисконт к бумагам российских и зарубежных аналогов составляет 3% и 60% соответственно, а точки зрения P/E – 25% и 75% соответственно). После недавнего снижения цены акций ОГК-2 вышла на одно из первых мест по уровню дивидендной доходности (несмотря на сравнительно низкий коэффициент дивидендных выплат в 25%), а высокие темпы сокращения долговой нагрузки позволяют инвесторам ожидать от компании позитивных сюрпризов.

читать дальше на смартлабе

stanislava, а теперь посчитайте дивидендную доходность гэха при коэффициенте выплат 50%.

Газпром точно раскулачат на большие дивы,

Всем остальным точно также придётся по вертикали наверх поделиться.

инфа 100%.

каждый принимает решение сам.

)))

Антон Ромашов, что значит инфа 100%?)

Тимофей Мартынов, Газпром через НДПИ раскулачивают, а он ГЭХ через внутригрупповые займы и цены на топливо.

Andrey Vlasov, Газпрому сказали не прятать прибыль, это раз. отчеты мсфо подтверждение.

норма выплат такая же как по прошлому году УЖЕ даст в Газпроме дивов рублей 12, а уж если разгуляться по полной то и все 25+ будет.

внутригрупповые займы в Гэхе на ГОСА не одобрили, это два.

ИИС ( самый первый и умный, естественно) долго один платить дивы в 50% от прибыли два раза в год не будет, правила игры немного меняются и кто подстраивается первым — получает условный плюсик. это три.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций