| Число акций ао | 110 441 млн |

| Номинал ао | 0.3627 руб |

| Тикер ао |

|

| Капит-я | 41,1 млрд |

| Выручка | 119,9 млрд |

| EBITDA | 30,1 млрд |

| Прибыль | 15,8 млрд |

| Дивиденд ао | – |

| P/E | 2,6 |

| P/S | 0,3 |

| P/BV | – |

| EV/EBITDA | 1,4 |

| Див.доход ао | 0,0% |

| ОГК-2 Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ОГК-2 акции

-

Акции ОГК стоит покупать, потому что это делают члены СД!

Павел, аргумент! Кто сколько купил?

Alex64, вот же! www.mfbcapital.ru/novosti/chleny-soveta-direktorov-pao-ogk-2-uvelichili-svoyu-dolyu-v-kompani.html

Павел, угу, увидел. Нада брать тада.

Павел, ну раз конечно, чего не подтвердил-то тогда? Скинь мне свой телефон в личку

Павел, ну раз конечно, чего не подтвердил-то тогда? Скинь мне свой телефон в личку

Акции ОГК стоит покупать, потому что это делают члены СД!

Павел, аргумент! Кто сколько купил?

Alex64, вот же! www.mfbcapital.ru/novosti/chleny-soveta-direktorov-pao-ogk-2-uvelichili-svoyu-dolyu-v-kompani.html

Максим Орловский рассказывает про идею в ОГК-2: youtu.be/Nir7ms8IrHc?t=10m21s

Максим Орловский рассказывает про идею в ОГК-2: youtu.be/Nir7ms8IrHc?t=10m21s Совет директоров ОГК-2 утвердил положение о дивидендной политике в новой редакции, следует из материалов компании.

Совет директоров ОГК-2 утвердил положение о дивидендной политике в новой редакции, следует из материалов компании.

Согласно документу, базой для выплаты дивидендов остается прибыль по РСБУ, однако в новой редакции исключено ограничение по доле чистой прибыли, направляемой на дивиденды. Ранее размер дивидендов ограничивался 5-35% прибыли. Кроме того, в соответствии с новым положением, компания может выплачивать промежуточные дивиденды. ОГК-2 - прибыль компании может быть на уровне 11 млрд. руб. по итогам 2017 года

ОГК-2 - прибыль компании может быть на уровне 11 млрд. руб. по итогам 2017 года

ОГК-2 исключила из дивидендной политики ограничения по доле чистой прибыли, направляемой на дивиденды

ОГК-2 исключило из положения о дивидендной политике ограничения по доле чистой прибыли, направляемой на дивиденды. Соответствующий документ в августе одобрил совет директоров компании, его текст был опубликован в сентябре. Ранее размер дивидендов ограничивался уровнем от 5% до 35% от годовой чистой прибыли по РСБУ. В соответствии с новым положением, уровень дивидендных выплат не ограничивается, базой остается чистая прибыль по РСБУ, но компания имеет возможность также выплачивать промежуточные дивиденды.

По оценкам, ОГК-2 в 2017 году может получить хороший рост чистой прибыли.Отметим, что по итогам 1-го полугодия показатель увеличился в 2,5 раза до 6,9 млрд. руб. В целом по году прибыль может быть на уровне 11 млрд. руб. Это составляет 18% от текущей капитализации ОГК-2.

Промсвязьбанк

Москва. 12 сентября. ИНТЕРФАКС — Инвестиционная компания (ИК) «Ренессанс Капитал» пересмотрела прогнозные цены акций анализируемых компаний электроэнергетического сектора РФ, сообщается в обзоре ИК.

По итогам переоценки для акций «ТГК-1» (MOEX: TGKA) была повышена рекомендация с «продавать» до «держать».

В то же время для акций «Мосэнерго» (MOEX: MSNG) аналитики понизили рекомендацию с «покупать» до «держать».

Рекомендация «покупать» была подтверждена экспертами ИК для акций «Интер РАО ЕЭС» (MOEX: IRAO), «Юнипро» (MOEX: UPRO), «Энел Россия» (MOEX: ENRU), а также бумаг «ОГК-2» (MOEX: OGKB)(таргет прайс 0,75) и «РусГидро» (MOEX: HYDR).

[img] savepic.net/9918732.png [/img]

Русгидро, ОГК-2, Юнипро и Интер РАО - отмена механизма потолка цены для КОМ является позитивной новостью для акций генерирующих компаний

Русгидро, ОГК-2, Юнипро и Интер РАО - отмена механизма потолка цены для КОМ является позитивной новостью для акций генерирующих компаний

Правительство отменило потолок цены на рынке мощности

Премьер-министр России Дмитрий Медведев 2 сентября подписал постановление, согласно которому отменяется потолок цены на мощность в рамках долгосрочного конкурентного отбора мощности (КОМ), который проводится ежегодно на четыре года вперед с года проведения соответствующего КОМ. В этом году Россия проведет КОМ в двух ценовых зонах на 2021, заявки от генераторов собираются 11-15 сентября. Предыдущие правила предполагали установку ценового диапазона (верхнего и нижнего предела цены), который определялся Системным оператором на основе прогноза по спросу и предложению на мощность в обеих ценовых зонах. Для КОМ-2021 ценовые диапазоны были установлены в размере 119-163 тыс руб./МВт/месяц для 1-ой ценовой зоны (Европейская Россия и Урал) и 163-228 тыс руб./МВт/месяц для 2-ой ценовой зоны (Сибирь). Теперь отмена потолка цены позволяет конечной цене КОМ быть выше верхней границы в случае дефицита мощности. Это вряд ли случится в 1-ой зоне, но может случиться в Сибирской ценовой зоне, где Минэнерго ожидает роста спроса на 2,8 ГВт вплоть до 42,5 ГВт в 2021 после расширения локальных мощностей по производству алюминия. С учетом вышесказанного, цена на KOM-2021 во 2-ой зоне может оказаться намного выше по сравнению с уровнем 2020. Кроме того, новые правила предусматривают индексацию цены КОМ с учетом фактической инфляции (минус 0,1%).

Отмена механизма потолка цены для КОМ может быть первым шагом на пути к созданию благоприятной конъюнктуры для инвестиций в модернизацию старых мощностей, что активно лоббируется российскими генераторами и обсуждается с ключевыми министерствами. Поскольку отмена потолка цены вряд ли сильно скажется на цене KOM-2021 в 1-ой ценовой зоне, новость ПОЗИТИВНА для акций генерирующих компаний, у которых есть активы в Сибири, т.е. Русгидро, ОГК-2, Юнипро и Интер РАО. Вместе с тем, поскольку до 2021 еще довольно далеко, и рынок пока не учитывает этот год в ценах, мы считаем, что реакция рынка будет сдержанной.

АТОН

чё за клоун-школота в Атоне анализы пишет, на каком языке это написано? :

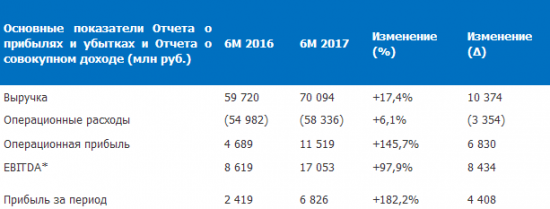

Выручка составила 70 млрд руб., продемонстрировав рост на 17,4% г/г на фоне роста продаж мощности за счет последних ДПМ-проектов компании, принятых в эксплуатацию в 2016. Показатель EBITDA вырос почти в два раза — на 97,9% г/г до 17 млрд руб., что привело к существенному увеличению чистой прибыли: +182% г/г до 6,83 млрд руб. Вновь подчеркнем, что на оба финансовых показателя оказали сильное влияние энергоблоки, построенные в рамках ДПМ. Соотношение чистый долг/EBITDA снизилось до 1,97x (против 3,3 в конце 2016) после сокращения чистого долга на 15% в 1П17 (56,9 млрд руб. против 67,1 млрд руб. в конце 2016). Компания продемонстрировала феноменальный FCF в размере 11,4 млрд руб. против минус 1,3 млрд руб. в 1П16, что объясняется ростом OCF на 69% г/г и снижением капзатрат на 70% г/г, поскольку компания завершила свою инвестиционную программу в рамках ДПМ. ОГК-2 - финансовую отчетность компании за 1 полугодие можно отметить как сильную

ОГК-2 - финансовую отчетность компании за 1 полугодие можно отметить как сильную

Чистая прибыль ОГК-2 по МСФО в I полугодии выросла в 2,8 раза, до 6,8 млрд. руб.

Чистая прибыль ОГК-2 по МСФО за I полугодие 2017 года по сравнению с аналогичным периодом прошлого года выросла в 2,8 раза, до 6,8 млрд. руб., следует из сообщения компании. EBITDA стала выше в 2 раза и составила 17 млрд. руб., выручка увеличилась на 17,4%, до 70 млрд. руб. Выручка выросла на 17,4% и составила 70,1 млрд. руб.

Рост выручки от реализации мощности обеспечил основное увеличение доходов компании. В тоже время операционные расходы ОГК-2 прибавили всего 6,1%, что положительно отразилось на EBITDA, которая увеличилась в 2 раза. В результате EBITDA margin компании составила 24,2% против 14,4% в 1-ом полугодии 2016 года. В целом финансовую отчетность ОГК-2 можно отметить как сильную.

Промсвязьбанк Аналитики считают телеконференцию нейтральной для акций ОГК-2

Аналитики считают телеконференцию нейтральной для акций ОГК-2

ОГК-2: телеконференция по итогам 1П17

Ниже мы представляем наиболее важные моменты.

Долг. Менеджмент не планирует никаких досрочных погашений оставшегося долга во 2П17 и отметил, что, согласно бизнес-плану компании, чистый долг должен незначительно увеличиться.

Прогноз на 2017. Конкретного прогноза по EBITDA 2017 представлено не было, но менеджмент подчеркнул, что этот показатель должен достигнуть, как минимум, уровня EBITDA 2016, т.е. 18,9 млрд руб. Прогноза по дивидендам представлено не было.

Капзатраты. Капзатраты во 2П17 должны составить 9 млрд руб., поскольку 2,5 млрд руб. будет потрачено на программу переоборудования и модернизации, а оставшиеся 6,5 млрд руб. — дополнительное фондирование для энергоблоков в рамках ДПМ, включая текущие выплаты по гарантийным удержаниям. Капзатраты на содержание и ремонт, как ожидается, останутся в диапазоне 5-6 млрд руб. (включая НДС) в год.

Мы считаем телеконференцию НЕЙТРАЛЬНОЙ для акций компании, поскольку ее результаты практически совпали с ожиданиями рынка. Стоит добавить, что прогноз по капзатратам на 2П17 предполагает общие капзатраты в 2017 на уровне 11-11,5 млрд руб., что выше консенсус-прогноза, который составляет приблизительно 9 млрд руб.

АТОН ОГК-2 - очень сильный FCF, наряду с существенным ростом чистой прибыли

ОГК-2 - очень сильный FCF, наряду с существенным ростом чистой прибыли

ОГК-2 опубликовала сильные финансовые результаты за 1П17 по МСФО

Выручка составила 70 млрд руб., продемонстрировав рост на 17,4% г/г на фоне роста продаж мощности за счет последних ДПМ-проектов компании, принятых в эксплуатацию в 2016. Показатель EBITDA вырос почти в два раза — на 97,9% г/г до 17 млрд руб., что привело к существенному увеличению чистой прибыли: +182% г/г до 6,83 млрд руб. Вновь подчеркнем, что на оба финансовых показателя оказали сильное влияние энергоблоки, построенные в рамках ДПМ. Соотношение чистый долг/EBITDA снизилось до 1,97x (против 3,3 в конце 2016) после сокращения чистого долга на 15% в 1П17 (56,9 млрд руб. против 67,1 млрд руб. в конце 2016). Компания продемонстрировала феноменальный FCF в размере 11,4 млрд руб. против минус 1,3 млрд руб. в 1П16, что объясняется ростом OCF на 69% г/г и снижением капзатрат на 70% г/г, поскольку компания завершила свою инвестиционную программу в рамках ДПМ.

Компания продолжает демонстрировать сильные финансовые показатели в 2017, который является первым годом, когда ОГК-2 в полной мере пользуется преимуществами проектов в рамках ДПМ, в которые она инвестировала в предыдущие годы. Мы особенно выделяем очень сильный FCF, наряду с существенным ростом чистой прибыли, поскольку дивиденды компании привязаны к ее чистой прибыли.

АТОН ОГК-2 - прибыль по МСФО за I полугодие 2017 года увеличилась в 2,8 раза

ОГК-2 - прибыль по МСФО за I полугодие 2017 года увеличилась в 2,8 разаВыручка ОГК-2 за I полугодие 2017 года по МСФО составила 70 млрд 94 млн рублей, +17,4% г/г.

Операционные расходы составили 58 млрд 336 млн рублей, +6,1% г/г.

Операционная прибыль +145,7% и составила 11 млрд 519 млн рублей.

Показатель EBITDA достиг 17 млрд 053 млн рублей, +97,9%.

Прибыль +182,2% — до 6 млрд 826 млн рублей.

пресс-релиз

ОГК-2 - выручка по РСБУ за 1 п/г +16,8% г/г. Чистая прибыль +148,3%

ОГК-2 - выручка по РСБУ за 1 п/г +16,8% г/г. Чистая прибыль +148,3%Выручка ОГК-2 по РСБУ за 1 п/г 2017 года составила 69 млрд 716 млн рублей, +16,8% г/г.

Показатель EBITDA +100,0% г/г и составил 15 млрд 530 млн рублей.

Валовая прибыль составила 12 млрд 167 млн рублей (+95,6%).

Чистая прибыль +148,3% до 6 млрд 919 млн рублей.

пресс-релиз

ОГК-2 - факторы роста и падения акций

- До 3 кв 2024 г. выплаты по ДПМ будут еще достаточно высокими (22.07.2021)

- Выработка электроэнергии с начала 2023 г. +7,5%, в 3 квартале +10,8% (16.10.2023)

- Дивиденды 50% от скорректированной чистой прибыли по РСБУ и МСФО (16.10.2023)

- Одобрена доп.эмиссия 13.10.23г., в итоге-уставной капитал увеличится на 43,72% (16.10.2023)

- Пик платежей ДПМ пройден, а с конца 2024г. уменьшится в разы, а значит, резко снизится чистая прибыль (16.10.2023)

ОГК-2 - описание компании

ПАО «ОГК-2» - ведущая компания тепловой генерации в составе 11 действующих и одной строящейся электростанции суммарной установленной мощностью 20 ГВт. Филиалы компании в 2015 г. произвели 64 млрд кВтч электроэнергии (около 6% выработки электроэнергии в России). Топливный баланс: 65% — газ, 35% — уголь.В состав Компании входят: Сургутская ГРЭС-1, Рязанская ГРЭС, Киришская ГРЭС, Ставропольская ГРЭС, Новочеркасская ГРЭС, Троицкая ГРЭС, Красноярская ГРЭС-2, Череповецкая ГРЭС, Серовская ГРЭС, Псковская ГРЭС и Адлерская ТЭС.

Контролирующим акционером компании является ООО «Газпром энергохолдинг» (100-процентное дочернее общество ПАО «Газпром»).

Основной контрагент — ЦФР, на который приходится 46% выручки (2017)

Мощность станций: 20ГВт

Новые мощности (ДПМ): 20%

Топливо: газ (65%) уголь (35%)

график выхода из 10летнего срока ДПМ мощностей

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций