| Число акций ао | 216 млн |

| Номинал ао | — |

| Тикер ао |

|

| Капит-я | 883,7 млрд |

| Выручка | 527,0 млрд |

| EBITDA | 21,7 млрд |

| Прибыль | -66,4 млрд |

| Дивиденд ао | – |

| P/E | -13,3 |

| P/S | 1,7 |

| P/BV | -8,7 |

| EV/EBITDA | 38,0 |

| Див.доход ао | 0,0% |

| OZON | ОЗОН Календарь Акционеров | |

| 27/02 Финансовые результаты за 4 квартал и 12 мес. 2024 г. | |

| 27/02 Комментарий менеджмента OZON к отчетности | |

| Прошедшие события Добавить событие | |

OZON | ОЗОН акции

4083.5₽ +2.36%

-

Smart Bob, когда сильно убыточная компания растит долг, имея на счетах свободный кэш, то это и называется «боятся тратить». Долги им дали под процент — и он много больше, чем доход на депозите.

Ну, либо они такие тупые, что генерят доп. убыток на пустом месте.

Какие «капитальные вложения»?

Капекс «переливается» в P&L через амортизацию. Амортизация там 2 ярда за 9 месяцев.

Нет, вру, 6 (2 — это за квартал). Уберите 6 из 35 — это не изменит жуткой убыточности.

Убыток обусловлен тем, что у них комиссия за доставку заказа 100р, а себестоимость этой доставки — 165р.

И валовая маржа 4%...

На дно ее сразу не опустят, потому что там фонды сидят по самые помидоры.

А хомяков типа вас не так много уже — спроса особого нет. Если начнут лить, будет паника. Поэтому и отливают потихоньку, чем и объясняется тренд.

Банда Анонимов, простите, а вы хотели, чтобы все взятые в долг деньги были потрачены одномоментно ?

По мимо того, что компания выбирает места инвестиций и их очередность, есть еще резервы и содержание себя. Разве нет ?

Я верею вам, что вы разбираетесь во много, но не думаю, что вы более компетентны в инвестиционных решениях больше чем те кто принимают эти решения у Озона.

Отдельное спасибо, за то, что вы причислили меня к хомякам.

Smart Bob, как у вас все запущено...

Объяснение на пальцах: вам надо купить стиралку за 2000р.

У вас есть кэш на счету — 100 000 рублей.

Как делает ОЗОН: берет в кредит под условные 15% годовых 2000р и покупает стиралку.

Все проценты — это дополнительный убыток.

Как делают нормальные люди: берут деньги со счета и покупают стиралку.

Разница между ОЗОНом и нормальными людьми — дополнительный убыток в 15% годовых с 2000р.

На странице 12 отчета есть цифры — миллиард доп. убытка из-за обслуживания повышенного уровня долга.

Я не говорю о том, что надо погасить всю задолженность, потратив все деньги.

Но, как минимум, нет смысла набирать новые кредиты, если у вас есть «бесплатный» кэш на счету.

Отчет, страница 23 — сумма займов на этот год увеличилась на 46 ярдов.

Ну то есть по факту — вся деятельность финансируется насчет займов (FCF минус 41 ярд).

Оценивать «кто принимает решения у озона» смысла нет т.к. результат, простите, налицо.

А говорить, что «большие дяди с большой зарплатой не ошибаются» — ну это уже совсем, простите, маргинально-хомячий манямирок.

Банда Анонимов, банкирасты дают денег, когда в них не нуждаются, видимо этот момент заложен в «бизнес-модель».

Izhik, 750млн$ конвертируемых облигаций, quote.rbc.ru/news/article/602ce7ac9a794705f7621c31?utm_source=amp_quote_full-link

Купон 1,875%

Smart Bob, когда сильно убыточная компания растит долг, имея на счетах свободный кэш, то это и называется «боятся тратить». Долги им дали под процент — и он много больше, чем доход на депозите.

Ну, либо они такие тупые, что генерят доп. убыток на пустом месте.

Какие «капитальные вложения»?

Капекс «переливается» в P&L через амортизацию. Амортизация там 2 ярда за 9 месяцев.

Нет, вру, 6 (2 — это за квартал). Уберите 6 из 35 — это не изменит жуткой убыточности.

Убыток обусловлен тем, что у них комиссия за доставку заказа 100р, а себестоимость этой доставки — 165р.

И валовая маржа 4%...

На дно ее сразу не опустят, потому что там фонды сидят по самые помидоры.

А хомяков типа вас не так много уже — спроса особого нет. Если начнут лить, будет паника. Поэтому и отливают потихоньку, чем и объясняется тренд.

Банда Анонимов, простите, а вы хотели, чтобы все взятые в долг деньги были потрачены одномоментно ?

По мимо того, что компания выбирает места инвестиций и их очередность, есть еще резервы и содержание себя. Разве нет ?

Я верею вам, что вы разбираетесь во много, но не думаю, что вы более компетентны в инвестиционных решениях больше чем те кто принимают эти решения у Озона.

Отдельное спасибо, за то, что вы причислили меня к хомякам.

Smart Bob, как у вас все запущено...

Объяснение на пальцах: вам надо купить стиралку за 2000р.

У вас есть кэш на счету — 100 000 рублей.

Как делает ОЗОН: берет в кредит под условные 15% годовых 2000р и покупает стиралку.

Все проценты — это дополнительный убыток.

Как делают нормальные люди: берут деньги со счета и покупают стиралку.

Разница между ОЗОНом и нормальными людьми — дополнительный убыток в 15% годовых с 2000р.

На странице 12 отчета есть цифры — миллиард доп. убытка из-за обслуживания повышенного уровня долга.

Я не говорю о том, что надо погасить всю задолженность, потратив все деньги.

Но, как минимум, нет смысла набирать новые кредиты, если у вас есть «бесплатный» кэш на счету.

Отчет, страница 23 — сумма займов на этот год увеличилась на 46 ярдов.

Ну то есть по факту — вся деятельность финансируется насчет займов (FCF минус 41 ярд).

Оценивать «кто принимает решения у озона» смысла нет т.к. результат, простите, налицо.

А говорить, что «большие дяди с большой зарплатой не ошибаются» — ну это уже совсем, простите, маргинально-хомячий манямирок.

Банда Анонимов, банкирасты дают денег, когда в них не нуждаются, видимо этот момент заложен в «бизнес-модель».

Smart Bob, когда сильно убыточная компания растит долг, имея на счетах свободный кэш, то это и называется «боятся тратить». Долги им дали под процент — и он много больше, чем доход на депозите.

Ну, либо они такие тупые, что генерят доп. убыток на пустом месте.

Какие «капитальные вложения»?

Капекс «переливается» в P&L через амортизацию. Амортизация там 2 ярда за 9 месяцев.

Нет, вру, 6 (2 — это за квартал). Уберите 6 из 35 — это не изменит жуткой убыточности.

Убыток обусловлен тем, что у них комиссия за доставку заказа 100р, а себестоимость этой доставки — 165р.

И валовая маржа 4%...

На дно ее сразу не опустят, потому что там фонды сидят по самые помидоры.

А хомяков типа вас не так много уже — спроса особого нет. Если начнут лить, будет паника. Поэтому и отливают потихоньку, чем и объясняется тренд.

Банда Анонимов, простите, а вы хотели, чтобы все взятые в долг деньги были потрачены одномоментно ?

По мимо того, что компания выбирает места инвестиций и их очередность, есть еще резервы и содержание себя. Разве нет ?

Я верею вам, что вы разбираетесь во много, но не думаю, что вы более компетентны в инвестиционных решениях больше чем те кто принимают эти решения у Озона.

Отдельное спасибо, за то, что вы причислили меня к хомякам.

Smart Bob, как у вас все запущено...

Объяснение на пальцах: вам надо купить стиралку за 2000р.

У вас есть кэш на счету — 100 000 рублей.

Как делает ОЗОН: берет в кредит под условные 15% годовых 2000р и покупает стиралку.

Все проценты — это дополнительный убыток.

Как делают нормальные люди: берут деньги со счета и покупают стиралку.

Разница между ОЗОНом и нормальными людьми — дополнительный убыток в 15% годовых с 2000р.

На странице 12 отчета есть цифры — миллиард доп. убытка из-за обслуживания повышенного уровня долга.

Я не говорю о том, что надо погасить всю задолженность, потратив все деньги.

Но, как минимум, нет смысла набирать новые кредиты, если у вас есть «бесплатный» кэш на счету.

Отчет, страница 23 — сумма займов на этот год увеличилась на 46 ярдов.

Ну то есть по факту — вся деятельность финансируется насчет займов (FCF минус 41 ярд).

Оценивать «кто принимает решения у озона» смысла нет т.к. результат, простите, налицо.

А говорить, что «большие дяди с большой зарплатой не ошибаются» — ну это уже совсем, простите, маргинально-хомячий манямирок.

Банда Анонимов, хеджирование рисков, кэш для покупок складов и других затратных сделок, запас ликвидности, не? Допустим, вам нужна стиралка за 2к, и есть кэш 100к, а также ненулевая возможность докупить на аукционе кладовку за 100к в моменте, которая стоит 250к, купите стиралку за кэш или в кредит?

Чё, я и написал, что «запас ликвидности» тратить просто боятся, зная, что деньги взять неоткуда.

Про покупки это глупости — даже обсуждать нет смысла т.к. им себя бы профинансировать хоть как-то…

Банда Анонимов, в общем, думаю, истина где-то посередине. Команда очень сильная, сервис более чем достойный — сам пользуюсь, вне конкуренции, яндекс.маркет и уж тем более черкизон-онлайн с глаз долой, из сердца вон. Основные акционеры — Система и Баринг. Это, конечно, не связано с показателями напрямую, но косвенно свидетельствует о многом. И облигации у них конвертируемые.

Smart Bob, когда сильно убыточная компания растит долг, имея на счетах свободный кэш, то это и называется «боятся тратить». Долги им дали под процент — и он много больше, чем доход на депозите.

Ну, либо они такие тупые, что генерят доп. убыток на пустом месте.

Какие «капитальные вложения»?

Капекс «переливается» в P&L через амортизацию. Амортизация там 2 ярда за 9 месяцев.

Нет, вру, 6 (2 — это за квартал). Уберите 6 из 35 — это не изменит жуткой убыточности.

Убыток обусловлен тем, что у них комиссия за доставку заказа 100р, а себестоимость этой доставки — 165р.

И валовая маржа 4%...

На дно ее сразу не опустят, потому что там фонды сидят по самые помидоры.

А хомяков типа вас не так много уже — спроса особого нет. Если начнут лить, будет паника. Поэтому и отливают потихоньку, чем и объясняется тренд.

Банда Анонимов, простите, а вы хотели, чтобы все взятые в долг деньги были потрачены одномоментно ?

По мимо того, что компания выбирает места инвестиций и их очередность, есть еще резервы и содержание себя. Разве нет ?

Я верею вам, что вы разбираетесь во много, но не думаю, что вы более компетентны в инвестиционных решениях больше чем те кто принимают эти решения у Озона.

Отдельное спасибо, за то, что вы причислили меня к хомякам.

Smart Bob, как у вас все запущено...

Объяснение на пальцах: вам надо купить стиралку за 2000р.

У вас есть кэш на счету — 100 000 рублей.

Как делает ОЗОН: берет в кредит под условные 15% годовых 2000р и покупает стиралку.

Все проценты — это дополнительный убыток.

Как делают нормальные люди: берут деньги со счета и покупают стиралку.

Разница между ОЗОНом и нормальными людьми — дополнительный убыток в 15% годовых с 2000р.

На странице 12 отчета есть цифры — миллиард доп. убытка из-за обслуживания повышенного уровня долга.

Я не говорю о том, что надо погасить всю задолженность, потратив все деньги.

Но, как минимум, нет смысла набирать новые кредиты, если у вас есть «бесплатный» кэш на счету.

Отчет, страница 23 — сумма займов на этот год увеличилась на 46 ярдов.

Ну то есть по факту — вся деятельность финансируется насчет займов (FCF минус 41 ярд).

Оценивать «кто принимает решения у озона» смысла нет т.к. результат, простите, налицо.

А говорить, что «большие дяди с большой зарплатой не ошибаются» — ну это уже совсем, простите, маргинально-хомячий манямирок.

Банда Анонимов, хеджирование рисков, кэш для покупок складов и других затратных сделок, запас ликвидности, не? Допустим, вам нужна стиралка за 2к, и есть кэш 100к, а также ненулевая возможность докупить на аукционе кладовку за 100к в моменте, которая стоит 250к, купите стиралку за кэш или в кредит?

Чё, я и написал, что «запас ликвидности» тратить просто боятся, зная, что деньги взять неоткуда.

Про покупки это глупости — даже обсуждать нет смысла т.к. им себя бы профинансировать хоть как-то… Озон отличный способ схлопнуть российский малый и средний бизнес и «всех поработить» ИМХО.

Озон отличный способ схлопнуть российский малый и средний бизнес и «всех поработить» ИМХО.

Видимо деньги иногда не имеют значения

«Местная империя зла». Как это работает? Ммм? Всех подсадить, задрать цены за услуги, или что?

Как амеры плачутся, что раньше мол у них был малый бизнес, а потом пришел интернет. А тут какая то растущая черная дыра, не изученная астрологами, которая сосёт.

А на складах у них работают почти реальные полу рабы(?(!))

И если складывающаяся ситуация в мире их не вывезет, то не понятно что еще сможет им помочь. А если вывезет, то это будующее, в котором я не уверен, что хочу жить. Где КуЭр, отслеживание маршрутов людей, вечная удаленка и т.д. А они тут как тут со своей системой.

Одним словом не понятно пока, куда вся эта канитель ведёт и ведёт ли вообще.

Smart Bob, когда сильно убыточная компания растит долг, имея на счетах свободный кэш, то это и называется «боятся тратить». Долги им дали под процент — и он много больше, чем доход на депозите.

Ну, либо они такие тупые, что генерят доп. убыток на пустом месте.

Какие «капитальные вложения»?

Капекс «переливается» в P&L через амортизацию. Амортизация там 2 ярда за 9 месяцев.

Нет, вру, 6 (2 — это за квартал). Уберите 6 из 35 — это не изменит жуткой убыточности.

Убыток обусловлен тем, что у них комиссия за доставку заказа 100р, а себестоимость этой доставки — 165р.

И валовая маржа 4%...

На дно ее сразу не опустят, потому что там фонды сидят по самые помидоры.

А хомяков типа вас не так много уже — спроса особого нет. Если начнут лить, будет паника. Поэтому и отливают потихоньку, чем и объясняется тренд.

Банда Анонимов, простите, а вы хотели, чтобы все взятые в долг деньги были потрачены одномоментно ?

По мимо того, что компания выбирает места инвестиций и их очередность, есть еще резервы и содержание себя. Разве нет ?

Я верею вам, что вы разбираетесь во много, но не думаю, что вы более компетентны в инвестиционных решениях больше чем те кто принимают эти решения у Озона.

Отдельное спасибо, за то, что вы причислили меня к хомякам.

Smart Bob, как у вас все запущено...

Объяснение на пальцах: вам надо купить стиралку за 2000р.

У вас есть кэш на счету — 100 000 рублей.

Как делает ОЗОН: берет в кредит под условные 15% годовых 2000р и покупает стиралку.

Все проценты — это дополнительный убыток.

Как делают нормальные люди: берут деньги со счета и покупают стиралку.

Разница между ОЗОНом и нормальными людьми — дополнительный убыток в 15% годовых с 2000р.

На странице 12 отчета есть цифры — миллиард доп. убытка из-за обслуживания повышенного уровня долга.

Я не говорю о том, что надо погасить всю задолженность, потратив все деньги.

Но, как минимум, нет смысла набирать новые кредиты, если у вас есть «бесплатный» кэш на счету.

Отчет, страница 23 — сумма займов на этот год увеличилась на 46 ярдов.

Ну то есть по факту — вся деятельность финансируется насчет займов (FCF минус 41 ярд).

Оценивать «кто принимает решения у озона» смысла нет т.к. результат, простите, налицо.

А говорить, что «большие дяди с большой зарплатой не ошибаются» — ну это уже совсем, простите, маргинально-хомячий манямирок.

Банда Анонимов, хеджирование рисков, кэш для покупок складов и других затратных сделок, запас ликвидности, не? Допустим, вам нужна стиралка за 2к, и есть кэш 100к, а также ненулевая возможность докупить на аукционе кладовку за 100к в моменте, которая стоит 250к, купите стиралку за кэш или в кредит? Ozon купит бывший склад Carlo Pazolini в Новой Москве за ₽2,3 млрд

Ozon купит бывший склад Carlo Pazolini в Новой Москве за ₽2,3 млрд

Подробнее на РБК:

www.rbc.ru/business/16/11/2021/619225189a7947e6d82ce3f9?utm_source=yxnews&utm_medium=desktop

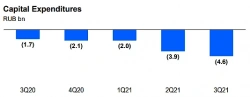

Пожалуй, главный слайд из презентации Озона за 3 кв 2021.

Выводы следующие:

1. Число покупателей и частота покупок растет, но все больше заказывают мелочевку. В результате средний заказ снизился на 28%, а валовая маржа с 1 заказа рухнула на 40% г/г.

2. Эффект масштаба постепенно начинает работать, операционные расходы снизились на 12% г/г: расходы по доставке — на 16%, а маркетинг — на 20%.

При этом капзатраты под расширение складов и «последнюю милю» они частично записывают на расходы текущего периода. После окончания CAPEX удельные затраты на доставку улучшатся.

3. В результате удельный убыток вырос в 2 раза. Сейчас с 1 заказа 200 рублей убытка по скорректированной EBITDA (если бы сохранили размер среднего заказа на уровне 3 кв 2020, то убыток был бы всего 23 рубля — в 10 раз меньше).

Честно говоря, я сложно представляю, как менеджмент будет выправлять юнит-экономику. Возможно, будут вводить минимальный размер заказа или платную доставку. Но тогда рискуют потерять долю рынка, т.к. покупатели уйдут к конкурентам.

Дилетант, это анализ 3Р с выручкой 33 ярда.

Но основную выручку ОЗОН делает на 1Р — выручка там 78 ярдов. При валовой марже всего 4%…

Вы, видимо, перевели какую-то чужую статью, судя по скрину)

Расстрою вас — КАПЕКС там не кончится, потому что все склады они строят «в опекс» — то есть им строит PNK, а они арендуют. В аренду заложено все, включая стоимость кредита.

Это распространенная практика в рознице.

Так что снижения затрат не будет.

Банда Анонимов, доля 3Р за год выросла с 25,6% в 3Q 2020 до 34,3% сейчас. При текущих темпах роста через год будет почти половина.

Но бизнес-модель не летит совсем при уменьшении размера заказа.

Дилетант, почти половина — это меньше половины)

Так что 1Р будет еще долго решать.

Расходы на увеличения складских площадей, конечно, вносят неразбериху в интерпретацию результатов.

Если это арендная плата, то почему не написать отдельно? По-хорошему для таких целей есть IFRS 16, который применяют ритейлеры.

Если это капитальные затраты, то зачем они пишут его в операционные, занижая CAPEX? Хотят накопить убыток, чтобы потом не платить налог на прибыль?

Дилетант, ну есть много финтов )

Например, можно капитализировать зарплаты при стройке.

В части ОЗОН запихивание капекса в аренду — это просто скрытое кредитование по факту.

Банда Анонимов, если бы у них был листинг только на Мосбирже или в Лондоне, то по МСФО они обязаны раскрывать аренду отдельно.

Тут же американский GAAP, который позволяет слегка креативить с учетом.

Дилетант, ну этот финт по факту стал стандартом для розницы.

По другой причине, правда.

А ОЗОН в свое время продал склад, а потом взял его в аренду, чтобы вывезти отчет) тут и без ifrs16 все понятно.

Но так или иначе, выводы у нас одинаковые — ситуация крайне дерьмовая.

Бизнес-модель вообще не летит, судя по тому, что косты на логистику составляют 165% от комиссий.

А если взять еще рекламу и пр, то там и 200% будет, думаю. Не считал.

Как они вдвое срубят косты? Никак…

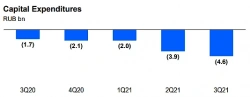

Пожалуй, главный слайд из презентации Озона за 3 кв 2021.

Выводы следующие:

1. Число покупателей и частота покупок растет, но все больше заказывают мелочевку. В результате средний заказ снизился на 28%, а валовая маржа с 1 заказа рухнула на 40% г/г.

2. Эффект масштаба постепенно начинает работать, операционные расходы снизились на 12% г/г: расходы по доставке — на 16%, а маркетинг — на 20%.

При этом капзатраты под расширение складов и «последнюю милю» они частично записывают на расходы текущего периода. После окончания CAPEX удельные затраты на доставку улучшатся.

3. В результате удельный убыток вырос в 2 раза. Сейчас с 1 заказа 200 рублей убытка по скорректированной EBITDA (если бы сохранили размер среднего заказа на уровне 3 кв 2020, то убыток был бы всего 23 рубля — в 10 раз меньше).

Честно говоря, мне сложно представить, как менеджмент будет выправлять юнит-экономику. Возможно, будут вводить минимальный размер заказа или платную доставку. При этом рискуют потерять долю рынка, т.к. покупатели уйдут к конкурентам. Но и генерировать растущий убыток с каждой доставки долго они не смогут. Кэш на счетах тает.

Дилетант, спасибо, ценный анализ. Где взяли, кстати?

Strelyanyj, в презентации за 3 квартал

Пожалуй, главный слайд из презентации Озона за 3 кв 2021.

Выводы следующие:

1. Число покупателей и частота покупок растет, но все больше заказывают мелочевку. В результате средний заказ снизился на 28%, а валовая маржа с 1 заказа рухнула на 40% г/г.

2. Эффект масштаба постепенно начинает работать, операционные расходы снизились на 12% г/г: расходы по доставке — на 16%, а маркетинг — на 20%.

При этом капзатраты под расширение складов и «последнюю милю» они частично записывают на расходы текущего периода. После окончания CAPEX удельные затраты на доставку улучшатся.

3. В результате удельный убыток вырос в 2 раза. Сейчас с 1 заказа 200 рублей убытка по скорректированной EBITDA (если бы сохранили размер среднего заказа на уровне 3 кв 2020, то убыток был бы всего 23 рубля — в 10 раз меньше).

Честно говоря, мне сложно представить, как менеджмент будет выправлять юнит-экономику. Возможно, будут вводить минимальный размер заказа или платную доставку. При этом рискуют потерять долю рынка, т.к. покупатели уйдут к конкурентам. Но и генерировать растущий убыток с каждой доставки долго они не смогут. Кэш на счетах тает.

Дилетант, спасибо, ценный анализ. Где взяли, кстати?

Расходы на увеличения складских площадей, конечно, вносят неразбериху в интерпретацию результатов.

Если это арендная плата, то почему не написать отдельно? По-хорошему для таких целей есть IFRS 16, который применяют ритейлеры.

Если это капитальные затраты, то зачем они пишут его в операционные, занижая CAPEX? Хотят накопить убыток, чтобы потом не платить налог на прибыль?

Дилетант, ну есть много финтов )

Например, можно капитализировать зарплаты при стройке.

В части ОЗОН запихивание капекса в аренду — это просто скрытое кредитование по факту.

Банда Анонимов, если бы у них был листинг только на Мосбирже или в Лондоне, то по МСФО они обязаны раскрывать аренду отдельно.

Тут же американский GAAP, который позволяет слегка креативить с учетом.

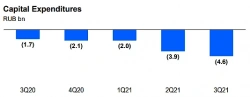

Пожалуй, главный слайд из презентации Озона за 3 кв 2021.

Выводы следующие:

1. Число покупателей и частота покупок растет, но все больше заказывают мелочевку. В результате средний заказ снизился на 28%, а валовая маржа с 1 заказа рухнула на 40% г/г.

2. Эффект масштаба постепенно начинает работать, операционные расходы снизились на 12% г/г: расходы по доставке — на 16%, а маркетинг — на 20%.

При этом капзатраты под расширение складов и «последнюю милю» они частично записывают на расходы текущего периода. После окончания CAPEX удельные затраты на доставку улучшатся.

3. В результате удельный убыток вырос в 2 раза. Сейчас с 1 заказа 200 рублей убытка по скорректированной EBITDA (если бы сохранили размер среднего заказа на уровне 3 кв 2020, то убыток был бы всего 23 рубля — в 10 раз меньше).

Честно говоря, я сложно представляю, как менеджмент будет выправлять юнит-экономику. Возможно, будут вводить минимальный размер заказа или платную доставку. Но тогда рискуют потерять долю рынка, т.к. покупатели уйдут к конкурентам.

Дилетант, это анализ 3Р с выручкой 33 ярда.

Но основную выручку ОЗОН делает на 1Р — выручка там 78 ярдов. При валовой марже всего 4%…

Вы, видимо, перевели какую-то чужую статью, судя по скрину)

Расстрою вас — КАПЕКС там не кончится, потому что все склады они строят «в опекс» — то есть им строит PNK, а они арендуют. В аренду заложено все, включая стоимость кредита.

Это распространенная практика в рознице.

Так что снижения затрат не будет.

Банда Анонимов, доля 3Р за год выросла с 25,6% в 3Q 2020 до 34,3% сейчас. При текущих темпах роста через год будет почти половина.

Но бизнес-модель не летит совсем при уменьшении размера заказа.

Расходы на увеличения складских площадей, конечно, вносят неразбериху в интерпретацию результатов.

Если это арендная плата, то почему не написать отдельно? По-хорошему для таких целей есть IFRS 16, который применяют ритейлеры.

Если это капитальные затраты, то зачем они пишут его в операционные, занижая CAPEX? Хотят накопить убыток, чтобы потом не платить налог на прибыль?

Дилетант, ну есть много финтов )

Например, можно капитализировать зарплаты при стройке — если у вас дохрена капекса и нцжно разгрузить опекс.

В части ОЗОН запихивание капекса в аренду — это просто скрытое кредитование по факту. Операционная эффективность Ozon остается очень слабой и нестабильной - Промсвязьбанк

Операционная эффективность Ozon остается очень слабой и нестабильной - Промсвязьбанк

Оборот маркетплейса Ozon в 3 кв. 2021 г. вырос в 2,4 раза г/г, а прогноз роста на 2021 год увеличился до 120%. При этом ухудшились показатели EBITDA, чистого убытка и FCF. Учитывая усиливающуюся конкуренцию на рынке доставок и выход новых игроков, повышение операционной эффективности становится ключевым фактором развития компании. Мы понижаем оценку по Ozon до 3415 руб. за акцию.

Ozon отчитался за 3 квартал 2021 г. лучше ожиданий рынка по показателю GMV (оборот от продаж) (108,3 против ожидаемых 103,79 млрд рублей) и слабее по EBITDA (-11,3 против -9,85 млрд рублей).

Оборот от продаж (GMV), включая услуги, по итогам 3 квартала 2021 года составил 108,3 млрд рублей, вырос в 2,4 раза г/г. Выручка компании при этом увеличилась на 85% г/г – до 41,5 млрд рублей. Рост связан с увеличением заказов в 3,4 раза, до 56,2 млн, вслед за повышением частоты заказов и расширением клиентской базы.

Авто-репост. Читать в блоге >>> Расходы на увеличения складских площадей, конечно, вносят неразбериху в интерпретацию результатов.

Расходы на увеличения складских площадей, конечно, вносят неразбериху в интерпретацию результатов.

Если это арендная плата, то почему не написать отдельно? По-хорошему для таких целей есть IFRS 16, который применяют ритейлеры.

Если это капитальные затраты, то зачем они пишут его в операционные, занижая CAPEX? Хотят накопить убыток, чтобы потом не платить налог на прибыль?

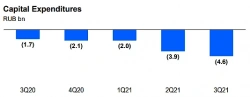

Пожалуй, главный слайд из презентации Озона за 3 кв 2021.

Выводы следующие:

1. Число покупателей и частота покупок растет, но все больше заказывают мелочевку. В результате средний заказ снизился на 28%, а валовая маржа с 1 заказа рухнула на 40% г/г.

2. Эффект масштаба постепенно начинает работать, операционные расходы снизились на 12% г/г: расходы по доставке — на 16%, а маркетинг — на 20%.

При этом капзатраты под расширение складов и «последнюю милю» они частично записывают на расходы текущего периода. После окончания CAPEX удельные затраты на доставку улучшатся.

3. В результате удельный убыток вырос в 2 раза. Сейчас с 1 заказа 200 рублей убытка по скорректированной EBITDA (если бы сохранили размер среднего заказа на уровне 3 кв 2020, то убыток был бы всего 23 рубля — в 10 раз меньше).

Честно говоря, я сложно представляю, как менеджмент будет выправлять юнит-экономику. Возможно, будут вводить минимальный размер заказа или платную доставку. Но тогда рискуют потерять долю рынка, т.к. покупатели уйдут к конкурентам.

Дилетант, это анализ 3Р с выручкой 33 ярда.

Но основную выручку ОЗОН делает на 1Р — выручка там 78 ярдов. При валовой марже всего 4%…

Вы, видимо, перевели какую-то чужую статью, судя по скрину)

Расстрою вас — КАПЕКС там не кончится, потому что все склады они строят «в опекс» — то есть им строит PNK, а они арендуют. В аренду заложено все, включая стоимость кредита.

Это распространенная практика в рознице.

Так что снижения затрат не будет. Пожалуй, главный слайд из презентации Озона за 3 кв 2021.

Пожалуй, главный слайд из презентации Озона за 3 кв 2021.

Выводы следующие:

1. Число покупателей и частота покупок растет, но все больше заказывают мелочевку. В результате средний заказ снизился на 28%, а валовая маржа с 1 заказа рухнула на 40% г/г.

2. Эффект масштаба постепенно начинает работать, операционные расходы снизились на 12% г/г: расходы по доставке — на 16%, а маркетинг — на 20%.

При этом капзатраты под расширение складов и «последнюю милю» они частично записывают на расходы текущего периода. После окончания CAPEX удельные затраты на доставку улучшатся.

3. В результате удельный убыток вырос в 2 раза. Сейчас с 1 заказа 200 рублей убытка по скорректированной EBITDA (если бы сохранили размер среднего заказа на уровне 3 кв 2020, то убыток был бы всего 23 рубля — в 10 раз меньше).

Честно говоря, мне сложно представить, как менеджмент будет выправлять юнит-экономику. Возможно, будут вводить минимальный размер заказа или платную доставку. При этом рискуют потерять долю рынка, т.к. покупатели уйдут к конкурентам. Но и генерировать растущий убыток с каждой доставки долго они не смогут. Кэш на счетах тает.

Ozon выкупит у банка Траст склад площадью 30 831 м2 в новой Москве за ₽2,3 млрд

Ozon'овская компания «Интернет решения» выиграла торги по продаже многофункционального складского комплекса «Саларьево» общей площадью 30 831 кв. м (включает 8700 кв. м офисов), расположенного в одноименном районе в новой Москве.

При стартовой стоимости объекта в 1,8 млрд руб. эта фирма согласилась заплатить на 30% больше – 2,3 млрд руб — сообщил представитель банка «Траст», который выступал его продавцом.

www.vedomosti.ru/business/articles/2021/11/16/896139-ozon-vikupaet-bivshii-sklad-carlo-pazolini-v-salareve

Авто-репост. Читать в блоге >>>

Редактор Боб, «Система» сказала: «Ни в чем себе не отказывай, сынок!»

Smart Bob, когда сильно убыточная компания растит долг, имея на счетах свободный кэш, то это и называется «боятся тратить». Долги им дали под процент — и он много больше, чем доход на депозите.

Ну, либо они такие тупые, что генерят доп. убыток на пустом месте.

Какие «капитальные вложения»?

Капекс «переливается» в P&L через амортизацию. Амортизация там 2 ярда за 9 месяцев.

Нет, вру, 6 (2 — это за квартал). Уберите 6 из 35 — это не изменит жуткой убыточности.

Убыток обусловлен тем, что у них комиссия за доставку заказа 100р, а себестоимость этой доставки — 165р.

И валовая маржа 4%...

На дно ее сразу не опустят, потому что там фонды сидят по самые помидоры.

А хомяков типа вас не так много уже — спроса особого нет. Если начнут лить, будет паника. Поэтому и отливают потихоньку, чем и объясняется тренд.

Банда Анонимов, простите, а вы хотели, чтобы все взятые в долг деньги были потрачены одномоментно ?

По мимо того, что компания выбирает места инвестиций и их очередность, есть еще резервы и содержание себя. Разве нет ?

Я верею вам, что вы разбираетесь во много, но не думаю, что вы более компетентны в инвестиционных решениях больше чем те кто принимают эти решения у Озона.

Отдельное спасибо, за то, что вы причислили меня к хомякам.

Smart Bob, как у вас все запущено...

Объяснение на пальцах: вам надо купить стиралку за 2000р.

У вас есть кэш на счету — 100 000 рублей.

Как делает ОЗОН: берет в кредит под условные 15% годовых 2000р и покупает стиралку.

Все проценты — это дополнительный убыток.

Как делают нормальные люди: берут деньги со счета и покупают стиралку.

Разница между ОЗОНом и нормальными людьми — дополнительный убыток в 15% годовых с 2000р.

На странице 12 отчета есть цифры — миллиард доп. убытка из-за обслуживания повышенного уровня долга.

Я не говорю о том, что надо погасить всю задолженность, потратив все деньги.

Но, как минимум, нет смысла набирать новые кредиты, если у вас есть «бесплатный» кэш на счету.

Отчет, страница 23 — сумма займов на этот год увеличилась на 46 ярдов.

Ну то есть по факту — вся деятельность финансируется насчет займов (FCF минус 41 ярд).

Оценивать «кто принимает решения у озона» смысла нет т.к. результат, простите, налицо.

А говорить, что «большие дяди с большой зарплатой не ошибаются» — ну это уже совсем, простите, маргинально-хомячий манямирок. Ozon выкупит у банка Траст склад площадью 30 831 м2 в новой Москве за ₽2,3 млрд

Ozon выкупит у банка Траст склад площадью 30 831 м2 в новой Москве за ₽2,3 млрд

Ozon'овская компания «Интернет решения» выиграла торги по продаже многофункционального складского комплекса «Саларьево» общей площадью 30 831 кв. м (включает 8700 кв. м офисов), расположенного в одноименном районе в новой Москве.

При стартовой стоимости объекта в 1,8 млрд руб. эта фирма согласилась заплатить на 30% больше – 2,3 млрд руб — сообщил представитель банка «Траст», который выступал его продавцом.

www.vedomosti.ru/business/articles/2021/11/16/896139-ozon-vikupaet-bivshii-sklad-carlo-pazolini-v-salareve

Авто-репост. Читать в блоге >>>

Smart Bob, когда сильно убыточная компания растит долг, имея на счетах свободный кэш, то это и называется «боятся тратить». Долги им дали под процент — и он много больше, чем доход на депозите.

Ну, либо они такие тупые, что генерят доп. убыток на пустом месте.

Какие «капитальные вложения»?

Капекс «переливается» в P&L через амортизацию. Амортизация там 2 ярда за 9 месяцев.

Нет, вру, 6 (2 — это за квартал). Уберите 6 из 35 — это не изменит жуткой убыточности.

Убыток обусловлен тем, что у них комиссия за доставку заказа 100р, а себестоимость этой доставки — 165р.

И валовая маржа 4%...

На дно ее сразу не опустят, потому что там фонды сидят по самые помидоры.

А хомяков типа вас не так много уже — спроса особого нет. Если начнут лить, будет паника. Поэтому и отливают потихоньку, чем и объясняется тренд.

Банда Анонимов, простите, а вы хотели, чтобы все взятые в долг деньги были потрачены одномоментно ?

По мимо того, что компания выбирает места инвестиций и их очередность, есть еще резервы и содержание себя. Разве нет ?

Я верею вам, что вы разбираетесь во много, но не думаю, что вы более компетентны в инвестиционных решениях больше чем те кто принимают эти решения у Озона.

Отдельное спасибо, за то, что вы причислили меня к хомякам.

Smart Bob, да вы не обижайтесь, всех физиков можно смело причислить к хомякам, меня тоже. Мы частенько покупаемся на желаемое вместо действительного, а большие карманы действуют хладнокровно и цинично. Могло быть много вполне разумных резонов, почему ОЗОН и иже с ним ввязались в эту игру 10 лет назад. Заранее фишки никто не видит, а выживают только сильнейшие. Надо разбираться здесь и сейчас, а сейчас ОЗОН уже ходит по краю… Ozon обещает к годовщине IPO упасть к цене размещения

Ozon обещает к годовщине IPO упасть к цене размещения

Несмотря на настроения инвесторов-новичков, акции OZON, после отчёта, продолжили падение к цене размещения при IPO.

Отчёт ОЗОНа открыл глаза предпоследним инвесторам, которые ещё верили в эту компанию. Рост убытка в 3 раза больно ударил по доверчивым сердцам миноритариев, одаривая обильными инсультами и инфарктами. Кардиологи сегодня не останутся без работы.

Отчёт ОЗОНа

Авто-репост. Читать в блоге >>>

Smart Bob, когда сильно убыточная компания растит долг, имея на счетах свободный кэш, то это и называется «боятся тратить». Долги им дали под процент — и он много больше, чем доход на депозите.

Ну, либо они такие тупые, что генерят доп. убыток на пустом месте.

Какие «капитальные вложения»?

Капекс «переливается» в P&L через амортизацию. Амортизация там 2 ярда за 9 месяцев.

Нет, вру, 6 (2 — это за квартал). Уберите 6 из 35 — это не изменит жуткой убыточности.

Убыток обусловлен тем, что у них комиссия за доставку заказа 100р, а себестоимость этой доставки — 165р.

И валовая маржа 4%...

На дно ее сразу не опустят, потому что там фонды сидят по самые помидоры.

А хомяков типа вас не так много уже — спроса особого нет. Если начнут лить, будет паника. Поэтому и отливают потихоньку, чем и объясняется тренд.

Банда Анонимов, простите, а вы хотели, чтобы все взятые в долг деньги были потрачены одномоментно ?

По мимо того, что компания выбирает места инвестиций и их очередность, есть еще резервы и содержание себя. Разве нет ?

Я верею вам, что вы разбираетесь во много, но не думаю, что вы более компетентны в инвестиционных решениях больше чем те кто принимают эти решения у Озона.

Отдельное спасибо, за то, что вы причислили меня к хомякам.

OZON | ОЗОН - факторы роста и падения акций

- Продажи OZON растут очень быстрыми темпами (22.07.2021)

- Рынок интернет-торговли стремительно растет (22.07.2021)

- Вышли в плюс по EBITDA (29.08.2022)

- OZON за 20 лет существования не удалось выйти на прибыль и пока лишь предстоит доказать свою способность быть прибыльной компанией (22.07.2021)

- Большие темпы роста рынка требуют опережающих вложений в инфраструктуру, расходы и инвестиции будут тянуть компанию в убыток еще минимум несколько лет. (22.07.2021)

- Поскольку в текущую капитализацию заложены очень высокие ожидания роста, цена акций может быть очень волатильна, особенно если в какой-то момент темпы роста продаж компании упадут или замедлятся. (22.07.2021)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

OZON | ОЗОН - описание компании

Ozon.ru — онлайн ритейлер.Компания провела IPO в 2020 году.

В результате IPO в компанию было привлечено $990млн, а капитализация компании составила $7,1 млрд.

Всего компания Ozon продала 33 млн ADS по цене $30.

В течение первого торгового дня 24 ноября 2020 года стоимость бумаг достигала $43,5, а по итогам торгов составила $40,18, что на 34% выше стоимости размещения.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций