Инвестиционная идея. https://vk.com/doc7137813_443892564?hash=fd6daa0677aeb911d0&dl=facd3112afc385a339

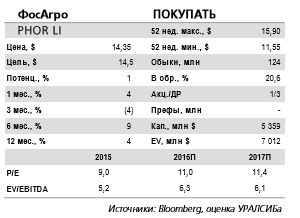

Рекомендация о покупки акций сохраняется, так как чистая прибыль растёт, обязательства компании сокращаются, модернизация мощностей завершается и это всё при сильном росте цен на удобрения. Если смотреть на мультипликаторы, то у ФосАгро они улучшились по сравнению с предыдущим годом: P/E=4,95 P/S=1,58 EV/S=2,14 EV/EBITDA=4,49 и акции стали привлекательнее для покупки. Целевая цена увеличилась после выхода отчёта за 2016 год и справедливая цена составила 3115 рублей.

| Число акций ао | 130 млн |

| Номинал ао | 2.5 руб |

| Тикер ао |

|

| Капит-я | 870,2 млрд |

| Выручка | 507,7 млрд |

| EBITDA | 177,0 млрд |

| Прибыль | 100,4 млрд |

| Дивиденд ао | 429 |

| P/E | 8,7 |

| P/S | 1,7 |

| P/BV | 5,4 |

| EV/EBITDA | 6,7 |

| Див.доход ао | 6,4% |

| ФосАгро Календарь Акционеров | |

| 09/04 ГОСА по итоговым дивидендам за 2024г в размере 171 руб/акция | |

| 17/04 PHOR: последний день с дивидендом 171 руб | |

| 20/04 PHOR: закрытие реестра по дивидендам 171 руб | |

| Прошедшие события Добавить событие | |

ФосАгро акции

6720₽ +0.3%

-

Восстановление цен на фосфорные и азотные удобрения поддержит финансовые показатели Фосагро в 1 кв. 2017 г.

Восстановление цен на фосфорные и азотные удобрения поддержит финансовые показатели Фосагро в 1 кв. 2017 г.

День инвестора: компания представила Стратегию-2020

Компания представила долгосрочную стратегию. В понедельник Группа Фосагро опубликовала результаты по МСФО за 2016 г. (см. Russian Informer за 27.03.2017), а вчера провела День инвестора в Лондоне, представив стратегию развития до 2020 г.

Компания продолжит инвестировать в расширение мощностей и в первую очередь по производству азотных удобрений. Можно выделить следующие тезисы презентации:

■ Фосагро планирует на 20% увеличить объем производства минеральных удобрений – с 7,4 млн т в 2016 г. до 8,7 млн т. в 2020 г. Рост объемов производства азотных удобрений составит 33%, а фосфорных 14%.

■ В горнодобывающем сегменте планируется увеличить объем добычи апатита с 8,5 млн т. в 2016 г. до 9 млн т в 2020 г., причем объем, направляемый Фосагро на собственное производство, будет расти опережающими темпами по сравнению с продажами третьим сторонам.

■ Капзатраты в 2017 г снизятся на 27% до 29,5 млрд руб., тогда как суммарные капзатраты в 2017–2020 гг. составят 83,3 млрд руб.

■ Менеджмент подтвердил ранее обнародованные ориентиры, а именно целевой уровень Чистый долг/EBITDA равный 1; Капзатраты/EBITDA на уровне 0,5. Также компания продолжит платить дивиденды ежеквартально. Коэффициент дивидендных выплат будет составлять 30-50% от чистой прибыли, скорректированной на неденежный эффект от курсовых разниц.

■ В связи с курсом Евросоюза на ужесточение регулирования в отношении содержания в минеральных удобрениях токсичных примесей (в том числе кадмия, свинца, мышьяка и ртути). Фосагро планирует сделать акцент при продвижении на европейский рынок на экологичности своей продукции и низком содержании токсичных веществ.

■ Менеджмент подтвердил приверженность органическому развитию, тогда как сделки M&A не стоят на повестке дня.

■ Фосагро ожидает, что доля продаж на российском рынке в консолидированных продажах компании увеличится незначительно с 29% в 2016 г. до 30% в 2020 г.

Реализация новых проектов по производству аммиака и карбамида увеличит EBITDA на 150 млн долл. По оценке менеджмента, в результате реализации проектов по производству карбамида и аммиака EBITDA Группы увеличится на 150 млн долл. (исходя из текущих цен). Компания продолжит инвестировать в расширение производственных мощностей и в первую очередь в сегменте азотных удобрений. Завершение проектов по производству карбамида и аммиака позволит снизить зависимость компании от внешних закупок аммиака. При этом средний уровень капзатрат будет существенно ниже, чем в 2015-2016 гг. Мы считаем, что цены на азотные удобрения, поддержкой которым выступает уровень затрат маржинальных китайских производителей, вероятно, находились на минимальных значениях в конце 2016 г. Сейчас наблюдается некоторое восстановление цен на фосфорные и азотные удобрения, что должно поддержать финансовые показатели компании в 1 кв. 2017 г. Мы подтверждаем наш позитивный взгляд на акции Фосагро.

Уралсиб

Фосагро - осторожный подход к инвестициям в 2017-2020 представляется позитивным фактором

Фосагро - осторожный подход к инвестициям в 2017-2020 представляется позитивным фактором

Фосагро: обзор дня стратегии

Фосагро планирует, что капзатраты в 2017 упадут на 30% г/г до 29,5 млрд руб. после завершения строительства агрегата аммония. В 2017-2020 капзатраты, как ожидается, составят 53 млрд руб. или 18 млрд руб. в год. После 2020 капитальные затраты могут вырасти из-за долгосрочных проектов, представленных в Стратегии -2025. Компания стремится к коэффициенту чистый долг/EBITDA 1,0x (против 1,45 на настоящий момент), но подтвердила планы выплачивать квартальные дивиденды в размере 30-50% от чистой прибыли. К 2020 Фосагро рассчитывает увеличить производство до 8,7 млн т или на 20% по сравнению с уровнями 2016. Внутренние продажи должны вырасти до 2,6 млн т (против 2,1 млн т), а в Латинскую Америку — до 2 млн т (с 1,3 млн т) в год.

Мы считаем, что новые планы по расширению и росту капзатрат вызывали беспокойство у инвесторов Фосагро, поэтому осторожный подход к инвестициям в 2017-2020 представляется нам позитивным фактором. Прогноз по органическому росту объемов соответствует нашим ожиданиям, и этот рост должен помочь частично нейтрализовать укрепление рубля. Мы подтверждаем нашу рекомендацию ДЕРЖАТЬ по Фосагро, которая оценена справедливо по мультипликатору EV/EBITDA 2017П 6,7x и не имеет позитивных катализаторов.

АТОН ФосАгро - планирует снизить соотношение чистый долг/EBITDA до 1 и увеличивать EBITDA ежегодно на $150 млн

ФосАгро - планирует снизить соотношение чистый долг/EBITDA до 1 и увеличивать EBITDA ежегодно на $150 млнФосАгро планирует снизить соотношение чистый долг/EBITDA до 1.

«Наш целевой уровень чистого долга к EBITDA — единица. Он таким был, таким и остается и, думаю, что в ближайшее время меняться не будет.»

Финанз

Компания прогнозирует, что EBITDA ежегодно будет расти на $150 млн, благодаря запуску производства аммиака и карбамида

«Мы предполагаем, что новые производственные мощности позволят ежегодно увеличивать EBITDA на 150 млн долларов, исходя из текущего ценового уровня»

Финанз ФосАгро - планирует увеличить объем производства к 2020 году на 20%

ФосАгро - планирует увеличить объем производства к 2020 году на 20%

ФосАгро планирует увеличить объем производства к 2020 году на 20% — до 8,7 млн тонн. Об этом сообщил генеральный директор компании А. Гурьев в ходе Дня инвестора.Этих показателей планируется достичь за счет ввода в текущем году новых производств аммиака и карбамида.

Также компания будет развивать горнодобывающий и обогатительный комплексы в АО «Апатит», в результате чего производство апатитового концентрата возрастет и будет находиться на уровне 9 миллионов тонн к 2020 году.Также к 2020 году ассортимент выпускаемых марок удобрений будет расширен с 33 до 40-50 наименований.

Прайм Текущее восстановление цен поддержит финпоказатели Фосагро в 1 кв. 2017 г

Текущее восстановление цен поддержит финпоказатели Фосагро в 1 кв. 2017 г

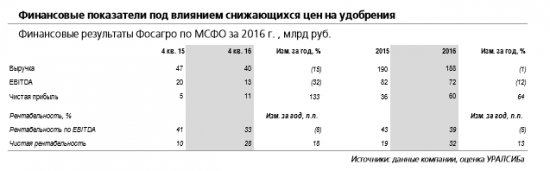

Результаты по МСФО за 2016 г.: финансовые показатели под давлением из-за снижения цен на минеральные удобрения

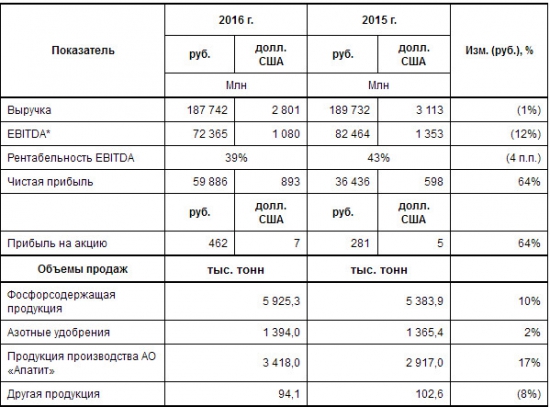

EBITDA снизилась на 12% год к году. Вчера Группа Фосагро опубликовала отчетность по МСФО за 2016 г. Выручка сократилась на 1% (здесь и далее год к году) до 188 млрд руб., EBITDA на 12% до 72 млрд руб., а рентабельность по EBITDA на 4 п.п. до 39%. Чистая прибыль выросла на 64% до 59 млрд руб., а положительный эффект от курсовых разниц составил 17 млрд руб. Совет директоров рекомендовал утвердить дивиденды за 4 кв. 2016 г. в размере 30 руб./акцию (дивидендная доходность около 1%) на общую сумму 3,9 млрд руб. (около 34% от чистой прибыли за 4 кв. 2016 г.). Соотношение чистого долга и EBITDA выросло до 1,5 по состоянию на конец 2016 г., тогда как год назад оно составляло 1,3.

Рост продаж при снижении цен на удобрения. Несмотря на рост объемов продаж, финансовые показатели остаются под давлением из-за неблагоприятной конъюнктуры рынков фосфорных и азотных удобрений. Так, средняя цена на DAP (FOB Тампа) и МАР (FOB Балтика/Черное море) в 2016 г. составила 347 долл./т и 339 долл./т соответственно, что на 24% и 26% ниже, чем в 2015 г., а в течение года цены находились на минимумах с 2008 г. По итогам года объемы выпуска и реализации увеличились в сегментах как фосфорсодержащих, так и азотных удобрений. Общие объемы выпуска и продаж удобрений выросли на 13,4% и 12,7% соответственно. Одним из факторов, способствовавших продажам, стал растущий спрос со стороны отечественных потребителей. Суммарные продажи компании на внутреннем российском рынке выросли в 2016 г. на 30% до 2,1 млн т

Текущее восстановление цен поддержит финпоказатели в 1 кв. 2017 г. Компания продолжает инвестировать в расширение производственных мощностей (капитальные затраты в 2016 г. оказались на уровне 40,2 млрд руб., что на 6% меньшее показателя 2015 г., составившего 42,7 млрд руб.) и выплачивать дивиденды. Сейчас наблюдается некоторое восстановление цен на фосфорные и азотные удобрения, что должно поддержать финансовые показатели компании в 1 кв. 2017 г. Сегодня Фосагро проводит День инвестора в Лондоне. На наш взгляд, интерес представляют комментарии менеджмента по поводу инвестиционной программы компании и ситуации на рынках.

Уралсиб Результаты ФосАгро за 4 кв. 2016 г. оказались хуже ожиданий рынка.

Результаты ФосАгро за 4 кв. 2016 г. оказались хуже ожиданий рынка.

EBITDA ФосАгро за IV квартал упала на 31%, до 13,5 млрд руб.

Показатель EBITDA ФосАгро за IV квартал 2016 года составил 13,5 млрд рублей, снизившись на треть год к году, следует из сообщения компании. По итогам года ФосАгро удалось удержать снижение EBITDA на уровне 12% в рублях — до 72,4 млрд рублей и 20% в долларах (до $1,08 млрд). Рентабельность по EBITDA составила 39% против 43% годом ранее. Выручка компании за 2016 год снизилась на 1% — до 187,7 млрд рублей ($2,8 млрд). Чистая прибыль в 2016 году выросла на 64% — до 59,9 млрд рублей ($893 млн).

Результаты ФосАгро оказались хуже ожиданий рынка. Последний квартал года на фоне минимальных цен на продукцию компании оказался ожидаемо слабым. Несколько смягчить положение удалось увеличением физических объемов продаж. Отметим, что с начала года цены на удобрения выросли на 6,5%, что должно позитивно отразиться на результатах 1 кв. 2017 года.

Промсвязьбанк Фосагро - результаты оказались чуть слабее, чем ожидали аналитики и рынок

Фосагро - результаты оказались чуть слабее, чем ожидали аналитики и рынок

ФОСАГРО: EBITDA ЗА 4К16 НА 5% НИЖЕ КОНСЕНСУС-ПРОГНОЗА

Выручка Фосагро в 4К16 составила 40,1 млрд руб., а EBITDA — 13,4 млрд руб., отстав от консенсус-прогноза в 14,1 млрд руб. на 5% и от нашего прогноза — на 7%. Выручка за год составила 187,7 млрд руб. (без изм. г/г), в то время как EBITDA упала до 72,4 млрд руб. (-12% г/г) из-за снижения цен на удобрения. Фосагро представила смешанный прогноз по рынку — компания ожидает рост спроса со стороны Индии на фоне укрепления рупии и ожидаемого повышения субсидий. Загрузка мощностей в Китае остается низкой — 60% для карбамида и 60-70% для фосфатных удобрений, что ограничивает потенциал экспорта из страны. Среди отрицательных факторов компания указала новые мощности, которые должны быть введены в эксплуатацию в Марокко и Саудовской Аравии в 2017 и могут оказать давление на цены.

Результаты оказались чуть слабее, чем ожидали мы и рынок. Учитывая волатильность в ценах на DAP, мы считаем, что рынок сосредоточится на Дне аналитика 2017, намеченном на 28 марта. Мы подтверждаем нашу рекомендацию ДЕРЖАТЬ по Фосагро, у которой нет катализаторов и которая, на наш взгляд, справедливо оценена по мультипликатору EV/EBITDA 2017П равному 6,8x.

АТОН

редактор Боб, Отличный отчёт, ждал хуже. Дорога на 5000 открыта. Развивают дистрибуцию плюс рост производства, да и цены на удобрения подросли.

редактор Боб, Отличный отчёт, ждал хуже. Дорога на 5000 открыта. Развивают дистрибуцию плюс рост производства, да и цены на удобрения подросли. Аналитики считают, что акции Фосагро оценены справедливо и сохраняют рекомендацию держать

Аналитики считают, что акции Фосагро оценены справедливо и сохраняют рекомендацию держать

ФОСАГРО: ПРОГНОЗ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ЗА 4К16

Мы ожидаем, что EBITDA Фосагро снизится на 17% кв/кв до 14,4 млрд руб. из-за сезонного снижения объемов, укрепления рубля и снижения бенчмарк-цен на DAP на 5% кв/кв. Капзатраты, скорее всего, были сдвинуты на конец года, поэтому мы ожидаем, что компания зафиксирует отрицательный FCF в 4К. Учитывая, что цены на DAP продемонстрировали временное восстановление в 1К17, мы считаем, что рынок проигнорирует старые показатели за 4К и сфокусируется на прогнозе на 2017. Ранее совет директоров Фосагро рекомендовал финальные дивиденды в размере 10 руб. на ГДР, соответствующие доходности 1,3%, дата закрытия реестра намечена на 13 июня. Учитывая мультипликатор EV/EBITDA 2017П равный 6.9x, мы считаем, что акции компания оценена справедливо и сохраняем нашу рекомендацию ДЕРЖАТЬ, поскольку не видим сильных катализаторов на горизонте.

АТОН ФосАгро - выручка -1%, чистая прибыль +64% г/г за 2016 г. МСФО

ФосАгро - выручка -1%, чистая прибыль +64% г/г за 2016 г. МСФО

ФосАгро отчиталась за 2016 г. по МСФО:

Выручка -1% до 187,7 млрд рублей ($2 801 млн)

EBITDA -12% и составила 72,4 млрд рублей ($1 080 млн).

Рентабельность по EBITDA достигла 39%.

Базовая и разводненная прибыль на акцию +64% — до 462 рублей по сравнению с 281 рублем в 2015 г.

Перспективы Рынок:- Начало весеннего сезона в Западной Европе, США и Латинской Америке наряду с очень низким экспортом из Китая (в связи с основным фокусом на внутреннем рынке) поддержало цены в начале 2017 г.

- Цены на DAP/MAP выросли на 50-70 долларов США на тонну с минимумов в октябре-ноябре 2016 г. и в настоящее время составляют 375 долларов США на тонну DAP (FOB Тампа) и 370-385 долларов США на тонну MAP (FOB Балтика).

- Цены на карбамид достигали 260 долларов США на тонну (FOB Балтика) в феврале, что соответствует росту на 100 долларов США на тонну с минимумов в середине 2016 г.

- Средний уровень загрузки мощностей по производству удобрений в Китае остаются на низком уровне: 60% в производстве карбамида и 60-70% в производстве фосфатов. Это ограничивает экспорт всех типов удобрений из Китая до поставок морем.

- Укрепление курса индийской рупии (в начале 2017 г.) наряду с ожиданиями по росту субсидий на фосфаты, вероятно, будет поддерживать спрос на импорт DAP/NPK/NPS в 2017 г.

- Спрос на фосфаты в Латинской Америке (Бразилия и Аргентина), вероятно, останется высоким на фоне по-прежнему благоприятного уровня рентабельности в сельскохозяйственном секторе и низких запасов удобрений.

- Что касается будущего, начало высокого сезона в Латинской Америке (Бразилия) и Южной Азии (Индия и Пакистан) является дополнительным фактором, поддерживающим цены на фосфаты.

- Среди негативных факторов – запуск дополнительных мощностей в 2017 году в Марокко и Саудовской Аравии могут сдержать рост цен, но при этом мы можем не увидеть роста предложения на рынке в связи с низким уровнем загрузки мощностей в Китае.

пресс-релиз

Дивидендная политика ФосАгро предполагает выплату акционерам 30-50% чистой прибыли по МСФО

Дивидендная политика ФосАгро предполагает выплату акционерам 30-50% чистой прибыли по МСФО

Совет директоров ФосАгро рекомендовал выплатить 30 руб. на акцию за 2016 г.

Совет директоров ФосАгро рекомендовал акционерам на годовом собрании утвердить дивиденды по итогам 2016 года в размере 30 рублей на акцию (10 рублей на GDR), говорится в сообщении компании. Общий объем выплат может составить 3,885 млрд рублей. Годовое собрание акционеров ФосАгро пройдет 30 мая, реестр к собранию закроется 5 мая. В качестве даты закрытия реестра для получения дивидендов рекомендовано утвердить 13 июня.

Исходя из текущей стоимости акций компании, дивидендная доходность по ним может составить 1,2%. В то же время в 2016 году компания трижды выплачивала промежуточные дивиденды, направив на эти цели 17,45 млрд рублей. С учетом этих выплат дивидендная доходность оценивается в 6,8%. Дивидендная политика ФосАгро предполагает выплату акционерам 30-50% чистой прибыли по МСФО. В 2017 году этот показатель ожидается порядка 38-млрд руб., т.е. выплаты могут быть порядка 11,4-19,0 млрд руб. по сравнению с 21,3 млрд в 2016 году

Промсвязьбанк Аналитики ждут, когда Фосагро представит свою долгосрочную стратегию, чтобы оценить устойчивость дивидендных выплат

Аналитики ждут, когда Фосагро представит свою долгосрочную стратегию, чтобы оценить устойчивость дивидендных выплат

СОВЕТ ДИРЕКТОРОВ ФОСАГРО РЕКОМЕНДОВАЛ ДИВИДЕНДЫ 30 РУБ. НА АКЦИЮ

Финальные дивиденды транслируются в 10 руб./ГДР или дивидендную доходность 1,3%, дата отсечки — 13 июня, а общий размер дивидендных выплат составляет 3,9 млрд руб. Выплаты за весь год в целом совпали с нашими ожиданиями. Мы ждем, когда Фосагро представит свою долгосрочную стратегию, чтобы оценить устойчивость дивидендных выплат, и подтверждаем нашу рекомендацию ДЕРЖАТЬ по акциям компании из-за потенциального снижения цен на DAP и отсутствия катализаторов в перспективе.

АТОН

Александр В., это за 4 кв. 16, до этого выплатили за 16 год 63+33+39, т.е. итого по году 165 рублей, к текущей цене почти 7%. 17 год вроде лучше должно быть и может быть 10% дивдоходность.

Александр В., это за 4 кв. 16, до этого выплатили за 16 год 63+33+39, т.е. итого по году 165 рублей, к текущей цене почти 7%. 17 год вроде лучше должно быть и может быть 10% дивдоходность.

Вступают в силу итоги квартальной ребалансировки индексов FTSE, Wiener Boerse и MV Index Solutions.

Вступают в силу итоги квартальной ребалансировки индексов FTSE, Wiener Boerse и MV Index Solutions.

По итогам квартальной ребалансировки индексов FTSE в All-World Index были добавлены акции Мосэнерго и АДР (на ао и ап) Мечела, а также повышен вес ФосАгро с учетом увеличения free float данной компании.

По итогам квартальной ребалансировки, из индекса MVIS Russia Index (бенчмарк для VanEck Vectors Russia ETF, RSX) были исключены акции Евраза. Также был повышен вес АДР Магнита, НЛМК и понижен вес акций Polymetal и АДР ВТБ.

Венская фондовая биржа Wiener Boerse: по итогам очередной квартальной ребалансировки исключены ГДР ФосАгро из индекса RDX и включены ГДР НЛМК. В рамках последней ребалансировки из индекса RTX были исключены бумаги Северстали.

Финамаркет ФосАгро - планирует к 2020 году увеличить выпуск всех видов удобрений до 8,7 миллиона (+42% к 2014 году)

ФосАгро - планирует к 2020 году увеличить выпуск всех видов удобрений до 8,7 миллиона (+42% к 2014 году)

ФосАгро планирует к 2020 году увеличить выпуск всех видов удобрений с высокой добавленной стоимостью до 8,7 миллиона тонн с 6,1 миллиона тонн в 2014 году (+42%). Генеральный директор А. Гурьев:В развитие компании было инвестировано свыше 200 миллиардов рублей. В текущем году Группа планирует завершить цикл крупных инвестиций, что позволит ей увеличить суммарный выпуск всех видов удобрений с высокой добавленной стоимостью к 2020 году до 8,7 миллиона тонн с 6,1 миллиона тонн в 2014 году

В этом году компания завершает масштабную инвестпрограмму. Будет запущено производства аммиака (мощностью 760 тысяч тонн в год) и гранулированного карбамида (мощностью 500 тысяч тонн в год) в череповецком химическом кластере. Объем инвестиций превышает 65 миллиардов рублей.

Также планируется ввести биолого-химические очистные сооружения большой мощности и провести дальнейшую модернизацию производства фторида алюминия с увеличением его мощности.

РИА Новости ФосАгро - планирует расширять сеть дистрибуции в Европе и Южной Америке

ФосАгро - планирует расширять сеть дистрибуции в Европе и Южной Америке

Глава ФосАгро А. Гурьев в кулуарах форума «Неделя российского бизнеса»:Стратегически мы будем расширяться в Европе, в частности Восточной Европе. И Латинская Америка. Вот это наши рынки, на которые мы поставляем сегодня порядка 85% всей нашей продукции, — сказал он. — Мы постепенно расширяемся. Покупаем по базе в месяц. В Европе, например, идет процесс due diligence

Компания также продолжит расширение дистрибуции в России. В этом году компания впервые поставила в Россию больше удобрений, чем за границу.

Финанз

По сообщению ВТБ Капитал, Венская фондовая биржа Wiener Boerse объявила итоги очередного квартального пересмотра своих индексов. В частности, в индексе RDX GDR ФосАгро были заменены на GDR НЛМК.

По сообщению ВТБ Капитал, Венская фондовая биржа Wiener Boerse объявила итоги очередного квартального пересмотра своих индексов. В частности, в индексе RDX GDR ФосАгро были заменены на GDR НЛМК.Индекс RDX используется трейдерами, работающими с деривативами и структурными продуктами. Таким образом, исключение «ФосАгро» и включение НЛМК в данный индекс не приведет к какому-либо ощутимому оттоку или притоку капитала со стороны пассивных инвесторов

Бумаги Северстали были исключены из индекса, что также не окажет значительно влияния на приток или оттока капитала.

Финмаркет

ФосАгро - факторы роста и падения акций

- Производитель удобрений с самой низкой себестоимостью (23.05.2017)

- Рентабельность EBITDA - самая высокая среди конкурентов (40%) (23.05.2017)

- В 2025 году перестает действовать экспортная пошлина 10%, что почти гарантированно приведет к росту прибыли к 2024 году (28.01.2025)

- На мировом рынке фосфатных удобрений устойчивый избыток производственных мощностей, который сохранится в 2020 г (06.12.2019)

- Повышение НДПИ в 3,5 раза с 1.1.2021 незначительно снизит прибыль (~ -2 млрд руб или -5%) (16.10.2020)

- Мировые конкуренты могут запустить новые мощности в 2028-2030 на уровне 3 млн т. 1-я очередь саудовского проекта Maaden-3 будет запущена в 2025, вторая очередь - в 2027 году. 1-я очередь добавить 1,5 млн т удобрений в год (к концу 2026 года) (10.02.2025)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ФосАгро - описание компании

ФосАгро — производитель фосфорных удобрений.free float около 20% акций

в 1 GDR Фосагро 0,333 акции Фосагро.

фосфорные удобрения 80% выручки

экспорт около 65-70% выручки

- Россия = 35%

- Основный рынок — Европа, 25%

- затем Южная Америка 15%

- Индия 10%

- Северная Америка

- СНГ

- а также Африка Азия и Австралия

Компания Фосагро производит удобрения:

Диаммоний фосфат (DAP)

Моноаммоний фосфат (амофос) (MAP)

Азотные удобрения (NPK)

Азотно-фосфорное серосодержащее (Сульфоаммофос) (NPS)

Апатитовый концентрат

Словарь удобрений:

AN Ammonium Nitrate

UAN Urea-Ammonia Nitrate

DAP Di-Ammonium Phosphate

MAP Mono-Ammonium Phosphate

NPK Nitrogen-Phosphate-Kali (potash)

MOP Muriate Of Potash

gran granular

stan standard (as opposed to granular)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций