| Число акций ао | 130 млн |

| Номинал ао | 2.5 руб |

| Тикер ао |

|

| Капит-я | 817,3 млрд |

| Выручка | 507,7 млрд |

| EBITDA | 177,0 млрд |

| Прибыль | 100,4 млрд |

| Дивиденд ао | 429 |

| P/E | 8,1 |

| P/S | 1,6 |

| P/BV | 5,1 |

| EV/EBITDA | 6,4 |

| Див.доход ао | 6,8% |

| ФосАгро Календарь Акционеров | |

| 29/05 ГОСА по дивидендам за 2024 г. в размере 171 руб./акция | |

| 06/06 PHOR: последний день с дивидендом 171 руб | |

| 09/06 PHOR: закрытие реестра по дивидендам 171 руб | |

| Прошедшие события Добавить событие | |

ФосАгро акции

6311₽ +0.24%

-

AndreyG, ты сегодня не один такой, кто спрашивает: http://smart-lab.ru/vopros/357631.php

AndreyG, ты сегодня не один такой, кто спрашивает: http://smart-lab.ru/vopros/357631.php

Генеральный директор компании А. Гурьев, выступая на XVIII российской агропромышленной выставке «Золотая осень», отметил:

Генеральный директор компании А. Гурьев, выступая на XVIII российской агропромышленной выставке «Золотая осень», отметил:по итогам 9 месяцев 2016 г. компания увеличила отгрузки удобрений и кормовых фосфатов со своих производственных предприятий на внутренний рынок на 37% – до более 1,7 млн. тонн, по сравнению с аналогичным периодом прошлого года, подтвердив тем самым статус крупнейшего поставщика удобрений отечественным аграриям

Каждая 4-я тонна удобрений для внутреннего рынка России поставляется либо предприятиями ФосАгро напрямую, либо через ФосАгро-Регион.

По словам ген. директора ФосАгро-Регион С. Пронина, создается товаропроводящая сеть — собственные складские и фасовочные комплексы, базы сельхозхимии в ключевых аграрных регионах России.В результате существенно повышается эффективность и конкурентоспособность сбытовой сети, снижается себестоимость перевалки и хранения; минеральные удобрения становятся доступнее для отечественных потребителей

Сейчас ФосАгро предлагает мин. удобрения 33 марок, вместо 14 пять лет назад

(пресс-релиз)

Акционеры «Фосагро» на внеочередном заочном собрании приняли решение направить на выплату дивидендов 4,3 млрд руб. из расчета 33 рубля на обыкновенную акцию (или 11 рублей на глобальную депозитарную расписку) http://smart-lab.ru/blog/news/353970.php

Акционеры «Фосагро» на внеочередном заочном собрании приняли решение направить на выплату дивидендов 4,3 млрд руб. из расчета 33 рубля на обыкновенную акцию (или 11 рублей на глобальную депозитарную расписку) http://smart-lab.ru/blog/news/353970.php

Альфа-Банк:

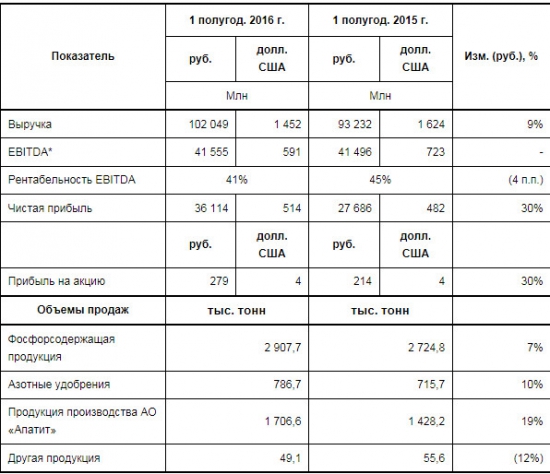

Альфа-Банк:"ФосАгро" (ниже рынка; РЦ $12/ГДР) представила финансовые результаты за 2К16. Выручка снизилась на 7% к/к до $699 млн, что на 2% ниже консенсус-прогноза ($710 млн) и на 4% выше нашей оценки. EBITDA снизилась на 27% к/к до $248 млн, что ниже консенсус-прогноза ($263 млн), но на 12% выше нашей оценки. Скорректированная чистая прибыль снизилась на 35% к/к до $138 млн, что соответствует консенсус- прогнозу ($136 млн), но превышает нашу оценку. СДП составил $29 млн, что сильно ниже нашей оценки из-за более высоких отчислений по налогу на прибыль и более слабому в сравнении с нашими ожиданиями высвобождению оборотного капитала в высокий сезон. В сочетании с дивидендными выплатами в размере $112 млн, это привело к росту чистого долга почти до $1,55 млрд. Мы полагаем, что результаты нейтральны для акций компании. Более того, в ходе телефонной конференции ФосАгро подтвердила свой прогноз капиталовложений на 2016 г. на уровне 43 млрд руб. (в 1П16 капиталовложения составили 19,7 млрд руб.). Таким образом, капиталовложения за 2П16 могут превысить уровень 1П16 почти на 15%, негативно сказавшись на формировании денежных средств. Мы по-прежнему с осторожностью смотрим на акции компании, так как мы все еще полагаем, что нынешние слабые цены на DAP полностью не учтены в котировках. По нашей оценке, компания торгуется по коэффициенту 2016П EV/EBITDA на уровне 7,1x; доходность СДП составляет 4%.

Промсвязьбанк:

Промсвязьбанк:Результаты «ФосАгро» оказались хуже ожиданий аналитиков. Негативный эффект на показатели деятельности компании оказало снижение цен на основную продукцию на фоне слабого спроса на удобрения на мировых рынках. Дополнительным фактором послужило укрепление рубля, оказавшее давление на маржу. В то же время необходимо учесть момент, что 2015 год был крайне удачным для «ФосАгро», сформировав высокую базу для сравнения.

Атон:

Атон:"ФосАгро" опубликовала слабые результаты, значительно ниже консенсус-прогноза по статье EBITDA. Показатель EBITDA за 1П16 составил 54% нашего годового прогноза — соответствуя нашим ожиданиям по снижению прибыли во 2П16 из-за падения цен на удобрения. Снижение капзатрат соответствует ожиданиям (мы закладываем в нашу модель снижение на 33% из-за завершения строительства агрегата аммиака). По скорректированным по рынку прогнозам «ФосАгро» торгуется недешево, почти по 7x EBITDA, и мы подтверждаем нашу рекомендацию держать.

Альфа про дивиденды Фосарго:

Альфа про дивиденды Фосарго:Совет директоров "ФосАгро" рекомендовал выплатить дивиденды в размере $0,17 на акцию (при доходности 1,3%) по итогам 2К16. В общей сложности компания выплатит $66 млн (39% нашего прогноза чистой прибыли). Дивиденды должно будет одобрить внеочередное собрание акционеров 3 октября; дата закрытия реестра назначена на 14 октября. Мы полагаем, что новость нейтральна для акций компании, так как она полностью соответствует нашему прогнозу. Мы сохраняем негативный взгляд на акции компании, так как, по нашим оценкам, они торгуются по коэффициенту EV/EBITDA 2016П на уровне 7x; доходность СДП составляет 4%. Мы также ожидаем, что выплаты разочаруют рынок при дивидендной доходности 4-5% по итогам всего года, тогда как рынок ожидает ее на уровне 7-9%.

Велес-Капитал:

Велес-Капитал:Второй квартал для "ФосАгро" оказался ожидаемо негативным на фоне падения долларовых цен на удобрения и укрепления рубля. Мы оцениваем отчетность как умеренно негативную, в то же время мы согласны с мнением руководства компании о том, что рынок удобрений уже фактически достиг дна и в скором времени можно ожидать сокращения производства, особенно в отношении фосфорных удобрений (впрочем, сокращение не будет быстрым в связи с замещением выбывающих мощностей новыми в результате ожидаемого осенью запуска новых мощностей в Марокко), что окажет поддержку ценам. Благоприятные погодные условия и сезонный спрос в Индии должны поддерживать импорт до второй половины октября, стабилизирующее влияние на рынок окажет рост закупок в Бразилии и Аргентине в августе-сентябре перед началом сезона посева соевых бобов в октябре.

ФосАгро в ходе телеконференции: объемы капстроительства в 2017 г. будут ниже на 20-30%, чем в текущем году; с мае — июне 2017 г. — вывод на полную мощность нового производства аммиака на площадке в Череповце, карбамида — к сентябрю 2017 г.; на конец этого года планирует выйти на соотношение «чистый долг/EBITDA» — 1,1

ФосАгро в ходе телеконференции: объемы капстроительства в 2017 г. будут ниже на 20-30%, чем в текущем году; с мае — июне 2017 г. — вывод на полную мощность нового производства аммиака на площадке в Череповце, карбамида — к сентябрю 2017 г.; на конец этого года планирует выйти на соотношение «чистый долг/EBITDA» — 1,1 Anton Morozov, да ты прав. Нам тока осталось это все как-то запрограммировать

Anton Morozov, да ты прав. Нам тока осталось это все как-то запрограммировать

со временем сделаем

я пока просто присматриваюсь кто как отчеты публикует

Перспективы по рынку:

По данным IFA, ожидается рост потребленияфосфорсодержащих удобрений в 2016 г. на 0,8 млн тонн, или 2%, до 41,6 млн тонн P2O5. Ожидается, что к 2020 г. рост потребления фосфорсодержащих удобрений будет в среднем составлять 2,1% в год и достигнет 45,3 млн тонн P2O5. Наибольшие темпы роста потребления прогнозируются в Латинской Америке (4,2% в год), Африке (3,9% в год), Южной Азии (3,6% в год).

Благоприятные погодные условия и сезонный спрос в Индиидолжны поддерживать импорт до второй половины октября. Годовой объем импорта DAP в Индию прогнозируется на уровне 5,0-5,5 млн тонн (по данным CRU, Argus-FMB).

Наибольший уровень активности закупок MAP в Бразилии и Аргентине должен наблюдаться в августе-сентябре перед началом сезона посева соевых бобов в октябре; ожидается, что это окажет стабилизирующий эффект на рынок.

Осенью 2016 г. ожидается возвращение сезонного спроса в Европе, США и Африке.

По мере наступления низкого сезона в конце октября – в ноябре мы можем увидеть дополнительное давление на цены в связи с запуском нового интегрированного комплекса мощностью 1,0 млн тонн DAP/MAP/NPS/NPK в год в Марокко, если не будет глобального сокращения производства.

Тимофей Мартынов, да, но у меня мало акций в них. Я такие таблички решил вести по хорошим акциям, которые стоят дорого/существенно выросли. Для меня проблема выхода теперь — нужно понимать, когда выходить.

Тимофей Мартынов, да, но у меня мало акций в них. Я такие таблички решил вести по хорошим акциям, которые стоят дорого/существенно выросли. Для меня проблема выхода теперь — нужно понимать, когда выходить.

Для скрининга подойдут и готовые)) я пользуюсь новыми сервисами СЛ. Кстати, по поводу заполнения отчетности в долларах — можно разместить таблицу среднезвешенного курса по кварталам. Далее заполнять таблицы в долларах, которыя по формулам переводились бы в рубли. В итоге всё прозрачно получится.

ФосАгро - факторы роста и падения акций

- Производитель удобрений с самой низкой себестоимостью (23.05.2017)

- Рентабельность EBITDA - самая высокая среди конкурентов (40%) (23.05.2017)

- В 2025 году перестает действовать экспортная пошлина 10%, что почти гарантированно приведет к росту прибыли к 2024 году (28.01.2025)

- На мировом рынке фосфатных удобрений устойчивый избыток производственных мощностей, который сохранится в 2020 г (06.12.2019)

- Повышение НДПИ в 3,5 раза с 1.1.2021 незначительно снизит прибыль (~ -2 млрд руб или -5%) (16.10.2020)

- Мировые конкуренты могут запустить новые мощности в 2028-2030 на уровне 3 млн т. 1-я очередь саудовского проекта Maaden-3 будет запущена в 2025, вторая очередь - в 2027 году. 1-я очередь добавить 1,5 млн т удобрений в год (к концу 2026 года) (10.02.2025)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ФосАгро - описание компании

ФосАгро — производитель фосфорных удобрений.free float около 20% акций

в 1 GDR Фосагро 0,333 акции Фосагро.

фосфорные удобрения 80% выручки

экспорт около 65-70% выручки

- Россия = 35%

- Основный рынок — Европа, 25%

- затем Южная Америка 15%

- Индия 10%

- Северная Америка

- СНГ

- а также Африка Азия и Австралия

Компания Фосагро производит удобрения:

Диаммоний фосфат (DAP)

Моноаммоний фосфат (амофос) (MAP)

Азотные удобрения (NPK)

Азотно-фосфорное серосодержащее (Сульфоаммофос) (NPS)

Апатитовый концентрат

Словарь удобрений:

AN Ammonium Nitrate

UAN Urea-Ammonia Nitrate

DAP Di-Ammonium Phosphate

MAP Mono-Ammonium Phosphate

NPK Nitrogen-Phosphate-Kali (potash)

MOP Muriate Of Potash

gran granular

stan standard (as opposed to granular)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций