| Число акций ао | 134 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 2 523,8 млрд |

| Выручка | 533,7 млрд |

| EBITDA | 388,3 млрд |

| Прибыль | 239,5 млрд |

| Дивиденд ао | 1301,75 |

| P/E | 10,5 |

| P/S | 4,7 |

| P/BV | 32,9 |

| EV/EBITDA | 7,9 |

| Див.доход ао | 6,9% |

| Полюс Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Полюс акции

-

Золото забилось в треугольник. Развязка уже скоро!

Золото забилось в треугольник. Развязка уже скоро!Добрый день!

На дневном графике золото «нарисовало» симметричный треугольник, который, как известно, может быть пробит в любую из сторон. Следующие пару дней и покажут истинный пробой фигуры, которая может стать как продолжением движения (пока базовый сценарий), так и развернуть существующую тенденцию благородного металла:

Европейская валюта пробила уровень 1.0879, что может указывать на усиление падения пары. Кстати, теперь для дальнейшего падения цен вниз дорога открыта:

Авто-репост. Читать в блоге >>>

Сильные результаты Полюса за 4 кв. и весь 2019 г. И дело не только в росте цены золота. Если вкратце, то также сыграли роль распродажа запасов, контроль расходов и снизившийся капекс.

Конечно, конъюнктура была благоприятной: средняя цена реализации золото выросла в 2019 г. на 11% по сравнению с 2018-м. А общие денежные затраты (TCC) на проданную унцию ($/унц.) выросли за 2019 г. всего на 5%.

Выручка увеличилась аж на 37%. Правда в такой рост внесли свой вклад не только рост цен, но и реализация запасов, а само производство выросло скромнее, «всего» на 16%, что, на самом деле, тоже неплохо.

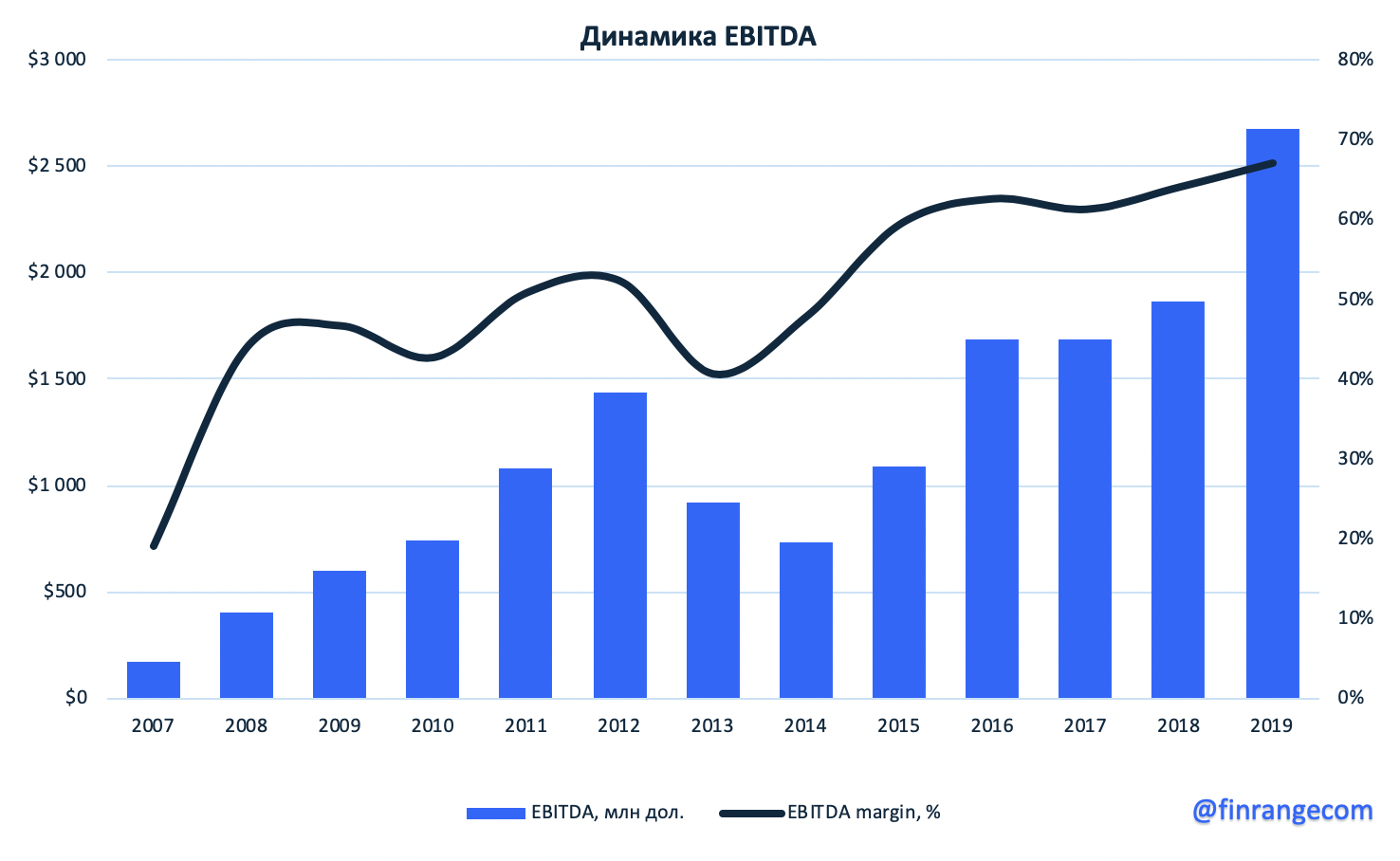

Соответственно и без того шикарная рентабельность по EBITDA (скоррек.) выросла с 64 до 67%.

Долг в абсолютном выражении слегка подрос, но за счет такого роста прибыли отношение чистого долга к EBTITDA упало с 1,7 до 1,2.

На капзатраты в 2019 г. ушло на 14% меньше, чем в 2018-м. В основном это связано с завершение активной фазы инвестиций и соответствующим снижение капитальных затрат на Наталке, Олимпиаде и Благодатном.

Чистый денежный поток вырос почти на 50%.

Отличные показатели. Жаль, только, что дивидендная доходность Полюса оставляет желать лучшего: при выплате за 2-е полугодие рекомендованных СД $3,5 долл. на акцию и с учетом выплат за 1-е полугодие общая див.доходность составляет менее 5%.

Молчанов Максим, приз за лучший комментарий к отчету Полюса — твой Результаты Полюса оказались на уровне прогнозов - Sberbank CIB

Результаты Полюса оказались на уровне прогнозов - Sberbank CIB

«Полюс» опубликовал вчера результаты за 4К19 по МСФО, оказавшиеся на уровне наших оценок и чуть лучше консенсус-прогноза в части EBITDA.

EBITDA за 4К19 составила $883 млн, превысив уровень предыдущего квартала на 25% и оказавшись почти на уровне консенсус-прогноза. Общие денежные затраты составили $341 на унцию в 4К19 и $365 на унцию — за весь год, что на 2,5% меньше нижней границы прогнозного диапазона компании ($375-425 на унцию) и близко к нашей оценке.

Прогнозируемые компанией капвложения за весь год достигли $630 млн, что чуть не дотягивает до нижней границы недавно обновленного прогнозного диапазона компании ($650-700 млн). Таким образом, совокупные капвложения, включая капитализированные расходы на вскрышные работы, составили $795 млн, что на 4% ниже нашей оценки ($830 млн). Соответственно, свободные денежные потоки после выплаты процентов за 4К19 получили поддержку в виде высокой прибыли и уменьшившихся капвложений и в итоге были на уровне $424 млн при доходности 2,6% (включая чистый доход от сделок с деривативами).

Авто-репост. Читать в блоге >>> Полюс продолжит поддерживать высокий коэффициент дивидендных выплат - Алфа-Банк

Полюс продолжит поддерживать высокий коэффициент дивидендных выплат - Алфа-Банк

Polyus Gold вчера представила финансовые результаты за 4К19 по МСФО – показатели в целом соответствуют консенсус-прогнозу рынка. Polyus выиграл от роста цен на золото и увеличения объемов продаж в 4К19, продемонстрировав рост EBITDA на 25% к/к. Компания продемонстрировала рост EBITDA на 44% г/г и рост СДП на 78% г/г по итогам 2019 г.

Мы также хотели бы отметить значительное снижение общих денежных затрат (TCC) до $341/унцию в прошлом квартале (-17% к/к). Компания ожидает, что в 2020 TCC составят $400-450/унцию г., так как укрепление курса рубля оказывает давление на затраты.

Объемы производства, как ожидается, не изменятся в годовом сопоставлении в 2020П с потенциалом роста в 2021 г. Проект на Наталке продвигается в соответствии с планом на фоне улучшения коэффициента извлечения и содержание металла в руде.

Цены на золото сохраняются высокими – их поддерживают макроэкономические и геополитические факторы, а также риск, связанный с эпидемией коронавируса. Это позволяет компании генерировать устойчивый СДП, который позволяет инвестировать в проекты и поддерживать высокий коэффициент дивидендных выплат.

Красноженов Борис

Толстых Юлия

Альфа-Банк

Совет директоров предварительно одобрил дивиденды в размере $3,5/акцию, что эквивалентно $462 млн. Совокупный объем дивидендных выплат за 2019 составит $804 млн, что соответствует дивидендной доходности на уровне 5% на годовой основе.

Авто-репост. Читать в блоге >>> Полюс продемонстрировал впечатляющие результаты в 4-м квартале - Промсвязьбанк

Полюс продемонстрировал впечатляющие результаты в 4-м квартале - Промсвязьбанк

Полюс в 2019 г увеличил EBITDA на 44%, до $2,68 млрд

ПАО «Полюс» в 2019 году увеличило EBITDA на 44%, до $2,68 млрд, сообщила компания. В том числе в IV квартале EBITDA составила $883 млн, что подразумевает рост на 25% по сравнению с III кварталом и на 82% по сравнению с октябрем-декабрем 2018 года. Скорректированная чистая прибыль «Полюса» за последний квартал составила $520 млн, за весь 2019 год — $1,587 млрд. Рост этого показателя прежде всего отражает увеличение операционной прибыли в течение года. Чистый долг «Полюса» на конец 2019 года составил $3,285 млрд, за квартал он незначительно, на 1%, снизился, а за год — вырос на 6%. При этом отношение чистого долга к скорректированному показателю EBITDA сократилось до 1,2x против 1,7х на конец 2018 года на фоне роста EBITDA.

Полюс продемонстрировал впечатляющие результаты по итогам 2019 года, особенно в 4-м квартале. Это обусловлено увеличением производства после выхода Наталки на проектную мощность и увеличением производства концентрата на Олимпиаде. Рост издержек был нивелирован высокими ценами на золото в 2019 году.

Промсвязьбанк

Авто-репост. Читать в блоге >>> Финансовые результаты Полюса за 4 квартал ожидаемо сильные - Атон

Финансовые результаты Полюса за 4 квартал ожидаемо сильные - Атон

Полюс: финансовые результаты за 4К19 в рамках прогнозов

В 4К19 показатель EBITDA Полюса составил $883 млн (+25% кв/кв, +82% г/г), что на 1% выше консенсус-прогноза и на 2% выше прогноза АТОНа. В результате годовой показатель достиг $2 680 млн (+44% г/г). Выручка за 4К19 достигла $1 287 млн (+20% кв/кв и +66% г/г) — в рамках консенсус-прогноза и прогноза АТОНа, что обусловлено ростом производства аффинированного золота на Олимпиаде, Благодатном и Наталке. Скорректированная чистая прибыль составила $520 млн (-5% против консенсус-прогноза, -8% против прогноза АТОНа), показав рост на 13% кв/кв и на 79% г/г. Общие денежные затраты (TCC) в 2019 г. составили $365/унц., что ниже прогнозируемого диапазона ($375-425/унц.). В 2020 г. компания ожидает роста затрат (TCC прогнозируется в пределах $400-450/унц.), а также увеличения капзатрат до уровня $700-750 млн. Дивиденды за 2П19 должны составить $3.5 на акцию (доходность 2.8%), в соответствии с политикой компании по выплате 30% EBITDA в качестве дивидендов.

Компания представила ожидаемо сильные финансовые результаты за 4К19, прогноз на 2020 (TCC на уровне $400-450/унц., капзатраты в размере $700-750 млн) соответствует ожиданиям. В контексте текущей макроэкономической ситуации мы по-прежнему ожидаем положительной динамики цен на золото в средне- и долгосрочной перспективе. Полюс торгуется с мультипликатором EV/EBITDA 2020 на уровне 7.1x, т.е. с дисконтом 4% к среднему уровню по крупным международным золотодобывающим компаниям (7.4x). Мы подтверждаем рейтинг ВЫШЕ РЫНКА по бумаге.

Атон

Авто-репост. Читать в блоге >>> Полюс золото - МСФО и новые рекорды

Полюс золото - МСФО и новые рекорды

Полюс отчитался за 4 квартал и 2019 год по МСФО. Совмещение высоких цен на золото и роста добычи предопределило выдающиеся результаты. Выручка, EBITDA и прибыль рекордные в истории компании, но и акции за год выросли почти в 2 раза! Давайте разберемся, какой у компании потенциал роста и есть ли он вообще.

Эти и другие полезные материалы у нас в Telegram

Что бы понять возможную будущую стоимость бизнеса мы используем несколько простых оценок и предположений. Вот они:

— компания в среднем торговалось в диапазоне стоимости 7-8 EV\EBITDA с премией к остальному сектору;

— цены на золото в 1 квартале немного выше чем в 4, но компания скорее всего сократит продажи, так как продавала запасы в конце года.

В общем разумно предположить, что EBITDA fltm = 900*4 = 3600 млн. При сохранении долга на текущих значениях оценка 7-8 EV\EBITDA дает капитализацию 22 — 25,5 млрд долларов или 1,4 — 1,6 трлн рублей, что на 40 — 60% выше текущих котировок! Целевая цена акции получается в диапазоне 11000 — 13000 рублей.

Авто-репост. Читать в блоге >>> Полюс: сильные финансовые результаты за 2019 г. по МСФО

Полюс: сильные финансовые результаты за 2019 г. по МСФОЗа 2019 г. золотодобытчик реализовал 2878 тыс. унций золота, тем самым превысив объем реализации 2018 г. на 23%. Рост объема обусловлен выходом на проектную мощность Наталкинской ЗИФ, где идет производство аффинированного золота, а также рост производства золота в концентрате с Олимпиады. Выручка компании показала рост на 37% по итогам прошедшего года и составила $4005 млн. Скорректированный показатель чистой прибыли на обесценение, курсовые разницы, налоги и (прибыль)/убыток от производных финансовых инструментов вырос на 20% — до $1587 млн.

Сильная динамика финансовых показателей связана с сохранением высокого уровня производственных результатов на фоне роста цен на золото. В частности, увеличением объемов на Наталке и Олимпиаде.При этом, средняя цена реализации золота составила $1403 за унцию, превысив уровень 2018 г. на 11%.

Авто-репост. Читать в блоге >>> Полюс бьет рекорды эффективности

Полюс бьет рекорды эффективностиКрупнейший производитель золота в России ожидаемо показал сильные результаты по итогам 2019 года.

Выручка: ₽258 млрд, +40%

Операционная прибыль: ₽142 млрд, +47%

Чистая прибыль: ₽124,2 млрд, рост в 4,4 раза

Выручка

Полюс превзошел собственные планы по добыче в 2019 году, увеличив ее на 16%, что стало возможным за счет вывода на проектную мощность Наталкинского месторождения в Магаданском крае. После значительного роста результата, добыча в 2020 году практически не изменится и составит 87 тонн.

Авто-репост. Читать в блоге >>>

Было бы интересно, если бы кто-нибудь оценил, как повышение цены реализации золота на 10% повышает EBITDA и чистую прибыль компании

Тимофей Мартынов, на мой взгляд, само по себе это не очень информативное занятие, т.к. «прочих равных» никогда не бывает. Даже внутри одной компании есть месторождения с разной (пусть и условно постоянной) себестоимостью, пропорции объемов производства на этих месторождения колеблются год от года, прочие затраты, курс доллара к рублю тоже непостоянны и т.д.

Поэтому нужно строить комплексную фин.модель компании, тогда можно проводить анализ чувствительности по разным параметрам, в т.ч. по цене продукции.

Было бы интересно, если бы кто-нибудь оценил, как повышение цены реализации золота на 10% повышает EBITDA и чистую прибыль компании

Тимофей Мартынов, ну так вроде при прочих равных на эти 10% выручки все и повышается, т.е. если базовая выручка 2019 — 257 ярдов, то плюс 25,7 к выручке, ебитде и чп. Не?

Зимин Александр, нет, ебитда и чп не так. там мулитипликационный эффект идёт, т.к. административные и неоперационные расходы относительно стабильны, а выручка растет. это сложно, но можно посчитать, если очистить рост показателей за счет роста производства

Маска, при прочих равных: у тебя есть унция золота на 31 декабря, все расходы за год на добычу, администрирование, аффинаж ты уже понес и полная себестоимость унции составила, например, 500 уе. Ты планировал продать ее 31 декабря за 1000 уе и получить 500 уе чистой прибыли. Но, вдруг, 31 декабря цена повышается до 1500 уе, т.е. дельта между плановой и фактической ценой составила 500 уе и ты получил чп 1000 уе. Смотрим: на 500 уе увеличилась цена, на 500 уе увеличилась выручка, на 500 уе увеличилась чп

Было бы интересно, если бы кто-нибудь оценил, как повышение цены реализации золота на 10% повышает EBITDA и чистую прибыль компании

Тимофей Мартынов, ну так вроде при прочих равных на эти 10% выручки все и повышается, т.е. если базовая выручка 2019 — 257 ярдов, то плюс 25,7 к выручке, ебитде и чп. Не?

Зимин Александр, нет конечно

у тебя затраты на унцию постоянные

а если цены растут, то у тебя растет сразу чистая маржа

Тимофей Мартынов, так я и говорю, что при прочих равных(т.е. объемах, производственных расходах и прочей фигне) прирост выручки равен приросту маржи, а также равен приросту ебитды и чп. Не в процентах, естественно, а в абсолютных цифрах. Что не так?

Было бы интересно, если бы кто-нибудь оценил, как повышение цены реализации золота на 10% повышает EBITDA и чистую прибыль компании

Тимофей Мартынов, ну так вроде при прочих равных на эти 10% выручки все и повышается, т.е. если базовая выручка 2019 — 257 ярдов, то плюс 25,7 к выручке, ебитде и чп. Не?

Зимин Александр, нет конечно

у тебя затраты на унцию постоянные

а если цены растут, то у тебя растет сразу чистая маржа

Было бы интересно, если бы кто-нибудь оценил, как повышение цены реализации золота на 10% повышает EBITDA и чистую прибыль компании

Тимофей Мартынов, ну так вроде при прочих равных на эти 10% выручки все и повышается, т.е. если базовая выручка 2019 — 257 ярдов, то плюс 25,7 к выручке, ебитде и чп. Не?

Зимин Александр, нет, ебитда и чп не так. там мулитипликационный эффект идёт, т.к. административные и неоперационные расходы относительно стабильны, а выручка растет. это сложно, но можно посчитать, если очистить рост показателей за счет роста производства Полюс (ранее Полюс Золото) — рсбу/ мсфо

Полюс (ранее Полюс Золото) — рсбу/ мсфо

134 261 084 акций

polyus.com/ru/company/corporate_governance/company-documents/

Free-float 21%

Капитализация на 11.02.2020г: 1,068.25 трлн руб

Общий долг на 31.12.2017г: 154,097 млрд руб/ мсфо 333,560 млрд руб

Общий долг на 31.12.2018г: 153,995 млрд руб/ мсфо 387,146 млрд руб

Общий долг на 31.12.2019г: 191,697 млрд руб/ мсфо 397,039 млрд руб

Выручка 2016г: 0 руб/ мсфо 163,273 млрд руб

Выручка 9 мес 2017г: 0 руб/ мсфо 115,291 млрд руб

Выручка 2017г: 0 руб/ мсфо 158,683 млрд руб

Выручка 9 мес 2018г: 0 руб/ мсфо 133,082 млрд руб

Выручка 2018г: 0 руб/ мсфо 184,692 млрд руб

Выручка 9 мес 2019г: 0 руб/ мсфо 176,113 млрд руб

Выручка 2019г: 0 руб/ мсфо 257,760 млрд руб

Операционная прибыль — мсфо 2016г: 90,816 млрд руб

Операционная прибыль — мсфо 2017г: 84,699 млрд руб

Операционная прибыль — мсфо 2018г: 96,601 млрд руб

Операционная прибыль — мсфо 2019г: 142,359 млрд руб

Прибыль по курсовым разницам — мсфо 2016г: 26,256 млрд

Прибыль по курсовым разницам — мсфо 2017г: 7,687 млрд руб

Убыток по курсовым разницам — мсфо 2018г: 33,002 млрд руб

Прибыль по курсовым разницам — мсфо 2019г: 17,872 млрд руб

Прибыль 2016г: 261,378 млрд руб/ Прибыль мсфо 95,263 млрд руб

Прибыль 9 мес 2017г: 12,091 млрд руб/ Прибыль мсфо 56,702 млрд руб

Прибыль 2017г: 12,308 млрд руб/ Прибыль мсфо 72,191 млрд руб

Прибыль 9 мес 2018г: 33,096 млрд руб/ Прибыль мсфо 31,272 млрд руб

Прибыль 2018г: 33,941 млрд руб/ Прибыль мсфо 29,266 млрд руб

Прибыль 1 кв 2019г: 809,46 млн руб/ Прибыль мсфо 34,780 млрд руб

Прибыль 6 мес 2019г: 14,781 млрд руб/ Прибыль мсфо 61,576 млрд руб

Прибыль 9 мес 2019г: 37,013 млрд руб/ Прибыль мсфо 80,808 млрд руб

Прибыль 2019г: 106,246 млрд руб/ Прибыль мсфо 124,969 млрд руб

polyus.com/ru/investors/disclosure/ifrs-financials/

e-disclosure.ru/portal/files.aspx?id=7832&type=3

Полюс — Дивидендная история

funkyimg.com/i/32acS.png Полюс — в 2020 г погасит евробонды на $700 млн из собственных средств

Полюс — в 2020 г погасит евробонды на $700 млн из собственных средств

старший вице-президент Полюса по финансам и стратегии Михаил Стискин:

Да эти игрули с полюса постоянно не угадывают тренд. двоечники с кипрским гражданством. Сиськин и грачев по 70 р накупили долларов. и приносят убыток акционерам. их гнать надо и садить в тюрьму.

Было бы интересно, если бы кто-нибудь оценил, как повышение цены реализации золота на 10% повышает EBITDA и чистую прибыль компании

Тимофей Мартынов, ну так вроде при прочих равных на эти 10% выручки все и повышается, т.е. если базовая выручка 2019 — 257 ярдов, то плюс 25,7 к выручке, ебитде и чп. Не? Полюс - в 2020 г погасит евробонды на $700 млн из собственных средств

Полюс - в 2020 г погасит евробонды на $700 млн из собственных средств

старший вице-президент Полюса по финансам и стратегии Михаил Стискин:

«У нас на 2020 год самое крупное погашение — чуть ниже 700 миллионов (долларов – ред.), это евробонд семилетний, который был выпущен в 2013 году. И на сегодняшний момент мы готовимся к погашению этого бонда, используя собственный кэш на балансе»

источник

Авто-репост. Читать в блоге >>> Полюс (ранее Полюс Золото) – мсфо за 2019г

Полюс (ранее Полюс Золото) – мсфо за 2019гПолюс (ранее Полюс Золото) – мсфо

134 261 084 акций

polyus.com/ru/company/corporate_governance/company-documents/

Free-float 16%

Капитализация на 11.02.2020г: 1,068.25 трлн рубОбщий долг на 31.12.2017г: 333,560 млрд руб

Общий долг на 31.12.2018г: 387,146 млрд руб

Общий долг на 31.12.2019г: 397,039 млрд рубВыручка 2016г: 163,273 млрд руб

Выручка 9 мес 2017г: 115,291 млрд руб

Выручка 2017г: 158,683 млрд руб

Выручка 9 мес 2018г: 133,082 млрд руб

Выручка 2018г: 184,692 млрд руб

Выручка 9 мес 2019г: 176,113 млрд руб

Выручка 2019г: 257,760 млрд рубПрибыль по курсовым разницам 2016г: 26,256 млрд

Прибыль по курсовым разницам 2017г: 7,687 млрд руб

Убыток по курсовым разницам 2018г: 33,002 млрд руб

Прибыль по курсовым разницам 2019г: 17,872 млрд рубПрибыль 2016г: 95,263 млрд руб

Прибыль 9 мес 2017г: 56,702 млрд руб

Прибыль 2017г: 72,191 млрд руб

Прибыль 9 мес 2018г: 31,272 млрд руб

Прибыль 2018г: 29,266 млрд руб

Прибыль 1 кв 2019г: 34,780 млрд руб

Прибыль 6 мес 2019г: 61,576 млрд руб

Прибыль 9 мес 2019г: 80,808 млрд руб

Прибыль 2019г: 124,969 млрд руб

polyus.com/ru/investors/disclosure/ifrs-financials/

Авто-репост. Читать в блоге >>> Полюс (ранее Полюс Золото) – мсфо

Полюс (ранее Полюс Золото) – мсфо

134 261 084 акций

polyus.com/ru/company/corporate_governance/company-documents/

Free-float 16%

Капитализация на 11.02.2020г: 1,068.25 трлн руб

Общий долг на 31.12.2017г: 333,560 млрд руб

Общий долг на 31.12.2018г: 387,146 млрд руб

Общий долг на 31.12.2019г: 397,039 млрд руб

Выручка 2016г: 163,273 млрд руб

Выручка 9 мес 2017г: 115,291 млрд руб

Выручка 2017г: 158,683 млрд руб

Выручка 9 мес 2018г: 133,082 млрд руб

Выручка 2018г: 184,692 млрд руб

Выручка 9 мес 2019г: 176,113 млрд руб

Выручка 2019г: 257,760 млрд руб

Прибыль по курсовым разницам 2016г: 26,256 млрд

Прибыль по курсовым разницам 2017г: 7,687 млрд руб

Убыток по курсовым разницам 2018г: 33,002 млрд руб

Прибыль по курсовым разницам 2019г: 17,872 млрд руб

Прибыль 2016г: 95,263 млрд руб

Прибыль 9 мес 2017г: 56,702 млрд руб

Прибыль 2017г: 72,191 млрд руб

Прибыль 9 мес 2018г: 31,272 млрд руб

Прибыль 2018г: 29,266 млрд руб

Прибыль 1 кв 2019г: 34,780 млрд руб

Прибыль 6 мес 2019г: 61,576 млрд руб

Прибыль 9 мес 2019г: 80,808 млрд руб

Прибыль 2019г: 124,969 млрд руб

polyus.com/ru/investors/disclosure/ifrs-financials/

Было бы интересно, если бы кто-нибудь оценил, как повышение цены реализации золота на 10% повышает EBITDA и чистую прибыль компании

Было бы интересно, если бы кто-нибудь оценил, как повышение цены реализации золота на 10% повышает EBITDA и чистую прибыль компании

Полюс - факторы роста и падения акций

- Себестоимость добычи у Полюса - самая низкая в мире (03.12.2020)

- Стратегическая отрасль, поэтому вероятно что Минфин не будет трогать золотодобытчиков, чтобы сохранить им и прибыльность и возможность инвестировать в добычу (13.07.2021)

- Сухой Лог должен добавить чуть ли не 100% текущей добычи к 2025 году, на пике там будет добываться 2,3-3,5 млн унций золота (09.01.2022)

- Компания планирует запустить Сухой Лог в 2028-2029 году (28.01.2025)

- Казначейский пакет Полюса составляет 40,8 млн акций или 29,99%, потратив на это 579 млрд рублей. (28.01.2025)

- Непрозрачный выкуп с премией к рыночной цене у тех, кто раньше подал заявку. (20.10.2023)

- Долговая нагрузка после выкупа может выйти за рамки, когда по див. политике должны платить дивиденды. (20.10.2023)

- Капзатраты на Сухой Лог могут составить $6 млрд (28.01.2025)

Полюс - описание компании

ОАО «Полюс Золото» (ИНН 7703389295) — ведущий производитель золота в России. Портфель активов компании включает рудные и россыпные месторождения золота в Красноярском крае, Иркутской, Магаданской и Амурской областях, Республике Саха (Якутия), на которых компания ведет разведку и добычу драгоценного металла.На Московской бирже торгуется 4,53% акций, 63,72% контролирует через Polyus Gold сын бизнесмена Сулеймана Керимова Саид, а еще 31,75% находится на счетах «Полюса» в виде квазиказначейских акций

Расписки на акции Полюса (ГДР) торгуются в Лондоне.

1 ГДР Полюса = 0,5 акций Полюса.

http://polyus.com/ru/investors/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций