Блог им. Geolog72

Полюс: сильные финансовые результаты за 2019 г. по МСФО

- 11 февраля 2020, 23:01

- |

За 2019 г. золотодобытчик реализовал 2878 тыс. унций золота, тем самым превысив объем реализации 2018 г. на 23%. Рост объема обусловлен выходом на проектную мощность Наталкинской ЗИФ, где идет производство аффинированного золота, а также рост производства золота в концентрате с Олимпиады. Выручка компании показала рост на 37% по итогам прошедшего года и составила $4005 млн. Скорректированный показатель чистой прибыли на обесценение, курсовые разницы, налоги и (прибыль)/убыток от производных финансовых инструментов вырос на 20% — до $1587 млн.

Сильная динамика финансовых показателей связана с сохранением высокого уровня производственных результатов на фоне роста цен на золото. В частности, увеличением объемов на Наталке и Олимпиаде.При этом, средняя цена реализации золота составила $1403 за унцию, превысив уровень 2018 г. на 11%.

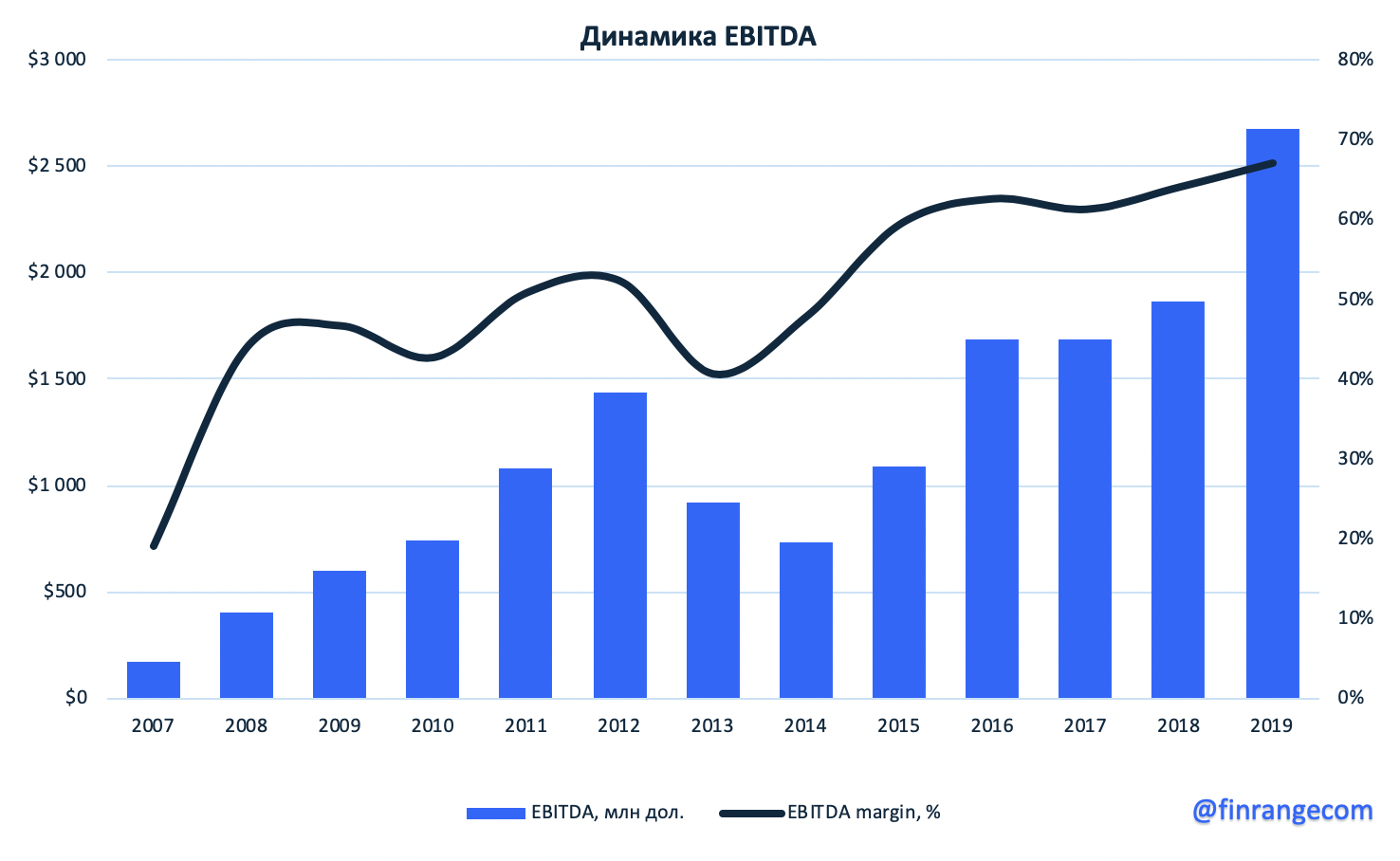

Показатель EBITDA Группы по итогам 2019 г. вырос на 44% по сравнению с показателем за 2018 г. — до $2680 млн. рентабельность по EBITDA составила 67%. Чистый долг золотодобытчика увеличился на 6% и на отчетную дату составил $3285 млн. Показатель Net debt/EBITDA снизился до 1,2x за счёт увеличения показателя EBITDA по итогам прошедшего года.

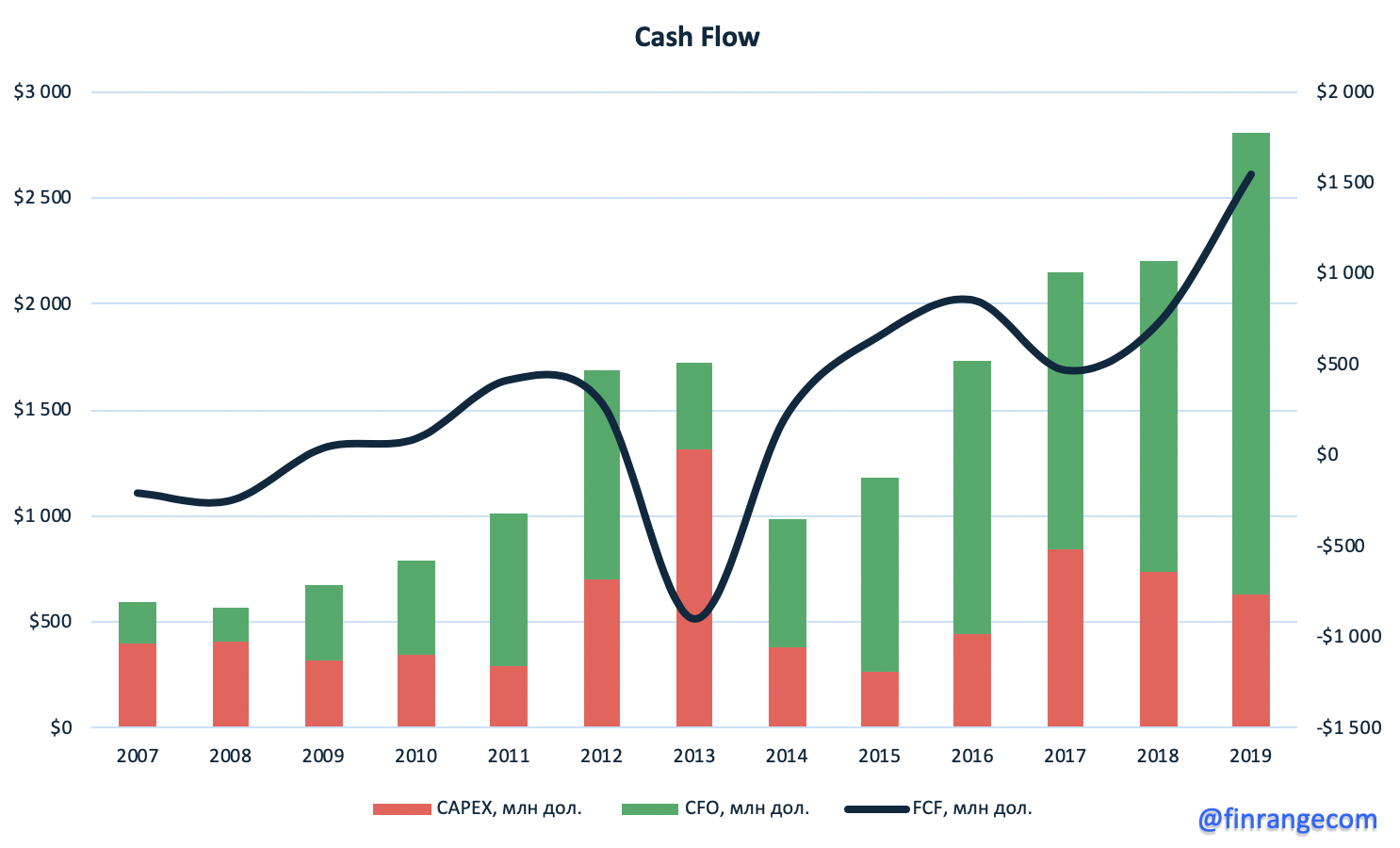

По итогам 2019 г. Полюс смог сократить капитальные затраты на 14,4% до $630 млн, в связи с сокращением расходов на Наталке, которая с 2018 г. вышла на проектную мощность. На 2020 г. компания планирует заложить на капитальные затраты сумму в $700-750 млн против $550 млн., которые менеджмент озвучивал еще в марте 2018 г. Переоценка CAPEX произошла из-за одобрения ряда проектов, таких как: увеличение производительности Вернинской ЗИФ, продолжение модернизации Наталкинской ЗИФ и ЗИФ-5 на Благодатном. Пока это прогнозные суммы, об окончательном инвестиционном решении компания сообщит позже.

На фоне сильных результатов, совет директоров Полюса планирует рекомендовать выплату дивидендов за II пол. 2019 г. на общую сумму $462 млн., что соответствует 30% EBITDA. Размер дивидендов на обыкновенную акцию, может составить $3,5 или 223,16 руб. Текущая дивидендная доходность составляет 2,8%.

Полюс продемонстрировал сильные финансовые результаты на фоне рекордных производственных показателей и растущих цен на золото. Учитывая текущую макроэкономическую ситуацию и пессимистичные настроения в связи с эпидемией коронавируса, золото, как защитный актив, у участников рынка в приоритете. Тоже самое можно сказать и про акции золотодобытчиков, по которым еще и платят дивиденды.

Исходя из вышеперечисленного, мы ожидаем устойчивый рост финансовых показателей Полюса в I кв. 2020 г. и целевой ориентир в 8250 руб., исходя из нашей стратегии, оставляем актуальным. Тем кто ранее приобрел акции Полюса, советуем держать, как минимум до результатов I кв. 2020 г.

Присоединяйтесь к Finrange, зарегистрировавшись в один клик и получайте новые идеи и альтернативный взгляд на инвестиции.

Больше обзоров и комментариев по рынку в наших социальных сетях: Группа ВКонтакте и Телеграмм канал.

теги блога Finrange | Дмитрий Баженов

- ALRS

- CHMF

- DSKY

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа ПИК

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги месяца

- Итоги недели

- КАМАЗ

- Ленэнерго

- ЛСР

- Лукойл

- М.видео

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания