| Число акций ао | 134 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 2 514,6 млрд |

| Выручка | 533,7 млрд |

| EBITDA | 388,3 млрд |

| Прибыль | 239,5 млрд |

| Дивиденд ао | 1301,75 |

| P/E | 10,5 |

| P/S | 4,7 |

| P/BV | 32,8 |

| EV/EBITDA | 7,9 |

| Див.доход ао | 6,9% |

| Полюс Календарь Акционеров | |

| 05/03 Финансовые и производственные результаты за 2п и весь 2024 год | |

| 05/03 Презентация для инвесторов и аналитиков с участием менеджмента Компании | |

| Прошедшие события Добавить событие | |

Полюс акции

18827.5₽ -0.95%

-

3-й квартал, наверное, стал лучшим в истории компании на фоне роста физических обьемов продаж на 15% и роста цен на 11%. Огромный операционный денежный поток в 950 млн долл на фоне пока скромных 130 млн долл капзатрат был направлен на выплату дивидендов за 6мес2020 (430 млн долл), долга (150 млн долл), окончательный выкуп Сухого Лога (128 млн).

Уже традиционно, рост доллара и курса акций компаний ведет к убыткам по деривативам, что обьясняет скромный результат по чистой прибыли.

Компания уточнила планы по Сухому Логу с ориентиром начала добычи 2026-2027 годы и обьемом 2.3 млн унций в год, что на фоне текущих 2.8 млн, приведет почти к удвоению продаж. Также успехом (по крайней мере, на текущий момент) нужно считать невключение золота в новации по НДПИ. Сейчас уже трудно поверить в то, что акции еще в 2019 году падали почти до 4000 руб, что в 4 раза ниже текущих уровней. Скромная дивидендная политика (30% EBITDA) связана с предстоящими капзатратами (сейчас оценка 3.3 млрд долл) по Сухому Логу.

Если предположить, что по завершении инвестиций в Сухой Лог через 5 лет дивиденды будут удвоены и повышены до 60% EBITDA (как скажем у Норникеля), то даже сегодняшние цены не кажутся заоблачными.

Михаил П, а где цифры 2,3 млн унций в год взял по Сухому Логу через 6 лет?

3-й квартал, наверное, стал лучшим в истории компании на фоне роста физических обьемов продаж на 15% и роста цен на 11%. Огромный операционный денежный поток в 950 млн долл на фоне пока скромных 130 млн долл капзатрат был направлен на выплату дивидендов за 6мес2020 (430 млн долл), долга (150 млн долл), окончательный выкуп Сухого Лога (128 млн).

Уже традиционно, рост доллара и курса акций компаний ведет к убыткам по деривативам, что обьясняет скромный результат по чистой прибыли.

Компания уточнила планы по Сухому Логу с ориентиром начала добычи 2026-2027 годы и обьемом 2.3 млн унций в год, что на фоне текущих 2.8 млн, приведет почти к удвоению продаж. Также успехом (по крайней мере, на текущий момент) нужно считать невключение золота в новации по НДПИ. Сейчас уже трудно поверить в то, что акции еще в 2019 году падали почти до 4000 руб, что в 4 раза ниже текущих уровней. Скромная дивидендная политика (30% EBITDA) связана с предстоящими капзатратами (сейчас оценка 3.3 млрд долл) по Сухому Логу.

Если предположить, что по завершении инвестиций в Сухой Лог через 5 лет дивиденды будут удвоены и повышены до 60% EBITDA (как скажем у Норникеля), то даже сегодняшние цены не кажутся заоблачными.

Михаил П, блин, когда они собираются капзатраты делать в Сухой Лог если сейчас они тратят $11 млн всего в квартал?

3-й квартал, наверное, стал лучшим в истории компании на фоне роста физических обьемов продаж на 15% и роста цен на 11%. Огромный операционный денежный поток в 950 млн долл на фоне пока скромных 130 млн долл капзатрат был направлен на выплату дивидендов за 6мес2020 (430 млн долл), долга (150 млн долл), окончательный выкуп Сухого Лога (128 млн).

Уже традиционно, рост доллара и курса акций компаний ведет к убыткам по деривативам, что обьясняет скромный результат по чистой прибыли.

Компания уточнила планы по Сухому Логу с ориентиром начала добычи 2026-2027 годы и обьемом 2.3 млн унций в год, что на фоне текущих 2.8 млн, приведет почти к удвоению продаж. Также успехом (по крайней мере, на текущий момент) нужно считать невключение золота в новации по НДПИ. Сейчас уже трудно поверить в то, что акции еще в 2019 году падали почти до 4000 руб, что в 4 раза ниже текущих уровней. Скромная дивидендная политика (30% EBITDA) связана с предстоящими капзатратами (сейчас оценка 3.3 млрд долл) по Сухому Логу.

Если предположить, что по завершении инвестиций в Сухой Лог через 5 лет дивиденды будут удвоены и повышены до 60% EBITDA (как скажем у Норникеля), то даже сегодняшние цены не кажутся заоблачными.

Михаил П, очень хороший комментарий, спасибо большое!

второй приз ваш

Полюс 3 кв 2020

Квартал, в котором все внешние факторы для Полюса были только на руку. Сложно назвать другую компанию на российском рынке, которая чувствовала себя столь же уверенно.

Цены на золото в 3 кв были на исторических максимумах, курс рубля у исторического минимума. Из-за девальвации в долларах падает себестоимость, а выручка растет. В результате маржинальность по скорректированной EBITDA на космическом уровне – 76%, а маржа по чистой прибыли – 53%. Показатели на уровне технологических гигантов, но и стоит Полюс недешево.

Менеджмент пользуется моментом и направляет сверхдоходы не на дивиденды (хоть они и выросли), а на погашение долга – за 9 мес 2020 погасили уже 1,07 млрд долл долга при FCF в 1,43 млрд. На фоне рекордной EBITDA соотношение Net Debt/EBITDA упало до 0,7х, минимум за последние 4 года.

Основное конкурентное преимущество Полюса – сырьевая база. Активно вкладывали в развитие новых месторождений, таких как Олимпиада и Наталка.

В результате у компании самая низкая себестоимость в мире (за 8 лет упала почти в 2 раза), и самая высокая маржинальность. Но и по мультипликаторам Полюс стоит дороже, чем тот же Полиметалл или Петропавловск.

В целом, хорошая компания, но покупать ее надо было раньше, когда был потенциал как роста цены на золото, так и операционных показателей.

Дилетант, спасибо! первый приз ваш

Никому смотрю особо не интересен отчет полюса)

Тимофей Мартынов, так этож мошенники. что хочешь нарисуют с кипрским гражданством.

витя витин, кто мошенники?:)

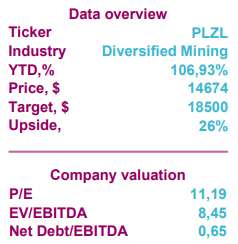

ВЗГЛЯД: «КИТ Финанс Брокер» рекомендует покупать акции Полюса с целевым ориентиром 18500 руб

Роман Ранний, интересно, я поставил цель 173ХХ-174ХХ к началу 02.21. Правда, сейчас можем сходить протестить 14ХХХ-138ХХ. Посмотрим, кто окажется прав в итоге, я или кит, а может оба

Николай Гритчин, надеюсь ниже не пойдет, а то все из полюса в полиметалл сразу перебегут!)))))))))

ВЗГЛЯД: «КИТ Финанс Брокер» рекомендует покупать акции Полюса с целевым ориентиром 18500 руб

ВЗГЛЯД: «КИТ Финанс Брокер» рекомендует покупать акции Полюса с целевым ориентиром 18500 руб Полюс – пришло время покупать - КИТ Финанс Брокер

Полюс – пришло время покупать - КИТ Финанс Брокер

Полюс — одна из крупнейших золотодобывающих и самых эффективных компаний в мире. Но главное преимущество, у Полюса самая низкая себестоимость мире. Полюс обладает 2-ыми крупнейшими запасами золота в мире и занимает 8 место по добыче.

За последние 3 месяца акции Полюса скорректировались более чем на 20% вниз вслед за золотом, при этом компания отчиталась о сильных финансовых результатах за III кв. 2020 г. по МСФО.

Выручка золотодобытчика увеличилась на 36% по сравнению с аналогичным периодом прошлого года – до $1,45 млрд. Чистая прибыль компании увеличилась на 72% – до $516 млн.

Такие результаты обусловлены в основном за счёт более высоких цен на золото по сравнению с прошлым годом, а также из-за девальвации рубля.

Сейчас цены на золото разворачиваются после 4 месяцев коррекции от исторических максимумов. Мы считаем, что новые стимулы на фоне второй волны коронавируса со стороны центральных банков приведут к росту цен на золото. Таким образом, на фоне роста цен на золото и девальвации рубля, мы ждём сильные финансовые результаты по итогам 2020 г.

Авто-репост. Читать в блоге >>> Кто из местных участников собирается участвовать в выкупе акций Полюса?

Кто из местных участников собирается участвовать в выкупе акций Полюса?

Брокеры и их депозитарии не владеют информацией и рекомендуют обращаться к самой компании.

Сама компания (Полюс) сделала всё таким образом чтобы мелкие акционеры не предъявили акции к выкупу.

Вот тут описана программа выкупа: polyus.com/ru/media/press-releases/board-of-directors-approves-programme-to-purchase-shares/

Вопросы и запросы о содействии в отношении процедуры подачи Заявок на продажу Обыкновенных акций и ДА, принадлежащих Российским владельцам ДА, могут быть направлены в НРК-Р.О.С.Т. в рабочие часы по адресу: Акционерное общество «Независимая регистраторская компания Р.О.С.Т.», ул. Стромынка, д. 18, корп. 5Б, Москва, Российская Федерация, эл. почта [email protected], тел.: 8-800-700-94-47 (для звонков с территории Российской Федерации).

А вот сам депозитарий НРК-Р.О.С.Т. и его расценки: www.rrost.ru/ru/

пишет

пишет

t.me/borodainvest/503

Полюс уходит в небо

Максимально мощный отчет за 3 квартал 2020 года по МСФО от золотодобывающей компании:

— выручка выросла на 36%; (в долларах!)

— EBITDA выросла на 56%; (а ведь еще была девальвация!)

— скорректированная чистая прибыль выросла на 68%;

Компания очень сильно выиграла от волатильности рынков и роста цен на защитные активы! Но и котировки не стояли на месте и с 4 апреля 2019 года выросли в 5 раз! Мультипликаторы очень высокие:

EV\EBITDA = 9; P\E = 12,5; Debt\EBITDA = 0,7 ДД = 2% Почти все зарубежные аналоги стоят дешевле.

Перед акционером встает резонный вопрос: «Куда направить огромную прибыль?» Вариантов только два: наращивать дивиденды или кого-то купить. Посмотрим что решит менеджмент.

Для нас с вами это все пока не принципиально, так как я абсолютно уверен, что акции нужно продавать. (если они у вас есть) Антиковидная вакцина уже максимально близка к запуску в производство. Победа над пандемией точно приведет к росту рынков и перекладки из защитных активов в более рискованные инструменты. Золото как раз должно стать одной из главных жертв нормализации экономической активности. Но возможно перед этим сначала будет решающий заход цен на 2000+ долларов и тогда котировки компании еще раз обновят исторические максимумы.

❗️Не является индивидуальной инвестиционной рекомендацией

Мне показалось или я действительно где-то видел новость, что Полюс может заплатить промежуточные дивы?

Николай Гритчин, Это наверное в своих сноведениях, ВЫ видели и то только мельком — прмежуточные дивы, от Полюса???

Chef, вот мне как раз казалось, что наталкивался на такую новость, что Полюс может заплатить первые промежуточные. Но могу и ошибаться

Николай Гритчин, странную дискуссию вы завели, так-то Полюс ежегодно платит промежуточные (осенью). Возможно речь о интервью Грачева, где он сказал что не видит смысла в РАЗОВЫХ дивидендных выплатах?

Мне показалось или я действительно где-то видел новость, что Полюс может заплатить промежуточные дивы?

Николай Гритчин, Это наверное в своих сноведениях, ВЫ видели и то только мельком — прмежуточные дивы, от Полюса???

Chef, вот мне как раз казалось, что наталкивался на такую новость, что Полюс может заплатить первые промежуточные. Но могу и ошибаться Полюс подумал, что хватит падать, и решил подрасти. Тем более, что добыча за 3 квартал выросла на 12%, выручка еще больше, разработка новых месторождений сулит перспективную прибыль. К новостям о вакцине начинают привыкать, а шустрые трейдеры решили воспользоваться просадкой. Сегодня День благодарения в Америке, все солидные конторы на отдыхе и рынком сегодня рулят другие, которых воодушевила новость о выкупе Полюсом 1 процента своих акций.

Полюс подумал, что хватит падать, и решил подрасти. Тем более, что добыча за 3 квартал выросла на 12%, выручка еще больше, разработка новых месторождений сулит перспективную прибыль. К новостям о вакцине начинают привыкать, а шустрые трейдеры решили воспользоваться просадкой. Сегодня День благодарения в Америке, все солидные конторы на отдыхе и рынком сегодня рулят другие, которых воодушевила новость о выкупе Полюсом 1 процента своих акций.

Про вакцину которая обвалила золото 9 ноября:

Про вакцину которая обвалила золото 9 ноября:

«Британская фармацевтическая компания AstraZeneca манипулировала результатами испытаний вакцины от коронавируса» — с таким заголовком сообщение о новых данных по эффективности препарата AZD1222 опубликовал телеграм-канал «RT на русском». Речь идет о заявлении главы государственно-коммерческого партнерства Operation Warp Speed Монсефа Слауи, в рамках которого власти США инвестировали в разработку вакцин от коронавируса более 10 млрд долларов, более миллиарда из которых поступили AstraZeneca. Об этом сообщает «Рамблер». Далее: news.rambler.ru/tech/45311679/?utm_content=news_media&utm_medium=read_more&utm_source=copylink

news.rambler.ru/tech/45311679-anomaliya-astrazeneca-pochemu-vaktsina-kompanii-okazalas-bolee-effektivnoy-v-malyh-dozah/?utm_source=head&utm_campaign=self_promo&utm_medium=news&utm_content=news Новости о buyback Полюса будут нейтрально восприняты рынком - Sberbank CIB

Новости о buyback Полюса будут нейтрально восприняты рынком - Sberbank CIB

После завершения обратного выкупа доля акций «Полюса» в свободном обращении, по оценкам компании, должна составить 21,84% (на данный момент — 22,073%).

Предложенный ценовой диапазон предполагает премию в 9,7-24,4% к итоговой цене понедельника; при этом нижняя граница этого диапазона на 3,8% ниже средневзвешенной цены за последние три месяца, а верхняя — на 10,0% выше. С учетом ценового диапазона совокупный объем сделки должен составить $300-342 млн. Средний оборот за последние 100 дней составляет около $52,5 млн. Принимая во внимание сравнительно небольшой объем выкупа мы считаем, что эта новость будет нейтрально воспринята рынком.

Лапшина Ирина

Sberbank CIB

Сообщения об эффективности разрабатываемых вакцин от коронавируса снизили спрос на золото как на защитный актив. Это чревато тем, что котировки золотодобывающих компаний также будут какое-то время подвержены давлению. При этом акции производителей стали и цветных металлов, возможно, продолжат дорожать в связи с обнадеживающими перспективами на 2021 год и в преддверии ожидающейся будущей весной информации о новой китайской пятилетке. Мы рекомендуем ПОКУПАТЬ акции производители стали (с 22-23 октября), а также РУСАЛа и Норникеля.

Авто-репост. Читать в блоге >>> Выкуп акции Полюса с премией к рынку - позитивный фактор - Газпромбанк

Выкуп акции Полюса с премией к рынку - позитивный фактор - Газпромбанк

Максимальное число акций «Полюса», которое может быть приобретено в рамках программы, составляет всего 1,05% от общего количества акций компании.

Число акций в свободном обращении уменьшится незначительно – до 21,8% с 22,1%. Общая сумма, которая может быть направлена на выкуп, составляет 300-343 млн долл., что равно всего 1,2-1,3% рыночной капитализации «Полюса».

Тот факт, что акции выкупаются с премией к рынку, позитивен, но небольшой объем выкупаемых акций делает новость нейтральной в отношении влияния на акцию.

Шевелева Наталья

Мартынова Мария

«Газпромбанк»

Авто-репост. Читать в блоге >>> Обратный выкуп акций Полюса позитивно повлияет на их цену - Атон

Обратный выкуп акций Полюса позитивно повлияет на их цену - Атон

Совет директоров Полюса одобрил программу обратного выкупа

Совет директоров Полюса утвердил программу приобретения до 1.43 млн обыкновенных акций. В программе могут принять участие все акционеры, включая контролирующего акционера Polyus Gold International Limited. Миноритарные акционеры могут принять участие в программе приобретения до 318 тыс. акций. Программа приобретения будет реализована в порядке модифицированного «голландского аукциона» в срок до 24 декабря. Цена приобретения — $210-240 за акцию ($105-120/ГДР). Приобретенные акции будут использованы для текущей консолидации Лензолота, для долгосрочной программы поощрения, а также в качестве встречного вознаграждения в потенциальных сделках M &A.

Объем выкупа небольшой — на сумму около $300 млн или 1% акций в обращении (общая доля free-float — 23%), поэтому маловероятно, что его проведение существенно ухудшит профиль ликвидности. Голландский аукцион — вид аукциона, на котором цена снижается до тех пор, пока не поступит ценовое предложение (цена, которую платит каждый участник торгов, равна наименьшей цене, предложенной всеми участниками торгов или последнему успешному предложению). Обратный выкуп умеренно позитивен с точки зрения поддержки цены акций, но, учитывая его небольшой объем, вряд ли это событие приблизит стоимость акций к объявленной цене выкупа (если пониженный уровень цен на золото сохранится). Полюс торгуется с консенсус-мультипликатором EV/EBITDA 2021П 6.6x против 5.8x у крупных золотодобывающих компаний.

Атон

Авто-репост. Читать в блоге >>>

Что это значит

Что это значит

В обозначенной программе выкупа есть несколько важных моментов. Во-первых, обратный выкуп акций будет проводиться в рамках аукциона, то есть покупок с открытого рынка не будет. Из-за этого поддержки покупателям от фактора buyback, как например, у МТС или Роснефти ожидать не стоит.

Во-вторых, обозначенные ценовые границы выкупа находятся выше рыночных значений. В связи с этим в котировках наблюдается позитивная реакция. В то же время объемы выкупа довольно небольшие — у миноритариев может быть выкуплено всего около 0,24% от капитала. То есть коэффициент приобретения бумаг на аукционе может быть невысоким.

Таким образом, акции Полюса отреагировали на новость позитивно, однако ожидать, что акции будут постепенно подниматься к цене выкупа (около 15 960–18 240 руб.) не стоит. Скорее, при сохранении внешнего фона, бумаги будут консолидироваться вблизи текущих уровней вплоть до завершения приема заявок на выкуп акций программы — 24 декабря. При этом при ухудшении конъюнктуры на рынке золота в этот период акции Полюса могут выглядеть чуть устойчивее представителей сектора из-за фактора buyback.

БКС Мир инвестиций

Полюс - факторы роста и падения акций

- Себестоимость добычи у Полюса - самая низкая в мире (03.12.2020)

- Стратегическая отрасль, поэтому вероятно что Минфин не будет трогать золотодобытчиков, чтобы сохранить им и прибыльность и возможность инвестировать в добычу (13.07.2021)

- Сухой Лог должен добавить чуть ли не 100% текущей добычи к 2025 году, на пике там будет добываться 2,3-3,5 млн унций золота (09.01.2022)

- Компания планирует запустить Сухой Лог в 2028-2029 году (28.01.2025)

- Казначейский пакет Полюса составляет 40,8 млн акций или 29,99%, потратив на это 579 млрд рублей. (28.01.2025)

- Непрозрачный выкуп с премией к рыночной цене у тех, кто раньше подал заявку. (20.10.2023)

- Долговая нагрузка после выкупа может выйти за рамки, когда по див. политике должны платить дивиденды. (20.10.2023)

- Капзатраты на Сухой Лог могут составить $6 млрд (28.01.2025)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Полюс - описание компании

ОАО «Полюс Золото» (ИНН 7703389295) — ведущий производитель золота в России. Портфель активов компании включает рудные и россыпные месторождения золота в Красноярском крае, Иркутской, Магаданской и Амурской областях, Республике Саха (Якутия), на которых компания ведет разведку и добычу драгоценного металла.На Московской бирже торгуется 4,53% акций, 63,72% контролирует через Polyus Gold сын бизнесмена Сулеймана Керимова Саид, а еще 31,75% находится на счетах «Полюса» в виде квазиказначейских акций

Расписки на акции Полюса (ГДР) торгуются в Лондоне.

1 ГДР Полюса = 0,5 акций Полюса.

http://polyus.com/ru/investors/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций