| Число акций ао | 474 млн |

| Номинал ао | — |

| Капит-я | 241,6 млрд |

| Выручка | 248,8 млрд |

| EBITDA | 83,8 млрд |

| Прибыль | 43,4 млрд |

| P/E | 5,6 |

| P/S | 1,0 |

| P/BV | 1,2 |

| EV/EBITDA | 5,4 |

| Полиметалл (Solidcore) Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Полиметалл (Solidcore) акции

-

White bear (Polymetal)

White bear (Polymetal)

Polymetal продажа

Размер выделяемого % от депозита на сделку — 25 %

Максимальный стоп от депозита в % — 10 %

Рекомендуемый вход — в диапазоне от 766-768

Рекомендуемый стоп — 780

Рекомендуемая цель — 650

Временной горизонт — 2 месяца

Полиметалл - с 2017 года на дивиденды будет направляться 50% от чистой прибыли.

Полиметалл - с 2017 года на дивиденды будет направляться 50% от чистой прибыли.

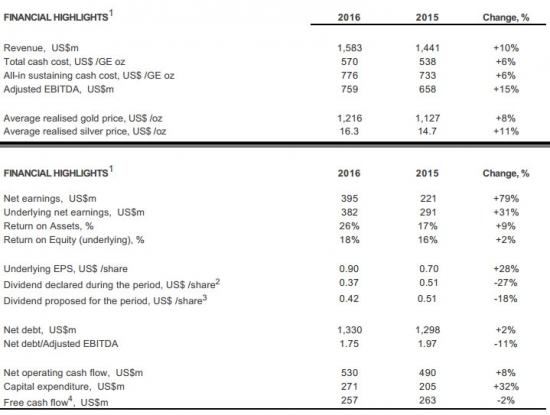

Polymetal в 2016 г. увеличил EBITDA на 15%, до $759 млн

Скорректированная EBITDA Polymetal в 2016 году выросла на 15% по сравнению с 2015 годом и составила $759 млн, сообщила компания. Чистая прибыль Polymetal по итогам 2016 года составила $395 млн, на 79% больше 2015 года. Скорректированная чистая прибыль составила $382 млн, увеличившись на 31% по сравнению с предыдущим годом. Выручка компании увеличилась на 10% до $1583 млн.

Результаты компании оказались чуть хуже ожиданий рынка. В целом, динамика финансовых показателей соответствовала изменению цен на рынке драгоценных металлов, а также объемам продаж. При росте средней цены реализации золота на 8% и объемов продаж на 2%, выручка увеличилась на 10%. В тоже время динамика EBITDA была лучше, чем выручка, при том, что издержки на унцию золота выросли на 6%. Это связано с сокращением расходов не связанных с производственной деятельностью. Polymetal озвучил новую дивидендную политику. С 2017 года на дивиденды будет направляться не 30%, а 50% от чистой прибыли.

Промсвязбанк Полиметалл - дивиденды с коэффициентом выплат до 50% от чистой прибыли, согласно новой политике.

Полиметалл - дивиденды с коэффициентом выплат до 50% от чистой прибыли, согласно новой политике.

POLYMETAL ОПУБЛИКОВАЛ РЕЗУЛЬТАТЫ ПО МСФО ЗА 2П16 И РЕКОМЕНДОВАЛ ДИВИДЕНДЫ

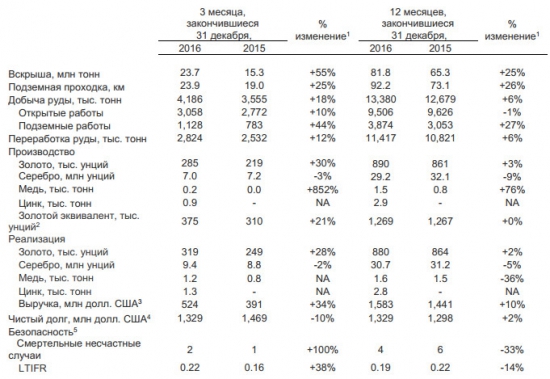

Выручка достигла $990 млн, что соответствует росту на 67% п/п, EBITDA составила $465 млн (58% п/п), способствовав высокой рентабельности 47%. Результаты поддержал рост объемов производства, даже несмотря на наблюдавшееся во 2П16 снижение цен на золото. Чистая прибыль выросла на 41% п/п за счет прибыли от курсовых разниц на фоне укрепления рубля. Polymetal рекомендовал финальные дивиденды за 2016 в размере $0,18 на акцию и утвердил новую дивидендную политику, согласно которой регулярные дивиденды будут выплачиваться раз в полгода с коэффициентом выплат 50% от чистой прибыли, если коэффициент чистый долг /скоррект. EBITDA будет оставаться ниже 2,5x.

Результаты оказались существенно выше п/п на фоне роста производства во 2П (производство золота выросло на 63% п/п ). Дивиденды были рекомендованы в соответствии со старой политикой (30% от чистой прибыли за 2П16) и предполагают доходность 1,5%. Мы приветствуем увеличение коэффициента выплат до 50%, согласно новой политике, и считаем, что это повысит инвестиционную привлекательность компании.

АТОН Чистая прибыль Полиметалла за 2016 год по предварительным данным составила $395 млн по сравнению с $221 млн в 2015 году (рост в 1,79 раз).

Чистая прибыль Полиметалла за 2016 год по предварительным данным составила $395 млн по сравнению с $221 млн в 2015 году (рост в 1,79 раз).

Выручка +10% г/г и составила $1,583 млн.

Объем продаж золота составил 880 тыс. унций, +2% г/г.

Объем продаж серебра составил 30.7 млн унций, -2% г/г.Скорректированная EBITDA +15% г/г и составила $759 млн.

Рентабельность по скорректированной EBITDA составила 48% по сравнению с 46% в 2015 году.

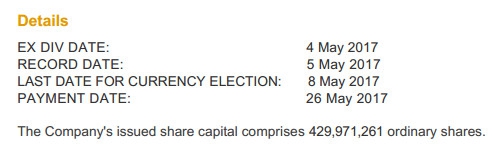

пресс-релиз Совет директоров Полиметалла рекомендует итоговые дивиденды в размере $0,18 за акцию (приблизительно $77 млн), что составляет 30% от скорректированной чистой прибыли за 2 п/г 2016 года. Общая сумма объявленных дивидендов за период составила $179 млн.

Совет директоров Полиметалла рекомендует итоговые дивиденды в размере $0,18 за акцию (приблизительно $77 млн), что составляет 30% от скорректированной чистой прибыли за 2 п/г 2016 года. Общая сумма объявленных дивидендов за период составила $179 млн.

ГОСА — 16 мая

Изменения в дивидендной политике:

Полугодовые дивиденды будут выплачиваться на основе 50% чистой прибыли (до этого — 30%)

Политика вступит в силу, начиная с промежуточных дивидендов за 2017 финансовый год.Выплата регулярных дивидендов строго ограничена соотношением чистого долга к скорректированной EBITDA, которое не может превышать 2.5х (ранее 1.75х, на усмотрение совета директоров).

Совет директоров продолжит ежегодно рассматривать вопрос о выплате специальных дивидендов. Решение о выплате специальных дивидендов будет приниматься (с учетом прочих факторов), исходя из наличия свободных денежных потоков (после выплаты регулярных дивидендов), рыночного прогноза и других факторов.

пресс-релиз Polymetal вырос против рынка, отыгрывая корпоративный позитив

Polymetal вырос против рынка, отыгрывая корпоративный позитивАкции Polymetal вечером прибавляли почти 2%, отыгрывая поток позитивной корпоративной информации, а в течение дня они дорожали более чем на 2% до максимума с начала марта.

Чистая прибыль Polymetal Int. (объединяет активы ОАО «Полиметалл») по итогам 2016 года выросла почти в 1,8 раза по сравнению с предыдущим годом — до 395 миллионов долларов по МСФО.

Выручка компании увеличилась на 10% — до 1,583 миллиарда долларов. При этом средняя цена продажи золота выросла на 8% — до 1216 долларов за унцию, серебра — на 11%, до 16,3 доллара за унцию. Объем продаж золота составил 880 тысяч унций, увеличившись на 2%, а объем продаж серебра составил 30,7 миллиона унций, что на 2% ниже по сравнению с 2015 годом и соответствует динамике объема производства.

Polymetal не планирует новых больших приобретений в ближайшее время и сосредоточится на имеющихся трех проектах развития месторождений драгметаллов «Нежданинское», «Викша» и «Прогноз».

Самым же главным для инвесторов стало, пожалуй, сообщение, что Polymetal будет направлять на дивиденды 50% от скорректированной чистой прибыли вместо 30%. Новая политика вступит в силу, начиная с промежуточных дивидендов за 2017 финансовый год.

Совет директоров Polymetal во вторник утвердил изменение дивидендной политики. Новый вариант предполагает выплату акционерам 50% скорректированной чистой прибыли вместо 30%. Выплачивать дивиденды компания будет раз в полгода, начиная с промежуточных дивидендов 2017 года. Также Polymetal повысил коэффициент чистого долга к EBITDA, при котором выплачиваются дивиденды: он вырос с 1,75 до 2,5.

Совет директоров Polymetal во вторник утвердил изменение дивидендной политики. Новый вариант предполагает выплату акционерам 50% скорректированной чистой прибыли вместо 30%. Выплачивать дивиденды компания будет раз в полгода, начиная с промежуточных дивидендов 2017 года. Также Polymetal повысил коэффициент чистого долга к EBITDA, при котором выплачиваются дивиденды: он вырос с 1,75 до 2,5.

Коммерсант Запасы Polymetal за 2016 г. сократились на 5%, ресурсы выросли на 29%

Запасы Polymetal за 2016 г. сократились на 5%, ресурсы выросли на 29%

Рудные запасы компании Polymetal за 2016 год сократились на 5%, до 19,8 млн унций золотого эквивалента, сообщила компания. В основном это связано с истощением и переоценкой запасов на Варваринском месторождении, которое было частично компенсировано приобретением Комаровского, Долинного и ростом запасов на месторождении Светлое, поясняет Polymetal. Минеральные ресурсы Polymetal (дополнительно к запасам) увеличились на 29%, до 16,5 млн унций в эквиваленте в результате приобретения месторождений Капан и Комаровское и первоначальной оценки ресурсов Левобережного и Личкваза.

Варваринское месторождение одно из старых активов компании, но его запасы не самые крупные. Самым большим с точки зрения запасов является Кызыл (7,2 млн унций). На него приходится 36% от общего объема. В целом, ресурсная база одна из проблем Polymetal, что объясняет высокую активность компании на рынке M&A.

Промсвязьбанк

Polymetal консолидирует Тарутинское медное месторождение, покупает оставшиеся 25% за $10 млн акциями

Polymetal консолидирует Тарутинское медное месторождение, покупает оставшиеся 25% за $10 млн акциями

Polymetal консолидировал ООО Восточный Базис, которое владеет лицензией на разработку Тарутинского медного месторождения. Как говорится в сообщении Polymetal, он приобрел дополнительные 25% у Gerosena Trading Ltd, увеличив долю до 100%. Вознаграждение составляет $10 млн, которые подлежат выплате акциями Polymetal (0,2% от увеличенного акционерного капитала). Оценка запасов Тарутинского будет готова в III квартале 2017 года, начало добычи запланировано на 2018 год. Polymetal планирует в течение 2018-2020 годов ежегодно доставлять и перерабатывать на своем предприятии Варваринское до 300 тыс. тонн руды с Тарутинского и производить 4-5 тыс. тонн меди в год.

Месторождение войдет в производственную цепочку Варваринского хаба, т.к. географически близко к нему. Помимо меди его руды содержат серебро. В Polymetal сейчас реализует три основных вида металла: золото, серебро и медь. Тарутинское медное месторождение увеличит долю в доходах компании от меди в среднем на 25 млн долл.

Промсвязьбанк POLYMETAL КОНСОЛИДИРОВАЛ ТАРУТИНСКОЕ МЕДНОЕ МЕСТОРОЖДЕНИЕ, СУММА СДЕЛКИ $10 МЛН — КОМПАНИЯ

POLYMETAL КОНСОЛИДИРОВАЛ ТАРУТИНСКОЕ МЕДНОЕ МЕСТОРОЖДЕНИЕ, СУММА СДЕЛКИ $10 МЛН — КОМПАНИЯ

Прогнозы:

Прогнозы:Компания подтверждает производственный план на 2017 и 2018 год в объеме 1.40 млн унций и 1.55 млн унций золотого эквивалента, соответственно. Ожидается, что в течение предстоящих двух лет производство, традиционно, будет выше во втором полугодии. Рост производства в 2017 году будет обеспечен Варваринским (Комаровское), Охотским хабом (Светлое), Омолоном и Капаном. Это должно компенсировать снижение содержаний на Дукате и Воронцовском.

Ожидается, что в денежные затраты в 2017 году составят US$ 600-650/унцию, а совокупные денежные затраты - 775-825/унцию золотого эквивалента, что несколько выше прогнозных затрат на 2016 год в размере US$ 525-575/унцию и US$700-750/унцию соответственно. Рост затрат связан с увеличением цен на дизельное топливо и укреплением российского рубля на фоне роста цен на нефть в IV квартале 2016 года.

План капитальных затрат на 2017 год составляет US$ 370 млн, что на US$ 30 млн больше по сравнению с планом предыдущего года. Дополнительные инвестиции будут направлены в новые разрабатываемые проекты, включая Нежданинское, Прогноз и Викшу.

пресс-релиз

Polymetal может купить крупнейшее российское месторождение серебра

Polymetal может купить крупнейшее российское месторождение серебра

Polymetal подписал с Baker Steel Resources Trust Limited соглашение о покупке 10% акций Polar Silver Resources за $3 млн, сообщили компании. Polar Silver контролирует 50% в крупнейшем в России неразработанном месторождении серебра «Прогноз». Оставшаяся часть контролируется частными лицами, пишет Polymetal. Месторождение находится в Якутии, его ресурсы – 293 млн унций серебра.

Пока известны лишь ресурсы месторождения, более детально оценить его вес в общей структуре запасов Polymetal можно будет после того как появятся данные P&P. Тем не менее, грубая прикидка позволяет предположить, что по объемам добычи оно может быть на уровне Дуката (15 млн унций серебра в год), а в общей структуре запасов на него будет приходиться около 2-3%. Мы считаем, что из более сложных условий добычи и менее развитой инфраструктуры издержки на нем будут выше, чем по текущим серебряным месторождениям компании.

Промсвязьбанк Polymetal не будет участвовать в аукционе на месторождение Сухой Лог, так как «участие в нем не соответствует стратегии компании». (Финанз)

Polymetal не будет участвовать в аукционе на месторождение Сухой Лог, так как «участие в нем не соответствует стратегии компании». (Финанз) Polymetal International plc (LSE, Московская биржа: POLY, АДР: AUCOY) (совместно со своими дочерними компаниями, далее именуемая “Полиметалл”, “Компания” или “Группа”) сообщает, что с 19 декабря 2016 года компания включена в список Euromoney Global Gold Index.

Polymetal International plc (LSE, Московская биржа: POLY, АДР: AUCOY) (совместно со своими дочерними компаниями, далее именуемая “Полиметалл”, “Компания” или “Группа”) сообщает, что с 19 декабря 2016 года компания включена в список Euromoney Global Gold Index.

e-disclosure.ru/portal/event.aspx?EventId=28N4t9qT102lGrQk79oHLg-B-B

Полиметалл (Solidcore) - факторы роста и падения акций

- Рост цен на драгметаллы; Возможное ослабление рубля (01.02.2017)

- FREE FLOAT 75% - самый высокий на российской рынке (13.05.2021)

- Качественные месторождения: содержание металла в руде выше, чем у конкурентов. (13.05.2021)

- Возможный переезд в Казахстан 17.07.23 позволит выплатить дивиденды за 23 год (Несис держит акции в НРД) (12.05.2023)

- Должны продать российский бизнес больше, чем у него долгов на балансе (20.10.2023)

- Есть риск повышения налоговой нагрузки в РФ и Казахстане (но не ранее 22 года) (13.05.2021)

- Компания может разделиться на казахскую и российскую, а российская теоретически может быть продана на сторону с большим дисконтом. (08.07.2022)

- Дивиденды акционерам с Мосбиржи пока не могут дойти (20.10.2023)

Полиметалл (Solidcore) - описание компании

Полиметалл — компания, которая добывает золото и серебро в России и Казахстане.Доля продаж золота в 2020 году составила 86% в структуре выручки.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций