| Число акций ао | 474 млн |

| Номинал ао | — |

| Капит-я | 241,6 млрд |

| Выручка | 248,8 млрд |

| EBITDA | 83,8 млрд |

| Прибыль | 43,4 млрд |

| P/E | 5,6 |

| P/S | 1,0 |

| P/BV | 1,2 |

| EV/EBITDA | 5,4 |

| Полиметалл (Solidcore) Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Полиметалл (Solidcore) акции

-

Polymetal International plc (Polymetal)

Polymetal International plc (Polymetal)

430 115 480 акций http://moex.com/s909

Free-float 37%

Капитализация на 13.03.2018г: 267,532 млрд руб

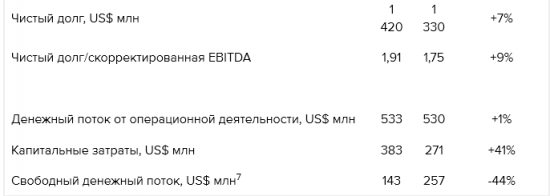

Чистый долг на 31.12.2016г: $1,330 млрд

Чистый долг на 31.12.2017г: $1,420 млрд

Выручка 2015г: $1441 млрд

Выручка 6 мес 2016г: $593 млн

Выручка 2016г: $1,583 млрд

Выручка 6 мес 2017г: $683 млн

Выручка 2017г: $1,815 млрд

Прибыль 2015г: $221 млн

Прибыль 6 мес 2016г: $165 млн

Прибыль 2016г: $395 млн

Прибыль 6 мес 2017г: $120 млн

Прибыль 2017г: $354 млн – Р/Е 13

http://www.polymetalinternational.com/ru/investors-and-media/reports-and-results/result-centre/

Polymetal International plc — торги в Лондоне

£7,85 = $10,947

http://www.londonstockexchange.com/exchange/prices-and-markets/stocks/summary/company-summary/JE00B6T5S470JEGBXSTMM.html?lang=en

Конкурс в руку) По-другому хотел набрать круг спекулей-инвесторов… Тема правдивая)

Аудитор, тема может и правдивая, но ты заспамил кучу веток форума зачем то еще поставил спецтеги форекс и крипта)

Есть инсайд. Приглашаю широкий круг спекулянтов и инвесторов

Есть информация по входу стратегических инвесторов в два котируемых ПАО и нацеленность данных ПАО на:

1. Рост капитализации до входа инвесторов

2. Рост капитализации для удобного поэтапного частичного выхода основателей.

Рост будет кратным. Акции вполне ликвидные. Сейчас идет подготовительный этап.

Что нужно мне:

1. Круг заинтересованных лиц (добавляйте запись в избранное). В течение месяца получат таргеты, и в последующем — сигналы на выход перед выходом основателей.

2. Монетизация инсайда (на добровольных началах по факту заработка поблагодарите доброго аудитора — словом, активами)

Аудитор, хорошая попытка

(добавляйте запись в избранное).

Роман Ранний, закончилась баном!

весь форум заспамил негодяй))!

Тимофей Мартынов, это не спам, а направление подсказок по одной из ПАО. Вторую не светил. По ней будет старт чуть раньше)

Аудитор, ах модер тебя еще по ошибке из бана выпустил!

Есть инсайд. Приглашаю широкий круг спекулянтов и инвесторов

Есть информация по входу стратегических инвесторов в два котируемых ПАО и нацеленность данных ПАО на:

1. Рост капитализации до входа инвесторов

2. Рост капитализации для удобного поэтапного частичного выхода основателей.

Рост будет кратным. Акции вполне ликвидные. Сейчас идет подготовительный этап.

Что нужно мне:

1. Круг заинтересованных лиц (добавляйте запись в избранное). В течение месяца получат таргеты, и в последующем — сигналы на выход перед выходом основателей.

2. Монетизация инсайда (на добровольных началах по факту заработка поблагодарите доброго аудитора — словом, активами)

Аудитор, хорошая попытка

(добавляйте запись в избранное).

Роман Ранний, закончилась баном!

весь форум заспамил негодяй))!

Тимофей Мартынов, это не спам, а направление подсказок по одной из ПАО. Вторую не светил. По ней будет старт чуть раньше)

Есть инсайд. Приглашаю широкий круг спекулянтов и инвесторов

Есть информация по входу стратегических инвесторов в два котируемых ПАО и нацеленность данных ПАО на:

1. Рост капитализации до входа инвесторов

2. Рост капитализации для удобного поэтапного частичного выхода основателей.

Рост будет кратным. Акции вполне ликвидные. Сейчас идет подготовительный этап.

Что нужно мне:

1. Круг заинтересованных лиц (добавляйте запись в избранное). В течение месяца получат таргеты, и в последующем — сигналы на выход перед выходом основателей.

2. Монетизация инсайда (на добровольных началах по факту заработка поблагодарите доброго аудитора — словом, активами)

Аудитор, хорошая попытка

(добавляйте запись в избранное).

Роман Ранний, закончилась баном!

весь форум заспамил негодяй))!

Есть инсайд. Приглашаю широкий круг спекулянтов и инвесторов

Есть информация по входу стратегических инвесторов в два котируемых ПАО и нацеленность данных ПАО на:

1. Рост капитализации до входа инвесторов

2. Рост капитализации для удобного поэтапного частичного выхода основателей.

Рост будет кратным. Акции вполне ликвидные. Сейчас идет подготовительный этап.

Что нужно мне:

1. Круг заинтересованных лиц (добавляйте запись в избранное). В течение месяца получат таргеты, и в последующем — сигналы на выход перед выходом основателей.

2. Монетизация инсайда (на добровольных началах по факту заработка поблагодарите доброго аудитора — словом, активами)

Аудитор, хорошая попытка

(добавляйте запись в избранное).

Polymetal - результаты компании показывают, что затраты начинают расти

Polymetal - результаты компании показывают, что затраты начинают расти

Polymetal International: финансовые результаты в рамках прогноза, рост прогноза по денежным затратам

Выручка составила $1 132 млн (в рамках прогноза АТОНа, +14% г/г) благодаря росту объемов продаж. Консенсус-прогноза нет. EBITDA составила $488 млн за 2П17 (+3% по сравнению с прогнозом АТОНа, +5% г/г), свободный денежный поток — $306 млн (+15% по сравнению с прогнозом АТОНа, -1% г/г). Общие денежные затраты (TCC): в 2017 составили $658 на унцию золотого эквивалента, в рамках прогноза компании $650-675 на унцию. Рост на 15% г/г преимущественно объясняется укреплением рубля и ростом цен на нефть. Были предложены финальные дивиденды в размере $0.3 на акцию ($129 млн в общей сложности, приблизительно 50% прибыли Polymetal за 2П17) — в целом в рамках прогноза АТОНа в $0.29 на акцию. Компания подтвердила, что запуск Кызыла идет по плану.EBITDA Polymetal за 2П17 ($488 млн) и финальные дивиденды ($0.3 на акцию, доходность 2.7%) оправдали наши ожидания — консенсус-прогноза не было. Результаты показывают, что затраты начинают расти (TCC 2017 +15% г/г), поскольку укрепление рубля и рост цен на нефть нейтрализовали позитивное влияние роста продаж на 12% в золотом эквиваленте и привели к снижению EBITDA за 2017 на 2% г/г. Повышение прогноза по затратам на 2018 ($650-700 на унцию золотого эквивалента) говорит о том, что укрепление рубля в этом году может вновь нейтрализовать ожидаемый эффект роста производства на 150 тыс унций. В этой связи консенсус-прогноз по EBITDA 2018 в размере $871 млн (+17% г/г) выглядит несколько агрессивно по спот-ценам на золото и курсу рубля, на наш взгляд. В целом мы сохраняем осторожный оптимизм по золотодобывающим компаниям, хотя мы предпочитаем Полюс Polymetal из-за его более высокой рентабельности и дивидендов.

АТОН Полиметалл - чистая прибыль по МСФО в 2017 году снизилась на 10%

Полиметалл - чистая прибыль по МСФО в 2017 году снизилась на 10%Полиметалл объявляет предварительные результаты Группы за год, закончившийся 31 декабря 2017 года:

· Выручка за 2017 год выросла на 15% по сравнению с 2016 годом и составила US$ 1 815 млн, в основном за счет роста производства в золотом эквиваленте на 13%. Объем продаж золота составил 1 090 тыс. унций, увеличившись на 24% по сравнению с прошлым годом, а объем продаж серебра снизился на 14% и составил 26,5 млн унций, что соответствует динамике объема производства. Средние цены реализации золота и серебра в целом не изменились по сравнению с 2016 годом и составили US$ 1 247 за унцию и US$ 16,1 за унцию соответственно.

· Денежные затраты Группы1 выросли на 15% по сравнению с уровнем 2016 года, составив US$ 658 на унцию золотого эквивалента, что соответствует нижней границе обновленного прогноза затрат в US$ 650-675 на унцию. Рост уровня затрат в основном связан с укреплением российского рубля (на 15%, со среднего курса 67,1 RUB/USD в 2016 году до 58,3 RUB/USD в 2017 году) на фоне недавнего роста цен на нефть и стабилизации макроэкономических условий в России. Совокупные денежные затраты1 составили US$ 893 на унцию золотого эквивалента, также в пределах обновленного прогноза затрат Компании, увеличившись на 15% в сравнении год к году, что вызвано в основном теми же факторами, а также значительным увеличением затрат на геологоразведку на всех предприятиях Группы.

· Скорректированная EBITDA1 снизилась на 2% по сравнению с 2016 годом и составила US$ 745 млн в результате роста затрат на фоне укрепления российского рубля, которые в значительной степени перекрыли рост производства. Рентабельность по скорректированной EBITDA составила 41% по сравнению с 48% в 2016 году.

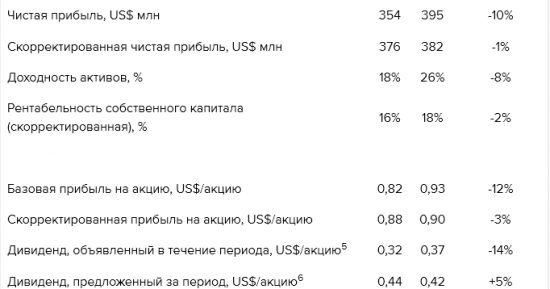

· Чистая прибыль2 составила US$ 354 млн по сравнению с US$ 395 млн в предыдущем году, что вызвано снижением EBITDA и влиянием неденежных положительных курсовых разниц на прибыль в 2016 году. Скорректированная чистая прибыль составила US$ 376 млн (US$ 382 млн в 2016 году).

· Капитальные затраты составили US$ 383 млн3, что на 41% выше по сравнению с 2016 годом в результате ускорения вскрышных работ и строительства на Кызыле, а также роста инвестиций в геологоразведку на всех действующих предприятиях. Работы по запуску проекта Кызыл и выводу Амурского ГМК на полную увеличенную проектную производительность во второй половине 2018 года проводятся в соответствии с планом.

· Чистый долг1 в течение периода вырос до US$ 1 420 млн (по сравнению с US$ 1 330 млн на 31 декабря 2016 года), а соотношение к скорректированной EBITDA составило 1,91x. Несмотря на интенсивное строительство на Кызыле, которое велось в течение 2017 года, Компания продолжила генерировать значительный свободный денежный поток1, который составил US$ 143 млн (US$ 257 млн в 2016 году), поддерживая при этом стабильный приток чистых денежных средств от операционной деятельности в размере US$ 533 млн (US$ 530 млн в 2016 году).

пресс-релиз

Polymetal опубликует сегодня, 12 марта финансовые результаты за 2П17

Polymetal опубликует сегодня, 12 марта финансовые результаты за 2П17

Аналитики Атона ожидают, что финальные дивиденды составят $0.29 на акцию:

Polymetal должен опубликовать свои финансовые результаты за 2П17 12 марта в 10:00 по московскому времени (7:00 по лондонскому времени) Мы ожидаем, что финансовые результаты Polymetal за 2П17 в целом совпадут с прогнозом: EBITDA должна вырасти до $476 млн (+85% п/п, +2% г/г) за счет роста объемов продаж золота, который будет несколько компенсирован снижением цен реализации — на 12% п/п/11% г/г. Свободный денежный поток во 2П17 должен составить $266 млн за счет сезонного роста прибыли, который превышает рост капзатрат (+15% п/п до $222 млн). Свободный денежный поток за 2017 должен составить $103 млн, принимая во внимание прогноз по капзатратам в размере $415 млн. Polymetal должен объявить финальные дивиденды 12 марта, и мы ожидаем, что они достигнут $0.29 на акцию (доходность 2.7%), поскольку соответствующая чистая прибыль должна составить $372 млн, а чистая долговая нагрузка — 1.9x. Мы не ожидаем какой-либо реакции рынка на результаты. НЕЙТРАЛЬНО.

ЧИСТАЯ ПРИБЫЛЬ POLYMETAL ПО МСФО В 2017 ГОДУ СНИЗИЛАСЬ НА 10%, ДО $354 МЛН – КОМПАНИЯ

ЧИСТАЯ ПРИБЫЛЬ POLYMETAL ПО МСФО В 2017 ГОДУ СНИЗИЛАСЬ НА 10%, ДО $354 МЛН – КОМПАНИЯ

Полиметалл - может выплатить финальные дивиденды за 2017г в размере $0,3 на акцию

Полиметалл - может выплатить финальные дивиденды за 2017г в размере $0,3 на акциюСовет директоров Полиметалла в соответствии с пересмотренной дивидендной политикой Компании предложил выплатить итоговые дивиденды в размере US$ 0,30 за акцию (приблизительно US$ 129 млн) по результатам года, закончившегося 31 декабря 2017 года (2016: US$ 0,18), что составляет 50% от скорректированной чистой прибыли за II полугодие 2017 года при соблюдении соотношения чистого долга к скорректированной EBITDA ниже установленного порогового значения 2,5x.

Таким образом, общая сумма объявленных дивидендов за 2017 год составила US$ 0,44 за одну акцию или US$ 189 млн, а дивидендная доходность к средней цене на акцию в 2017 году — 3,7%. Средняя дивидендная доходность за 3 года составляет 4,3%.

ЭКС-ДИВИДЕНДНАЯ ДАТА: 10 мая 2018 года

ДАТА ЗАКРЫТИЯ РЕЕСТРА: 11 мая 2018 года

ПОСЛЕДНЯЯ ДАТА ВЫБОРА ВАЛЮТЫ ВЫПЛАТЫ (USD/GBP): 14 мая 2018 года

ДАТА ВЫПЛАТЫ: 23 мая 2018 года

ГОСА: 25 апреля

пресс-релиз

12 марта 2018 г. Предварительные результаты за 2017 год

12 марта 2018 г. Предварительные результаты за 2017 год

22 марта 2018 г. Годовой отчет 2017

Полиметалл - выходит из Долинного золоторудного проекта в Казахстане

Полиметалл - выходит из Долинного золоторудного проекта в Казахстане

Полиметалл выходит из проекта по разработке золоторудного месторождения Долинное в Казахстане. Об этом сообщает «АК Алтыналмас», которая приобрела 100% долей ТОО «Актогай Мыс» (недропользователь месторождения)

1 марта совет директоров «АК Алтыналмас» принял решение о покупке 50% долей «Актогай Мыс» у PMYL Hokding и 50% у Dolphinflip Co Ltd. Общая сумма сделки составляет 33,5 миллиона долларов, она включает средства, которые будут направлены на погашение долга «Актогай Мыса» по договорам займа.

В июне 2015 года Полиметалл подписал соглашение о покупке 25-процентной доли в «Актогай Мыс», компания также взяла на себя обязательства по финансированию геологоразведочных работ на месторождении и технологических исследований. Летом 2017 года «Полиметалл» увеличил свою долю в ТОО до 50%.

Прайм Полиметалл - увеличение запасов и ресурсов является положительным моментом компании

Полиметалл - увеличение запасов и ресурсов является положительным моментом компании

Polymetal в 2017 г увеличил запасы на 5%, ресурсы — на 10%

Рудные запасы Polymetal за 2017 год увеличились на 5%, до 20,9 млн унций золотого эквивалента, сообщила компания, объясняя это успешной геологоразведкой на Албазино, Комаровском и Дукате, а также первичной оценкой запасов на Капане и Нежданинском. В том числе запасы золота увеличились на 5%, составив 18,4 млн унций, а запасы серебра уменьшились на 3%, до 158 млн унций. Запасы меди выросли на 25% и составили 82 тыс. тонн.

Рост запасов позитивный момент, т.к. для Polymetal пополнение ресурсной базы всегда было актуальным вопросом. С положительной точки зрения можно отметить то, что компания приростом запасов полностью перекрыла добычу в 2017 году.

Промсвязьбанк Полиметалл - обновил оценку Рудных Запасов (+5%) и Минеральных Ресурсов (+10%) в соответствии с Кодексом JORC (2012)

Полиметалл - обновил оценку Рудных Запасов (+5%) и Минеральных Ресурсов (+10%) в соответствии с Кодексом JORC (2012)Полиметалл”, “Компания” или “Группа”) представляет обновленные геологоразведочные данные за год, закончившийся 31 декабря 2017 года, и обновленную оценку Рудных Запасов и Минеральных Ресурсов в соответствии с Кодексом JORC (2012) по состоянию на 1 января 2018 года.

ГЛАВНОЕ ЗА 2017 ГОД

2017 году Компания продолжила использовать консервативные цены на золото и серебро для оценки запасов и ресурсов, US$ 1 200/унцию и US$ 16/унцию соответственно;

- Рудные Запасы увеличились на 5% до 20,9 млн унций золотого эквивалента (GE) на фоне успешного проведения геологоразведочных работ на Албазино, Комаровском и Дукате, а также первичной оценки запасов на Капане и Нежданинском.

- Запасы золота увеличились на 5%, составив 18,4 млн. унций, а запасы серебра уменьшились на 3% до 158 млн унций. В то же время запасы меди выросли на 25% и составили 82 тыс. тонн.

- Минеральные Ресурсы (дополнительно к Рудным Запасам) увеличились на 10% до 18,2 млн унций в золотом эквиваленте, в основном в результате первичной оценки Минеральных Ресурсов месторождений Пещерный и Нежданинское, а также прироста ресурсов на глубоких горизонтах Майского и Дуката.

- Среднее содержание в Рудных Запасах было стабильным по сравнению с прошлым годом на уровне 3,9 г/т золотого эквивалента и остается одним из самых высоких в отрасли. В то же время среднее содержание в Минеральных Ресурсах увеличилось на 11% до 4,7 г/т золотого эквивалента, в основном за счет прироста ресурсов с высокими содержаниями на новых проектах.

- В 2017 году Полиметалл провел бурение в объеме 421 км, что на 48% больше по сравнению с прошлым годом, так как Компания расширила область ведения геологоразведочных работ за счет новых активов, в основном Прогноза и Нежданинского, и кроме того продолжила вести геологоразведку на действующих предприятиях.

пресс-релиз Свежая аналитика от JP Morgan по акциям Полиметалла: t.me/intrinsic_value/44

Свежая аналитика от JP Morgan по акциям Полиметалла: t.me/intrinsic_value/44

Polymetal (Полиметал): вчера и сегодня сформировался сильный сигнал на покупку. Покупал сегодня, в пятницу еще докуплю.

lazytrader, А где сигнал? не понял что за примоугольники? Вообще смотрю полиметалл при баксе 58р и золоте 1280$ стоил 800р что то не понятное с бумагой твориться на первый взгляд, наверное надо в отчете посмотреть может они чего накопили когда бакс был 75… Ставка только на ослабление рубля в купе с повышением доллара, да и серебра

Genzo, я использую объемный анализ, прямоугольниками отмечаю места, где проходили интересные объемы на продажу или на покупку (красный и зеленый цвет соответственно). Если поступил сигнал на покупку, это не означает, что акция вырастет за следующую неделю, она может вырасти значительно и через полгода. Часто бывает, когда образуются сильные и продолжительные сигналы на покупку, то через какое то время начинают поступать интересные новости, разгоняющие бумагу. Так было с Татнефтью, Сигналы поступали долго, особенно сильные с 2016 года, уже Ванюта начал шортить бумагу, а сигнал на покупку усиливался, в итоге начали говорить и доп дивах и Татнефть начала улетать вверх. Я вышел очень рано)

Полиметалл (Solidcore) - факторы роста и падения акций

- Рост цен на драгметаллы; Возможное ослабление рубля (01.02.2017)

- FREE FLOAT 75% - самый высокий на российской рынке (13.05.2021)

- Качественные месторождения: содержание металла в руде выше, чем у конкурентов. (13.05.2021)

- Возможный переезд в Казахстан 17.07.23 позволит выплатить дивиденды за 23 год (Несис держит акции в НРД) (12.05.2023)

- Должны продать российский бизнес больше, чем у него долгов на балансе (20.10.2023)

- Есть риск повышения налоговой нагрузки в РФ и Казахстане (но не ранее 22 года) (13.05.2021)

- Компания может разделиться на казахскую и российскую, а российская теоретически может быть продана на сторону с большим дисконтом. (08.07.2022)

- Дивиденды акционерам с Мосбиржи пока не могут дойти (20.10.2023)

Полиметалл (Solidcore) - описание компании

Полиметалл — компания, которая добывает золото и серебро в России и Казахстане.Доля продаж золота в 2020 году составила 86% в структуре выручки.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций