Акции Распадской становятся долгосрочной инвестиционной идеейРаспадская: сильные финансовые результаты ≠дивидендные выплаты

Распадская опубликовала финансовые результаты по МСФО за 2017 г.

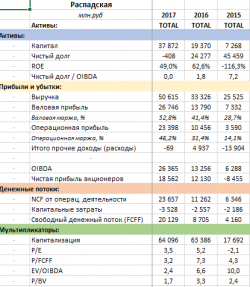

Выручка компании выросла в 1,7 раза, до $868 млн. Показатель EBITDA увеличился вдвое, до $455 млн. Рост обеспечен положительной динамикой цен на коксующийся уголь, а также увеличением объема продаж. EBITDA margin увеличилась до 52,4% с 40,6% в 2016 г. Чистая прибыль в прошлом году выросла на 72%, – с $185 до $319 млн. Чистый денежный поток от операционной деятельности составил $410 млн по сравнению с $171 млн в 2016 г.

По состоянию на 31 декабря 2017 г. общий долг Распадской сократился на $396 млн и составил всего $38 млн. Чистый долг стал отрицательным – минус $7 млн, для сравнения на конец 2016 г. показатель оценивался в $39 млн.

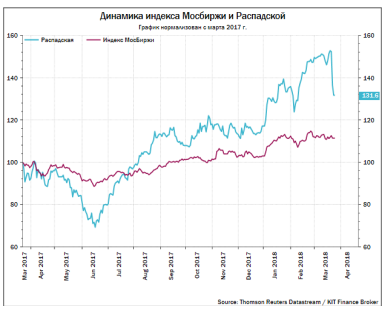

Несмотря на прекрасные финансовые результаты, 21 марта Совет директоров Распадской рекомендовал не выплачивать дивиденды за 2017 г., что вызвало обвал стоимости акций компании более чем на 12%.

Напомним:

82% акций Распадской принадлежит Evraz, в свободном обращении находятся 18%.

Компания за прошлый год добилась существенного улучшения результатов: основные финансовые показатели увеличились до рекордных уровней, а долговая нагрузка сократилась до минимума. Если оценивать компанию по мультипликаторам, Распадская торгуется с дисконтом как к российским конкурентам, так и к мировым аналогам.

Учитывая успехи Распадской, перед менеджментом компании встает вопрос о распределении полученной прибыли. Решение совета директоров не утверждать дивидендную политику и соответственно не выплачивать дивиденды акционерам за 2017 г. менеджмент объяснил существующей зависимостью действующей модели бизнеса Распадской от рыночной конъюнктуры, экспортных продаж и инфраструктуры. Данные факторы оцениваются менеджментом как риски, которые способны в будущем оказать негативные влияние на развитие компании. В этой связи менеджмент компании берет паузу для разработки более устойчивой бизнес-модели компании. Следующее заседание совета директоров запланировано на май.

Если оценивать перспективы утверждения дивидендной политики, то решения по данному вопросу можно ожидать не раньше II полугодия 2018 г. Выплата промежуточных дивидендов маловероятна. Принятие дивидендной политики является частью долгосрочной стратегии Распадской, которая потребует от менеджмента взвешенной оценки будущих рисков.

Таким образом, акции Распадской становятся долгосрочной инвестиционной идеей. Капвложения при условии грамотного управления инвестициями в долгосрочной перспективе положительно отразятся на стоимости бизнеса, однако, мы не увидим эффекта в 2018 г. Бумаги компании будут сильнее подвержены рыночному риску чем ранее, отреагируют на коррекцию рынка в случае, если она произойдет. Учитывая сильные финансовые результаты, но отсутствие дивидендных выплат в текущем году мы понижаем рейтинг Распадской с ПОКУПАТЬ до ДЕРЖАТЬ и целевую цену со 150 до 120 руб. Мы рекомендуем ДЕРЖАТЬ акции Распадской прежде всего в долгосрочных инвестиционных портфелях с горизонтом инвестирования от нескольких лет с долей 5-10% от суммарных активов.

КИТ Финанс Брокер

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций