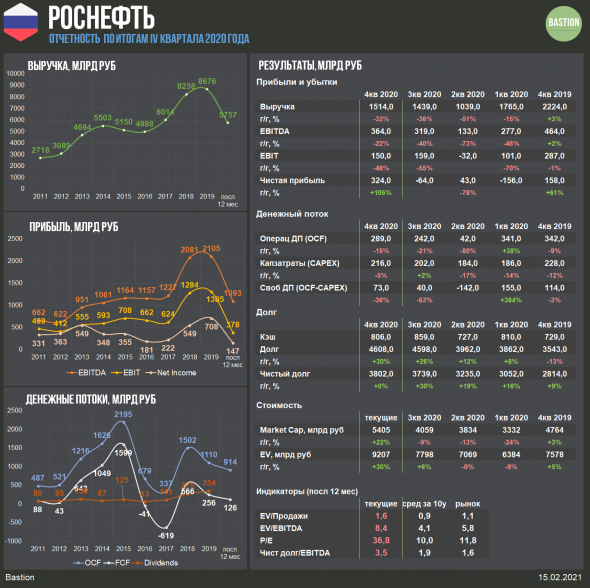

Роснефть 4 кв 2020

Отчет получился действительно интересным. Прежде всего нужно строго разделить операционную деятельность и результаты сделок M&A.

EBITDA за 4 кв 364 млрд, даже на 2 млрд ниже, чем в 3 кв, притом что выручка выросла на 5,7% кв/кв. Операционная прибыль примерно 160 млрд – на уровне прошлого квартала. В 3 кв был чистый убыток в размере 64 млрд из-за девальвации, теперь курс снизился с 79,7 до 73,7 руб и произошла положительная переоценка в размере 224 млрд, еще 184 млрд – прочие доходы и расходы. На выходе чистая прибыль 324 млрд за кв.

Прочие доходы в размере 504 млрд – это не живые деньги. Это разница между оценкой Роснефтью активов Таймырнефтегаза и переданным возмещением. Оценка при ряде допущений: цена 51 долл за баррель, ставка дисконтирования 16% в долларах. Если не угадали, будут впоследствии списывать в прочие расходы.

371 млрд в составе прочих расходов – обесценение активов. Оттока средств не произошло, но снизили дивидендную базу почти на 150 млрд.

В 4 кв получили 1 трлн предоплаты. На конец 3 кв краткосрочные и долгосрочные кредиты + предоплата были 5,35 трлн, на конец 4 кв уже 6 трлн.

Ситуация с собственным капиталом значительно улучшилась, в том числе и за счет сделки с Trafigura. 10% в Восток Ойл продали за 644 млрд (469 млрд пошло в добавочный капитал Роснефти, 175 млрд – неконтролирующая доля участия).

Чистая прибыль акционерам за 2020 год – 147 млрд, по дивидендной политике должны заплатить 73,5 млрд или 7,7 рублей на акцию, т.к. количество акций в обращении за 2020 год упало на 10,2% до 9,5 млрд штук.

Дилетант, @Роман Ранний, ты когда посчитал дивиденд 7 рублей на акцию, ты учел что количество акций в обращении сократилось на 10%?

Тимофей Мартынов, я так понимаю акции ещё не погашены, следовательно дивиденд должен выплачиваться и на выкупленные тоже.

Этот дивиденд из расчёта что акций 10 598 млн.

Роман Ранний, казначейские акции не участвуют в распределении дивидендов.

Олег Кузьмичев, а почему Лукойл выплачивал дивы на казначейские акции, или я что-то путаю?

Роман Ранний, лукойл держал акции на дочерней организации, они были квазиказначейскими.

Олег Кузьмичев, верно! надо тогда дивиденд пересчитать…

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций