Росимущество и Минэнерго расходятся в планах по дивидендам Роснефти

Позиции Минэнерго и менеджмента близки. Как сообщил вчера Интерфакс, Росимущество и Минэнерго подготовили два разных проекта директивы правительства cовету директоров Роснефти по вопросу о дивидендах за 2016 г. Вариант Росимущества предусматривает выплату 50% чистой прибыли по МСФО за 2016 г. Вариант Минэнерго выплата 35%, в соответствии с позицией менеджмента.

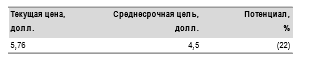

Доходность за 2016 г. в любом случае не превысит 3%. Чистая прибыль Роснефти сократилась в 2016 г. на 49% год к году до 181 млрд руб. в основном из-за особенностей учетной политики компании. При этом показатель EBITDA за 2016 г. снизился только на 1% до 1 144 млрд руб. При коэффициенте выплат 35% дивиденд за 2016 г. составит около 6 руб./акция, что соответствует доходности 1,9%. Коэффициенту 50% соответствует дивиденд 8,5 руб./акция и доходность 2,7%. В проекта бюджета на 2017-2019 гг. Минфин прогнозирует чистую прибыль Роснефти на уровне 374 млрд руб., 392 млрд руб. и 432 млрд руб. Если за 2017 г. будет выплачено 50% чистой прибыли по МСФО, то дивиденд составит 17,6 руб./акция с доходностью 5,6%.

Вариант с 35% и промежуточным дивидендом может быть предпочтительным для акционера. Мы полагаем, что позиция менеджмента Роснефти будет учтена правительством и дивиденд за 2016 г. составит 35% чистой прибыли. При этом Роснефть может выплатить промежуточный дивиденд за текущий год в 4 кв., также исходя из коэффициента 35%. В таком сценарии Роснефтегаз, которому принадлежит чуть более 50% акций Роснефти, получил бы в 2017 г. 60-65 млрд руб. дивидендов исходя из прогнозов Минфина. Для сравнения, выплата 50% прибыли 2016 г. в отсутствие промежуточных дивидендов принесла бы Роснефтегазу 45 млрд руб. на 15-20 млрд руб. меньше. Мы сохраняем рекомендацию ДЕРЖАТЬ акции Роснефти.Уралсиб

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций