| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 5 614,8 млрд |

| Выручка | 10 051,0 млрд |

| EBITDA | 2 923,0 млрд |

| Прибыль | 1 122,0 млрд |

| Дивиденд ао | 65,48 |

| P/E | 5,0 |

| P/S | 0,6 |

| P/BV | 0,6 |

| EV/EBITDA | 3,0 |

| Див.доход ао | 12,4% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Роснефть акции

-

Китайская CEFC инвестор «Роснефти» объявил о дефолте

Китайская CEFC инвестор «Роснефти» объявил о дефолте

22.05.2018

Китайская энергетическая компания CEFC, планировавшая приобрести часть акций «Роснефти» за 9 млрд евро, объявила о дефолте. Компания не смогла погасить облигации на 2 млрд юаней ($313 млн), пишет Bloomberg. Сообщение CEFC опубликовано на сайте Шанхайской клиринговой палаты. В нем говорится, что компания не сможет в срок погасить долги на сумму 2 млрд юаней ($313 млн). Что касается сделки с «Роснефтью», то опасения по поводу возможного срыва покупки акций уже высказывались ранее в марте. Роснефть - увеличила добычу нефти в Венесуэле в 2017 году на 17,6% — до 3,14 млн тонн

Роснефть - увеличила добычу нефти в Венесуэле в 2017 году на 17,6% — до 3,14 млн тонн«Роснефть» увеличила добычу нефти в Венесуэле в 2017 году на 17,6% по сравнению с показателем предшествующего года — до 3,14 млн тонн.

Росту добычи способствовали увеличение доли участия в СП Petromonagas в мае 2016 года, наращивание добычи в СП Petromiranda и начало опытно-промышленной добычи на проекте «Карабобо 2/4» (СП Petrovictoria).

Для повышения эффективности проектов компании с PDVSA в 2017 году приступило к деятельности СП Perforosven по оказанию нефтесервисных услуг (доля «Роснефти» – 51 % и PDVSA – 49%).

«Роснефть» увеличила в 2017 году инвестиции в проекты в Венесуэле по сравнению с показателем предшествующего года на 4,4% — до 95 млрд руб. В частности, инвестиции в Национальный нефтяной консорциум в 2017 году составили 24 млрд руб. (против 24 млрд руб. в 2016 году), СП PetroVictoria — 25 млрд руб. (против 26 млрд рублей в 2016 году), СП PetroMonagas — 46 млрд руб. (против 41 млрд руб. годом ранее).

В настоящее время «Роснефть» и PDVSA участвуют в пяти совместных проектах по добыче нефти в Венесуэле. «Роснефть» владеет долями в трех новых проектах в регионе Ла-Фаха: Petromonagas (доля — 40%), Petrovictoria (у «Роснефти» 40%) и «Хунин-6» (СП с Petromiranda). В проекте «Хунин-6» 40% акций принадлежит российскому предприятию «Национальный нефтяной консорциум» (у «Роснефти» — 80%). Также «Роснефть» разрабатывает два зрелых месторождения в СП Boqueron (доля «Роснефти» — 26,67%) и в СП Petroperija (доля «Роснефти» — 40%).

В декабре 2017 года «Роснефть» получила лицензии на разработку месторождений Патао и Мехильонес на шельфе Венесуэлы сроком на 30 лет.

РНС «Роснефть» угодила в межгосударственный конфликт

«Роснефть» угодила в межгосударственный конфликт

В четверг утром «Роснефть» оказалась участницей международного скандала. Официальный представитель МИД Китая Лу Кан, отвечая на вопрос, может ли вьетнамская «дочка» «Роснефти» – Rosneft Vietnam BV вести бурение в той части Южно-Китайского моря, которую Китай считает своей, заявил, что «никакая страна, организация, компания или физическое лицо не может заниматься нефтегазовой разведкой или разработкой месторождений в китайских водах без разрешения Пекина». Лу призвал стороны искренне уважать суверенные и юрисдикционные права Китая и не делать ничего, что могло бы повлиять на двусторонние отношения и региональный мир и стабильность. Несколько часов спустя Кремль дистанцировался от проблемы. «Роснефть» не консультировалась с Кремлем по вопросу бурения на шельфе Южно-Китайского моря», – заявил пресс-секретарь президента России Дмитрий Песков.

www.vedomosti.ru/business/articles/2018/05/18/769892-rosneft-ugodila-mezhgosudarstvennii-konflikt?utm_campaign=newspaper_18_05_2018&utm_medium=email&utm_source=vedomosti

www.kommersant.ru/doc/3630568

Китай выступил против работы «Роснефти» у побережья Вьетнама.

Китай выступил против работы «Роснефти» у побережья Вьетнама.

Территорию, на которой ведут бурение, Пекин считает своей.

17.05.2018

Ни одно государство, организация, компания или частное лицо не может заниматься разведкой или разработкой месторождений нефти и газа в территориальных водах Китая без разрешения Пекина, заявил официальный представитель министерства иностранных дел КНР Лу Кан на брифинге в четверг. Как пишет агентство Reuters, так он ответил на просьбу прокомментировать работы, которые дочка «Роснефти» Rosneft Vietnam B.V. ведет в Южно-Китайском море.“Мы призываем соответствующие стороны должным образом уважать суверенитет и юрисдикцию Китая и не делать ничего, что может повлиять на двусторонние отношения и мир, и стабильность региона.

«Роснефть» 15 мая сообщила, что Rosneft Vietnam B.V. начала бурение эксплуатационных скважин на месторождении Lan Do на шельфе Вьетнама. Работы ведутся на спорной территории, которую Китай считает своей, отмечает Reuters. Бурение ведется внутри так называемой девятипунктирной линии, которую Китай использует для определения своих территорий в Южно-Китайском море (в эти территории входит и исключительная экономическая зона Вьетнама), писал ранее Reuters со ссылкой на данные консалтинговой компании Wood Mackenzie. 17 мая агентство со ссылкой на неназванные источники написало, что Rosneft Vietnam B.V. обеспокоено возможной негативной реакцией Пекина на бурение на спорном участке.

Лу Канпредставитель МИД КНР

Деятельность «Роснефти» в Южно-Китайском море соответствует лицензионным обязательствам, заявил в четверг представитель компании.«Лицензионные участки компании “Роснефть” на шельфе Южно-Китайского моря находятся в территориальных водах Вьетнама», — цитирует его ТАСС.

«Роснефть» не консультировалась с Кремлем по поводу работ на шельфе в Южно-Китайском море, сообщил журналистам пресс-секретарь президента Дмитрий Песков.

Пекин в течение десятилетий ведет споры с несколькими странами Азиатско-Тихоокеанского региона, в том числе и с Вьетнамом, по поводу территориальной принадлежности ряда островов в Южно-Китайском море. Речь идет об архипелагах Сиша (Парасельские острова), Наньша (Спратли) и Хуанъянь (риф Скарборо). Reuters напоминает, что в марте власти Вьетнама были вынуждены отказаться от соглашения с испанской Repsol о ведении буровых работ в оспариваемой Пекином зоне.

Проект на шельфе Вьетнама, в котором Rosneft Vietnam B.V. владеет 35% и является оператором, предполагает разработку трех газоконденсатных месторождений — Lan Tai, Lan Do и PLD («Дикая Орхидея»). Они расположены в 370 км от берега, глубина моря на участках достигает 190 м. Начальные геологические запасы газа на месторождениях — около 69 млрд куб. м.

news.mail.ru/economics/33495953/?frommail=1 Новая бизнес-модель «Роснефти» оказалась успешна

Новая бизнес-модель «Роснефти» оказалась успешна

Менеджмент смещает вектор движения с экспансии на повышение стоимости самого бизнеса, то есть, выражаясь финансовым термином, старается обеспечить рост Valuation. Ключевым фактором для подобного вывода стало сообщение от 1 мая, что" Роснефть" вносит дополнительные изменения к своей стратегии «Роснефть-2022». Усилия будут направлены по трем ключевым направлениям, в частности усовершенствование инвестиционного процесса, сокращение оборотного капитала, оптимизация портфеля активов. Для закрепления рыночного эффекта и повышения доходности для акционеров было предложено провести процедуру buy back с рынка в период 2018-2020 гг. на $2 млрд.

Подробнее: www.vestifinance.ru/articles/101483

Роснефть - положительный СДП, несмотря на рост капзатрат

Роснефть - положительный СДП, несмотря на рост капзатрат

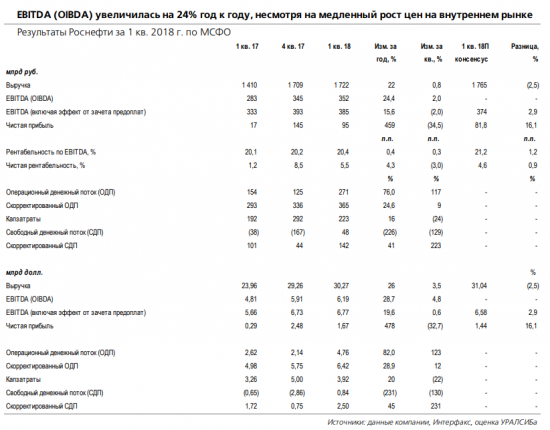

Результаты по МСФО за 1 кв. 2018 г: рост EBITDA (OIBDA) на 24% год к году, положительный СДП

Выручка и EBITDA близки к уровням 4 кв. 2017 г. Вчера Роснефть отчиталась по МСФО за 1 кв. 2018 г. Выручка возросла на 22% год к году и на 1% квартал к кварталу до 1 722 млрд руб. (30,3 млрд долл.), на 2,5% ниже консенсус- прогноза. EBITDA, рассчитанная как сумма операционной прибыли и амортизации, выросла на 24% год к году и на 2% квартал к кварталу до 352 млрд руб. (6,19 млрд долл.). Рассчитанный компанией показатель EBITDA, включающий эффект зачета предоплат, увеличился на 16% год к году и снизился на 2% квартал к кварталу до 385 млрд руб. (6,77 млрд долл.), оказавшись на 2,9% выше ожиданий рынка. Чистая прибыль выросла на 459% год к году и снизилась на 34% квартал к кварталу до 95 млрд руб. (1,67млрд долл.), превысив рыночный прогноз на 16%.

Рост продаж нефти обеспечил увеличение выручки год к году при слабой конъюнктуре внутреннего рынка. Главным драйвером роста выручки год к году стала цена нефти: в рублевом выражении, по данным Роснефти, средняя цена Urals выросла на 21% год к году и на 5% квартал к кварталу до 3,71 тыс. руб./барр. При этом на внутреннем рынке цена нефти поднялась на 22% год к году до 17,3 тыс. руб./т, почти не изменившись квартал к кварталу. Цена высокооктанового бензина на российском рынке увеличилась лишь на 1,3% год к году и упала на 5,4% квартал к кварталу до 34,6 тыс. руб./т. Компания нарастила объемы продаж сырой нефти, в первую очередь в Азию, поэтому выручка от продажи нефти выросла на 32% год к году до 756 млрд руб. (44% от общей выручки), что компенсировало более медленный рост продаж нефтепродуктов на внутреннем рынке.

Положительный СДП, несмотря на рост капзатрат. Роснефть получила положительный СДП в размере 48 млрд руб. (0,84 млрд долл.), несмотря на рост капитальных затрат на 16% год к году до 223 млрд руб. Скорректированный на предоплаты по долгосрочным контрактам СДП вырос на 41% год к году до 142 млрд руб. Капитальные затраты возросли в основном за счет сегмента разведки и добычи, это вложения в поддержание добычи в Юганскнефтегазе, Ванкорнефти и Самотлорнефтегазе, а также в разработку новых проектов – Конданефть (приобретена в апреле 2017 г.) и Зохр (30- процентная доля приобретена в октябре 2017 г.). При этом снизились вложения в переработку и прочую деятельность. Общий объем капзатрат на 2018 г. планируется ниже на 13%, чем в 2017 г., – около 800 млрд руб., что должно обеспечить положительный СДП за год. Мы рекомендуем ДЕРЖАТЬ акции Роснефти.

Уралсиб Результаты Роснефти по чистой прибыли лучше ожиданий рынка

Результаты Роснефти по чистой прибыли лучше ожиданий рынка

Чистая прибыль Роснефти по МСФО в I кв. выросла более чем в 7 раз, до 81 млрд руб.

Чистая прибыль Роснефти по МСФО в I квартале 2018 года составила 81 млрд руб., сообщает компания. Выручка выросла на 22,1% и составила 1,7 трлн руб. Показатель EBITDA составил 385 млрд руб. ($6,8 млрд), увеличившись по отношению к аналогичному периоду прошлого года на 15,6%. Свободный денежный поток Роснефти в первом квартале вырос в 1,4 раза, до 142 млрд руб.

Результаты Роснефти по чистой прибыли оказались лучше ожиданий рынка. Сильный рост показателя в основном связан с низкой базой прошлого года, в связи с квартальной аллокацией оценки финальной справедливой стоимости Башнефти. Рост выручки компании был обеспечен увеличением цен на нефть, в тоже время EBITDA увеличилась меньшими темпами, что отразилось на марже. Что касается долга Роснефти, то несмотря не его небольшое увеличение (на 1% до 5,5 трлн руб.), его краткосрочная часть существенно снизилась (почти в 2 раза до 1,1 трлн руб.). В целом мы позитивно оцениваем результаты Роснефти, важным для инвесторов является чистая прибыль компании, т.к. она база для выплаты дивидендов.

Промсвязьбанк Планы Роснефти по снижению капзатрат в 2019-20 положительно отразятся на инвестиционном профиле Роснефти

Планы Роснефти по снижению капзатрат в 2019-20 положительно отразятся на инвестиционном профиле Роснефти

Роснефть: итоги телеконференции по результатам за 1К18

Капзатраты. 800 млрд руб. в 2018П, 28% были потрачены в 1К18. В 2019-20, при условии стабильной макроэкономической конъюнктуры, капзатраты на добычу должны снизиться за счет завершения крупных проектов (интенсификация добычи на браунфилдах, газовая программа и запуск гринфилдов). Капзатраты на переработку будут зависеть от бюджетной политики, которая пока не определена.

Добыча. Роснефть планирует нарастить добычу на 100 тыс барр. в сутки через два месяца, чтобы вернуть добычу жидких углеводородов к уровням, наблюдавшимся до соглашения ОПЕК+. В 1К18 Роснефть увеличила добычу на Юганскнефтегазе и Самотлоре, а также на гринфилдах в Западной Сибири, тогда как на зрелых браунфилдах в Западной Сибири, Центральной России и Тимано-Печоре добыча сократилась.

Планы по выкупу акций подтверждены: $2.0 млрд в 2018-20. Компания рассчитывает представить дополнительные технические детали ближе к годовому собранию акционеров 21 июня 2018 года.

FCF и долг. Роснефть ориентирована на максимизацию FCF и сокращение долговой нагрузки в соответствии с недавними поправками к Стратегии-2022 с целью увеличить свою рыночную капитализацию. В этой связи сделки M &A компания считает контрпродуктивными.

Оптимизация оборотного капитала. Роснефть ожидает высвобождения оборотного капитала в размере 200 млрд руб. к концу 2018, что будет в основном связано с оптимизацией расчетов с поставщиками и подрядчиками, сбытовой деятельностью и изменениями в портфеле проектов.

Венесуэла. В 1К18 Роснефти было компенсировано $600 млн предоплат, предоставленных венесуэльской PDVSA в 2014.

ПОЗИТИВНЫЕ результаты телеконференции для акций Роснефти: мы рады услышать, что максимизация FCF и сокращение доли заемных средств являются ключевыми приоритетами компании. Мы полагаем, что планы по снижению капзатрат в 2019-20 также положительно отразятся на инвестиционном профиле Роснефти. Следующим важным событием для акций, на наш взгляд, станет предоставление более подробной информации о программе выкупа, ожидаемое в июне. Мы сохраняем нашу рекомендацию ПОКУПАТЬ для Роснефти и считаем ее одним из главных бенефициаров высоких цена на нефть, наблюдаемых в настоящий момент.

АТОН Роснефть - опубликованные результаты за 1 квартал позитивные для акций компании

Роснефть - опубликованные результаты за 1 квартал позитивные для акций компании

Роснефть: результаты за 1К18 обогнали прогнозы по EBITDA и чистой прибыли

Выручка за 1К18, скорректированная на прибыль от аффилированных компаний, составила 1 710 млрд руб. (-1% против прогноза АТОНа, -3% против консенсус-прогноза). Выручка увеличилась на 1% кв/кв на фоне роста цен на нефть, хотя укрепление рубля частично нейтрализовало этот эффект. EBITDA, рассчитанная без корректировок на эффект предоплат, достигла 340 млрд руб. (+2% против прогноза АТОНа) из-за более низких, чем ожидалось, операционных расходов и налогов. EBITDA, скорректированная на предоплаты, оказалась на высоком уровне 385 млрд руб. — на 4% выше консенсус-прогноза, но упала на 2% кв/кв из-за снижения экспортного нетбэка относительно 4К17, а также низкой рентабельности переработки в 1К18. Чистая прибыль составила 81 млрд руб. в 1К18 (+7% против прогноза АТОНа, в рамках консенсус-прогноза), что предполагает снижение на 19% кв/кв, объясняемое разовой прибылью до уплаты налогов в размере 100 млрд руб. в 4К17 после мирового соглашения с Системой. FCF достиг 142 млрд руб. — намного выше 44 млрд руб. в 4К17 и на 60% выше г/г. Рост FCF обусловлен снижением капзатрат на 24% кв/кв до 223 млрд руб. в 1К18. Также поддержку оказал рост операционного денежного потока на 9% кв/кв. Чистый долг упал на 2% по сравнению с концом 2017 и составил 3 391 млрд руб. (не включая предоплаты по нефти). Это соответствует соотношению чистый долг/EBITDA 2.2x, исходя из нашего прогноза по EBITDA 2018, против 2.5x по состоянию на конец 4К17.

Мы считаем результаты ПОЗИТИВНЫМИ для акций, поскольку они превысили наши прогнозы по EBITDA и чистой прибыли. Более того, мы рады отметить, что FCF вырос в три раза кв/кв до $2.5 млрд благодаря росту EBITDA и снижению капзатрат. Мы считаем, что результаты за 1К18 поддерживают нашу рекомендацию ПОКУПАТЬ, особенно учитывая высокие цены на нефть.

АТОН РОСНЕФТЬ. Результаты по МСФО за 1 кв. 2018 г: рост EBITDA (OIBDA) на 24% год к году, положительный СДП

РОСНЕФТЬ. Результаты по МСФО за 1 кв. 2018 г: рост EBITDA (OIBDA) на 24% год к году, положительный СДПВыручка и EBITDA близки к уровням 4 кв. 2017 г.

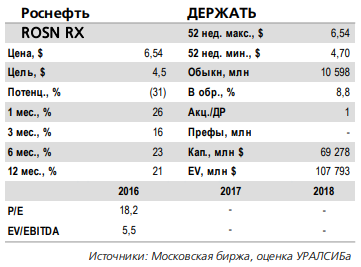

Вчера Роснефть (ROSN RX – ДЕРЖАТЬ) отчиталась по МСФО за 1 кв. 2018 г. Выручка возросла на 22% год к году и на 1% квартал к кварталу до 1 722 млрд руб. (30,3 млрд долл.), на 2,5% ниже консенсус- прогноза. EBITDA, рассчитанная как сумма операционной прибыли и амортизации, выросла на 24% год к году и на 2% квартал к кварталу до 352 млрд руб. (6,19 млрд долл.). Рассчитанный компанией показатель EBITDA, включающий эффект зачета предоплат, увеличился на 16% год к году и снизился на 2% квартал к кварталу до 385 млрд руб. (6,77 млрд долл.), оказавшись на 2,9% выше ожиданий рынка. Чистая прибыль выросла на 459% год к году и снизилась на 34% квартал к кварталу до 95 млрд руб. (1,67млрд долл.), превысив рыночный прогноз на 16%.

Рост продаж нефти обеспечил увеличение выручки год кгоду при слабой конъюнктуре внутреннего рынка.

Главным драйвером роста выручки год к году стала цена нефти: врублевом выражении, по данным Роснефти, средняя цена Urals выросла на 21% год к году и на 5% квартал к кварталу до3,71 тыс. руб./барр. При этом на внутреннем рынке цена нефти поднялась на 22% год к году до 17,3 тыс. руб./т, почтине изменившись квартал к кварталу. Цена высокооктанового бензина на российском рынке увеличилась лишь на 1,3%год к году и упала на 5,4% квартал к кварталу до 34,6 тыс. руб./т. Компания нарастила объемы продаж сырой нефти, впервую очередь в Азию, поэтому выручка от продажи нефти выросла на 32% год к году до 756 млрд руб. (44% от общейвыручки), что компенсировало более медленный рост продаж нефтепродуктов на внутреннем рынке.

Положительный СДП, несмотря на рост капзатрат.

Роснефть получила положительный СДП в размере 48 млрд руб. (0,84 млрд долл.), несмотря на рост капитальных затрат на 16% год к году до 223 млрд руб. Скорректированный на предоплаты по долгосрочным контрактам СДП вырос на 41% год к году до 142 млрд руб. Капитальные затраты возросли в основном за счет сегмента разведки и добычи, это вложения в поддержание добычи в Юганскнефтегазе, Ванкорнефти и Самотлорнефтегазе, а также в разработку новых проектов – Конданефть (приобретена в апреле 2017 г.) и Зохр (30- процентная доля приобретена в октябре 2017 г.). При этом снизились вложения в переработку и прочую деятельность. Общий объем капзатрат на 2018 г. планируется ниже на 13%, чем в 2017 г., – около 800 млрд руб., что должно обеспечить положительный СДП за год. Мы рекомендуем ДЕРЖАТЬ акции Роснефти.Настоящий бюллетень предназначен исключительно для информационных целей. Ни при каких обстоятельствах он не должен использоваться или рассматриваться как оферта или предложение делать оферты. Несмотря на то что данный материал был подготовлен с максимальной тщательностью, УРАЛСИБ не дает никаких прямых или косвенных заверений или гарантий в отношении достоверности и полноты включенной в бюллетень информации. Ни УРАЛСИБ, ни агенты компании или аффилированные лица не несут никакой ответственности за любые прямые или косвенные убытки от использования настоящего бюллетеня или содержащейся в нем информации. Бюллетень не предназначен для

распространения на территории Великобритании и ЕС. Все права на бюллетень принадлежат ООО «УРАЛСИБ Кэпитал – Финансовые услуги», и содержащаяся в нем информация не может воспроизводиться или распространяться без предварительного письменного разрешения.

© УРАЛСИБ Кэпитал – Финансовые услуги 2018

Венесуэла сократила долг перед «Роснефтью» до $4 млрд

Венесуэла сократила долг перед «Роснефтью» до $4 млрд

Венесуэльская PDVSA в январе—марте 2018 года сократила долг перед «Роснефтью» до $4 млрд по контракту на поставку нефти. Об этом говорится в презентации компании к отчету по МСФО за первый квартал 2018 года. По состоянию на 31 декабря 2017 года задолженность PDVSA составляла $4,6 млрд. Ранее сообщалось, что Венесуэла в 2017 году погасила $1,5 млрд долга перед «Роснефтью». В марте вице-президент по переработке, нефтехимии, коммерции и логистике «Роснефти» Дидье Касимиро рассказал, что окончательный возврат предоплаты предусмотрен до 2020 года, и компания не видит препятствий для его погашения.

Подробнее на РБК:

www.rbc.ru/rbcfreenews/5af991839a7947b81ab210d0

«Роснефти» помогли банки. Нефтекомпания рефинансировала 1 трлн руб. задолженности

«Роснефти» помогли банки. Нефтекомпания рефинансировала 1 трлн руб. задолженности

«Роснефти» удалось рефинансировать 1 трлн руб. из краткосрочной задолженности в долгосрочную, что привело к уменьшению ее краткосрочных обязательств почти на треть, до 2,79 трлн руб. Также нефтекомпания увеличила чистую прибыль за первый квартал 2018 года в семь раз, до 81 млрд руб. При этом из-за сделки ОПЕК добыча нефти и конденсата «Роснефти» снизилась на 1%, до 55 млн тонн.

www.kommersant.ru/doc/3628411

Краткосрочный долг «Роснефти» снизился более чем на триллион рублей

Краткосрочный долг «Роснефти» снизился более чем на триллион рублей

«Нашей задачей является правильная балансировка долгового портфеля», – говорил в начале года первый вице-президент «Роснефти» Павел Федоров. Речь шла о соотношении длинного и короткого долга. В начале года «Роснефть» сменила стратегию. Если в конце 2017 г. на краткосрочный долг (с погашением в течение года) приходилось 40% портфеля – 2,2 трлн руб., а общий долг компании достигал 5,6 трлн руб., то на конец I квартала 2018 г. краткосрочный долг снизился почти в 2 раза до 1,1 трлн руб. При этом общий долг уменьшился лишь на 1% до 5,5 трлн руб. (с учетом предоплат по китайским контрактам), сообщила «Роснефть».

www.vedomosti.ru/business/articles/2018/05/14/769318-kratkosrochnii-dolg-rosnefti-snizilsya-bolee-chem-trilliona-rublei

«Роснефть» отчиталась о падении доходов членов правления почти в 6 раз

«Роснефть» отчиталась о падении доходов членов правления почти в 6 раз

14.05.2018, 18:28

Общая сумма вознаграждения членам правления «Роснефти» за первый квартал 2018 года по сравнению с аналогичным периодом (.zip) 2017 года сократилась в 5,7 раза, следует из ежеквартального отчета компании (.zip). Доходы членов правления за январь—март составили 348,6 млн руб. по сравнению с почти 2 млрд руб. за аналогичный период годом ранее.

В первом квартале 2018 года вознаграждение за участие в органе управления компании составило 30 млн руб., премии — 5 млн руб., выплаты за время нахождения в командировках и иные виды вознаграждений — 119,7 млн руб., заработная плата — 193 млн руб.

В начале февраля сообщалось, что доходы членов правления «Роснефти» в четвертом квартале 2017 года сократились в два раза по сравнению с аналогичным периодом в 2016 году и составили 610,7 млн руб. Членами правления компании являются 11 человек.

www.rbc.ru/rbcfreenews/5af99fb99a7947be65fa151f Роснефть - совет директоров в июне повторно подробнее рассмотрит программу buy back

Роснефть - совет директоров в июне повторно подробнее рассмотрит программу buy back

Совет директоров "Роснефти" в июне повторно подробнее рассмотрит программу обратного выкупа акций (buy back), которая сейчас просчитывается с экспертами.

Первый вице-президент «Роснефти» Павел Федоров в ходе телефонной конференции:

«Если говорить о деталях обратного выкупа акций, то детали такого подхода были у нас рассмотрены советом директоров. У нас есть определенная калибровка самих подходов, которые мы в настоящий момент реализуем с участием внешних и внутренних экспертов. И я думаю, что по итогам дополнительного рассмотрения советом директоров в июне, мы, наверное, будем какие-то уже ориентиры озвучивать»

Компания представит детали buy back в привязке к годовому собранию акционеров.

Прайм Операционные результаты Роснефти вполне ожидаемые

Операционные результаты Роснефти вполне ожидаемые

Роснефть в I кв. снизила добычу углеводородов на 1,3%, до 5,7 млн б.н.э./с, добыча нефти снизилась из-за ОПЕК+ на 1,2%

Роснефть в I квартале 2018 года снизила добычу углеводородов на 1,3%, до 5,7 млн баррелей нефтяного эквивалента в сутки, говорится в сообщении компании. Среднесуточная добыча жидких углеводородов снизилась на 1,2% год к году — до 55,5 млн тонн по причине выполнения компанией обязательств в рамках достигнутых ранее договоренностей по общему сокращению добычи нефти стран-членов ОПЕК и крупных производителей нефти, не являющихся членами ОПЕК, поясняет НК.

На фоне сделки ОПЕК+, операционные результаты Роснефти вполне ожидаемые. В то же время, благодаря хорошему росту цен на нефть, финансовые результаты компании по итогам 1 кв. 2018 года должны быть сильными (публикация ожидается сегодня – 14 мая). В частности, по прогнозам выручка Роснефти должна показать рост в среднем на 25-30%, аналогичным ожидается и увеличение EBITDA.

Промсвязьбанк

Роснефть отчитается сегодня, 14 мая

Аналитики Атона ожидают, что выручка достигнет 1 730 млрд руб.:Роснефть сегодня первой среди крупных российских нефтяных компаний начинает сезон отчетности за 1К18. На компании должно было позитивно сказаться улучшение макроэкономической конъюнктуры в 1К18 — цена Brent составила $67/барр. (Urals $65.2/барр.) против $61.3 ($60.4) в 4К17. Тем не менее этот эффект был компенсирован укреплением рубля, которое привело к более медленному росту рублевой цены (Urals 3 707 руб./барр., +5% кв/кв). Коме того, положительный лаг экспортной пошлины сократился до $6/т с $11/т в 4К17, и также сгладил эффект роста цен на нефть в финансовых результатах за 1К18. Компания незначительно увеличила добычу нефти — на 0.4% г/г, при этом добыча природного газа осталась практически неизменной. Компания заметно сократила объемы переработки нефти — на 4.1% г/г. Таким образом, мы ожидаем, что выручка достигнет 1 730 млрд руб. (консенсус-прогноз Интерфакс составляет 1 762 млрд руб.), что предполагает рост на 2.6% кв/кв. EBITDA, рассчитанная непосредственно по отчету о прибылях и убытках (без корректировок Роснефти на эффект предоплат) должна составить 333 млрд руб. (консенсус-прогноз 370 млрд руб.), предполагая рост на 3.4% кв/кв и 21.5% г/г. Мы ожидаем, что чистая прибыль составит 76 млрд руб. (консенсус-прогноз — 81 млрд руб.), что ниже уровня предыдущего квартала в 100 млрд руб. на 24%, при этом разница преимущественно объясняется прибылью до уплаты налогов в размере 100 млрд руб. после мирового соглашения с Системой, которая поддержала чистую прибыль по итогам 4К17. На телефонной конференции мы ожидаем услышать более подробную информацию о недавно объявленных мерах по повышению рыночной капитализации Роснефти, включая сокращение долговой нагрузки и программу выкупа акций. Кроме того, еще одной важной темой для обсуждения, на наш взгляд, станет прогноз по капзатратам на 2018 и планы по добыче. Также, вероятно, внимание привлечет новая информация по планируемой продаже долей в гринфилд-проектах.

stanislava, ниже уже отчет не видно? Роснефть отчитается сегодня, 14 мая

Роснефть отчитается сегодня, 14 мая

Аналитики Атона ожидают, что выручка достигнет 1 730 млрд руб.:Роснефть сегодня первой среди крупных российских нефтяных компаний начинает сезон отчетности за 1К18. На компании должно было позитивно сказаться улучшение макроэкономической конъюнктуры в 1К18 — цена Brent составила $67/барр. (Urals $65.2/барр.) против $61.3 ($60.4) в 4К17. Тем не менее этот эффект был компенсирован укреплением рубля, которое привело к более медленному росту рублевой цены (Urals 3 707 руб./барр., +5% кв/кв). Коме того, положительный лаг экспортной пошлины сократился до $6/т с $11/т в 4К17, и также сгладил эффект роста цен на нефть в финансовых результатах за 1К18. Компания незначительно увеличила добычу нефти — на 0.4% г/г, при этом добыча природного газа осталась практически неизменной. Компания заметно сократила объемы переработки нефти — на 4.1% г/г. Таким образом, мы ожидаем, что выручка достигнет 1 730 млрд руб. (консенсус-прогноз Интерфакс составляет 1 762 млрд руб.), что предполагает рост на 2.6% кв/кв. EBITDA, рассчитанная непосредственно по отчету о прибылях и убытках (без корректировок Роснефти на эффект предоплат) должна составить 333 млрд руб. (консенсус-прогноз 370 млрд руб.), предполагая рост на 3.4% кв/кв и 21.5% г/г. Мы ожидаем, что чистая прибыль составит 76 млрд руб. (консенсус-прогноз — 81 млрд руб.), что ниже уровня предыдущего квартала в 100 млрд руб. на 24%, при этом разница преимущественно объясняется прибылью до уплаты налогов в размере 100 млрд руб. после мирового соглашения с Системой, которая поддержала чистую прибыль по итогам 4К17. На телефонной конференции мы ожидаем услышать более подробную информацию о недавно объявленных мерах по повышению рыночной капитализации Роснефти, включая сокращение долговой нагрузки и программу выкупа акций. Кроме того, еще одной важной темой для обсуждения, на наш взгляд, станет прогноз по капзатратам на 2018 и планы по добыче. Также, вероятно, внимание привлечет новая информация по планируемой продаже долей в гринфилд-проектах.

Роснефть – мсфо 1 кв 2018г

Роснефть – мсфо 1 кв 2018г

Роснефть – мсфо

10 598 177 817 акций moex.com/s909

Free-float 11%

Капитализация на 14.05.2018г: 4 265,24 млрд руб

Общий долг на 31.12.2015г: 6,650 трлн руб

Общий долг на 31.12.2016г: 7,335 трлн руб

Общий долг на 31.12.2017г: 8,044 трлн руб

Общий долг на 31.03.2018г: 7,952 трлн руб

Выручка 2015г: 5,150 трлн руб

Выручка 1 кв 2016г: 1,048 трлн руб

Выручка 2016г: 4,988 трлн руб

Выручка 1 кв 2017г: 1,410 трлн руб

Выручка 6 мес 2017г: 2,809 трлн руб

Выручка 9 мес 2017г: 4,305 трлн руб

Выручка 2017г: 6,014 трлн руб

Выручка 1 кв 2018г: 1,722 трлн руб

Операционная прибыль 2015г: 708 млрд руб

Операционная прибыль 1 кв 2016г: 122 млрд руб

Операционная прибыль 2016г: 655 млрд руб

Операционная прибыль 1 кв 2017г: 135 млрд руб

Операционная прибыль 2017г: 624 млрд руб

Операционная прибыль 1 кв 2018г: 200 млрд руб

Прибыль 1 кв 2015г: 56 млрд руб

Прибыль 2015г: 356 млрд руб

Прибыль 1 кв 2016г: 12 млрд руб

Прибыль 6 мес 2016г: 103 млрд руб

Прибыль 9 мес 2016г: 135 млрд руб

Прибыль 2016г: 192 млрд руб

Прибыль 1 кв 2017г: 17 млрд руб

Прибыль 6 мес 2017г: 101 млрд руб

Прибыль 9 мес 2017г: 152 млрд руб

Прибыль 2017г: 297 млрд руб – Р/Е 14,4

Прибыль 1 кв 2018г: 95 млрд руб

www.rosneft.com/upload/site2/document_cons_report/Rosneft_FS_1Q_2018_ENG.pdf

www.rosneft.ru/Investors/statements_and_presentations/Statements/ Роснефть - рост чистой прибыли в 1 квартале более чем в 7 раз до 81 млрд руб.

Роснефть - рост чистой прибыли в 1 квартале более чем в 7 раз до 81 млрд руб.

Роснефть - финансовые результаты за 1 квартал

- РОСТ ВЫРУЧКИ ЗА 1 КВ. 2018 Г. НА 22%, ДО 1,72 ТРЛН РУБ.

- УВЕЛИЧЕНИЕ EBITDAЗА 1 КВ. 2018 Г. НА 15,6% ДО 385 МЛРД РУБ.

- РОСТ ЧИСТОЙ ПРИБЫЛИ БОЛЕЕ ЧЕМ В 7 РАЗ ДО 81 МЛРД РУБ.

- ЗНАЧИТЕЛЬНОЕ УЛУЧШЕНИЕ СВОБОДНОГО ДЕНЕЖНОГО ПОТОКА ДО 142 МЛРД РУБ.

- СОКРАЩЕНИЕ УРОВНЯ КРАТКОСРОЧНЫХ ФИНАНСОВЫХ ОБЯЗАТЕЛЬСТВ НА 49%

Комментируя результаты I кв. 2018 г., Председатель Правления и Главный исполнительный директор ПАО «НК «Роснефть» И.И. Сечин сказал:

«В I кв. 2018 г. Компания продемонстрировала существенное улучшение финансовых результатов, что особенно наглядно подтверждает динамика свободного денежного потока, который достиг 142 млрд руб., или 2,5 млрд долл. по итогам отчетного периода. В этом году Компания уже сократила уровень краткосрочных финансовых обязательств на 49%, значительно улучшив структуру долгового портфеля. Во втором квартале 2018 года Компания представила Совету Директоров комплекс дополнительных инициатив по повышению инвестиционной привлекательности. В настоящее время Компания приступила к их плановой реализации, что приведет к положительным результатам в ближайшие кварталы. С учетом этой работы, а также относительно благоприятной рыночной конъюнктуры мы ожидаем дальнейшего снижения долга Компании и увеличения отдачи для акционеров».

пресс-релиз Роснефть - в I кв снизила среднесуточную добычу углеводородов на 1,3%, до 5,71 млн б.н.э.

Роснефть - в I кв снизила среднесуточную добычу углеводородов на 1,3%, до 5,71 млн б.н.э.

Роснефть — производственные результаты за 1 квартал:

- СРЕДНЕСУТОЧНАЯ ДОБЫЧА УГЛЕВОДОРОДОВ В 1 КВ. 2018 Г. НА УРОВНЕ 4 КВ. 2017 Г. — 5,71 МЛН Б.Н.Э. / СУТ.

- ДОБЫЧА ЖИДКИХ УГЛЕВОДОРОДОВ ВЫРОСЛА НА 0,3% К УРОВНЮ 4 КВ. 2017 Г.

- РОСТ ДОБЫВАЮЩИХ МОЩНОСТЕЙ НА НОВЫХ ПРОЕКТАХ В СООТВЕТСВИИ С УТВЕРЖДЕННЫМИ ПЛАНАМИ

- ДОБЫЧА ГАЗА В 1 КВ. 2018 ГОДА СОСТАВИЛА 16,9 МЛРД КУБ. М

- УЛУЧШЕНИЕ КАЧЕСТВЕННЫХ ПОКАЗАТЕЛЕЙ ПЕРЕРАБОТКИ: ВЫХОД СВЕТЛЫХ НЕФТЕПРОДУКТОВ – ДО 58,8%, ГЛУБИНА ПЕРЕРАБОТКИ – ДО 75,4%

пресс-релиз

Буровая остановка. Санкции мешают совместным проектам «Роснефти» и Eni на шельфе

Буровая остановка. Санкции мешают совместным проектам «Роснефти» и Eni на шельфе

Как выяснил “Ъ”, вопреки декларациям сторон санкции США поставили под вопрос возможности итальянской Eni финансировать нефтяные проекты с «Роснефтью» на российском шельфе. Это следует из отчетности совместных предприятий компаний. Хотя о ликвидации СП речи не идет, санкции грозят прекращением работ по разведке участков в Черном и Баренцевом морях, на которые компании уже потратили около $270 млн. Собеседники “Ъ” в отрасли утверждают, что проекты приостановлены.

www.kommersant.ru/doc/3628125

Сегодня после 10:00 у Роснефти отчет за 1 квартал МСФО

Сегодня после 10:00 у Роснефти отчет за 1 квартал МСФО

в 16:00 будет конференц колл

www.rosneft.ru/press/news/item/190867/

Ведомости

«Роснефть» сокращает инвестиции в пользу выплат акционерам

Владимир, новость то старая, ей уже 2 недели почти

Роснефть - факторы роста и падения акций

- Роснефть обладает самым большим производственным потенциалом роста среди всех российских НК (26.01.2018)

- Роснефть платит дивиденды 50% МСФО (07.02.2019)

- к 2024 «Восток Ойл» будет давать дополнительно 30 млн.т. нефти и до 100 млн т к 2030 году (30.08.2021)

- Восток Ойл позволит Роснефти нарастить выручку и прибыль с 2024 года - когда первая нефть пойдет через собственную инфраструктуру (в данном проекте существенные льготы и сниженные налоги) (17.10.2023)

- Возможны новые крупные расточительные приобретения. (29.06.2017)

- Риск ввода дополнительных налогов и ввода искуственного ограничения прибыли через НДПИ (17.10.2023)

Роснефть - описание компании

РоснефтьОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций