Россети (старые) акции

-

Россети — общий объем дебиторской задолженности дочерних компаний Россетей за услуги по передаче электроэнергии по данным на 1 февраля 2017 года достиг 152 миллиардов рублей (+ 6% с начала года). В общем объеме долга 110 миллиардов рублей приходится на долги гарантирующих поставщиков — основные энергосбытовые компании в регионах, работающие с населением. (Прайм)

Россети — общий объем дебиторской задолженности дочерних компаний Россетей за услуги по передаче электроэнергии по данным на 1 февраля 2017 года достиг 152 миллиардов рублей (+ 6% с начала года). В общем объеме долга 110 миллиардов рублей приходится на долги гарантирующих поставщиков — основные энергосбытовые компании в регионах, работающие с населением. (Прайм) malishok, в Россетях тоже можно мноого такооогоо нафантазировать) а можно и реально замутить. например, продать половину фск около 25-30 коп или выше...) можно долю 10-20% самих сетей продать типа стратегу) да много чего можно придумать, чтобы под сотку ярдов снять)))

malishok, в Россетях тоже можно мноого такооогоо нафантазировать) а можно и реально замутить. например, продать половину фск около 25-30 коп или выше...) можно долю 10-20% самих сетей продать типа стратегу) да много чего можно придумать, чтобы под сотку ярдов снять)))

Бюджет то по швам трещит) Уже о повышении налогов всерьез заговорили. После выборов презика полюбасу налоги вверх пойдут. Будут доить Россети на дивы, будут! Я 1.5 годика сижу, с переменным успехом, с нервотрепочкой… не без этого) Но всё в гору, поэтому буду сидеть и дальше!) Очень сильно недооценена! В долгосрок интереснее не вижу из ликвидных! Поясните мне, пожалуйста, почему все так сильно обсуждают размер дивидендов, точнее просто зацикливаются на них? Разве это основной и единственный драйвер роста котировок в Россетях? Помнится мне в прошлом году Интеррао выросла с 1.20 до 4!!! Причем там надежда тоже была на высокие дивы, но при котире около 1.80 рэ, решили выплатить дивов всего 1.8 коп. или около 1% ДД получилась. А она не то, чтобы падать начала, а ещё быстрее на Север полетела и выросла за год более, чем в 3 раза.

Поясните мне, пожалуйста, почему все так сильно обсуждают размер дивидендов, точнее просто зацикливаются на них? Разве это основной и единственный драйвер роста котировок в Россетях? Помнится мне в прошлом году Интеррао выросла с 1.20 до 4!!! Причем там надежда тоже была на высокие дивы, но при котире около 1.80 рэ, решили выплатить дивов всего 1.8 коп. или около 1% ДД получилась. А она не то, чтобы падать начала, а ещё быстрее на Север полетела и выросла за год более, чем в 3 раза.

Пора бы статейку какую-нить выпустить по дивам) ну например, 25% от общей прибыли по МСФО, скажем так...55 ярдов на дивы Россетям или 27.5 коп. на папир) раскочегарить папир на 2-2.5, а потом заявить, что...25% от очищенной, от 23 ярдов, 5.7 ярдов или 2.9 коп. на папир и… опять на 1 рэ.)

Надеюсь шуваловщина и прочие трутни уже собрали необходимые пакетики Россетей и теперь только на Север! А мы им ещё потом и спасибо скажем, что дали возможность так низко добрать!

Тимофей Мартынов, Это кто ж их купит по такой цене(1.0424 р. за акцию), если сейчас 0.83?? Или я что-то не понимаю?

Анатолий, уже купили

а кто акционер главный у Росстетей?

государство наверное

РОССЕТИ И ДОЧЕРНИЕ КОМПАНИИ

РОССЕТИ И ДОЧЕРНИЕ КОМПАНИИ

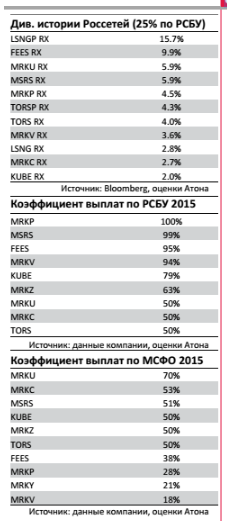

Ориентир по дивидендам на основе прибыли за 2016 по РСБУ

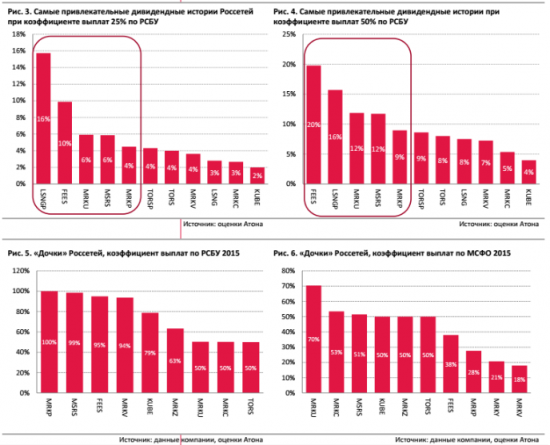

Россети и ее дочерние компании на прошлой неделе опубликовали финансовые результаты по РСБУ за 2016 большинство компаний продемонстрировало более высокие показатели чистой прибыли, чем год назад. Дочки энергокомпании не придерживаются единой дивидендной политики в 2016 в качестве базы для расчета дивидендов использовались как показатели прибыли по РСБУ, так и по МСФО, коэффициенты выплат варьировались от 0% до 100%. В то же время мы считаем, что опубликованные показатели по РСБУ могут быть использованы как вполне адекватный ориентир для оценки дивидендов за 2017П.

Мы считаем привилегированные акции Ленэнерго, ФСК, МРСК Урала, МОЭСК и МРСК Центра и Приволжья пятью самыми привлекательными дивидендными историями в периметре Россетей, хотя для институциональных клиентов единственно возможными вариантами инвестиций из-за ликвидности являются только акции ФСК и, в существенно меньшей степени, МОЭСК. Мы считаем ФСК более привлекательной инвестиционной возможностью, чем Россети.

Все кроме одной дочки Россетей опубликовали финансовые результаты по РСБУ за 2016. Только МРСК Северо-Запада еще не опубликовала свои показатели, все остальные дочерние компании Россетей, включая самые крупные, такие как ФСК, МОЭСК, МРСК Центра и Приволжья, уже представили свои результаты по РСБУ за 2016 год. Большинство компаний продемонстрировало существенный рост чистой прибыли, варьирующийся от роста почти 25% до увеличения в несколько раз в лидерах ФСК, МРСК Волги, МРСК Центра, МРСК Центра и Приволжья. Ленэнерго, после нескольких лет существенных убытков, опубликовала сильный показатель чистой прибыли (7,6 млрд руб. против чистого убытка 5,9 млрд руб. в 2015). МРСК Северного Кавказа, МРСК Юга и МРСК Сибири в 2016 году остались убыточными.

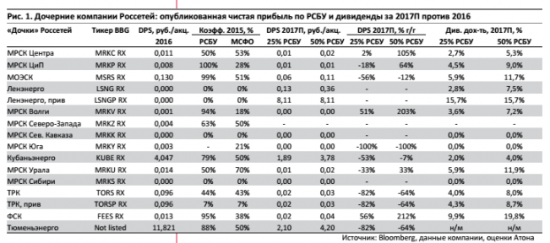

Пять самых привлекательных дивидендных историй среди дочерних компаний Россетей. Опыт 2016 предполагает, что единого принципа выплаты дивидендов у дочек Россетей нет, фактический коэффициент выплат в 2016 варьировался от 0% до 100% (см. Рис. 5 и 6 ниже), и даже базу для расчета дивидендов разные сетевые компании брали разную (либо чистую прибыль по РСБУ, либо по МСФО).

Тем не менее мы считаем опубликованные показатели чистой прибыли по РСБУ за 2016 хорошими и надежными ориентирами для приблизительных оценок дивидендов за 2017. Минэнерго недавно заявило, что считает справедливым коэффициентом выплат для сетевых компаний 25% от чистой прибыли по РСБУ. Применяя это правило, привилегированные Ленэнерго, ФСК, МРСК Урала, МОЭСК и МРСК Центра и Приволжья представляются самыми привлекательными дивидендными историями среди дочек Россетей, предлагая дивидендные доходности 16%, 10%, 6%, 6% и 4% соответственно. Эти показатели заметно возрастают, если применить коэффициент выплат 50%. Другие МРСК предлагают дивидендную доходность 4% в лучшем случае. Спешим добавить, что выбранные нами пять дивидендных историй очень различаются в плане ликвидности, и по-настоящему реалистичными инструментами инвестиций для многих институциональных инвесторов являются только ФСК и, с сильной натяжкой, МОЭСК.

Показатели по МСФО могут привнести оптимизма. Поскольку некоторые дочерние компании Россетей могут использовать для расчета дивидендов чистую прибыль по МСФО (как, например, МРСК Юга в 2016), финансовые показатели по МСФО за 2016, которые в основном будут опубликованы в апреле, могут дать более высокие показатели дивидендов, чем мы получили, опираясь на показатели РСБУ, Более того, некоторые компании могут выплатить существенно больше 50% от прибыли РСБУ, учитывая, например, что в прошлом году МРСК Центра и Приволжья и МОЭСК распределили в качестве дивидендов 100% от чистой прибыли по РСБУ.

Россети в этом году соберут более 25 млрд руб. от «дочек». После «урожайного» 2015, который принес рекордно высокие дивиденды от дочерних компаний в 2016 (23 млрд руб.), мы ожидаем, что этот год также окажется удачным для материнской компании ПАО «Россети». Если брать выплаты из чистой прибыли по РСБУ с коэффициентами от 25% до 50%, Россети, по нашим оценкам, могут заработать в этом году от 26 млрд руб. до 52 млрд руб. ФСК вероятнее всего продолжит оставаться основным источником пополнения «кошелька» Россетей в 2017.

Не обольщайтесь по поводу дивидендов Россетей. Россети опубликовали астрономически высокий высокий показатель чистой прибыли по РСБУ за 2016 в прошлую пятницу – 222,4 млрд руб., которая почти полностью оказалась результатом неденежной прибыли от переоценки долей Россетей в ее публичных «дочках» (201 млрд руб. или 90% от опубликованной чистой прибыли). Скорректированная на эту «бумажную» статью чистая прибыль оказалась гораздо более скромной – 21,4 млрд руб. При равных дивидендах на обыкновенные и привилегированные акции и коэффициенте выплат 25% нормализованный показатель предполагает дивиденды 0,027 руб. на акцию или очень скромную дивидендную доходность 2,5% и 1,2% на обыкновенные и привилегированные акции соответственно. Даже если мы будем придерживаться более смелого предположения с коэффициентом выплат 50%, это мало меняет ситуацию – дивидендная доходность составит 5,0% и 2,4% соответственно, которая блекнет перед ФСК. Учитывая, что Россети уже выплатили промежуточные дивиденды за 1К16, оставшиеся дивиденды окажутся еще ниже. Россети еще не приняли решение по дивидендам, но стоит напомнить, что после рекордно высоких дивидендов от дочерних компаний по результатам за 2015, за счет которых компания получила более 20 млрд руб., она выплатила лишь символичные промежуточные дивиденды за 1К16. Существенная часть этих поступлений была направлена на поддержку проблемных активов холдинга, в основном, на Северном Кавказе.

АТОН

а что это 207 миллиардов прибыли в прочих доходах по БУ? о_0 Это бумажная прибыль? http://www.rosseti.ru/investors/info/financeinfo/reports/rsbu/doc/RSBU_31.12.2016.pdf

а что это 207 миллиардов прибыли в прочих доходах по БУ? о_0 Это бумажная прибыль? http://www.rosseti.ru/investors/info/financeinfo/reports/rsbu/doc/RSBU_31.12.2016.pdf

Локтюхов из Промсвязьбанка по-прежнему предпочитает менее ликвидные бумаги с заметной фундаментальной недооценкой, привлекательной дивидендной доходностью во внутренних секторах или с интересными идеями. "Неоправданно сильно просели котировки ключевых акций электроэнергетики — даже несмотря на неготовность «Россетей» платить дивиденды в соответствии с планами правительства, акции компании оценивается весьма привлекательно, упав к цене SPO.

Мы ждем восстановления их котировок в ближайшие недели.

Ремора, восстановление не интересно! То, что восстановятся к 1.20-1.30 — это и так всем понятно, это к бабке не ходи. Но это баловство. 1.70 надо и уже к майским! Ну и фск к 30 коп! Виталий, как минимум — заметили такие слова?) может и 2 и 2.5. Есть и те, кто 3 вангует! Фантазеры, которые ставят в этом году на 4-5, не в счёт!

Виталий, как минимум — заметили такие слова?) может и 2 и 2.5. Есть и те, кто 3 вангует! Фантазеры, которые ставят в этом году на 4-5, не в счёт!

Локтюхов из Промсвязьбанка по-прежнему предпочитает менее ликвидные бумаги с заметной фундаментальной недооценкой, привлекательной дивидендной доходностью во внутренних секторах или с интересными идеями. "Неоправданно сильно просели котировки ключевых акций электроэнергетики — даже несмотря на неготовность «Россетей» платить дивиденды в соответствии с планами правительства, акции компании оценивается весьма привлекательно, упав к цене SPO.

Локтюхов из Промсвязьбанка по-прежнему предпочитает менее ликвидные бумаги с заметной фундаментальной недооценкой, привлекательной дивидендной доходностью во внутренних секторах или с интересными идеями. "Неоправданно сильно просели котировки ключевых акций электроэнергетики — даже несмотря на неготовность «Россетей» платить дивиденды в соответствии с планами правительства, акции компании оценивается весьма привлекательно, упав к цене SPO.

Мы ждем восстановления их котировок в ближайшие недели.

чет долго сеня брок денежку на счёт зачислял( оказалось только к лучшему! взял ещё россети 0.965-0.97)

чет долго сеня брок денежку на счёт зачислял( оказалось только к лучшему! взял ещё россети 0.965-0.97)

всё, теперь я счастлив!

Прибыль Россетей по РСБУ в 2016 г. без учета переоценки финвложений выросла в 6 раз, до 21,4 млрд руб.

Прибыль Россетей по РСБУ в 2016 г. без учета переоценки финвложений выросла в 6 раз, до 21,4 млрд руб.

Чистая прибыль Россетей по РСБУ за прошлый год, не учитывающая переоценки финансовых вложений, составила 21,4 млрд руб., что в шесть раз превышает аналогичный показатель 2015 года, сообщается в пресс-релизе компании. Чистая прибыль, не скорректированная на эффект переоценки, составила 222,4 млрд руб., следует из отчетности.

Прибыль Россетей важна с точки зрения базы дивидендов. Если компания направит на выплаты 25% от скорректированного показателя по РСБУ (есть еще вероятность, что базой будет МСФО), то акционеры получат 5,35 млрд руб. Из них на привилегированные акции будет приходиться 2,11 млрд руб., на обыкновенные – 3,24 млрд руб. Таким образом, дивидендная доходность, исходя из текущих рыночных котировок, может быть оценена по АП в 46%, по АО – в 1,6%.

Промсвязьбанк Россети – отчитались за 2016 г. по РСБУ. Практически вся прибыль является «бумажной» — прибыль от переоценки акций дочерних обществ составила 201 млрд руб. Без учета чистая прибыль выросла в 6 раз г/г, до 21,4 млрд. руб. Недавно О. Бударгин заявил, что считает «разумным» уровень выплаты дивидендов в 25% прибыли по РСБУ. Дивидендная политика в отношении дочерних обществ еще не определена. Минэнерго предлагает установить планку выплаты дивидендов ФСК и МРСК на уровне 25% чистой прибыли по РСБУ. (Коммерсант)

Россети – отчитались за 2016 г. по РСБУ. Практически вся прибыль является «бумажной» — прибыль от переоценки акций дочерних обществ составила 201 млрд руб. Без учета чистая прибыль выросла в 6 раз г/г, до 21,4 млрд. руб. Недавно О. Бударгин заявил, что считает «разумным» уровень выплаты дивидендов в 25% прибыли по РСБУ. Дивидендная политика в отношении дочерних обществ еще не определена. Минэнерго предлагает установить планку выплаты дивидендов ФСК и МРСК на уровне 25% чистой прибыли по РСБУ. (Коммерсант) РОССЕТИ: ОГРОМНАЯ ЧИСТАЯ ПРИБЫЛЬ ПО РСБУ ЗА 2016, НА 90% − «БУМАЖНАЯ»

РОССЕТИ: ОГРОМНАЯ ЧИСТАЯ ПРИБЫЛЬ ПО РСБУ ЗА 2016, НА 90% − «БУМАЖНАЯ»

Россети в прошедшую пятницу опубликовали финансовые показатели за 2016 по РСБУ. Чистая прибыль компании составила 222,4 млрд руб., в то время как в прошлом году был зафиксирован чистый убыток. Такая гигантская чистая прибыль (по сравнению с выручкой всего 26,7 млрд руб.) стала результатом прибыли в размере 201 млрд руб. по переоценке долей Россетей в публичных «дочках» после ралли в российском секторе электроэнергетики в прошлом году. С корректировкой на эту прибыль чистая прибыль составила 21,4 млрд руб.

Исходя из скорректированной чистой прибыли и коэффициента выплат 25% по РСБУ, а также предположения равных дивидендов по обыкновенным и привилегированным акциям, мы приходим к умеренным дивидендам 0,027 руб. на акцию или доходности 2,5% и 1,2% по обыкновенным и привилегированным акциям, соответственно. Коэффициент выплат 50% предполагал бы дивидендную доходность 5,0% и 2,4% соответственно. Решение Россетей по дивидендам еще не озвучено — однако следует напомнить, что после рекордно высоких дивидендов дочерних компаний Россетей по результатам за 2015 благодаря которым компания получила свыше 20 млрд руб., она заплатила всего лишь символические промежуточные дивиденды за 1К16 и использовала существенную часть этих дивидендных поступлений от «дочек» для поддержания своих проблемных подразделений, в основном на Северном Кавказе. Поскольку скорректированный показатель чистой прибыли и предполагаемые дивиденды достаточно скромны, мы считаем новость НЕЙТРАЛЬНОЙ для акций компании.

АТОН

Россети (старые) - факторы роста и падения акций

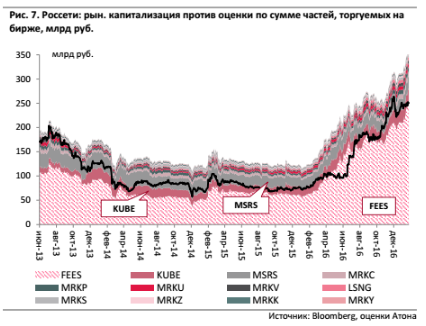

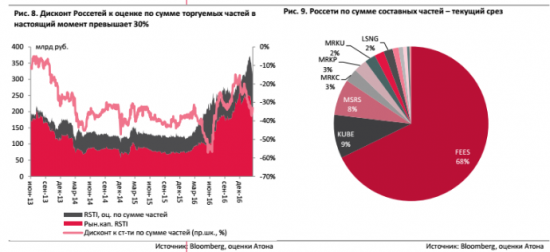

- Очень дешевая компания по фундаментальным метрикам (10.07.2017)

- цена обыкновенных акций Россетей на ММВБ в разы дешевле рыночной оценки дочерних компаний. Хороший повод заработать на разнице. (18.08.2017)

- В 2019 году Россети затеяли движуху, хотят сделать реорганизацию, присоединить к себе все свои дочки - МРСК и превратить их в филиалы. Чем дороже акции Россетей, тем выгоднее для холдинга обмен акциями. (03.12.2019)

- Россети в конце июня 2021 года попросили Правительство включить в тарифы расходы на выплату дивидендов. Если их сделают 5% от выручки, то дивиденды Россетей могут существенно подрасти. (13.09.2021)

- Россети - по сути, производный инструмент на ФСК ЕЭС. Холдинговая компания, сама деньги не зарабатывает, а львиная доля капитализации Россетей состоит и пакета 80% акций ФСК. (10.03.2017)

- Россети платят смешные дивиденды в сравнении с той же ФСК ЕЭС(в которой нет допэмисиий и доли миноров не размывают). В Россетях жа запланированы допэмиссии на ближайшие 3 года (17.10.2017)

- Консолидированная выручка в 2019 году растет медленнее инфляции (03.12.2019)

Россети (старые) - описание компании

Россети — сетевая компанияОАО «Российские сети» (бывшее ОАО «Холдинг МРСК», ИНН 7728662669) — крупнейшая российская компания в секторе передачи и распределения электроэнергии, объединяющая магистральный и распределительный электросетевой комплекс, расположенный в большинстве регионов РФ. Россети владеют долями и управляют 11 межрегиональными и 5 региональными распределительными сетевыми компаниями, а также Федеральной сетевой компанией в России. Протяженность линий электропередачи холдинга, включая дочерние компании, насчитывает 2.2 млн км, трансформаторная мощность — 743 ГВА. Компания оказывает услуги в 73 субъектах РФ.

Контролирующим акционером Россетей является государство в лице Росимущества, владеющее долей в уставном капитале в размере 85.31%. В качестве взноса в уставный капитал компании передан принадлежащий РФ пакет акций ОАО «ФСК ЕЭС», что позволило завершить ключевой этап структурных преобразований системы управления магистральными и распределительными электрическими сетевыми активами.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций