На бычьем рынке любое г начинает расти рано или поздно

Тимофей Мартынов, не, есть реальное г, которое никогда нормально не вырастет, типа ГП и ВТБ. А если и скакнут, то тут же обратно…

| Число акций ао | 3 283 млн |

| Число акций ап | 210 млн |

| Номинал ао | 0.0025 руб |

| Номинал ап | 0.0025 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 250,1 млрд |

| Выручка | 755,5 млрд |

| EBITDA | 296,2 млрд |

| Прибыль | 28,7 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 8,7 |

| P/S | 0,3 |

| P/BV | 3,8 |

| EV/EBITDA | 2,6 |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Ростелеком Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Ростелеком акции

-

Почему консолидацию с Теле 2 показывают как риск?

Ulus, Ростелеком владеет 50% в Теле 2 если он будет консолидировать 100% это значит, что он выкупит его у ВТБ. Если бы у Ростелекома было достаточно средств он бы провел выкуп. Ростелекому сделали большой подарок когда присоединили Теле 2 к его падающему бизнесу.

Ростелеком продолжает показывать хорошие квартальные результаты

Ростелеком продолжает показывать хорошие квартальные результаты

Рентабельность в 3 кв. 2017 г. оказалась лучше наших ожиданий

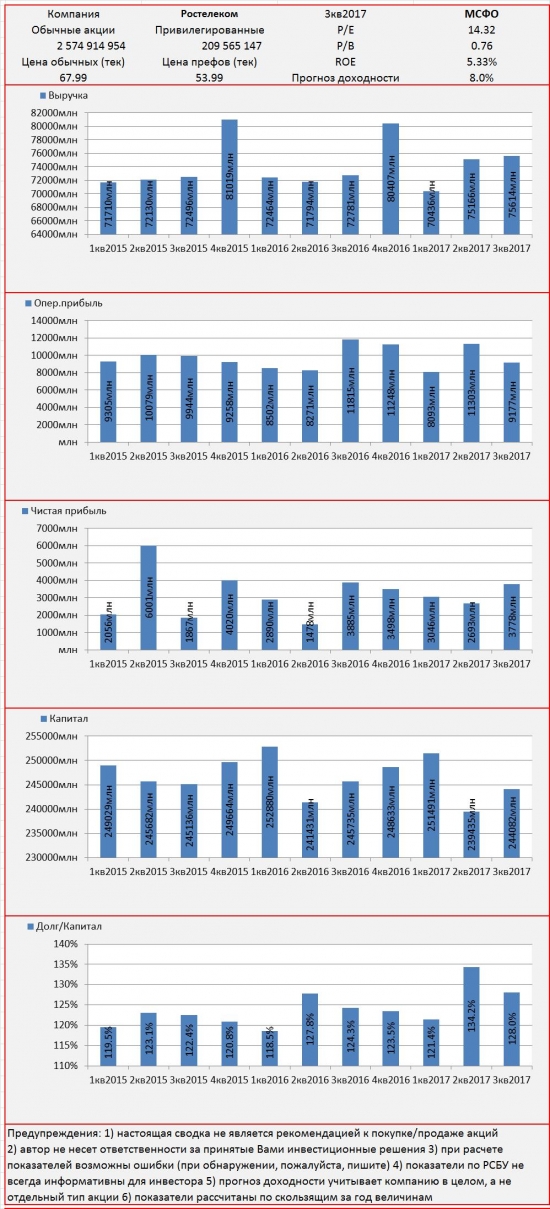

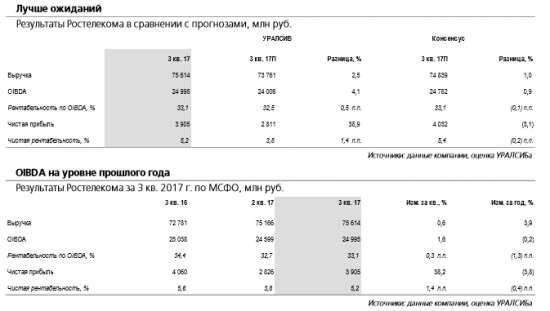

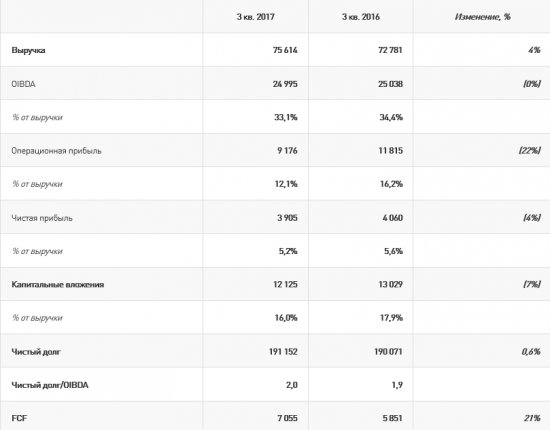

Выручка возросла на 4% год к году. Вчера Ростелеком представил хорошую отчетность за 3 кв. 2017 г. по МСФО, продемонстрировав рост выручки и OIBDA лучше наших ожиданий. В частности, выручка увеличилась на 4% (здесь и далее – год к году) до 75,6 млрд руб. (1,3 млрд долл.), что выше нашего и консенсусного прогнозов на 3% и 1% соответственно. OIBDA осталась на уровне прошлого года (25,0 млрд руб., или 424 млн долл.), оказавшись выше нашего и рыночного прогнозов на 4% и 1% соответственно. Таким образом, рентабельность по OIBDA сократилась, но меньше, чем мы ожидали, а именно на 1,3 п.п. до 33,1. Чистая прибыль снизилась на 4% до 3,9 млрд руб. (66 млн долл.).

Доходы от цифровых услуг обеспечили 47% выручки. Выручка Ростелекома от услуг фиксированной телефонии в 3 кв. 2017 г. сократилась на 10% до 19,1 млрд руб. (325 млн долл.). Доходы от услуг платного ТВ увеличились на 14% до 6,8 млрд руб. (116 млн долл.), а от присоединения и пропуска трафика – на 4% до 8,4 млрд руб. (143 млн долл.). Выручка от ШПД возросла на 7% до 17,6 млрд руб. (298 млн долл.). Таким образом, на цифровые сегменты бизнеса пришлось 47% общей выручки. Денежные операционные расходы выросли на 9% до 52,5 млрд руб. (890 млн долл.). Чистый долг увеличился на 3% относительно конца предыдущего квартала до 191 млрд руб. (3,3 млрд долл.), а показатель Чистый долг/OIBDA за предыдущие 12 месяцев вырос с 1,9 до 2,0. Руководство компании незначительно повысило прогноз роста выручки по итогам 2017 г. (примерно на 1% до 1,5%), сохранив прогноз роста OIBDA без изменений (1%), а прогноз соотношения капзатраты /выручка – на уровне 18,5%, без учета проекта по устранению цифрового неравенств.

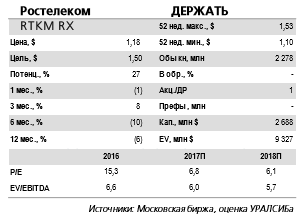

Подтверждаем рекомендацию ДЕРЖАТЬ. Ростелеком продолжает показывать достаточно хорошие для текущих операционных условий квартальные результаты. В то же время несмотря на заявления руководства компании о том, что вопрос получения контроля над Т2 РТК Холдингом (Tele2) не обсуждается, этот риск не стоит игнорировать. Мы подтверждаем рекомендацию ДЕРЖАТЬ для обыкновенных акций Ростелекома.

Уралсиб

Почему акция то полетела? Аналитики закричали, что показатели выросли на 0% и все обрадовались? ))

Слава, ну просто тело ещё не ввросло. На бычьем рынке любое г начинает расти рано или поздно

Показатели Ростелекома по выручке оказались лучше ожиданий рынка

Показатели Ростелекома по выручке оказались лучше ожиданий рынка

Выручка Ростелекома в III квартале выросла на 3,9%, до 75,6 млрд рублей

Выручка Ростелекома по МСФО в III квартале 2017 года составила 75,6 млрд рублей, что на 3,9% выше показателя аналогичного периода прошлого года (72, 8 млрд рублей), говорится в сообщении компании. OIBDA составила 25 млрд рублей, что примерно на уровне показателя прошлого года, при этом рентабельность OIBDA снизилась до 33,1% с 34,4%. Чистая прибыль компании по итогам квартала снизилась на 4% и составила 3,9 млрд рублей против 4 млрд рублей годом ранее.

По выручке EBITDA показатели Ростелекома оказались лучше ожиданий рынка, по чистой прибыли – хуже. Росту выручке компании способствовала увеличение доходов почти от всех видов услуг, кроме фиксированной связи (снижение на 10%), при этом наибольший рост наблюдался в ШПД и услугах телевидения. В тоже время из-за высокой доли фиксированной связи в выручке компании, увеличение доходов не было столь существенным. Расходы компании росли быстрее выручки (на 9%) за счет роста на 27% прочих расходов (в основном на проекты ГАС Правосудие и Умный город) и на 12% — расходов по услугам операторов связи, в том числе из-за увеличения затрат на контент платного ТВ. Это стало причиной снижения маржи.

Промсвязьбанк Ростелеком - исключение из индекса MSCI Russia остается ключевым риском в краткосрочной перспективе

Ростелеком - исключение из индекса MSCI Russia остается ключевым риском в краткосрочной перспективе

Рост затрат нейтрализовал сильную операционную динамику Ростелекома за 3К17, прогноз на 2017 предполагает сильный 4К17

Ростелеком вчера опубликовал операционные и финансовые результаты за 3К17, которые в целом совпали с консенсус-прогнозом. Ускорение роста абонентской базы стало главной приятной неожиданностью, в то время как более сильный рост затрат нейтрализовал улучшение операционной динамики. Выручка увеличилась на 4% г/г до 74,7 млрд руб., превысив консенсус-прогноз на 1,2%, OIBDA осталась без изменений г/г на уровне 25 млрд руб. (в рамках консенсус-прогноза), чистая прибыль упала на 4% г/г до 3,9 млрд руб. и оказалась на 5,9% ниже консенсус-прогноза. Капзатраты достигли 12,1 млрд руб., упав на 7% г/г. Свободный денежный поток вырос на впечатляющие 21% г/г до 7,1 млрд руб. Прогноз компании по росту выручки на 1% и росту OIBDA на 1,5% в 2017 не стал неожиданностью, поскольку он совпадает с большинством консенсус-прогнозов.

Сильная операционная динамика не транслировалась в сильные финансовые показатели за 3К17. Новый прогноз на 2017 предполагает сильные результаты в 4К17, однако неопределенность, связанная с дивидендной политикой, сохранится до объявления новой стратегии в 2018. Улучшение операционной динамики за счет роста базы абонентов широкополосного доступа и платного ТВ воодушевляет. Услуги с добавленной стоимостью способствовали росту средневзвешенного ARPU на 7% г/г, а рост в сегменте услуг клиентам федеральных органов власти (B2G) достиг 27% г/г и составил 3,6 млрд руб. В то же самое время сегмент местной телефонной связи продолжает терять абонентов — снижение составило 7% г/г. Исключение из индекса MSCI Russia остается ключевым риском в краткосрочной перспективе.

АТОН

Ростелеком готовится ракета?

Ростелеком готовится ракета?

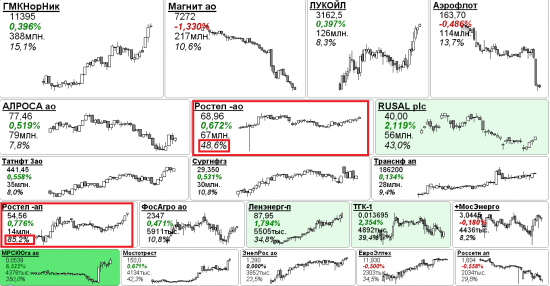

Повышенный спрос за первые 30минут торгов.

по обычке половина дневного объема торгов

по префам почти дневная норма

Учитывая, что впереди большие выходные, а сегодня пятница, можно предположить, что тарятся под хороший выстрел в ближайшие 2 недели)))

Внес данные по RTKM в табличку: smart-lab.ru/q/RTKM/f/q/MSFO/

Внес данные по RTKM в табличку: smart-lab.ru/q/RTKM/f/q/MSFO/

квартальная прибыль выросла впервые после 3 кварталов падения.

Смотрю Лариса Викторовная все-таки раскрутила префы Ростелекома потихоньку.

Подрастают мало помалу

Не в курсе, ВЭБ полностью реализовал пакет ( 3,6% ) акций Газпрома, если да, что Газпром делает с ними? Сливает в рынок?

мимо проходил, да мне тоже интересно

Акции Ростелекома нацелены на рост до 90 рублей

Акции Ростелекома нацелены на рост до 90 рублей

«Ростелеком» повысил прогноз по росту выручки за2017 год с 1% до 1,5%. Об этом рассказал Кай-Уве Мельхорн, старший вице-президент — финансовый директор компании, комментируя результат компании за 3 квартал

Основные финансовые результаты Ростелекома оказались близко к ожиданиям. Продолжает сокращаться выручка от традиционной телефонии, которая составляет четверть всех доходов, но это компенсируется ростом доходов от ШПД и других услуг. Стоит отметить позитивный тренд в динамике доходов от облачных услуг, компания увеличила продажи на этом рынке на четверть за год.

К сожалению, опережающими темпами росли расходы, в том числе, по неденежным статьям, что обусловило сокращение операционной и чистой прибыли. Однако удалось получить положительный денежный поток более 3 млрд, за счет сокращения инвестиций. Рост чистого долга обусловлен новыми займами, долговая нагрузка находится на уровне 2х OIBDA, что приблизительно соответствует уровню прошлого года.

Я ожидаю, что компания в будущем сохранит высокий темп роста доходов от ШПШ, облачных технологий, VPN, а также не телекоммуникационных услуг. Рост доходов от ШПД составит 8-10% в 2018 г. Успехи на рынке MVNO пока довольно скромные, а доля рынка низкая.

Ващенко Георгий

Я не ожидаю, что компания будет усиленно развивать эти проекты и число абонентов в будущем году, возможно, достигнет 1 млн, а выручка 600 млн. Продолжит сокращаться выручка от традиционной телефонии, ориентировочно, на 10-15% в год. По итогам 2017 г. ожидаю выручку в районе 294 млрд, а в 2018 г. она может вырасти до 324 млрд. Также в будущем году компания может получить трансферты от государства на реализацию программ «Цифровая экономика», которые составят не менее 14 млрд руб. Прибыль эти проекты начнут приносить, скорее всего, после 2020 г. Рентабельность OIBDA останется на уровне 24-25%.

Реакция инвесторов на отчетность нейтральная, поскольку результаты в целом совпали с ожиданиями. Более быстрому росту мешает «заморозка» отдельных тарифов, сокращение спроса телефонии, затраты на модернизацию оборудования. Тем не менее, рентабельность, вероятнее всего, не упадет с нынешних уровней, во многом, потому что долговая нагрузка не будет расти. Котировки акций достаточно близко к минимуму с 2006 года, а стоимость компании к балансовой. Это создает хороший драйвер для долгосрочного роста, цель 90 руб. на горизонте 12 месяцев.

ИК «Фридом Финанс» Отчет Ростелекома за 3 квартал: неоднозначные результаты и оптимистичные ожидания

Отчет Ростелекома за 3 квартал: неоднозначные результаты и оптимистичные ожиданияРостелеком представил финансовые и операционные результаты за 3 квартал 2017 года согласно МСФО. Выручка прибавила 4% год к году до 75,6 млрд руб. Основной причиной ускорения динамики выручки стали многочисленные дополнительные и прочие услуги (облачные услуги, Умный город, видеонаблюдение на выборах и ЕГЭ, MNVO, продажа ПО и оборудования и т.п.), прибавившие более 25% год к году и принесшие госоператору почти 17% оборота. Позитивным фактором повлиявшим на выручку также стало ускорение динамики сегмента ШПД до 7% год к году (17,6 млрд руб.) при одновременном замедлении темпов падения выручки от морально устаревшей фиксированной телефонии до 10% год к году (19,1 млрд руб.).

Несмотря на заметное ускорение общей выручки, рентабельность Ростелекома на уровне OIBDA сократилась на 1,3 п.п. до 33,1% (25 млрд). Большинство драйверов роста выручки оказалось низкомаржинальными из-за сопутствующих расходов (Умный город, закупка контента, закупка трафика для ТВ и т.п.). Операционная прибыль снизилась на 22% год к году до 9,2 млрд руб.

Стоит отметить такой позитивный момент в отчетности, как улучшение рентабельности ассоциированной Теле2 после реализации менеджментом последней ряда инициатив по сокращению издержек, тарифообразованию и развитию MNVO. Ростелеком в своем отчете отразил убыток от деятельности Теле2 за 3 квартал в размере 0,66 млрд против 1,5 млрд руб. годом ранее. Исходя из доли Ростелекома в Теле2, мобильный оператор в 3 квартале получил убыток около 1,5 млрд руб. Менеджмент Ростелекома заявил, что Tele2 выйдет на прибыльность в 2018 году. Судя по всему, в следующем году мобильный оператор может выйти и на устойчиво положительный свободный денежный поток – но здесь многое зависит от курса рубля.

Долговая нагрузка Ростелекома в терминах чистый долг / 12 мес. OIBDA из-за умеренного увеличения чистого долга (191,2 млрд руб.) выросла до значения 2. Благодаря сокращению инвестиций свободный денежный поток увеличился на 21% г/г до 7,1 млрд руб. Финансовые расходы за 3 квартала составили 13,6 млрд руб. – мы ждем, что компания с ее внушительным размером рублевого долга станет одним из основных бенефициаров снижения ключевой ставки ЦБ РФ с соответствующим позитивным влиянием на чистую прибыль.

Менеджмент пересмотрел свои прогнозы 2017 в сторону увеличения: выручка возрастет на 1,5% год к году, а OIBDA прибавит 1%. В 1 квартале 2018 будет представлена новая стратегия развития. На текущий момент наша целевая цена по Ростелекому 64 руб., рекомендация «держать». Нигматуллин Открытие Брокер

Ростелеком – мсфо

Ростелеком – мсфо

Тип Обыкновенная

2 574 914 954 акций http://moex.com/s909

Free-float 32%

Капитализация на 02.11.2017г: 175,09 млрд руб

Тип Привилегированная

209 565 147 акций

Free-float 69%

Капитализация на 02.11.2017г: 11,28 млрд руб

Общий долг на 31.12.2016г: 307,05 млрд руб

Общий долг на 30.06.2017г: 321,43 млрд руб

Общий долг на 30.09.2017г: 312,54 млрд руб

Выручка 9 мес 2016г: 217,04 млрд руб

Выручка 9 мес 2017г: 221,22 млрд руб

Операционная прибыль 9 мес 2016г: 28,59 млрд руб

Операционная прибыль 9 мес 2017г: 28,57 млрд руб

Прибыль 6 мес 2015г: 8,23 млрд руб

Прибыль 9 мес 2015г: 10,27 млрд руб

Прибыль 2015г: 14,39 млрд руб

Прибыль 1 кв 2016г: 3,00 млрд руб

Прибыль 6 мес 2016г: 4,60 млрд руб

Прибыль 9 мес 2016г: 8,66 млрд руб

Прибыль 2016г: 12,25 млрд руб

Прибыль 1 кв 2107г: 3,15 млрд руб

Прибыль 6 мес 2017г: 5,98 млрд руб

Прибыль 9 мес 2017г: 9,88 млрд руб

Прибыль 2017г: 14 млрд руб – Прогноз. Р/Е 13,3

https://www.e-disclosure.ru/portal/files.aspx?id=141&type=4

http://www.rostelecom.ru/ir/results_and_presentations/financials/IFRS/

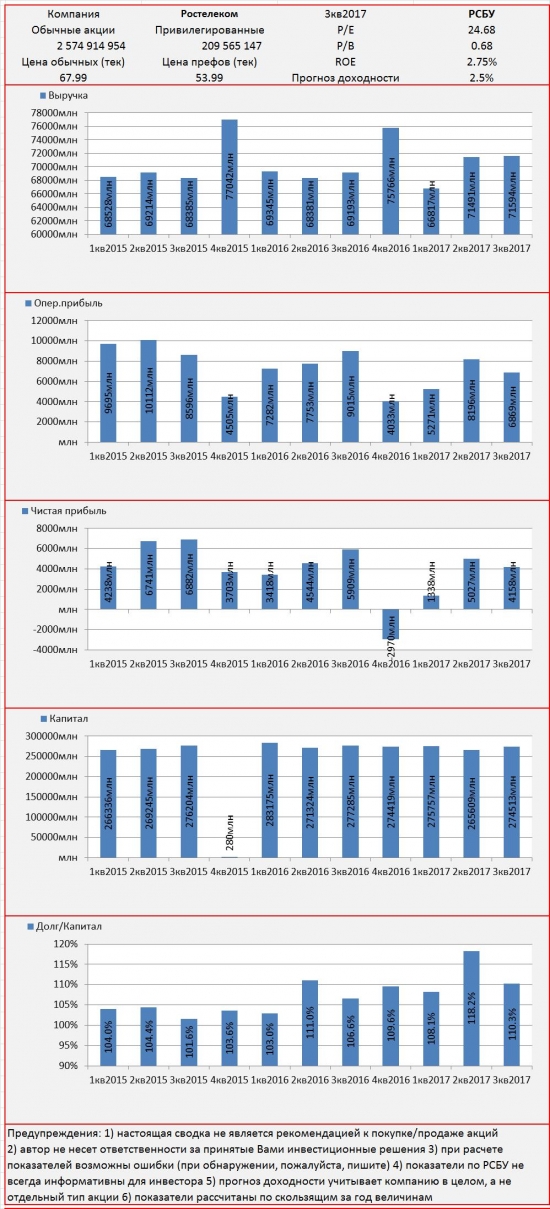

Ростелеком – рсбу

Общий долг на 31.12.2016г: 300,77 млрд руб

Общий долг на 30.06.2017г: 313,93 млрд руб

Общий долг на 30.09.2017г: 302,75 млрд руб

Выручка 9 мес 2016г: 206,92 млрд руб

Выручка 9 мес 2017г: 209,90 млрд руб

Валовая прибыль 9 мес 2016г: 24,05 млрд руб

Валовая прибыль 9 мес 2017г: 20,34 млрд руб

Прибыль 6 мес 2015г: 10,99 млрд руб

Прибыль 9 мес 2015г: 17,88 млрд руб

Прибыль 2015г: 21,56 млрд руб

Прибыль 1 кв 2016г: 3,42 млрд руб

Прибыль 6 мес 2016г: 7,96 млрд руб

Прибыль 9 мес 2016г: 13,82 млрд руб

Прибыль 2016г: 10,90 млрд руб

Прибыль 1 кв 2017г: 1,34 млрд руб

Прибыль 6 мес 2017г: 6,36 млрд руб

Прибыль 9 мес 2017г: 10,52 млрд руб

https://www.e-disclosure.ru/portal/files.aspx?id=141&type=3

https://www.rostelecom.ru/ir/results_and_presentations/financials/RAS/2017/2/ Ростелеком - чистая прибыль за 9 месяцев по МСФО выросла на 14%

Ростелеком - чистая прибыль за 9 месяцев по МСФО выросла на 14%

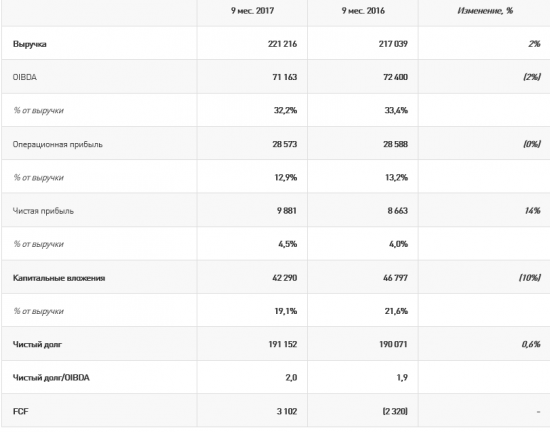

Чистая прибыль "Ростелекома" за 9 месяцев 2017 года по МСФО выросла на 14% до 9,9 млрд руб. по сравнению с 9 мес. 2016 г. Выручка выросла на 2% до 221,2 млрд руб.

ОСНОВНЫЕ ФИНАНСОВЫЕ ИТОГИ 3 КВАРТАЛА 2017 Г.

- Выручка выросла на 4% до 75,6 млрд руб. по сравнению с 3 кварталом 2016 г.;

- Показатель OIBDA остался практически неизменным и составил 25,0 млрд руб.;

- Рентабельность по OIBDA составила 33,1% против 34,4% в 3 квартале 2016 г.;

- Чистая прибыль составила 3,9 млрд руб. против 4,1 млрд руб. в 3 квартале 2016 г.;

- Капитальные вложения составили 12,1 млрд руб. (16,0% от выручки), снизившись на 7% по сравнению с аналогичным периодом прошлого года (13,0 млрд руб. и 17,9% от выручки за 3 квартал 2016 г.);

- FCF вырос на 21% до 7,1 млрд руб. по сравнению с 3 кварталом 2016 г.;

- Чистый долг увеличился на 8% с начала года и составил 191,2 млрд руб. или 2,0х показателя Чистый долг/OIBDA.

ОСНОВНЫЕ ФИНАНСОВЫЕ ИТОГИ 9 МЕСЯЦЕВ 2017 Г.

- Выручка выросла на 2% до 221,2 млрд руб. по сравнению с 9 мес. 2016 г.;

- Показатель OIBDA снизился на 2% до 71,2 млрд руб. по сравнению с 9 мес. 2016 г.;

- Рентабельность по OIBDA составила 32,2% по сравнению с 33,4% за 9 мес. 2016 г.;

- Чистая прибыль выросла на 14% до 9,9 млрд руб. по сравнению с 9 мес. 2016 г.;

- Капитальные вложения составили 42,3 млрд руб. (19,1% от выручки), снизившись на 10% по сравнению с аналогичным периодом прошлого года (46,8 млрд руб. и 21,6% от выручки за 9 мес. 2016 г.);

- FCF[11] достиг 3,1 млрд руб. против -2,3 млрд руб. за 9 мес. 2016 г., улучшившись на 5 млрд руб.

ОСНОВНЫЕ ОПЕРАЦИОННЫЕ ИТОГИ

- Количество абонентов широкополосного доступа в интернет (ШПД) в 3 квартале 2017 г. выросло на 3% по сравнению с аналогичным периодом прошлого года и составило 12,7 млн;

• Абонентская база сегмента В2С выросла на 4% до 11,9 млн, при этом число абонентов подключенных по оптике выросло на 10% год-к-году до 7,6 млн (64% от абонентской базы); - Количество абонентов платного ТВ выросло на 5% по сравнению с аналогичным периодом прошлого года и составило 9,7 млн домохозяйств;

• Из них количество абонентов «Интерактивного ТВ» выросло на 16% до 4,7 млн подписчиков; - Количество абонентов MVNO достигло 0,7 млн;

- Количество абонентов местной телефонной связи уменьшилось на 7% до 19,5 млн.

пресс-релиз

ВЭБ собирается продать активы на 500 млрд рублей

ВЭБ собирается продать активы на 500 млрд рублей

В декабре наблюдательный совет ВЭБа может рассмотреть предварительный список активов на продажу, сообщили два сотрудника ВЭБа. Новый порядок распространится на 70 активов (с реестром ознакомились «Ведомости», данные подтвердили чиновники) стоимостью около 500 млрд руб. Каждый из активов стоит не менее 1 млрд руб. и был приобретен по решению наблюдательного совета. Из публичных активов проще всего ВЭБу продать акции Московской биржи, сложнее – «Ростелекома». (Ведомости)

www.vedomosti.ru/economics/articles/2017/11/02/740259-veb-prodat-aktivi

Ростелеком. Стоимость обыкновенной акции Ростелекома (67,57 руб.) сегодня вдвое ниже, чем пять лет назад, и на 31% ниже, чем год назад. Падение за текущий год составило 18%. Вместе с тем, компания может стать одним из главных бенефициаров импортозамещения. С долей рынка, превышающей 37%, компания далеко оторвалась от конкурентов на рынке интернет-услуг.

В зависимости от развития рыночной ситуации, не исключено, что компании удастся относительно недорого приобрести менее крупный провайдерский бизнес, и ещё увеличить свою долю. Мобильный бизнес Tele2 также продолжает агрессивно развиваться, несмотря на мрачные прогнозы некоторых конкурентов, и, вероятно, начнет вторгаться в финансовый сектор.

Также неплохо выглядят перспективы Ростелекома на рынках интернета вещей, инфраструктуры для «умных домов», облачного хранения данных и их глубокой обработки.

В последние месяцы Ростелеком укрепил свое венчурное направление целым рядом известных на рынке специалистов, что открывает перспективы быстрого выявления новых драйверов роста. Текущая стоимость акции на 15% ниже нашей целевой оценки на конец 2017 года, и мы ожидаем скорого восстановления курса.

Цитата из FORBES:

www.forbes.ru/finansy-i-investicii/352267-zima-blizko-v-kakie-aktivy-stoit-investirovat-v-noyabre

Патриция, раз так хвалят значит надо избалятся от них. Ростелеком. Стоимость обыкновенной акции Ростелекома (67,57 руб.) сегодня вдвое ниже, чем пять лет назад, и на 31% ниже, чем год назад. Падение за текущий год составило 18%. Вместе с тем, компания может стать одним из главных бенефициаров импортозамещения. С долей рынка, превышающей 37%, компания далеко оторвалась от конкурентов на рынке интернет-услуг.

Ростелеком. Стоимость обыкновенной акции Ростелекома (67,57 руб.) сегодня вдвое ниже, чем пять лет назад, и на 31% ниже, чем год назад. Падение за текущий год составило 18%. Вместе с тем, компания может стать одним из главных бенефициаров импортозамещения. С долей рынка, превышающей 37%, компания далеко оторвалась от конкурентов на рынке интернет-услуг.

В зависимости от развития рыночной ситуации, не исключено, что компании удастся относительно недорого приобрести менее крупный провайдерский бизнес, и ещё увеличить свою долю. Мобильный бизнес Tele2 также продолжает агрессивно развиваться, несмотря на мрачные прогнозы некоторых конкурентов, и, вероятно, начнет вторгаться в финансовый сектор.

Также неплохо выглядят перспективы Ростелекома на рынках интернета вещей, инфраструктуры для «умных домов», облачного хранения данных и их глубокой обработки.

В последние месяцы Ростелеком укрепил свое венчурное направление целым рядом известных на рынке специалистов, что открывает перспективы быстрого выявления новых драйверов роста. Текущая стоимость акции на 15% ниже нашей целевой оценки на конец 2017 года, и мы ожидаем скорого восстановления курса.

Цитата из FORBES:

www.forbes.ru/finansy-i-investicii/352267-zima-blizko-v-kakie-aktivy-stoit-investirovat-v-noyabre

Ростелеком отчитается в четверг, 2 октября и проведет телеконференцию

Ростелеком отчитается в четверг, 2 октября и проведет телеконференцию

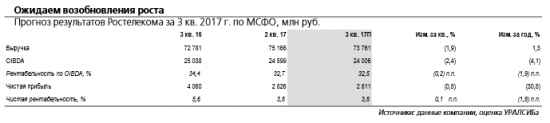

Аналитики Уралсиба прогнозируют чистую прибыль на уровне 2,8 млрд руб.:

В четверг, 2 ноября, Ростелеком опубликует отчетность за 3 кв. 2017 г. по МСФО. Мы ожидаем, что компания покажет увеличение выручки на 1% (здесь и далее – год к году) до 73,8 млрд руб. (1,3 млрд долл.), но OIBDA сократится на 4% относительно сильного 3 кв. 2016 г. до 24,0 млрд руб. (407 млн долл.) при рентабельности по OIBDA на уровне 32,5% (снижение на 1,9 п.п.). Чистая прибыль, как мы прогнозируем, составит 2,8 млрд руб. (48 млн долл.), что предполагает сокращение на 31%.

Аналитики Уралсиба ожидают снижения выручки от традиционных сегментов бизнеса:

По нашим оценкам, выручка Ростелекома от услуг фиксированной телефонии в 3 кв. 2017 г. сократится на 9% до 19,3 млрд руб. (328 млн долл.). Доходы от услуг платного ТВ увеличатся на 18% до 7,0 млрд руб. (120 млн долл.), а от присоединения и пропуска трафика – на 16% до 9,4 млрд руб. (160 млн долл.). Мы ожидаем, что выручка от ШПД вырастет на 6% до 17,5 млрд руб. (297 млн долл.). Денежные операционные расходы, по нашим прогнозам, увеличатся на 3% до 49,8 млрд руб. (844 млн долл.), включая 21,6 млрд руб. (366 млн долл.) расходов на персонал (минус 0,8%) и 13,6 млрд руб. (231 млн долл.) расходов на присоединение и пропуск трафика (плюс 11%).

Аналитики Уралсиба подтверждают рекомендацию держат акции компании:

Основным риском для котировок акций компании в ближайшее время останется возможность получения Ростелекомом контроля над Т2 РТК Холдингом, что будет означать необходимость консолидации его слабых финансовых показателей и высокой задолженности. Результаты Ростелекома за 3 кв. 2017 г. покажут, что денежный поток остается достаточно большим, но возможности для роста ограниченны. Мы сохраняем рекомендацию ДЕРЖАТЬ акции компании.

Ростелеком - факторы роста и падения акций

- Компания платит стабильные дивиденды не менее 5 рублей на акцию. (20.03.2018)

- Фокус развития на цифровых сервисах (15.10.2023)

- Стратегия 2025 подразумевает увеличение выручки с уровня 2020 года до 700 млрд руб и удвоение прибыли. В 2022 году CEO говорил о том, что цели будут достигнуты быстрее. (15.10.2023)

- Дешевле МТС примерно на 40% по различным мультипликаторам. (15.10.2023)

- Внутри есть отдельные компании, которые могут стоить существенно дороже на рынке отдельно от Ростелекома. (20.10.2023)

- На рынке интернет услуг жесткая конкуренция (19.06.2017)

- 48% кредитов и займов по плавающей ставке (02.03.2025г.). (03.03.2025)

- Чистый долг за 2024г. прибавил +98,7 млрд и достиг максимального за все время уровня в 723,6 млрд руб., а показатель чистый долг/OIBDA составил 2,19 против 1,99 в 2023г. — многовато (03.03.2025)

- Процентные расходы в 2024г. выросли на +69,7% до 86,8 млрд руб., а стоимость долга на 31.12.2024г. составляет 17,85% - это очень давит на ЧП (03.03.2025)

Ростелеком - описание компании

Ростелеком — оператор связи России.35% выручки приходится на мобильную связь

17% выручки на предоставление услуг интернета

14% оптовые услуги

13% выручки — цифровые услуги

7% выручки — услуги телевидения

Телефония занимает всего 9%.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций