| Число акций ао | 1 030 млн |

| Число акций ап | – |

| Номинал ао | 1 руб |

| Номинал ап | — |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 45,7 млрд |

| Выручка | 61,8 млрд |

| EBITDA | 22,2 млрд |

| Прибыль | 2,0 млрд |

| Дивиденд ао | 6 |

| Дивиденд ап | – |

| P/E | 23,5 |

| P/S | 0,7 |

| P/BV | 6,1 |

| EV/EBITDA | 5,1 |

| Див.доход ао | 13,5% |

| Див.доход ап | – |

| Селигдар Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Селигдар акции

44.41₽ +0.98%

-

Причина падения — сегодня опубликовли результаты заседания совета директоров, которые инвесторов больше расстроили, чем вдохновили

Причина падения — сегодня опубликовли результаты заседания совета директоров, которые инвесторов больше расстроили, чем вдохновили #SELG

#SELG

Крупные акционеры Селигдара объединили свои пакеты акций золотодобытчика через «Максимус» ПАО «Селигдар» сообщает о появлении контролирующего акционера

ПАО «Селигдар» сообщает о появлении контролирующего акционера

Владельцем более 50% обыкновенных акций ПАО «Селигдар» стало ООО «Максимус», в рамках которого крупные акционеры объединили принадлежащие им пакеты акций.

В результате реорганизации в форме присоединения ООО «ТРЕББИЯ» и ООО «БВТ ХАУС» к ООО «Максимус» доля ООО «Максимус» в уставном капитале ПАО «Селигдар» выросла с 19,72% до 42,44%, доля принадлежащих ему обыкновенных акций – с 23,24% до 50,0001%. Предварительно ООО «Максимус» получило согласие ФАС России на приобретение голосующих акций ПАО «Селигдар».

Бенефициарами ООО «Максимус» являются Генеральный директор АО «Русские Фонды» С.А.Васильев и его супруга, Президент ПАО «Селигдар» К.А.Бейрит и Генеральный директор ПАО «Селигдар» С.М.Татаринов.

ПАО «Селигдар» считает, что изменения в структуре акционеров будут иметь положительный эффект для компании. Объединение крупных пакетов акций упрощает структуру владения и повышает ее прозрачность, что, в свою очередь, способствует снижению риска кредиторов. В перспективе это должно благоприятно сказаться на стоимости заемного финансирования для компании.

© Interfax 18:43 26.02.2021

За неделю золото может подешеветь на 5%

26 февраля. ФИНМАРКЕТ — Золото дешевеет и может завершить снижением четвертые

торги подряд во второй раз с начала года, поскольку резкий рост доходности

гособлигаций ослабил спрос на драгоценный металл. За неделю золото может

подешеветь на 0,9%, за месяц — на 4,9%.

Фьючерсы на золото также могут продемонстрировать недельное падение вторую

неделю подряд и упасть за месяц второй раз подряд, при этом темпы падения в

феврале могут стать максимальными с ноября, согласно данным FactSet.

Фьючерсы на золото с поставкой в апреле по данным на 18:13 мск пятницы

снизились в цене на $38,6 (2,17%) — до $1736,8 за унцию. С начала этой недели

контракты подешевели на 2,6%.

«У золота вновь проблемы, и краткосрочный прогноз для металла не выглядит

хорошим», — отмечает старший рыночный аналитик Oanda Крейг Эрлам, которого

цитирует MarketWatch.

Рост доходности гособлигаций вынуждает инвесторов пересматривать состав

портфелей, что оказывает давление на другие активы.

Доходность 10-летних US Treasuries в четверг коснулась внутридневного

максимума на уровне около 1,54% по сравнению с 1,34% в прошлую пятницу. Тем

временем доходность пятилетних облигаций выросла максимально с 2010 года,

согласно данным Dow Jones Market Data. В пятницу доходность 10-летних

гособлигаций США к 18:29 мск находилась на уровне 1,52%, доходность пятилетних

бумаг — на уровне 0,81%.

Ключевыми драйверами распродажи на рынках облигаций является прогресс в

вакцинации от коронавируса и надежды на восстановление экономики после пандемии

коронавируса во второй половине 2021 года. Цены на гособлигации снижаются на

фоне роста доходности.

Pinkin, доходности гособлигаций не всегда в прямой зависимости с золотом (например, период 2003-2006 доходность и золото росли, 1990-2000 вообще одинаковое движение показали), ставка ФРС так же — с 2009 по 2015 ставка была 0,25, а золото мотало то вверх, то вниз. С 2016 по 2019г ставку повышали — золото только росло с колебаниями. ИМХО тут есть какие-то факторы, которые «эксперты» не раскрывают, а может и не знают.

Думаю, не стоит забывать про Базель 3, внедрение которого будет в 2022. Может, пока не закончилось накопление и перераспределение золота.

Ну и почему не разгоняемся на новости: Привилегированные акции Селигдара и обыкновенные акциями Таттелекома включаются в базу расчета Индекса акций широкого рынка

Ну и почему не разгоняемся на новости: Привилегированные акции Селигдара и обыкновенные акциями Таттелекома включаются в базу расчета Индекса акций широкого рынка

Подробнее на БКС Экспресс:

bcs-express.ru/novosti-i-analitika/proizoshli-izmeneniia-v-sostave-indeksa-mosbirzhi

МЫД? Не очень понял суть вопроса. Если Вы говорите, что обещали Селигдар по 80-100 — то под обещание должно быть обоснование, прогноз и расчеты (которые в свою очередь необходимо проверить по альтернативным источникам). В любом другом случае это не более чем прогнозы (причем не факт, что реальные) или может быть вброс для разгона бумаги.

Но в любом случае перед тем, как вложить деньги нужно помнить — что главное не участие в движухе, а итоговый результат: ) Деньги то Ваши, поэтому внимательно думайте перед тем как и вложить.

Andrey, обоснование — дивиденды и прибыль по РСБУ. Но когда все это будет объявлено, то ценник будет уже выше. Это ведь так работает.

Dannip,

Нет. Дивиденды и прибыль по РСБУ это констатация текущего состояния дел компании (по сути это уже не аналитика, а состоявшийся факт). То, о чем говорил опубликую через минут 30 в разделе «Энел Россия» (но это будет не более чем эскиз, да и то лишь части той информации, на которую нужно опираться перед итоговой аналитикой и принятием решения по инвестиции).

Andrey, ладно, аналитика в Селигдару простая — СД увеличивает доли владения и практически не сливает их. Компания снижает себестоимость производства, о чем регулярно заявляет. Долг в золоте взят под расширение производства — производство расширяется. В 2019 году при золоте 1400 и большем долге прибыль по РСБУ была 10млрд почти. На цифры из МФСО при неденежном долге можно пока не опираться ( поэтому по новому уставу дивы из РСБУ идут). У Селигдара большая нераспределенная прибыль имеется и долг по дивам на преф — тоже фактор. Хотя будет интересно аргументы против почитать. Энел хорошо прокатили акционеров + долги в евро у них.

Dannip,

Первый по дивидендам:

История дивидендов «Селигдар» smart-lab.ru/q/SELG/dividend/

История дивидендов «Энел Россия» smart-lab.ru/q/ENRU/dividend/

Дивидендная политика в пользу «Энел Россия».

Второй по компания сфере золотодобычи:

Проводим аналитику по текущей цене, истории падения/подъема привязанной к дивидендной политике, историю падения/подъема по производственным и экономическим факторам, подтвержденные и предполагаемые запасы золота, себестоимость добычи золота, метод и доступный период добычи золота, существующий долговой портфель, а также наличие активов в не сферы золотодобычи. Потом сопоставляем данную информацию, готовим расчетные листы и листы прогноза рисков и входим на примерную приоритетность инвестирования в компании данного сегмента.

Поэтому спорить или доказывать что-то — просто нет времени или желания. Ошибочность или верность моего виденья покажет отскок цены на акции золотодобывающих компаний после спада цен на золото (согласен, что это может быть не скоро, поскольку риски вируса, локдауна и разогрева военных конфликтов, потушенных ранее администрацией Дональда Трампа, со стороны администрации Джо Байдена — делает золото более чем востребованным активом).

По крайней мере я вложил деньги в золото, но это не Селигдар. Селигдар считаю хорошей компанией и готов покупать её акции, но не сейчас. Сейчас цена для меня крайне не приемлемая. Всего доброго и всем хороших выходных!

Andrey, ясно) тогда ждём Вас в Селегдаре, когда цена будет более приемлемой — где-нибудь рублей 50. Сравнивать привлекательность компаний по истории дивидендов — это опасный подход.

Dannip,

«Второй по компания сфере золотодобычи:

Проводим аналитику по текущей цене, истории падения/подъема привязанной к дивидендной политике, историю падения/подъема по производственным и экономическим факторам, подтвержденные и предполагаемые запасы золота, себестоимость добычи золота, метод и доступный период добычи золота, существующий долговой портфель, а также наличие активов в не сферы золотодобычи. Потом сопоставляем данную информацию, готовим расчетные листы и листы прогноза рисков и входим на примерную приоритетность инвестирования в компании данного сегмента.» — сравниваю по этим факторам, плюс по текущей тенденции в данном сегменте по России и в мире.

Селигдар по 50 рублей??? Я не альпинист и не игрок. А как инвестору Селигдар по 50 и близко не интересен.

Andrey, и какова на ваш взгляд приемлемая цена?

МЫД? Не очень понял суть вопроса. Если Вы говорите, что обещали Селигдар по 80-100 — то под обещание должно быть обоснование, прогноз и расчеты (которые в свою очередь необходимо проверить по альтернативным источникам). В любом другом случае это не более чем прогнозы (причем не факт, что реальные) или может быть вброс для разгона бумаги.

Но в любом случае перед тем, как вложить деньги нужно помнить — что главное не участие в движухе, а итоговый результат: ) Деньги то Ваши, поэтому внимательно думайте перед тем как и вложить.

Andrey, обоснование — дивиденды и прибыль по РСБУ. Но когда все это будет объявлено, то ценник будет уже выше. Это ведь так работает.

Dannip,

Нет. Дивиденды и прибыль по РСБУ это констатация текущего состояния дел компании (по сути это уже не аналитика, а состоявшийся факт). То, о чем говорил опубликую через минут 30 в разделе «Энел Россия» (но это будет не более чем эскиз, да и то лишь части той информации, на которую нужно опираться перед итоговой аналитикой и принятием решения по инвестиции).

Andrey, ладно, аналитика в Селигдару простая — СД увеличивает доли владения и практически не сливает их. Компания снижает себестоимость производства, о чем регулярно заявляет. Долг в золоте взят под расширение производства — производство расширяется. В 2019 году при золоте 1400 и большем долге прибыль по РСБУ была 10млрд почти. На цифры из МФСО при неденежном долге можно пока не опираться ( поэтому по новому уставу дивы из РСБУ идут). У Селигдара большая нераспределенная прибыль имеется и долг по дивам на преф — тоже фактор. Хотя будет интересно аргументы против почитать. Энел хорошо прокатили акционеров + долги в евро у них.

Dannip,

Первый по дивидендам:

История дивидендов «Селигдар» smart-lab.ru/q/SELG/dividend/

История дивидендов «Энел Россия» smart-lab.ru/q/ENRU/dividend/

Дивидендная политика в пользу «Энел Россия».

Второй по компания сфере золотодобычи:

Проводим аналитику по текущей цене, истории падения/подъема привязанной к дивидендной политике, историю падения/подъема по производственным и экономическим факторам, подтвержденные и предполагаемые запасы золота, себестоимость добычи золота, метод и доступный период добычи золота, существующий долговой портфель, а также наличие активов в не сферы золотодобычи. Потом сопоставляем данную информацию, готовим расчетные листы и листы прогноза рисков и входим на примерную приоритетность инвестирования в компании данного сегмента.

Поэтому спорить или доказывать что-то — просто нет времени или желания. Ошибочность или верность моего виденья покажет отскок цены на акции золотодобывающих компаний после спада цен на золото (согласен, что это может быть не скоро, поскольку риски вируса, локдауна и разогрева военных конфликтов, потушенных ранее администрацией Дональда Трампа, со стороны администрации Джо Байдена — делает золото более чем востребованным активом).

По крайней мере я вложил деньги в золото, но это не Селигдар. Селигдар считаю хорошей компанией и готов покупать её акции, но не сейчас. Сейчас цена для меня крайне не приемлемая. Всего доброго и всем хороших выходных!

Andrey, ясно) тогда ждём Вас в Селегдаре, когда цена будет более приемлемой — где-нибудь рублей 50. Сравнивать привлекательность компаний по истории дивидендов — это опасный подход.

МЫД? Не очень понял суть вопроса. Если Вы говорите, что обещали Селигдар по 80-100 — то под обещание должно быть обоснование, прогноз и расчеты (которые в свою очередь необходимо проверить по альтернативным источникам). В любом другом случае это не более чем прогнозы (причем не факт, что реальные) или может быть вброс для разгона бумаги.

Но в любом случае перед тем, как вложить деньги нужно помнить — что главное не участие в движухе, а итоговый результат: ) Деньги то Ваши, поэтому внимательно думайте перед тем как и вложить.

Andrey, обоснование — дивиденды и прибыль по РСБУ. Но когда все это будет объявлено, то ценник будет уже выше. Это ведь так работает.

Dannip,

Нет. Дивиденды и прибыль по РСБУ это констатация текущего состояния дел компании (по сути это уже не аналитика, а состоявшийся факт). То, о чем говорил опубликую через минут 30 в разделе «Энел Россия» (но это будет не более чем эскиз, да и то лишь части той информации, на которую нужно опираться перед итоговой аналитикой и принятием решения по инвестиции).

Andrey, ладно, аналитика в Селигдару простая — СД увеличивает доли владения и практически не сливает их. Компания снижает себестоимость производства, о чем регулярно заявляет. Долг в золоте взят под расширение производства — производство расширяется. В 2019 году при золоте 1400 и большем долге прибыль по РСБУ была 10млрд почти. На цифры из МФСО при неденежном долге можно пока не опираться ( поэтому по новому уставу дивы из РСБУ идут). У Селигдара большая нераспределенная прибыль имеется и долг по дивам на преф — тоже фактор. Хотя будет интересно аргументы против почитать. Энел хорошо прокатили акционеров + долги в евро у них.

МЫД? Не очень понял суть вопроса. Если Вы говорите, что обещали Селигдар по 80-100 — то под обещание должно быть обоснование, прогноз и расчеты (которые в свою очередь необходимо проверить по альтернативным источникам). В любом другом случае это не более чем прогнозы (причем не факт, что реальные) или может быть вброс для разгона бумаги.

Но в любом случае перед тем, как вложить деньги нужно помнить — что главное не участие в движухе, а итоговый результат: ) Деньги то Ваши, поэтому внимательно думайте перед тем как и вложить.

Andrey, обоснование — дивиденды и прибыль по РСБУ. Но когда все это будет объявлено, то ценник будет уже выше. Это ведь так работает.

Селигдар спекулятивно разогнан. Русолово также.

Рост данных бумаг не соответствует росту дополнительной рентабельности предприятий за счет увеличения цен на золото и олово (мы понимаем, что скачок цен на золото поднял рентабельность в разы, поскольку мы считаем не к общей предыдущей цене на золото, а именно к чистому остатку от предыдущей цены на золото за вычетом расходов на добычу). Но то, что сейчас происходит с ценой за бумаги данных компаний — это уже не биржа для инвесторов, а альпинизм для игроков.

P.S. В казино выигрывает лишь хозяин казино. В альпинизме автор маршрута и команда первопроходцев (которая знает когда нужно вскочить в вертолет и покинуть вершину) — остальные не более чем спонсоры: )

Andrey, а как же на mfd обещали 80-100?

В общем -

Решил «Селигдар» я продать,

Рязанский чтоб сбыт

Начать покупать...

А там я

На мощном отчёте

Продам… В «Селигдар»

Ведь охота

На золоте низком

Вернуться -

По 40 уж

Им приобуться.

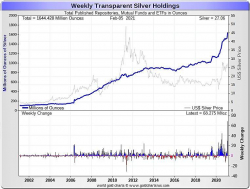

Pinkin, летом будет все зеленым цветом в СЕЛИГДАРЕ Wallstreetsilver:Physical Silver Trust добавляет сегодня еще 1 000 000 унций физического серебра

Wallstreetsilver:Physical Silver Trust добавляет сегодня еще 1 000 000 унций физического серебра

smart-lab.ru/blog/676774.php

“Хьюстон, у нас проблема”: 85% серебра в Лондоне уже принадлежит ETF.

“Хьюстон, у нас проблема”: 85% серебра в Лондоне уже принадлежит ETF.

Если вышеупомянутые 14 ETF увидят продолжающийся приток инвестиций, им всем придется конкурировать за доступное серебро в Лондоне, которое еще не удерживается в этих ETF. И это доступное серебро находится на историческом минимуме, около 3000 тонн или около того. Еще несколько дней притока средств, подобных тем, что наблюдались в период с 29 января по 2 февраля, стали бы серьезной чрезвычайной ситуацией для этих поставщиков ETF, особенно для iShares SLV. Потому что в хранилищах JP Morgan, Brinks, Malca-Amit, Loomis и HSBC осталось не так уж много физического серебра, о котором еще не сообщается, что он находится в этих ETF.

www.bullionstar.com/blogs/ronan-manly/houston-we-have-a-problem-85-of-silver-in-london-already-held-by-etfs/

Почему взрыв цен 02 02 2021 на серебро был остановлен?

smart-lab.ru/blog/676195.php За прошедшую неделю c 1 по 7 февраля 2021 было добавлено в депозитарии ETF на физическое золото и серебро:

За прошедшую неделю c 1 по 7 февраля 2021 было добавлено в депозитарии ETF на физическое золото и серебро:

325 000 тройских унций золота;

68 275 000 тройских унций серебра, это рекорд увеличения в серебре за 1 неделю в истории (фонд SLV)

p/s думаю что золото и серебро еще сходят в низ к лету 2021 и затем к декабрю 2021 снова пойдут в рост.

20-летние графики, показывающие физическое золото и серебро во всех известных депозитариях, ETF и взаимных фондах

silverseek.com/article/crisis-silver-market-dead-ahead

молодец, селигдарушка. думала вместе с золотом вниз поедет, а нет, бодрячком держится, префы так даже расти пытаются

молодец, селигдарушка. думала вместе с золотом вниз поедет, а нет, бодрячком держится, префы так даже расти пытаются

Завтра вниз пойдут, можно быть уверенным, с понедельника снова пойдёт в плюс, но к вечеру пятницу цена спустится процентов на 10. Тот же ТГК-1 выйдет в плюс к концу неделю

Завтра вниз пойдут, можно быть уверенным, с понедельника снова пойдёт в плюс, но к вечеру пятницу цена спустится процентов на 10. Тот же ТГК-1 выйдет в плюс к концу неделю

Ещё на 6%, гораздо выгоднее немного потрейдить пишет

пишет

t.me/cbrstocks/16397

[ Фотография ]

#SELG #ROLO

Акции Селигдара отстали от динамики акций Русолова. Селигдар владеет 98% акций компании Русолова. Акции Русолова выросли на 50% за два дня на фоне самого большого дефицита олова за 30 лет.

В результате капитализация Русолова превысила капитализацию Селигдара (см. график). Такая ситуация, когда рынок полностью игнорирует стоимость золотодобыващего бизнеса Селигдара, не может продолжаться долго.

Причина роста в продолжении нагнетании ажиатажа об отставании от других представителей сырьевого цикла. Отчётность хорошая, за 2020 добыча золота +7% г/г

Причина роста в продолжении нагнетании ажиатажа об отставании от других представителей сырьевого цикла. Отчётность хорошая, за 2020 добыча золота +7% г/г

Селигдар является бенефициаром Русолова.

Дополнительный разгон создают

телеграмщики опасаясь за события в Мьянме (крупнейшего поставщика олова). Военный переворот повлияет на поставки, а олово является необходимым компонентом для высоко скоростных чипов.

Один из членов ФРС заявил, что восстановление экономики США идет быстрее ожиданий и % ставки могут быть повышены не в 2023, а в 2022

Один из членов ФРС заявил, что восстановление экономики США идет быстрее ожиданий и % ставки могут быть повышены не в 2023, а в 2022

Золото сильно зависит от % ставок, падать начинает раньше (до фактического повышения % ставок), т.к. ФРС обещает перед тем, как поднимать ставки — начать снижать объем выкупа ценных бумаг, т.е. снижать объем сделок репо с коммерческими банками, что приводит к удорожанию денег. В 2011 золото упало задолго до фактического повышения ставки ФРС

Значит по золоту можно ожидать к середине 2021 продолжение снижения до цели в 1700 за унцию

Цена на золото в российских рублях:

Pinkin, какой SELG покупать АО или АП?

Игорь,

Каждый должен

Сам решать,

Покупать иль

Продавать.

P.S.

Я ж давно уж

Взял в привычку

Тарить преф вместе

С обычкой.

Pinkin,

Глагол убедительно твой прозвучал

Решил и я — купить Селигдар!!! )))

p.s. смущает конечно низкая волатильность и небольшие объёмы по преф

Селигдар - факторы роста и падения акций

- Менеджмент явно заинтересован в росте капитализации (21.07.2020)

- Контора за 2019 год первый раз выплатила приличный дивиденд (21.07.2020)

- Стремительно наращивают долг (08.05.2023)

- Резкий рост капзатрат в 2022 году (08.05.2023)

- В 22 году сильно выросла себестоимость вслед за ростом материалов и большого роста расходов на оплату труда, при этом выручка не выросла (08.05.2023)

- Низкое содержание золота в руде, очень высокая cash cost себестоимость добычи унции, Оценочные полные издержки добычи (AISC) – $1367 за унцию (2П22). Признаки ещё большего уменьшения содержания золота в перерабатываемой руде в последнее время. (12.05.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Селигдар - описание компании

Холдинг «Селигдар» создан в 2008 г. на базе активов Артели старателей «Селигдар» и других золотодобывающих предприятий. Холдинг включает в себя следующие компании. ПАО «Селигдар» зарегистрировано по адресу: Республика Саха (Якутия), г. Алдан, улус Алданский, 26 Пикет, 12.Группа осуществляет свою деятельность на территории Российской Федерации. Производственные мощности Группы по добыче расположены в Республике Саха (Якутия), Республике Бурятия, Алтайском крае, Оренбургской области, Хабаровском крае и Чукотском автономном округе.

Золотой кластер

- ПАО «Селигдар»

- ОАО «Золото Селигдара»

- ООО «Рябиновое»

- АО «Лунное»

- ООО «А/С «Поиск»

- ООО «А/С «Сининда-1»

- ООО «Оренбургская Горная Компания"

- ООО «Евроарт»

Оловянный кластер

- ПАО «Русолово»

- ОАО «Оловянная рудная компания»

- ООО «Правоурмийское»

- ООО «АлданВзрывПром»

- ООО «Теплосервис»

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций