Сегежа 3 кв 2021

После вчерашнего выноса на 6% было понятно, что отчет будет хороший. Уже второй раз за месяц сначала следует вынос, а затем выходит новость. Если честно, то эти инсайдерские игры начинают вредить имиджу компании.

Главное в этом отчете: «В 4 кв. 2021 г. на рынках Группы ожидается восстановление баланса спроса и предложения и, как следствие, формирование справедливой рыночной цены на пиломатериалы, фанеру и КДК. Исторически в зимний период снижается строительная активность».

Иными словами компания ожидает сдувания пузырей на обозначенных рынках. А пузырь, безусловно, есть: цены на фанеру в 3 кв 945 евро за м3 VS 390-450 евро за м3 в 2018-2019 гг, пиломатериалы — 294 евро за м3 VS 130-155 евро за м3, КДК — 702 евро за м3 VS 310-320 евро за м3. Цены в 2 раза выше докризисных уровней, маржа по OIBDA на уровне 50%. Нездоровая ситуация, которая закончится тем, что цены сложатся и вернутся к среднему уровню.

Весь нынешний успех Сегежи – это рост цен. Объемы продаж сокращаются, о чем свидетельствует отрицательный вклад этого фактора в выручку и OIBDA.

Инвестиционная идея в акциях Сегежи – ставка на рост производственных мощностей, но пока заводы только строятся, а цена акций уже улетела.

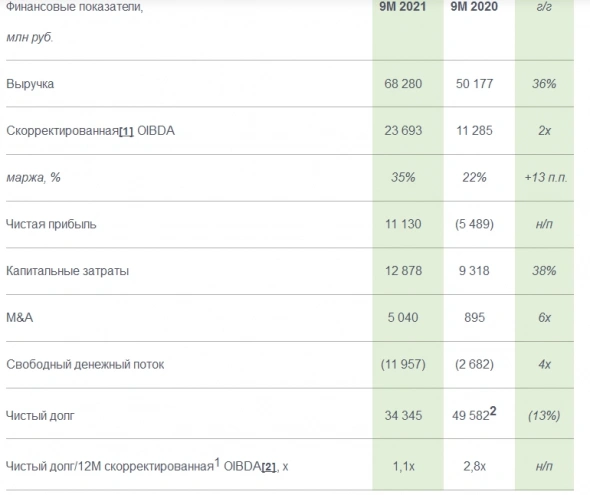

Я надеюсь, что менеджмент не поддастся соблазну и не начнет выплачивать еще спецдивы в данной ситуации. FCF и так отрицательный — минус 12 млрд за 9 мес. Впереди оплата сделки с ИФР, которая приведет к росту долга на 25 млрд. При этом долговой портфель сложно назвать идеальным: в 2021 надо погашать 19,6 млрд, в 2022 -16,8, в 2023 – 13,9 млрд. Ранее предполагалось, что на эти цели пойдут 30 млрд от IPO, но теперь они уйдут на M&A. Рефинансироваться в рублях придется уже под выросшую ставку – 8,5-9,5%.

В общем несмотря на успешные 9 мес 2021 в будущее как акционер Сегежи я смотрю несколько с тревогой. Цены на продукцию вполне могут скорректироваться на 50%.

Дилетант, о! Быстро проанализировал!

Сразу видно — выходной у человека:))

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций