| Число акций ао | 4 741 млн |

| Номинал ао | 0.0016 руб |

| Тикер ао |

|

| Капит-я | 2 929,4 млрд |

| Выручка | 3 986,6 млрд |

| EBITDA | – |

| Прибыль | 665,2 млрд |

| Дивиденд ао | 154,39 |

| P/E | 4,4 |

| P/S | 0,7 |

| P/BV | 0,9 |

| EV/EBITDA | – |

| Див.доход ао | 25,0% |

| Газпромнефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Газпромнефть акции

-

В ближайшие годы Газпром нефть доведет долю газа в добычном портфеле до 45%

В ближайшие годы Газпром нефть доведет долю газа в добычном портфеле до 45%

глава Газпромнефти Александр Дюков в журнале «Сибирская нефть»:Внашем добычном портфеле растет доля газа: в ближайшие годы она составит уже 45%

При этом мы понимаем и свою ответственность за дополнительное снижение выбросов при развитии традиционных бизнесов. Утилизация попутного нефтяного газа, дальнейшая модернизация наших нефтеперерабатывающих заводов, реализация целого ряда масштабных экологических инициатив и проектов — это та работа, которую мы вели и продолжим вести

источник

Авто-репост. Читать в блоге >>> 🛢🇷🇺#SIBN #газ

🛢🇷🇺#SIBN #газ

Доля газа в добыче «Газпром нефти» в ближайшие годы составит 45% — Дюков — ТАСС Газпромнефть - потенциал еще есть

Газпромнефть - потенциал еще естьЕще одним нефтяником, который попадает на наш разбор, становится Газпромнефть. Вы наверняка могли заметить, что моя риторика в отношении компании всегда носит позитивные нотки. Так и есть. Компания мне очень нравится. В ней есть свои недостатки, в виде структуры акционеров и главного владельца в лице Газпрома. Но и сильных сторон хоть отбавляй. Давайте посмотрим на финансовые результаты за 2020 год.

Выручка компании по итогам года составила 2 трлн рублей, снизившись на 19,5%. Драйверами снижения стало падение цен на углеводороды в 20-м году, а также падение спроса на энергоносители в условиях пандемии. Это стандартные факторы, к которым инвесторы уже привыкли. Себестоимость закупаемых ресурсов также сократилась на 24%.

Что меня радует, так это снижение операционных расходов, несмотря на тяжелый для нефтянки год. Они сократились на 1,4%. Все еще негативное влияние оказывают отрицательные курсовые разницы в размере 23,7 млрд рублей, против прибыли годом ранее. Как итог, чистая прибыль компании снизилась в 3,5 раза до 120,6 млрд рублей, но осталась на положительной территории.

Так прокомментировал отчетность гендиректор компании Александр Дюков:

«Несмотря на волатильность рынков, «Газпром нефть» продолжила практику выплаты промежуточных дивидендов и увеличила общий размер средств, направляемых на дивиденды, до 50% от чистой прибыли по МСФО. Результаты нашей работы в 2020 году подтверждают, что компания не только своевременно отреагировала на кризис, но и стала более эффективной»

Действительно, сокращая операционные расходы и себестоимость Газпромнефть показывает свою эффективность, а намерения платить 50% от чистой прибыли ориентируют нас на 25,4 рублей дивидендов на акцию по итогам года или 7,4% общей доходности. Компания выйдет из кризиса более стойкой, а ее отставание от динамики восстановления других нефтяников дают еще потенциал роста. Я продолжаю удерживать акции с наибольшей долей в портфеле.

Авто-репост. Читать в блоге >>> Новые технологии принесут Газпром нефти в долгосрочной перспективе 130 млрд руб

Новые технологии принесут Газпром нефти в долгосрочной перспективе 130 млрд руб

Портфель технологических проектов Газпромнефти до 2025 года включает свыше 100 продуктов.

Суммарный доход от их реализации в долгосрочной перспективе оценивается в 130 млрд руб., объем дополнительной добычи — в 110 млн тонн н.э., а прирост запасов — почти в 600 млн т. н.э.

Компания создала в 2020 году 13 новых технологических продуктов для повышения эффективности поиска и добычи углеводородов. Экономический эффект от внедрения этих решений может в 5 раз превысить объем инвестиций на их разработку и составить свыше 7 млрд рублей.

источник

Авто-репост. Читать в блоге >>>

Думаю, что бумага покажет вполне себе рост на среднесроке. В откат бумага вчера не пошла, хоть и очень хотела сбежать от тех, кто из квартального увидел число-23%. Видимо не одному мне она сердце греет. Были бы свободные средства взял бы подержать под ближайшие 3-4%роста, но процентов на 15%, все таки цена высокая.

Думаю, что бумага покажет вполне себе рост на среднесроке. В откат бумага вчера не пошла, хоть и очень хотела сбежать от тех, кто из квартального увидел число-23%. Видимо не одному мне она сердце греет. Были бы свободные средства взял бы подержать под ближайшие 3-4%роста, но процентов на 15%, все таки цена высокая.

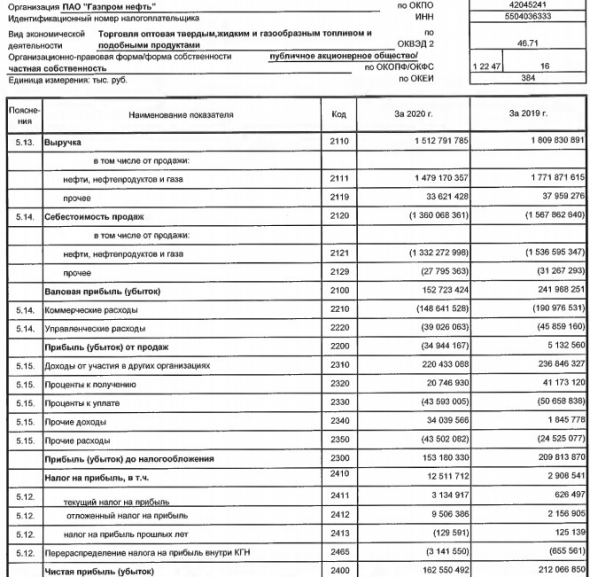

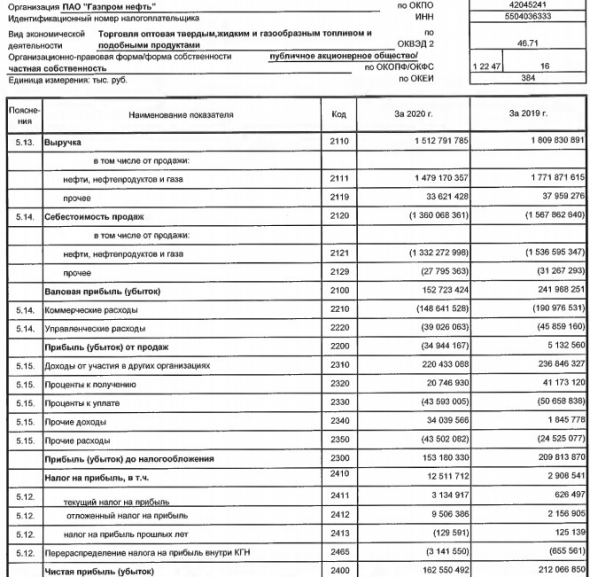

Чистая прибыль Газпром нефти по РСБУ в 20 г -23,3%

Чистая прибыль "Газпром нефти" по РСБУ в 2020 году снизилась на 23,3% по сравнению с 2019 годом и составила 162,55 миллиарда рублей.Выручка компании за отчетный период снизилась на 16,4% и составила 1,513 триллиона рублей.

отчет

Авто-репост. Читать в блоге >>>

редактор Боб, будет ли откат на этой цифре -23%? Поставил тазик на 330 Чистая прибыль Газпром нефти по РСБУ в 20 г -23,3%

Чистая прибыль Газпром нефти по РСБУ в 20 г -23,3%

Чистая прибыль "Газпром нефти" по РСБУ в 2020 году снизилась на 23,3% по сравнению с 2019 годом и составила 162,55 миллиарда рублей.Выручка компании за отчетный период снизилась на 16,4% и составила 1,513 триллиона рублей.

отчет

Авто-репост. Читать в блоге >>> Газпром нефть. Обзор финансовых показателей МСФО за 4-й квартал 2020 года

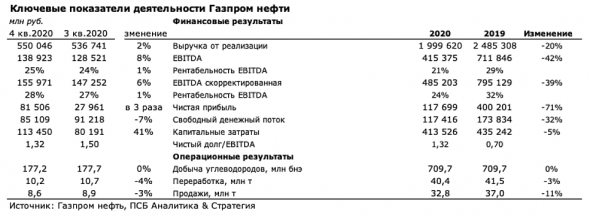

Газпром нефть. Обзор финансовых показателей МСФО за 4-й квартал 2020 годаКомпания опубликовала производственные и финансовые результаты за 4-й квартал 2020 года.

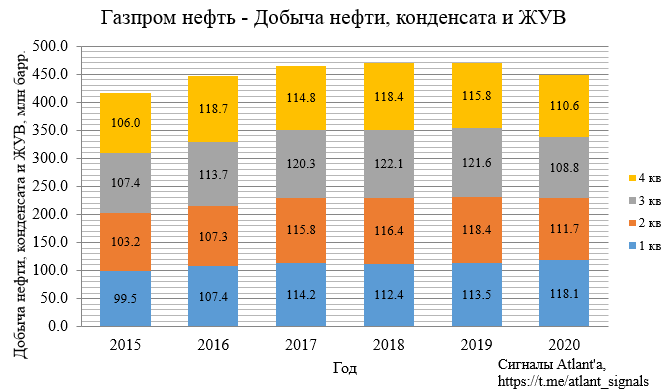

Начнем с производственных показателей.

Добыча нефти, конденсата и жидких углеводородов снизилась на 4,5% относительно прошлого года, и выросла на 1,7% относительно предыдущего квартала.

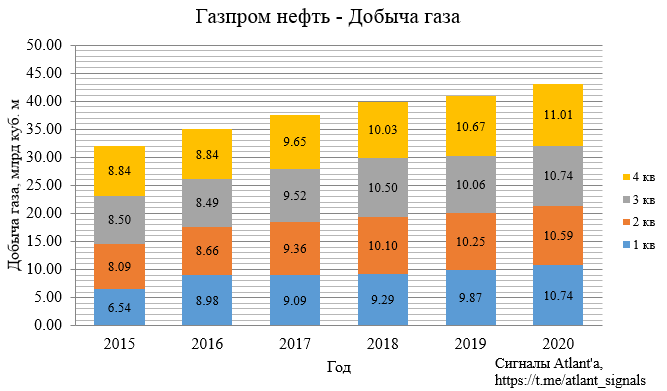

Добыча газа увеличилась на 3,2% относительно прошлого года, и на 2,5% относительно предыдущего квартала.

Авто-репост. Читать в блоге >>> В 2021 году поддержку Газпром нефти окажет восстановление спроса на энергоносители - Промсвязьбанк

В 2021 году поддержку Газпром нефти окажет восстановление спроса на энергоносители - Промсвязьбанк

Газпром нефть отчиталась за 4 кв. и 2020 г.

Чистая прибыль Газпром нефти по МСФО в 4 кв. 2020 года выросла в 3 раза к 3 кв., до 81,5 млрд руб., говорится в сообщении компании. Чистая прибыль за 2020 год упала более чем в 3 раза по сравнению с 2019 г. — до 117,7 млрд руб., свидетельствуют данные компании. Выручка компании в 4 кв. выросла на 2,5% — до 550 млрд руб., за 2020 год снизилась почти на 20% — до 2 трлн руб. Скорректированная EBITDA в 4 кв. выросла на 6% по сравнению с 3 кв., до 155,97 млрд руб., за 2020 год — упала на 39%, до 485,2 млрд руб.

Поддержку финпоказателям в 4 кв. оказали восстановление цен на нефть, а также положительная курсовая переоценка. В целом за 2020 г. Газпром нефть отразила снижение по основным показателям, но это было ожидаемо с учетом тяжелой макроэкономической ситуации в 1-м полугодии. Мы считаем, что компания в целом завершила 2020 г. с достойным результатом, сохранив финансовый результат положительным, удержав рентабельность выше 20% по EBITDA, а долговую нагрузку приемлемой – 1,32х (чистый долг/EBITDA). Что касается дивидендных выплат, то Газпром нефть отдает 50% чистой прибыли по МСФО, соответственно, ориентируемся на 12,5 руб./акцию в целом за 2020 г. (с учетом промежуточных выплат), что дает доходность 3,6%. Мы умеренно позитивно оцениваем результаты компании, полагая, что в этом году поддержку окажет рост цен на нефть и восстановление спроса на энергоносители.

«Промсвязьбанк»

Авто-репост. Читать в блоге >>> Дивиденды Газпром нефти могут составить 12,4 рубля на акцию - Атон

Дивиденды Газпром нефти могут составить 12,4 рубля на акцию - Атон

Газпром нефть: результаты 4К20 в рамках прогнозов, чистую прибыль поддержали курсовые разницы

Выручка за 4К20 составила 550 млрд руб. (+2.5% кв/кв), рост преимущественно обеспечен повышением цен на нефть и нефтепродукты (Urals +3.5% кв/кв в долларовом выражении), а также ростом добычи углеводородов (+2% кв/кв до 23.97 млн т н.э.). EBITDA (119.5 млрд руб.) увеличилась на 6% кв/кв, при этом рентабельность EBITDA укрепилась на 0.6 пп кв/кв до 21.7%. Газпром нефть отчиталась о росте чистой прибыли в 2.9 р. кв/кв до 81.5 млрд руб. за счет прибыли от курсовых разниц (17.6 млрд руб. против убытка в 30 млрд руб. в 3К20). FCF составил 85.1 млрд руб. (-7% кв/кв). Денежные потоки от операционной деятельности подскочили на 52% кв/кв до 207.8 млрд руб. на фоне высвобождения оборотного капитала в размере 83.6 млрд руб., в то же время сильно выросли и капзатраты (в 2.7 р. выше кв/кв) до 122.7 млрд руб. В ходе телеконференции Газпром нефть отметила, что капзатраты превысили прогнозный уровень из-за необходимости финансировать проект Меретояханефтегаз в одиночку после выхода Shell из СП (сейчас ведутся переговоры о привлечении нового партнера), а также поскольку Газпром нефть решила не откладывать реализацию перспективных проектов ввиду улучшения макроэкономической конъюнктуры во 2П20.

Авто-репост. Читать в блоге >>> Пишет

Пишет

t.me/RaifFocusPocus/2118

Газпром нефть: сильные результаты за счет высвобождения оборотного капитала

(1)

Выручка и EBITDA восстанавливаются на фоне роста цен. Вчера Газпром нефть (BBB-/Baa2/BBB) опубликовала финансовые результаты за 4 кв. 2020 г., которые продемонстрировали значительный рост ее свободного денежного потока и снижение долговой нагрузки. Выручка выросла на 2% кв./кв. до 550 млрд руб. благодаря повышению цен на нефть (Urals +4% кв./кв. до 44,7 долл./барр.) и увеличению консолидированной добычи нефти (+2% кв./кв. до 12,1 млн т). При этом частично данные факторы были нивелированы сокращением переработки нефти (-4% кв./кв. до 10 млн т) из-за плановых капитальных ремонтов на НПЗ компании. EBITDA Газпром нефти повысилась на 6% кв./кв. до 120 млрд руб. на фоне роста цен реализации нефти и нефтепродуктов, а также снижения эффективной ставки НДПИ. Чистая прибыль в 4 кв. возросла более чем вдвое до 84 млрд руб. благодаря прибыли по курсовым разницам в размере 18 млрд руб. (против убытка в 30 млрд руб. в 3 кв. 2020 г.), сказалось укрепление рубля в течение квартала.

Свободный денежный поток увеличился на 67% кв./кв. благодаря высвобождению оборотного капитала на сумму 84 млрд руб. Помимо роста EBITDA на операционный денежный поток Газпром нефти в 4 кв. сильное влияние оказал положительный эффект от высвобождения оборотного капитала (84 млрд руб.), а также увеличение поступлений от совместных предприятий в виде дивидендов (21 млрд руб. против 3 млрд руб. в 3 кв.). В результате операционный поток увеличился более чем на 50% кв./кв. до 208 млрд руб. В то же время компания нарастила капитальные вложения на 43% кв./кв. до 124 млрд руб. (включая приобретение лицензий) на фоне роста инвестиций в разведку и добычу (+22% кв./кв.), а также в нефтепереработку (+71% кв./кв.) в связи с реализацией проектов глубокой переработки и производства катализаторов. Тем не менее, даже несмотря на это, свободный денежный поток в 4 кв. вырос на 67% кв./кв. до 84 млрд руб.

В результате долговая нагрузка снизилась до 1,5x Чистый долг/EBITDA. В прошедшем квартале компания получила 4 млрд руб. в качестве погашения выданных займов, а также привлекла дополнительно 8 млрд руб. нетто в виде заемных средств, выплатив 3 млрд руб. в виде дивидендов неконтролирующим акционерам. В итоге объем денежных средств на балансе компании (с учетом краткосрочных депозитов) вырос на 93 млрд руб. до 237 млрд руб. Объем совокупного долга Газпром нефти снизился на 9 млрд руб. до 784 млрд руб. в результате переоценки валютных обязательств на фоне укрепления рубля. В итоге чистый долг компании сократился до 547 млрд руб., а в отношении к EBITDA LTM — до 1,5х.

(2)

Однако ее дальнейшему снижению будет препятствовать сокращение налоговых льгот и высокий уровень капзатрат. Тем не менее, мы не ожидаем существенного снижения долговой нагрузки Газпром нефти в ближайшее время, учитывая относительно высокий уровень капитальных вложений и ожидаемое увеличение ее налогового бремени в 2021 г. в связи с отменой части налоговых льгот по добыче нефти. Как мы писали ранее, в 2021 г. Газпром нефть может потерять более 60 млрд руб. от ужесточения налогового режима для ее ключевого льготного месторождения — Новопортовского. С учетом этого мы оцениваем, что операционный денежный поток компании в 2021 г. составит около 450-500 млрд руб. и пойдет на финансирование капитальных вложений, которые, по словам менеджмента, ожидаются на уровне 2020 г. (выше 400 млрд руб.). Оставшаяся часть свободных средств будет направлена на выплату дивидендов по итогам прошлого года. Финальные дивиденды по итогам 2020 г. могут составить около 41 млрд руб. Небольшая краткосрочная задолженность Газпром нефти (46 млрд руб.), скорее всего, будет рефинансирована.

Спред выпуска GAZPRU 37 к Russia 35 сузился с начала февраля с 96 б.п. до 75 б.п., что отражает существенное улучшение конъюнктуры на рынке нефти и газа. Сейчас спред находится вблизи своего 12М среднего значения. Таким образом, наша рекомендация от 20 ноября реализовалась. Дальнейшее сужение маловероятно, учитывая ухудшение взаимоотношений РФ и его основного торгового партнера — ЕС (которое может привести к новым санкциям).

Для резидентов РФ альтернативой в сегменте бумаг 1-го эшелона мы считаем российские суверенные выпуски, которые имеют льготное налогообложение (в сравнении с негосударственными выпусками для резидентов РФ).

⚠️🛢#нефть #мнение #smartmoney

Глава «Газпром нефти» заявил, что видит признаки перегрева на нефтяном рынке. В долгосрочной перспективе, по его словам, стоимость нефти снова может опуститься вплоть до $45 — Forbes (https://www.forbes.ru/newsroom/biznes/421511-glava-gazprom-nefti-zayavil-o-priznakah-peregreva-na-neftyanom-rynke)

45 долларов в среднем было в 4 кв. Получилось заработать 80 млрд ЧП. При такой цене 320 млрд за год, P/E = 5

Дилетант, ну неплохо!

33,75 руб. на дивиденды

Роман Ранний, так нельзя перемножать, прибыль в 80 млрд сформировалась из-за налогового лага в 4 квартале + валютные переоценки + надо учитывать новые налоги с 21 года.

Олег Кузьмичев, какой у тебя прогноз по прибыли?

Роман Ранний, тут надо точно знать влияние новых налогов + цену на рубле бочку в 21. Если предположить, что ВТБ капитал по влиянию налогов прав и взять текущую ебитду за последние 2 квартала — получим 600 млрд ебитды за 21.

Отнимаем 20% новых налогов — получаем 480 млрд ебитды, это доходности 16-17 года 200-250 млрд прибыли в год.

Но все может поменяться, демпфер переработки, снижение налогов по ндд, цена на нефть и бакс. Из отечественной нефтянки наверное лучший вариант, если не брать Сургут преф.

Олег Кузьмичев, маловато будет)

это 21 руб.- 27 руб. дивидендов.

У Татнефти повыше дох. будет...

Роман Ранний, так а там отмену льгот учёл?)

Олег Кузьмичев,

Я так понял Татнефть примерно лишится 42 млрд. льгот, но ей сделали небольшую компенсацию. И есть неплохой шанс что сделают ещё…

Ну и Татнефть это первый эшелон!

Ни к чему не призываю, просто хотел твоё мнение услышать

Роман Ранний, по моим расчетам первый эшелон всегда хуже на пике рынка тк большая доля в etf и прочих пифовых индексах. Думаю, что с прицелом на 5 лет Газпромнефть все же получше выглядит.

⚠️🛢#нефть #мнение #smartmoney

Глава «Газпром нефти» заявил, что видит признаки перегрева на нефтяном рынке. В долгосрочной перспективе, по его словам, стоимость нефти снова может опуститься вплоть до $45 — Forbes (https://www.forbes.ru/newsroom/biznes/421511-glava-gazprom-nefti-zayavil-o-priznakah-peregreva-na-neftyanom-rynke)

45 долларов в среднем было в 4 кв. Получилось заработать 80 млрд ЧП. При такой цене 320 млрд за год, P/E = 5

Дилетант, ну неплохо!

33,75 руб. на дивиденды

Роман Ранний, так нельзя перемножать, прибыль в 80 млрд сформировалась из-за налогового лага в 4 квартале + валютные переоценки + надо учитывать новые налоги с 21 года.

Олег Кузьмичев, какой у тебя прогноз по прибыли?

Роман Ранний, тут надо точно знать влияние новых налогов + цену на рубле бочку в 21. Если предположить, что ВТБ капитал по влиянию налогов прав и взять текущую ебитду за последние 2 квартала — получим 600 млрд ебитды за 21.

Отнимаем 20% новых налогов — получаем 480 млрд ебитды, это доходности 16-17 года 200-250 млрд прибыли в год.

Но все может поменяться, демпфер переработки, снижение налогов по ндд, цена на нефть и бакс. Из отечественной нефтянки наверное лучший вариант, если не брать Сургут преф.

Олег Кузьмичев, маловато будет)

это 21 руб.- 27 руб. дивидендов.

У Татнефти повыше дох. будет...

Роман Ранний, так а там отмену льгот учёл?)

Олег Кузьмичев,

Я так понял Татнефть примерно лишится 42 млрд. льгот, но ей сделали небольшую компенсацию. И есть неплохой шанс что сделают ещё…

Ну и Татнефть это первый эшелон!

Ни к чему не призываю, просто хотел твоё мнение услышать

⚠️🛢#нефть #мнение #smartmoney

Глава «Газпром нефти» заявил, что видит признаки перегрева на нефтяном рынке. В долгосрочной перспективе, по его словам, стоимость нефти снова может опуститься вплоть до $45 — Forbes (https://www.forbes.ru/newsroom/biznes/421511-glava-gazprom-nefti-zayavil-o-priznakah-peregreva-na-neftyanom-rynke)

45 долларов в среднем было в 4 кв. Получилось заработать 80 млрд ЧП. При такой цене 320 млрд за год, P/E = 5

Дилетант, ну неплохо!

33,75 руб. на дивиденды

Роман Ранний, так нельзя перемножать, прибыль в 80 млрд сформировалась из-за налогового лага в 4 квартале + валютные переоценки + надо учитывать новые налоги с 21 года.

Олег Кузьмичев, какой у тебя прогноз по прибыли?

Роман Ранний, тут надо точно знать влияние новых налогов + цену на рубле бочку в 21. Если предположить, что ВТБ капитал по влиянию налогов прав и взять текущую ебитду за последние 2 квартала — получим 600 млрд ебитды за 21.

Отнимаем 20% новых налогов — получаем 480 млрд ебитды, это доходности 16-17 года 200-250 млрд прибыли в год.

Но все может поменяться, демпфер переработки, снижение налогов по ндд, цена на нефть и бакс. Из отечественной нефтянки наверное лучший вариант, если не брать Сургут преф.

Олег Кузьмичев, маловато будет)

это 21 руб.- 27 руб. дивидендов.

У Татнефти повыше дох. будет...

Роман Ранний, так а там отмену льгот учёл?)

⚠️🛢#нефть #мнение #smartmoney

Глава «Газпром нефти» заявил, что видит признаки перегрева на нефтяном рынке. В долгосрочной перспективе, по его словам, стоимость нефти снова может опуститься вплоть до $45 — Forbes (https://www.forbes.ru/newsroom/biznes/421511-glava-gazprom-nefti-zayavil-o-priznakah-peregreva-na-neftyanom-rynke)

45 долларов в среднем было в 4 кв. Получилось заработать 80 млрд ЧП. При такой цене 320 млрд за год, P/E = 5

Дилетант, ну неплохо!

33,75 руб. на дивиденды

Роман Ранний, так нельзя перемножать, прибыль в 80 млрд сформировалась из-за налогового лага в 4 квартале + валютные переоценки + надо учитывать новые налоги с 21 года.

Олег Кузьмичев, какой у тебя прогноз по прибыли?

Роман Ранний, тут надо точно знать влияние новых налогов + цену на рубле бочку в 21. Если предположить, что ВТБ капитал по влиянию налогов прав и взять текущую ебитду за последние 2 квартала — получим 600 млрд ебитды за 21.

Отнимаем 20% новых налогов — получаем 480 млрд ебитды, это доходности 16-17 года 200-250 млрд прибыли в год.

Но все может поменяться, демпфер переработки, снижение налогов по ндд, цена на нефть и бакс. Из отечественной нефтянки наверное лучший вариант, если не брать Сургут преф.

Олег Кузьмичев, маловато будет)

это 21 руб.- 27 руб. дивидендов.

У Татнефти повыше дох. будет...

⚠️🛢#нефть #мнение #smartmoney

Глава «Газпром нефти» заявил, что видит признаки перегрева на нефтяном рынке. В долгосрочной перспективе, по его словам, стоимость нефти снова может опуститься вплоть до $45 — Forbes (https://www.forbes.ru/newsroom/biznes/421511-glava-gazprom-nefti-zayavil-o-priznakah-peregreva-na-neftyanom-rynke)

45 долларов в среднем было в 4 кв. Получилось заработать 80 млрд ЧП. При такой цене 320 млрд за год, P/E = 5

Дилетант, ну неплохо!

33,75 руб. на дивиденды

Роман Ранний, так нельзя перемножать, прибыль в 80 млрд сформировалась из-за налогового лага в 4 квартале + валютные переоценки + надо учитывать новые налоги с 21 года.

Олег Кузьмичев, какой у тебя прогноз по прибыли?

Роман Ранний, тут надо точно знать влияние новых налогов + цену на рубле бочку в 21. Если предположить, что ВТБ капитал по влиянию налогов прав и взять текущую ебитду за последние 2 квартала — получим 600 млрд ебитды за 21.

Отнимаем 20% новых налогов — получаем 480 млрд ебитды, это доходности 16-17 года 200-250 млрд прибыли в год.

Но все может поменяться, демпфер переработки, снижение налогов по ндд, цена на нефть и бакс. Из отечественной нефтянки наверное лучший вариант, если не брать Сургут преф.

⚠️🛢#нефть #мнение #smartmoney

Глава «Газпром нефти» заявил, что видит признаки перегрева на нефтяном рынке. В долгосрочной перспективе, по его словам, стоимость нефти снова может опуститься вплоть до $45 — Forbes (https://www.forbes.ru/newsroom/biznes/421511-glava-gazprom-nefti-zayavil-o-priznakah-peregreva-na-neftyanom-rynke)

45 долларов в среднем было в 4 кв. Получилось заработать 80 млрд ЧП. При такой цене 320 млрд за год, P/E = 5

Дилетант, ну неплохо!

33,75 руб. на дивиденды

Роман Ранний, так нельзя перемножать, прибыль в 80 млрд сформировалась из-за налогового лага в 4 квартале + валютные переоценки + надо учитывать новые налоги с 21 года.

Олег Кузьмичев, какой у тебя прогноз по прибыли?

⚠️🛢#нефть #мнение #smartmoney

Глава «Газпром нефти» заявил, что видит признаки перегрева на нефтяном рынке. В долгосрочной перспективе, по его словам, стоимость нефти снова может опуститься вплоть до $45 — Forbes (https://www.forbes.ru/newsroom/biznes/421511-glava-gazprom-nefti-zayavil-o-priznakah-peregreva-na-neftyanom-rynke)

45 долларов в среднем было в 4 кв. Получилось заработать 80 млрд ЧП. При такой цене 320 млрд за год, P/E = 5

Дилетант, ну неплохо!

33,75 руб. на дивиденды

Роман Ранний, так нельзя перемножать, прибыль в 80 млрд сформировалась из-за налогового лага в 4 квартале + валютные переоценки + надо учитывать новые налоги с 21 года.

⚠️🛢#нефть #мнение #smartmoney

Глава «Газпром нефти» заявил, что видит признаки перегрева на нефтяном рынке. В долгосрочной перспективе, по его словам, стоимость нефти снова может опуститься вплоть до $45 — Forbes (https://www.forbes.ru/newsroom/biznes/421511-glava-gazprom-nefti-zayavil-o-priznakah-peregreva-na-neftyanom-rynke)

45 долларов в среднем было в 4 кв. Получилось заработать 80 млрд ЧП. При такой цене 320 млрд за год, P/E = 5

Дилетант, ну неплохо!

33,75 руб. на дивиденды В «Газпром нефти» назвали сроки начала промышленной добычи трудноизвлекаемой нефти

В «Газпром нефти» назвали сроки начала промышленной добычи трудноизвлекаемой нефти

«Газпром нефть» по итогам прошлого года увеличила добычу трудноизвлекаемых запасов (ТрИЗ) нефти баженовской свиты на 78% по сравнению с 2019-м до 100 000 т, сообщила компания 18 февраля. С 2017-го – начала разработки – себестоимость добычи баженовской нефти снизилась с 30 000 руб. за 1 т до 13 000 руб. Как уточнили в «Газпром нефти», затраты снижаются за счет собственных технологических разработок. Уровень импортозамещения при строительстве этих скважин превысил 95%.

www.vedomosti.ru/business/articles/2021/02/18/858571-gazprom-nefti

Чего падаем, на таком приличном отчете?

OrakulizSochi, сама в шоке

Lenskay, все падают просто. Только шлак запампили

Газпромнефть - факторы роста и падения акций

- Один из самых качественных нефтяников в плане бизнеса - большая доля современной переработки + современные месторождения с низкой себестоимостью добычи (17.10.2023)

- Газпром нуждается в дивидендах от Газпромнефти -> дивидендный поток будет расти со временем (17.10.2023)

- Free Float всего 4,32% от уставного капитала (22.07.2021)

- Добыча и выручка могут пострадать в 1П2023 из-за введения нефтяного эмбарго, а также эмбарго на экспорт нефтепродуктов с 5.02.2023 (27.12.2022)

- Из-за низкого free float всегда есть риск принудительного выкупа от Газпрома и делистинга с биржи (17.10.2023)

Газпромнефть - описание компании

Газпромнефть — дочерняя компания ГазпромаОАО «Газпром нефть» (ИНН 5504036333) и ее дочерние компании являются обладателями 61 лицензии на разведку и разработку месторождений. Доказанные запасы нефти на принадлежащих компании месторождениях превышают 4.5 млрд баррелей. Добыча углеводородов в 2014 году составила 488.1 млн баррелей н.э. (66.25 млн т н.э.), увеличившись на 6.7% по сравнению с результатами 2013 года. Крупнейшим акционером компании является группа «Газпром».

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций