| Число акций ао | 268 млн |

| Номинал ао | 3.639384 руб |

| Тикер ао |

|

| Капит-я | 819,8 млрд |

| Опер.доход | 770,0 млрд |

| Прибыль | 104,2 млрд |

| Дивиденд ао | 92,5 |

| P/E | 7,9 |

| P/B | 1,6 |

| ЧПМ | 13,6% |

| Див.доход ао | 3,0% |

| Т-Технологии | Тинькофф | ТКС Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Т-Технологии | Тинькофф | ТКС акции

-

-7,7% редкость. Что-то серьезное или просто на общем фоне? Объём торгов стандартный.

-7,7% редкость. Что-то серьезное или просто на общем фоне? Объём торгов стандартный.

-6,2%

Den Plekhanov,

Похоже повлияла эта новость:

«Российский капитал» и Тинькофф Банк подали в ФАС ходатайство о сотрудничестве.

Подробнее на ТАСС:

tass.ru/ekonomika/5090101

Тинькофф Банк - потенциал для роста котировок в среднесрочной перспективе сохраняется

Тинькофф Банк - потенциал для роста котировок в среднесрочной перспективе сохраняется

Результаты по РСБУ за февраль: рост кредитования немного замедлился, но по-прежнему опережает депозиты

Рост кредитов за год составил 36%. Тинькофф Банк на прошлой неделе опубликовал ключевые финансовые показатели по РСБУ за февраль. Розничный кредитный портфель показал рост примерно на 0,6% месяц к месяцу после увеличения на 3% в январе. Год к году рост замедлился с 38% в январе до 36%, что все еще превышает темпы роста, наблюдавшиеся большую часть 2017 г. Портфель кредитных карт банка практически не изменился за месяц после роста на 2,8% в январе. Это довольно слабая динамика по сравнению с предыдущими месяцами (за исключением декабрьской просадки), впрочем, первый месяц года вряд ли можно считать показательным. Рост чистых кредитов год к году замедлился до 39% с 41% в январе.

Рост депозитов ускорился до 33% год к году. Депозиты, напротив, прибавили около 3% за месяц после сопоставимого сезонного спада в январе, а рост год к году ускорился с 31% в январе до 33%. За месяц банк согласно российским стандартам бухучета заработал 2,2 млрд руб., а за 2 мес. – 3,9 млрд руб. (+22% год к году).

Достаточность капитала остается на комфортных уровнях. Показатель Н1.1 в феврале снизился до 10 % с 10,1% в январе, а Н1.2 – до 14,3% с 14,6% месяц назад; Н1.0, с другой стороны, вырос на 40 б.п. за месяц до 16,8% за счет еще не подтвержденной аудиторами прибыли (которая должна увеличить достаточность капитала 1-го уровня). Уровни Н1 остаются комфортными, при этом мы полагаем, что банк покажет дальнейшее замедление роста кредитования, что немного снизит давление на капитал. В марте мы подняли рекомендацию до ПОКУПАТЬ; последнее время бумаги находились под давлением как в свете общерыночных настроений, так и, по всей видимости, из-за продажи доли Baring Vostok, но фундаментально мы видим потенциал для роста котировок в среднесрочной перспективе.

Уралсиб Норвежский фонд GPFG сделал ставку на бумаги TCS Group Олега Тинькова: вложения в TCS увеличились с $17 млн до $108 млн, и теперь норвежцам принадлежит 3,14% уставного капитала TCS Group

Норвежский фонд GPFG сделал ставку на бумаги TCS Group Олега Тинькова: вложения в TCS увеличились с $17 млн до $108 млн, и теперь норвежцам принадлежит 3,14% уставного капитала TCS Group

www.nbim.no/en/the-fund/holdings/holdings-as-at-31.12.2017/?fullsize=true

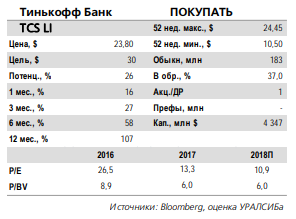

Тинькофф банк - целевая цена акций составляет 30 долл./ГДР

Тинькофф банк - целевая цена акций составляет 30 долл./ГДР

Прогнозы кредитных рисков и некредитных доходов улучшились

Повышаем рекомендацию до ПОКУПАТЬ

Прогноз по чистой прибыли повышен на 23-25%... Мы повысили нашу оценку Тинькофф Банка с учетом того, что по ряду показателей банк демонстрирует динамику заметно лучше, чем мы ожидали. Наш новый прогноз предполагает более быстрый рост кредитов и депозитов, а также еще более динамичное наращивание комиссионного дохода. В обновленное финансовой модели банка мы также учли улучшившееся качество активов. До этого наши оценки были достаточно консервативны и предусматривали рост стоимости риска до «нормализованного» уровня 9% (по старому стандарту МСФО 39) уже в текущем году, но по совокупности факторов банк, по всей видимости, сможет позволить себе более низкое резервирование. С другой стороны, мы повысили прогноз по росту расходов – более быстрый рост кредитов и депозитов будет сопровождаться дополнительными расходами, да и активное развитие некредитных частей экосистемы банка предполагает рост инвестиций. Также мы заложили корректировки с учетом перехода на стандарт МСФО 9 в 1 кв. 2018 г., продлили нашу модель до 2020 г. и, кроме того, теперь исходим из более низкой стоимости капитала. Наша текущая модель предполагает ROAE в 2020 г. немного ниже 50%, а в постпрогнозном периоде ROAE повышен с 41% до 48%. Наши прогнозы по чистой прибыли на 2018–2019 гг. повышены на 23–25%.

…а целевая цена — до 30 долл./ГДР. Наша целевая цена теперь составляет 30 долл./ГДР, и мы повышаем рекомендацию на акции банка до ПОКУПАТЬ. Несмотря на то что котировки находятся вблизи своих рекордных уровней, мы считаем, что растущий быстрее рынка (и более рентабельный) бизнес, при сохранении адекватного качества активов, оправдывает дальнейший рост стоимости банка. В текущий момент на котировки, по-видимому, оказывает давление продажа в рынок пакета акций банка (1,8%) одним из фондов Baring Vostok (по сообщениям СМИ, «в связи с завершением своей деятельности»). В ноябре 2017 г. пакет около 8% акций продавал Олег Тиньков, что также тогда оказывало давление на бумаги, но эффект оказался временным.

Уралсиб Один из фондов Baring Vostok продает акции TCS Group в связи с завершением деятельности

Один из фондов Baring Vostok продает акции TCS Group в связи с завершением деятельностиОдин из фондов Baring Vostok Capital Partners (BVCP) продает акции TCS Group Holding в связи с завершением своей деятельности.

При этом партнеры BVCP останутся акционерами TCS Group Олега Тинькова.Рыночная стоимость пакета, выставленного на продажу, составляет около $80 млн (около 1,8% уставного капитала). Организатором сделки выступает банк Morgan Stanley.

основатель и старший партнер Baring Vostok Майкл Калви:«Жизненный цикл одного из наших фондов прямых инвестиций подходит к концу, и поэтому мы продаем свою долю… Мы убеждены, что компания обладает огромным потенциалом развития, и партнеры Baring Vostok с радостью остаются акционерами банка»

основатель Тинькофф банка Олег Тиньков:

«Я благодарен BVCP за поддержку истории Тинькофф с самых ранних этапов. Этот фонд был прекрасным акционером и внес свой вклад в стратегическое развитие Тинькофф банка. Я очень рад, что наш банк стал такой прибыльной инвестицией для BVCP, и тому, что партнеры Baring Vostok остаются с нами в качестве акционеров на следующем этапе развития компании»

РНС

Тиньков ( ожидаемое ).

После резких высказываний дочки Тинькова про Путина и Россию фонд Barings Vostok продает акции Тинькофф банка на 80 млн долларов. Говорят, что решение о продаже вчера было принято мгновенно.… банкиры иp Barings много повидали на российском рынке, но от эпатажного Тинькова порядком устали. Вчерашняя эскапада его дочери, которая даже переплюнула навального, стала триггером для выхода фонда из капитала становящегося токсичным банка

Телеграм-канал Бойлерная, с подачи

Милин Дмитрий

cerenc, Думаю скандала ещё можно избежать(если извиниться), девочка ляпнула не подумав! Хотя неприятный осадок останется! Тиньков ( ожидаемое ).

Тиньков ( ожидаемое ).

После резких высказываний дочки Тинькова про Путина и Россию фонд Barings Vostok продает акции Тинькофф банка на 80 млн долларов. Говорят, что решение о продаже вчера было принято мгновенно.… банкиры иp Barings много повидали на российском рынке, но от эпатажного Тинькова порядком устали. Вчерашняя эскапада его дочери, которая даже переплюнула навального, стала триггером для выхода фонда из капитала становящегося токсичным банка

Телеграм-канал Бойлерная, с подачи

Милин Дмитрий Пакет в 3,25 миллиона акций TCS Group продает один из фондов Baring Vostok Capital Partners в связи с завершением своей деятельности, партнеры BVCP останутся акционерами «Тинькофф», сообщили РИА Новости в пресс-службе кредитной организации.

Пакет в 3,25 миллиона акций TCS Group продает один из фондов Baring Vostok Capital Partners в связи с завершением своей деятельности, партнеры BVCP останутся акционерами «Тинькофф», сообщили РИА Новости в пресс-службе кредитной организации.

Агентство Bloomberg в четверг сообщило, что неназванный инвестор выставил на продажу до 3,25 миллиона обыкновенных акций TCS Group Holding, в состав которой входят «Тинькофф банк» и «Тинькофф Страхование».

«Один из фондов прямых инвестиций нашего акционера Baring Vostok Capital Partners, инвестировавшего в TCS Group до проведения IPO, завершает свою деятельность и поэтому продает всю свою долю, при этом партнеры BVCP останутся акционерами Тинькофф», — сообщили в пресс-службе банка в ответ на запрос о продаже акций TCS Group неназванным инвестором.

«Тинькофф банк» несомненно является одной из ярких историй успеха на российском рынке. Жизненный цикл одного из наших фондов прямых инвестиций подходит к концу, и поэтому мы продаем свою долю. Мы убеждены, что компания обладает огромным потенциалом развития, и партнеры Baring Vostok с радостью остаются акционерами банка", — прокомментировал основатель и старший партнер Baring Vostok Майкл Калви.

«Я благодарен BVCP за поддержку истории „Тинькофф“ с самых ранних этапов. Этот фонд был прекрасным акционером и внес свой вклад в стратегическое развитие „Тинькофф банка“. Я очень рад, что наш банк стал такой прибыльной инвестицией для BVCP, и тому, что партнеры Baring Vostok остаются с нами в качестве акционеров на следующем этапе развития компании, по мере того как мы продолжаем увеличивать доходность для всех наших инвесторов», — отметил основатель TCS Group Олег Тиньков.

1prime.ru/finance/20180316/828608632.html

Надавили и на Тинькова?

Надавили и на Тинькова?

Мне вот чё интересно. Тиньков всегда осторожно относился к высказываниям и критике Путина. А тут его дочь такое написала. То, что бегствующих олигархов спецслужбы держат на крючке и шантажом принуждают к подобным высказываниям, не сложно догадаться. Уже и готовятся отжимать бабло

Дочь Тинькова обвинила Путина в том, что ей стыдно называть себя русской, живя в ЛондонеДочь Олега Тинькова Дарья, которая живет в Великобритании, заявила, что из-за ухудшившихся между Москвой и Лондоном дипломатических отношений ей стыдно называть себя русской. Девушка уверена: причина кроется в том, что Владимир Путин «не может нормально править нашей страной». Об этом Тинькова написала пост в своем Instagram.

Из Instagram Дарьи Тиньковой

Из Instagram Дарьи Тиньковой«Меня многие спрашивают, что я думаю про весь этот бред, который происходит сейчас между Англией и Москвой? Вот, что я думаю: мне ужасно обидно, что люди на моей родине не умеют себя нормально вести. Мне ужасно стыдно в данный момент называть себя русской в Лондоне, [потому что] сразу идет негатив. И все только из-за того, что один человек не умеет себя нормально вести и главное — не может нормально править нашей страной», — написала Дарья Тинькова.

Источник:

www.znak.com/amp/123135 Анализ отчетности МСФО «Тинькофф банк» от алитиков Райффайзенбанка.

Анализ отчетности МСФО «Тинькофф банк» от алитиков Райффайзенбанка.

Банк сохранил высокий темп роста прибыли кв./кв. (+27% до 6,4 млрд руб. при ROAE 63%), что стало следствием:

1) повышения комиссионного дохода (+38% кв./кв. до 3,47 млрд руб.) темпами, опережающими рост числа транзакций по картам (+6,4% кв./кв.), что происходит в т.ч. за счет активного привлечения новых клиентов-ИП и малого бизнеса (комиссия за обслуживание их расчетных счетов выросла на 43% кв./кв. до 1,3 млрд руб.), а также эквайринга магазинов (+36% кв./кв. до 0,9 млрд руб.);

2) сокращения отчислений в резервы (на 1 млрд руб. при стоимости риска 2,7% против 6% в 3 кв.), хотя заметного улучшения качества кредитов не произошло (показатель NPL 90+ сократился всего на 0,6 млрд руб. до 8,8% от портфеля при списаниях на 3,4 млрд руб., тем не менее, объем кредитов на ранней стадии просрочки до 90 дней снизился на 14%);

3) продолжающегося увеличения чистого процентного дохода (+6,4%) вслед за ростом кредитования (+2,85% кв./кв.). Чистая процентная маржа сузилась на 60 б.п. кв./кв. до 24,5%.

Мы отметили, что основной рост кредитных карт произошел не только в сегментах низких лимитов (до 60 тыс. руб.), но и в сегментах с лимитами от 60 до 120 тыс. руб., что указывает на более агрессивную кредитную политику. Произошедшее в марте 2017 г. ужесточение регулирования (повышение RW по новым кредитам) по-прежнему не сказывается на кредитной активности банка: по нашим оценкам, в 4 кв. валовый объем выдачи кредитов (новые + рефинансирование погашенных) составил 65 млрд руб. (67 млрд руб. в 3 кв.). Это при среднем кредите по карте 43,6 тыс. руб. (-3,3% кв./кв.) соответствует одобрению заявок с их последующей утилизацией почти 1,3 млн шт. в 4 кв.

По данным менеджмента, было выпущено лишь 670 тыс. новых карт, т.е., как и в предыдущие кварталы, большая часть портфеля образована за счет пролонгации/утилизации/увеличения лимита ранее выданных/одобренных кредитов (использования лимитов по ранее выданным картам). На эти кредиты, скорее всего, не распространяются повышенные RW, эффект может проявиться лишь при выдаче клиентам, которые раньше никогда не брали кредитов в банке (таких, по-видимому, мало).

По нашим оценкам, по отчетности РСБУ, RW по кредитному портфелю банка составляет 2,6х, что соответствует среднему значению ПСК по портфелю в пределах 25-35% год. (75% кредитов имеет ПСК 30-35% и RW=3х, оставшиеся 25% с ПСК 25-30% и RW = 1,4x), но, как указано в МСФО, средняя ставка (возможно, она учитывает различного рода комиссии и штрафы) по портфелю на конец 2017 г. составляла 45,5% год.

В 2018 г. банк планирует нарастить кредитный портфель минимум на 25% (+31% в 2017 г.) и получить, по крайней мере, 24 млрд руб. чистой прибыли (+26% г./г.). На 1 февраля Н1.1 составлял 10,16% при допустимом минимуме 6,375% (с учетом надбавки для поддержания достаточности капитала), что предполагает наличие запаса капитала в 14,3 млрд руб. (10,2% кредитного портфеля), один из самых высоких среди российских розничных банков. В отсутствие регуляторного давления на кредитную активность этот запас позволяет банку платить дивиденды: в 4 кв. выплачено 4,2 млрд руб. (всего в 2017 г. выплаты составили 8 млрд руб., 42% прибыли за год), после отчетной даты было принято решение выплатить промежуточные дивиденды за 2018 г. на 4,4 млрд руб.

Бессрочный выпуск AKBHC @ 9,25% котируется 105% от номинала, что соответствует текущей доходности 8,8%, для сравнения — у бессрочных выпусков Альфа-Банка эта доходность составляет 7,7%. Учитывая отсутствие у банка потребности в капитале в условиях фактически минимального влияния на него ужесточения регулирования розничного кредитования, суборд AKBHC может быть интересен в рамках спекулятивной стратегии.

www.1prime.ru/experts/20180314/828599596.html «ВТБ Капитал» поднял оценку GDR Тинькофф банка на 29% с $24 до $31 за штуку, подтвердив рейтинг «покупать»

«ВТБ Капитал» поднял оценку GDR Тинькофф банка на 29% с $24 до $31 за штуку, подтвердив рейтинг «покупать» Тинькофф банк - дивидендная доходность по акциям банка составит 1,4% за квартал

Тинькофф банк - дивидендная доходность по акциям банка составит 1,4% за квартал

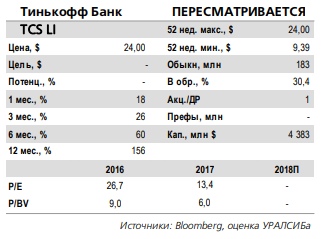

Результаты за 4 кв. 2017 г. по МСФО: стоимость риска снова преподнесла позитивный сюрприз

Чистые комиссии почти удвоились год к году. Тинькофф Банк вчера опубликовал отчетность за 4 кв. 2017 г. по МСФО и провел телефонную конференцию. Чистая прибыль превзошла наши ожидания на 27%, консенсус-прогноз – на 19%, в первую очередь за счет того, что отчисления в резервы оказались вдвое ниже оценок. За полный год прибыль составила 19 млрд руб. против прогноза менеджмента «не менее 17 млрд руб.». Стоимость фондирования уменьшилась на 50 б.п. за квартал, тогда как доходность процентных активов упала более чем на 100 б.п., в результате чего ЧПМ снизилась на 50 б.п. квартал к кварталу до 24,6%. Чистый комиссионный доход оказался на 11% выше нашего прогноза, удвоившись по итогам года (плюс 103% за год и плюс 95% относительно 4 кв. 2016 г.). Расходы увеличились на 48% относительно 4 кв. 2016 г., оказавшись почти на уровне наших ожиданий. За весь год рост расходов составил 44% против 43% у выручки.

Стоимость риска снизилась, в том числе из-за переоценки ситуации с просроченными кредитами. Стоимость риска составила всего 2,7% по сравнению с 6% во 2 и 3 кв., тогда как мы закладывали показатель на уровне 5,5%, а рынок ждал 5%. В прошлом году стоимость риска в последнем квартале также снизилась относительно уровней всего года – до 4% с 8–10% в первые три квартала. В этот раз, помимо сезонных факторов, сказалась корректировка, сделанная по итогам аудита кредитного портфеля в рамках подготовки к переходу на стандарт МСФО 9 – банк обнаружил, что ситуация с просроченными кредитами и кредитами в судах складывается лучше, чем изначально предполагалось. Объем кредитов вырос на 2,9% за квартал и на 31% за год. Кредитные карты прибавили 1,4% квартал к кварталу, рост же в предыдущие кварталы составлял 7–9%, но в конце года могли сказаться сезонные погашения, кроме того, банк списал в 4 кв. около 2% карточного портфеля. Прочие кредиты (POS и наличными), на которые приходится около 7% портфеля, продолжили стремительно расти. Депозиты увеличились на 15% квартал к кварталу и на 44% год к году, причем рост был смещен в сторону срочных депозитов физлиц (плюс 63% год к году), тогда как текущие счета физлиц прибавили около 8%. Текущие счета МСБ выросли за год почти в пять раз. Менеджмент уточнил влияние нового стандарта МСФО 9 на капитал (по МСФО) – оно составит 9,7 млрд руб. (ранее давалась оценка 8–9 млрд руб.), а также дал прогноз, предполагающий, что с новым стандартом в начале текущего года валовая доходность бизнеса должна вырасти на 1–2 п.п., как и стоимость риска. Доля 90-дневной просрочки по МСФО 9 вместо 8,8% в 4 кв. составила бы 11,9%, при этом коэффициент покрытия повысился бы до 158% с 126%. Что касается повышения рисковых весов для категорий кредитов с ПСК 15–25%, руководство оценивает влияние на капитал банка как незначительное – кредиты с полной стоимостью до 25% составляют 7–8% портфеля.Дивидендная доходность составляет 1,4% за квартал. Банк анонсировал выплату 50% чистой прибыли за 4 кв. в виде промежуточных дивидендов в соответствии с собственной политикой, что означает доходность порядка 1,4% за квартал. Руководство сохранило прогноз на 2018 г. по чистой прибыли не менее 24 млрд руб. и росту чистых кредитов минимум на 25%. Однако прогноз по стоимости фондирования был улучшен до 6–7% с 7–8% ранее, а оценка стоимости риска теперь составляет «ниже 7%» против 7–8% ранее, впрочем, оценка будет обновлена (и должна быть увеличена) после отчетности за 1 кв. с учетом перехода на стандарт МСФО 9. Мы берем модель банка на пересмотр, чтобы учесть сильные результаты и более оптимистичную, чем мы ранее закладывали, ситуацию с качеством активов.

Уралсиб Чистая прибыль TCS Group может вырасти в 2018 году на 40% г/г до 26 млрд рублей

Чистая прибыль TCS Group может вырасти в 2018 году на 40% г/г до 26 млрд рублей

TCS Group опубликовала сильные результаты по МСФО за 4К17 за счет сокращения отчислений в резервы

Чистая прибыль банка за 4К17 составила 6.4 млрд руб. (+73%г/г), аннуализированный показатель RoE подскочил сразу ДО 63.3%. Чистый процентный доход увеличился на 31% г/г/4% кв/кв до 12.7 млрд руб. (консенсус: 12.9 млрд руб.), а комиссионный доход вырос в 2.5x раза до 5.4 млрд руб. (в рамках наших ожиданий). Чистая процентная маржа продолжала снижаться, составив 24.5%. Отчисления в резервы неожиданно упали на 47% г/г/53% кв/кв до 1 млрд руб., стоимость риска составила всего 2.7%, что является очень низким показателем (по сравнению с 6.5% за 9M17). Общие активы выросли на 7% до 269 млрд руб., а общий объем кредитов увеличился на 15% с начала года до 158 млрд руб. Банк объявил квартальные дивиденды в размере $0.31 на акцию, что предполагает доходность 1.3%. Дата закрытия реестра — 3 апреля. Банк прогнозирует чистую прибыль в размере 24 млрд руб. в 2018 — в рамках его предыдущего прогноза. Чистый рост кредитов, по прогнозу банка, составит не менее 25%, а стоимость заимствований — 6-7%.

TCS Group вновь обогнала консенсус-прогнозы по чистой прибыли — на 19% — благодаря аномально низкой стоимости риска 2.7% против ожидаемых 5%. Тем не менее это представляется разовым фактором. Другие опубликованные показатели соответствуют ожиданиям. Комиссионный доход и сегмент страхования в 2018 году будут катализаторами чистой прибыли, которая может вырасти на 40% г/г до 26 млрд руб., по нашим оценкам, что выше текущего прогноза банка. В этом случае банк торгуется с мультипликатором P/E 2018П 9.0x, который не кажется нам высоким. Мы учтем результаты по МСФО в нашей модели в скором времени.

АТОН «Тинькофф банк» будет кредитовать под залог квартиры и автомобиля.

«Тинькофф банк» будет кредитовать под залог квартиры и автомобиля.

«Тинькофф банк» до конца марта начнет тестировать выдачу кредитов под залог квартиры и автомобиля, рассказал предправления банка Оливер Хьюз. Он подчеркнул, что пока об ипотечном кредитовании речи не идет.

Банк планирует выдавать залоговые кредиты как физическим лицам, так и малому бизнесу. «Тинькофф банк» выберет тестовые группы, преимущественно из своих сотрудников. После того как технология будет отлажена, банк начнет тесты на небольшой выборке клиентов, объясняет Хьюз.

www.vedomosti.ru/finance/articles/2018/03/13/753348-tinkoff-bank-kreditovat-pod-zalog Группа «Тинькофф банк» - намерена вложить в «Тинькофф Мобайл» до 1 млрд рублей к 2020 г.

Группа «Тинькофф банк» - намерена вложить в «Тинькофф Мобайл» до 1 млрд рублей к 2020 г.Группа «Тинькофф банка» планирует вложить к 2020 году до 1 млрд рублей в виртуального оператора сотовой связи «Тинькофф Мобайл».

Сообщил финансовый директор — зампредседателя правления банка Илья Писемский, в ходе телефонной конференции:«Основных инвестиций пока мало. В расходах на 2017 год это незначительные суммы. Объясняется это тем, что значительный найм персонала произошел только во втором половине (2017) года. <…> В целом за 2017-2018-2019 год мы планируем потратить до миллиарда рублей»

Финанз TCS Group Holding - чистая прибыль выросла на 73% до 19,0 млрд руб. (в 2016 г. — 11,0 млрд руб.)

TCS Group Holding - чистая прибыль выросла на 73% до 19,0 млрд руб. (в 2016 г. — 11,0 млрд руб.)

TCS Group Holding PLC (TCS LI) («Группа»), ведущий онлайн-провайдер розничных финансовых услуг в России на базе платформы Tinkoff.ru, сегодня объявляет промежуточные сокращенные консолидированные финансовые результаты по МСФО за IV квартал и двенадцать месяцев, закончившихся 31 декабря 2017 г.ОСНОВНЫЕ ФИНАНСОВЫЕ ПОКАЗАТЕЛИ

IV квартал 2017 г.

- Чистая маржа выросла на 39% по сравнению с аналогичным периодом прошлого года и составила 13,0 млрд руб. (в IV квартале 2016 г. — 9,4 млрд руб.)

- Прибыль до налогообложения увеличилась на 75% до 8,5 млрд руб. (в IV квартале 2016 г. — 4,8 млрд руб.)

- Чистая прибыль выросла на 73% до 6,4 млрд руб. (в IV квартале 2016 г. — 3,7 млрд руб.)

- Чистая процентная маржа составила 24,5% (в IV квартале 2016 г. — 26,1%)

- Стоимость риска снизилась до 2,7% (в IV квартале 2016 г. — 5,0%)

2017 г.

- Чистая маржа выросла на 37% к предыдущему году и составила 46,1 млрд руб. (в 2016 г. —33,6 млрд руб.)

- Прибыль до налогообложения увеличилась на 72% до 25,0 млрд руб. (в 2016 г. — 14,6 млрд руб.)

- Чистая прибыль выросла на 73% до 19,0 млрд руб. (в 2016 г. — 11,0 млрд руб.)

- Рентабельность капитала увеличилась до 52,8% (в 2016 г. — 42,5%)

- Чистая процентная маржа составила 25,3% (в 2016 г. — 25,8%)

- Совокупные активы выросли на 53% и достигли 268,8 млрд руб. (на конец 2016 г. — 175,4 млрд руб.)

- Общий объем кредитного портфеля увеличился на 31% и составил 157,8 млрд руб. (на конец 2016 г. — 120,4 млрд руб.)

- Объем кредитов за вычетом резервов увеличился на 36,3% и составил 140,2 млрд руб. (на конец 2016 г. — 102,9 млрд руб.)

- Доля неработающих кредитов (NPL) в кредитном портфеле снизилась до 8,8% (на конец 2016 г. — 10,2%)

- Объем средств на счетах клиентов вырос на 44% и достиг 179,0 млрд руб. (на конец 2016 г. — 124,6 млрд руб.)

- Объем собственных средств вырос на 42% и составил 41,9 млрд руб. (на конец 2016 г. — 29,5 млрд руб.)

ПРОГНОЗ НА 2018 г.

С учетом сильных результатов за 2017 г. Группа подтверждает прогноз на 2018 г. Этот прогноз отражает переход Группы на стандарт МСФО (IFRS) 9 с 1 января 2018 г.:

- ожидаемый уровень чистой прибыли составит не менее 24 млрд руб.

- ожидаемый прирост кредитного портфеля за вычетом резервов составит не менее 25%

- ожидаемая стоимость риска составит менее 7% по стандарту МСФО (IAS) 39. Группа предоставит обновленный прогноз по стоимости риска по стандарту МСФО (IFRS) 9 при объявлении результатов за первый квартал 2018 г.

- ожидаемая стоимость фондирования составит приблизительно 6—7%

Объявление о первой выплате промежуточных дивидендов за 2018 г.

9 марта 2018 г. Совет директоров одобрил первую выплату промежуточных дивидендов за 2018 г. в размере 0,31 долл. США на одну акцию / ГДР (одна ГДР соответствует одной акции) на общую сумму приблизительно 56,6 млн долл. США (3,2 млрд руб.) Решение было принято согласно дивидендной политике Группы.

В соответствии с требованиями Лондонской фондовой биржи выплата дивидендов акционерам, зарегистрированным в реестре акционеров Группы на 3 апреля 2018 г., состоится ориентировочно 4 апреля 2018 г. Дата формирования списка лиц, имеющих право на получение дивидендов, — 29 марта 2018 г.

Выплата дивидендов держателям ГДР Группы согласно условиям депозитарного соглашения состоится приблизительно через 5 рабочих дней после даты выплаты дивидендов по акциям.

пресс-релиз

Т-Технологии | Тинькофф | ТКС - факторы роста и падения акций

- История роста, постоянно растущие показатели (07.02.2020)

- Самая высокая рентабельность среди российских банков (10.08.2020)

- Доля некредитного бизнеса выше 50% - диверсификация и снижение риска (29.08.2022)

- Могут поставить рекорд по прибыли в 2023 году (20.10.2023)

- Страховой бизнес хорошо растет и уже входит в топ-10 в стране. (20.10.2023)

- Банк стоит дороже остальных по мультипликаторам (29.08.2022)

- Рост кредитного портфеля в 2022 году замедлился - соответственно рост тоже (29.08.2022)

- Кипрская компания под санкциями. (20.10.2023)

- Дивиденды пока маловероятны (20.10.2023)

- Качество кредитного портфеля в 2022 году снизилось и пока не восстановилось до уровней 2021 года. (20.10.2023)

Т-Технологии | Тинькофф | ТКС - описание компании

Банк ТКС“class A” share a nominal value of $0.04/share and carrying one vote.

“class B” share a nominal value of $0.04/share and carrying 10 votes.

class A = 119,291,268

class B = 80,014,224

Total = 199,305,492

On 25 October 2013 the Group completed an IPO of its “Class A” ordinary shares in the form of global depository receipts (GDRs) listed on the London Stock Exchange plc.

On 2 July 2019 the Group completed a secondary public offering (SPO) of its “class A” shares in the form of GDRs.

On 28 October 2019 the Group’s GDRs started trading also on the Moscow Exchange.

По состоянию на 3 кв.2020 у Тинька:

59% выручки — кредитный доход (остальное — комиссии)

60% из них — это кредитные карты

то есть только треть доходов обеспечивают кредитки

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций