Уралкалий акции

-

Уралкалий — и Беларуськалий на встрече у президента Белоруссии А. Лукашенко обсудили возможное возобновление сотрудничества и ситуацию на мировом рынке хлоркалия. О каких-либо договоренностях не сообщается. Встречи продолжатся. (Коммерсант)

Уралкалий — и Беларуськалий на встрече у президента Белоруссии А. Лукашенко обсудили возможное возобновление сотрудничества и ситуацию на мировом рынке хлоркалия. О каких-либо договоренностях не сообщается. Встречи продолжатся. (Коммерсант) Уралкалий - позитивная новость для акций производителей калийных удобрений

Уралкалий - позитивная новость для акций производителей калийных удобрений

Переговоры с Беларуськалием по возобновлению совместных продаж

Переговоры по возобновлению совместных продаж с Беларуськалием могут состояться в Минске. По сообщениям СМИ, основной бенефициар Уралкалия Дмитрий Мазепин планирует сегодня обсудить с президентом Белоруссии Александром Лукашенко возобновление сотрудничества в сфере продаж калийных удобрений. В переговорах может принять участие глава Сбербанка Герман Греф.

Текущие низкие цены на калийные удобрения повод для возобновления переговоров с Беларуськалием. Нынешние цены на калийные удобрения, опустившиеся почти в два раза с уровней, предшествовавших разрыву торгового партнерства с Беларуськалием в 2013 г., по нашему мнению, сами по себе являются весомой причиной для возобновления переговоров с белорусскими партнерами.

Позитивная новость для акций производителей калийных удобрений. За несколько лет, прошедших после разрыва торгового партнерства Уралкалия и Беларуськалия, рынок калийных удобрений стал более конкурентным как за счет снижения дисциплины продаж, так и за счет запуска новых проектов. Тем не менее возобновление торгового альянса между крупнейшими производителями, на наш взгляд, окажет существенное влияние на мировой рынок калийных удобрений. Только сам факт начала переговоров позитивно повлияет на котировки акций производителей калийных удобрений, в частности Potash Corp (POT US) и Mosaic (MOS US).

Уралсиб

Уралкалий - снижение долговой нагрузки до 4,0x может потребовать времени, поскольку позитивное влияние восстановления цен на калий на 10% нейтрализовано укреплением рубля

Уралкалий - снижение долговой нагрузки до 4,0x может потребовать времени, поскольку позитивное влияние восстановления цен на калий на 10% нейтрализовано укреплением рубля

Уралкалий может возобновить выкуп, если долговая нагрузка будет ниже 4,0х

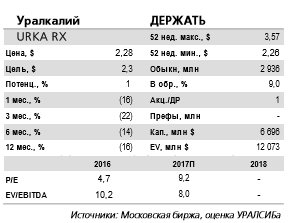

Как сообщает Bloomberg, компания может возобновить выкуп или начать выплачивать дивиденды, если соотношение «чистый долг/EBITDA» упадет ниже 4,0x. На конец 2016 чистый долг Уралкалия составлял $5,5 млрд, коэффициент чистой задолженности — 4,7x. Отдельным пунктом, по информации Ведомостей, чтобы нарастить свободный денежный поток и ускорить снижение долговой нагрузки, Уралкалий отложил ввод в строй Усть-Яйвинского проекта мощностью 2,5 млн т калия в год с 2020 до 2025. Компания уже инвестировала 40% из $1,2 млрд, необходимых для проекта.

Акции Уралкалия торгуются не на фундаментальных факторах, а скорее на ожиданиях других выкупов, которые призваны сделать компанию частной, на наш взгляд. Снижение долговой нагрузки до 4,0x может потребовать времени, поскольку позитивное влияние восстановления цен на калий на 10% нейтрализовано укреплением рубля — это может быть разочаровывающим фактором для тех, кто ожидает, что компания в ближайшее время возобновит выкуп акций.

АТОН

Уралкалий — совет директоров рекомендовал акционерам на ГОСА одобрить сделку по открытию кредитной линии в Сбербанке с общим лимитом не более $750 млн. Те акционеры, которые проголосовали против этого, либо не принимали участия в голосовании, могут предъявить к выкупу свои акции. Цена выкупа определена в размере 137,05 рублей за одну обыкновенную акцию. (решение)

Уралкалий — совет директоров рекомендовал акционерам на ГОСА одобрить сделку по открытию кредитной линии в Сбербанке с общим лимитом не более $750 млн. Те акционеры, которые проголосовали против этого, либо не принимали участия в голосовании, могут предъявить к выкупу свои акции. Цена выкупа определена в размере 137,05 рублей за одну обыкновенную акцию. (решение)

Совет директоров 12 мая:

Совет директоров 12 мая:

http://www.e-disclosure.ru/portal/event.aspx?EventId=SiwM1vxtdUGRXDl2-Am68uQ-B-B

1. Об определении цены имущества (услуг), являющегося предметом крупной сделки (совокупности взаимосвязанных сделок).

2. О вынесении вопроса о последующем одобрении крупной сделки (совокупности взаимосвязанных сделок), на рассмотрение годового общего собрания акционеров ПАО «Уралкалий» и о предложении годовому общему собранию акционеров ПАО «Уралкалий» одобрить такую сделку (совокупность взаимосвязанных сделок).

3. Об отдельных вопросах, связанных с проведением годового общего собрания акционеров ПАО «Уралкалий», созванного на 20 июня 2017 года и дополнении его повестки дня.

4. Об определении цены выкупа акций ПАО «Уралкалий» у акционеров – владельцев голосующих акций ПАО «Уралкалий», имеющих право требовать выкупа всех или части принадлежащих им акций.

5. Об утверждении условий и порядка осуществления выкупа акций ПАО «Уралкалий» у акционеров – владельцев голосующих акций ПАО «Уралкалий», имеющих право требовать выкупа всех или части принадлежащих им акций.

6. О согласовании назначения на должность руководителя функционального подразделения, находящегося в прямом подчинении Генерального директора ПАО «Уралкалий».

7. О Правлении ПАО «Уралкалий». Уралкалий - чистая прибыль по РСБУ за 1 квартал 2017 года -21,4% г/г

Уралкалий - чистая прибыль по РСБУ за 1 квартал 2017 года -21,4% г/гЧистая прибыль Уралкалий по РСБУ за 1 квартал 2017 года -21,4% г/г и составила 21,93 млрд рублей.

Выручка -19,8% и составила 32,32 млрд рублей.

Прибыль до налогообложения -22,9% — до 26,59 млрд рублей.

отчет

Уралкалий - в 2017 году ожидается ускорение роста спроса (+2,7%) калийных удобрений

Уралкалий - в 2017 году ожидается ускорение роста спроса (+2,7%) калийных удобрений

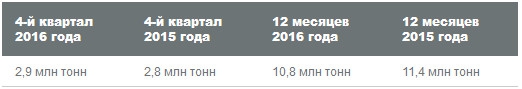

Уралкалий в I квартале увеличил производство хлоркалия на 15% — до 3 млн т

Уралкалий в первом квартале увеличил производство хлоркалия на 15% — до 3 млн тонн, говорится в сообщении компании. В 2016 году Уралкалий выпустил 10,8 млн тонн хлористого калия, что на 5% ниже уровня предыдущего года. План производства на этот год компания не раскрывала.

Рост производства в 1 кв. 2017 года во многом связан с низкой базой прошлого года. В тоже время, на фоне слабого роста потребления калийных удобрений в 2016 году (+1,8%), в 2017 году ожидается ускорение роста спроса (+2,7%), что должно позитивно отразиться и на динамике производства Уралкалия.

Промсвязьбанк Уралкалий - увеличил производство хлористого калия в 1 квартале на 15,4%

Уралкалий - увеличил производство хлористого калия в 1 квартале на 15,4%

Уралкалий по итогам 1 квартала 2017 года увеличил выпуск товарного хлористого калия на производственных площадках на 15,4%, до 3 млн тонн.

пресс-релиз

Уралкалий – в 2016 году увеличил чистую прибыль по РСБУ в 2,2 раза г/г, до 66,268 млрд рублей. Выручка снизилась на 23,7% — до 131,312 млрд рублей. Себестоимость продаж выросла на 9,2%, составив 33,262 млрд рублей. Прибыль от продаж упала в 1,7 раза — до 65,219 млрд рублей, доналоговая прибыль выросла в 2,3 раза — до 80,912 млрд рублей. (отчет)

Уралкалий – в 2016 году увеличил чистую прибыль по РСБУ в 2,2 раза г/г, до 66,268 млрд рублей. Выручка снизилась на 23,7% — до 131,312 млрд рублей. Себестоимость продаж выросла на 9,2%, составив 33,262 млрд рублей. Прибыль от продаж упала в 1,7 раза — до 65,219 млрд рублей, доналоговая прибыль выросла в 2,3 раза — до 80,912 млрд рублей. (отчет) УРАЛКАЛИЙ ОПУБЛИКОВАЛ РЕЗУЛЬТАТЫ ЗА 2016 ПО МСФО

УРАЛКАЛИЙ ОПУБЛИКОВАЛ РЕЗУЛЬТАТЫ ЗА 2016 ПО МСФО

Общая выручка Уралкалия во 2П выросла на 12% п/п до $1,2 млрд, чистая выручка увеличилась на 8% п/п до $959 млн, EBITDA упала на 6% до $572 млн. Чистый долг на конец года составил $5,5 млрд, что соответствует коэффициенту чистой задолженности 4,7x. Уралкалий продал 6,1 млн т калия во 2П и ожидает, что мировой спрос на калий в 2017 году составит 62-63 млн т.

Результаты Уралкалия поддержал рост продаж на 1,2 млн т в отчетном периоде, который помог частично компенсировать снижение цен на калий (средняя спотовая цена калия FOB Ванкувер во 2П упала на $50/т относительно 1П до $218/т), а также укрепление рубля. Среди негативных моментов мы отмечаем рост денежной себестоимости до $37/т против $32/т в 1П, который только частично был связан с укреплением рубля, на наш взгляд. Мы подтверждаем рекомендацию ПРОДАВАТЬ по Уралкалию, но вновь отмечаем, что динамика акций больше не определяется фундаментальными факторами, а скорее слухами об очередном выкупе.

АТОН

БЕЛАРУСЬ ГОТОВА СОТРУДНИЧАТЬ С УРАЛКАЛИЕМ

БЕЛАРУСЬ ГОТОВА СОТРУДНИЧАТЬ С УРАЛКАЛИЕМ

Как сообщает Интерфакс со ссылкой на президента Беларуси Александра Лукашенко, страна готова сотрудничать с российскими производителями калия, но при условии, что будут соблюдаться ее интересы. По имеющейся информации, Беларусь готова к компромиссам, а инициативы исходят от нового руководства Уралкалия.

Насколько это реально? Напоминаем, что в 4К16 переговоры о возобновлении сотрудничества были приостановлены, поскольку условия, предложенные Беларуськалием не могли быть приняты Уралкалием, как сказал совладелец Уралкалия Дмитрий Мазепин. Похоже, что в настоящий момент в переговорах наблюдается некоторый прогресс, однако к чему это приведет пока неясно — мы не считаем вероятность возобновления сотрудничества высокой. В любом случае этот процесс займет время, поэтому мы считаем, что реакция в котировках производителей калия может оказаться краткосрочной (напоминаем, что акции компании не торгуются на фундаментальных факторах, и компания может стать частной). Совместный трейдер, контролирующий около 35% рынка калия, будет иметь более сильные переговорные позиции. Тем не менее другие крупные игроки (такие как Еврохим, который выйдет на рынок в 2018) могут нарушить потенциальный контроль предложения в агрессивных попытках завоевать долю рынка — как и Беларуськалий после расторжения торгового соглашения.

АТОН СОВЕТ ДИРЕКТОРОВ УРАЛКАЛИЯ ДОЛЖЕН ПРОГОЛОСОВАТЬ ЗА ОТЧУЖДЕНИЕ КАЗНАЧЕЙСКИХ АКЦИЙ

СОВЕТ ДИРЕКТОРОВ УРАЛКАЛИЯ ДОЛЖЕН ПРОГОЛОСОВАТЬ ЗА ОТЧУЖДЕНИЕ КАЗНАЧЕЙСКИХ АКЦИЙ

Совет директоров Уралкалия 3 марта рассмотрит вопрос об отчуждении казначейских акций компании, которые в настоящий момент представляют 54,4% от выпущенных акций.

Определение отчуждения достаточно туманно и может означать сложный способ реструктуризации, такой как создание другого юридического лица или передачу в пользу существующих мажоритарных акционеров, потенциально в целях консолидации акций. В наших предыдущих отчетах мы выделяли препятствия для потенциальных планов Уралкалия стать частной компанией, связанные со сложной акционерной структурой. Одним из наиболее логичных для нас вариантов было бы погашение казначейских акций, которое привело бы к увеличению долей двух основных акционеров до 44% у каждого и free float до 12%.

АТОН

Уралкалий в 2016 г. снизил выпуск хлоркалия на 5,3% — до 10,8 млн тонн

Уралкалий в 2016 г. снизил выпуск хлоркалия на 5,3% — до 10,8 млн тонн

Уралкалий в 2016 году произвел 10,8 млн тонн хлористого калия, что на 5,3% ниже уровня 2015 года, сообщила компания. Выпуск хлористого калия в четвертом квартале вырос на 3,6% по сравнению с аналогичным периодом годом ранее и составил 2,9 млн тонн.

Данные по производству компании на уровне прогнозов менеджмента, который был сделан в августе (10,6-10,8 млн т), правда, в начале года планы были более оптимистичными и составляли 10,3-11,3 млн т. Сокращение выпуска связано со снижением спроса на мировом рынке. Мы считаем, что данный фактор будет актуальным и в 2017 году, что не позволит Уралкалию заметно увеличить выпуск. С учетом высокой доли компании на рынке сокращение предложения с ее стороны положительный сигнал рынку, отметим, что и основной конкурент Уралкалия – Potash Corp. также придерживается стратегии сдерживания роста производства.

Промсвязьбанк

Господа, я чот не понял.

Господа, я чот не понял.

Уралкалий пишет, что отчитался за 9 месяцев по МСФО

а на сайте их какая-то хрень

http://www.uralkali.com/ru/press_center/press_releases/item35885/

Получается они только выручку раскрыли и все? Аналитики «Атона».

Аналитики «Атона».

На рынке калия сохраняется слабая конъюнктура, и рынок, скорее всего, проигнорирует результаты, поскольку динамика акций «Уралкалия» больше не определяется фундаментальными факторами, а скорее ожиданиями выкупов, в результате которых компания должна стать частной.

Уралкалий - факторы роста и падения акций

- цена акций не определяется фундаментальными факторами, а ожиданиями очередного выкупа. Без постоянного выкупа акции могут просесть значительно (14.06.2017)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Уралкалий - описание компании

Уралкалий — производитель удобренийОбъединённая компания «Уралкалий» (ИНН 5911029807) создана путём слияния активов ОАО «Уралкалий» и ОАО «Сильвинит», которое было завершено 16 июня 2011 года. Объединение компаний было реализовано посредством приобретения Уралкалием 1565151 обыкновенной акции (около 20%) «Сильвинита» и присоединения «Сильвинита» к Уралкалию за счёт выпуска обыкновенных акций Уралкалия в обмен на обыкновенные и привилегированные акции «Сильвинита».

В 2015 году на долю Компании пришлось 18% от общего мирового объема продаж калийных удобрений.

годовой отчет 2015

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций